Este es, sin quererlo, una especie de artículo de continuación del que muy recientemente publiqué sobre por qué funciona el value investing y la inversión en momentum (y porque el growth es una estrategia inferior en el largo plazo), surgido de mi lectura del libro Quantitative Momentum.

Lo que expliqué en dicho post (parafraseando al libro) son los dos grandes sesgos psicológicos (hablamos de finanzas conductuales o behavioural finance) que hacen que se generen dos tipos de errores sistemáticos por parte de los inversores y que pueden ser explotados a lo largo del tiempo porque son imposibles de arbitrar (cerrar la ineficiencia).

Y justo después de ese libro he estado leyendo otro libro que tenia encima de la mesa para leer este verano, el de What Works on Wall Street: a guide to the best-performing investment strategies of all times (Qué funciona en Wall Street: una guía de las mejores estrategia de todos los tiempos) de James O´Shaughnessy, director de inversiones (CIO) de la firma fundada por él mismo y que lleva su nombre, O´Shaughnessy Asset Management, una firma estadounidense especializada en inversiones cuantitativas.

La obra comienza con una primera parte muy sólida hablando de la naturaleza humana, de sus fallas y limitaciones a la hora de invertir y como en consecuencia una inversión sistemática o reglada es de vital ayuda para los inversores, más en una época en la que los ordenadores están aquí para ayudarnos y ser capaces de analizar mejor los datos y la historia de los mercados.

Aparte de explicar estupendamente la naturaleza humana en el contexto de los mercados, O´Shaughnessy pone su foco en explicar que la rentabilidad de cualquier cartera de inversión, poco se debe a la capacidad o genialidad de ningún inversor y más bien responde a los factores subyacentes que cada configuración de cartera de inversión mantiene, con la particularidad de que los inversores suelen olvidar los factores que funcionan en el largo plazo y abrazan cualquier cosa que lo haya hecho bien en tiempos recientes, sea o no sea una forma inteligente de invertir en un horizonte amplio.

"Los inversores parecen estar programados por naturaleza para fallar al invertir, continuamente invirtiendo en el activo de moda que lo ha hecho muy bien recientemente y descartando como posible cualquier cosa que haya ocurrido hace más de 3 o 5 años".

"Hizo falta la llegada de una alta capacidad de computación y grandes bases de datos, para probar que las rentabilidades de una cartera están determinadas por los factores que la componen"

Sobre todo esto hay una excelente grabación en Youtube, de la charla que James O´Shaughnessy ofreció en la sede de Google y que puedes ver a continuación:

Con ello, precisamente el resto de la obra es una descripción enciclopédica de los diferentes factores de inversión y de lo que se puede esperar de los mismos. Es decir, una exploración de lo que funciona y no funciona en Wall Street, como el propio título del libro sugiere.

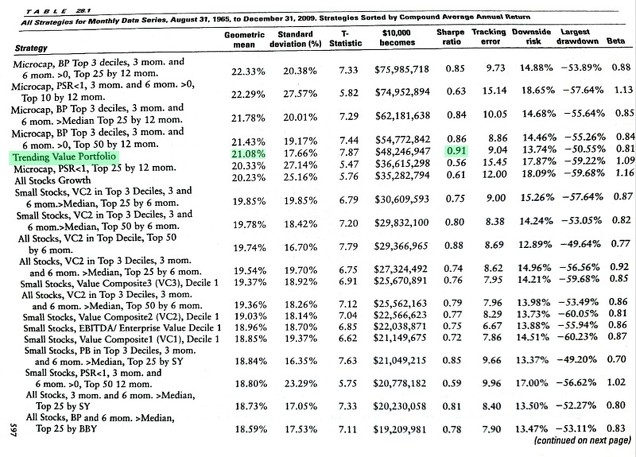

Y yendo ya al grano, y como lo que nos gustan son las cosas concretas y con números, si se va a la parte final del libro nos encontramos un enorme ranking de todas las estrategias posibles según la obra, ordenadas desde las más a las menos rentables. Y esto es lo que aparece en la parte superior del ranking (entre más de 300 estrategias y versiones diferentes de las mismas):

Las cuatro más rentables en términos absolutos son unas estrategias con acciones microcaps, el tipo de empresas minúsculas y con muy poca liquidez que por esos mismos factores suelen ofrecer una rentabilidad extra. Pero una vez se deja atrás la inversión en este tipo de acciones difíciles de invertir, se empiezan a ver estrategias sobre activos "más normales", siendo la primera y más rentable la denominada "Trending Value Portfolio", con una rentabilidad anualizada del 21,08% desde 1965 hasta 2009 (fecha de la cuarta edición del libro), que en todo caso es la primera en el ranking por su ratio Sharpe, de nada menos que un 0,91. Estos números suponen superar al mercado (S&P 500) en más de un 10% anual.

Así, la estrategia de inversión sobre acciones más rentable del mundo, tanto en términos absolutos como en términos de rentabilidad ajustada por el riesgo es una estrategia denominada Trending Value. Pero ¿qué es Trending Value?

Hablando de la forma más resumida posible, es una estrategia que compra las acciones más baratas, pero sólo cuando durante los últimos 6 meses han mostrado una gran fortaleza en sus precios. Se compra lo barato, pero cuando sube con fuerza. Dicho así, de forma intuitiva, tiene mucho sentido ¿verdad?

En una respuesta un poco más técnica, es una estrategia que aúna el factor valor junto con el factor momentum (en concreto relative momentum), factores que tal y como vimos en la reseña del libro Quantitative Momentum, son ineficiencias de mercado que persisten en el tiempo y que existen por cómo piensan y actúan los inversores (sesgos conductuales) y que no se pueden arbitrar, lo cual casi garantiza que sean ineficiencias de mercado que seguirán existiendo en el futuro y que, por tanto, se puedan explotar de forma rentable ad infinitum.

O dicho esto último de otra forma, las acciones baratas suelen ser muy rentables a largo plazo porque los inversores extrapolan hacia el futuro que los bajos beneficios de las empresas con problemas (típicas empresas value) seguirán siendo bajos a lo largo del tiempo, cuando lo normal es que de media se recuperen y con ese repunte de los beneficios también se recuperen las cotizaciones, muchas veces generando fuertes rentabilidades.

Y, por otro lado, las acciones que se han apreciado fuertemente en precios en los últimos tiempos, tienden a seguir generando fuertes rentabilidades en los siguientes meses porque los inversores no suelen ser capaces de incorporar con la suficiente velocidad la nueva información positiva que afecta a las acciones. Es decir, cuando las acciones han subido, los inversores tienen la tendencia de venderlas, ya sea porque gustan de realizar beneficios muy pronto o les da mal de altura y creen que una acción que ha subido mucho no puede seguir subiendo.

Trending Value en marcha

Como acabamos de señalar, la estrategia de inversión Trending Value no sólo es extraordinariamente rentable, sino que además es muy sencilla e intuitiva de entender. Sus dos únicas reglas son:

1. Compra las acciones más baratas

2. Y de éstas sólo aquellas que tengan el mayor incremento en precios de los últimos 6 meses

¿Cómo se determina, según O´Shaughnessy, lo que es "barato"? Para no depender de ningún ratio en particular y obtener una mayor consistencia, lo hace a través de un indicador agregado de valoración, que él llama "Value Composite Two", que incluye las siguientes métricas de valoración de acciones:

1.a. Price to book value (que compara la cotización con el valor en libros de la empresa)

1.b. Price to sales (que compara la cotización con las ventas de la empresa)

1.c. EBITDA / EV (que compara los beneficios con el valor de la empresa)

1.d. Price to cash flow (que compara la cotización con los flujos de caja de la empresa)

1.e. Price to earnings (que compara los beneficios con la cotización de la empresa)

1.f. Shareholder yield (que calcula la rentabilidad por dividendos ajustado por las recompras de acciones)

Todos estos ratios son medidas tradicionales que se utilizan en la valoración de empresas cotizadas y muy fáciles de obtener en cualquier base de datos. No hay nada especial en ellos y el Value Composite Two simplemente obtiene una lectura agregada de los mismos.

Una vez se utiliza este indicador agregado de valoración para determinar cuál es el 10% de empresas más baratas del mercado, el siguiente paso es elegir aquellas empresas de ese 10% más barato que se están apreciando con más fuerza en los últimos 6 meses. Esto es muy sencillo, ya que simplemente se calcula la revalorización porcentual del último semestre.

Con ello, o bien se puede hacer una cartera con los 25 valores más baratos y fuertes, o incluso de 50 valores. Por último, existen varias opciones de rebalanceo. Para no extender mucho el articulo y no entrar de diferentes opciones y tecnicismo que nos haría alejarnos de la generalidad que busca este artículo, podemos resumir con que sería aceptable rebalancear la cartera cada trimestre.

Como muestra la siguiente tabla, entre 1965 y 2009 la rentabilidad anualizada del conjunto del mercado (All Stocks) fue del 11,22%, mientras que una estrategia que hubiera invertido en los más barato siguiendo el indicador agregado Value Composite Two, habría obtenido por sí misma una rentabilidad del 17,30% anualizado; y una estrategia invirtiendo simplemente en lo que más ha subido en los últimos 6 meses (relative momentum) habría rentado un 14,52% anualizado.

Pero si se invierte con una estrategia que combina el indicador agregado Value Composite Two junto con el factor de momentum, es decir, si utilizamos la estrategia Trending Value, ya sea con 25 o 50 valores, el resultado es muy superior, siendo del 21,19% anualizado en el caso de la cartera Trending Value con 25 valores. Además, esta rentabilidad superior la consigue con drawdowns o pérdidas intermedias inferiores a las de las otras estrategias o al mercado, lo que hace que obtengan un ratio Sharpe estelar, casi cercano a 1.

Qué es lo que no me gusta del sistema de inversión en acciones más rentable del mundo

Primero hay que señalar que lo interesante de esta estrategia de inversión no sólo son los números de rentabilidad y rentabilidad ajustada por el riesgo que presenta, sino que además su eficacia pasada y futura depende de dos anomalías de mercado perfectamente explicables ancladas en sesgos profundos de la mentalidad de los inversores, sesgos que no van a desaparecer mientras las personas sigan actuando igual que lo han hecho siempre y que, además, son ineficiencias que no se pueden arbitrar.

Sin embargo, "el mejor sistema de inversión del mundo" no es aquel que es más rentable sobre el papel, sino aquel que aporta más valor a los inversores de forma efectiva, en el mundo real. El mejor sistema de inversión del mundo no es el que más gana, sino aquel que genera rentabilidades sin provocar que los inversores que la utilicen pierdan la disciplina a mitad del camino, cuando las cosas se ponen difíciles "durante demasiado tiempo".

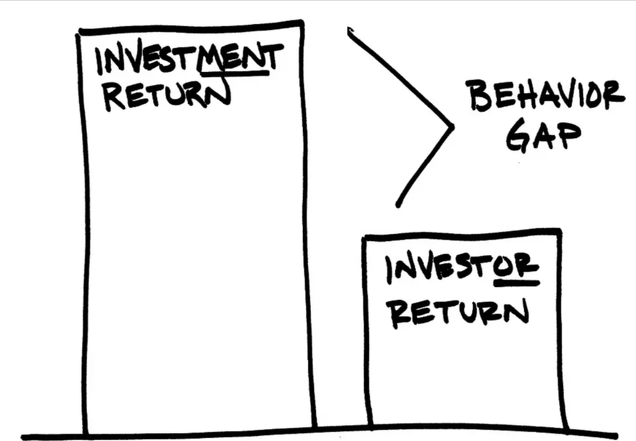

Es de sobra conocido que la amplia mayoría de los inversores son altamente indisciplinados. Décadas de datos y análisis reflejan con claridad que los inversores tienden a comprar en masa las estrategias más calientes cuando han mostrado una extraordinaria rentabilidad en los últimos tiempos y tienden a venderlas en sus momentos mas fríos, cuando pierden, obteniendo como resultado final una rentabilidad de largo plazo bastante pobre. De hecho, la indisciplina es el factor número uno que augura un mal resultado financiero de largo plazo. Tanto es así que incluso existe un término para este fenómeno, llamado "behavior gap".

La evidencia histórica sobre este fenómeno es apabullante, sea que se invierta directamente en acciones u otros activos, o que se haga a través de fondos de inversión. Simplemente, la volatilidad mata a los inversores.

Célebre es el caso de Peter Lynch, el cual es considerado por muchos como el mejor gestor en acciones de los años ochenta, ya que a través del Fidelity Magellan Fund que gestionaba obtuvo una rentabilidad del 29% anual entre los años 1977 y 1990. A pesar de esas cifras más que espectaculares, según la propia gestora Fidelity el inversor medio en dicho fondo perdió dinero. Quien se hubiera mantenido invertido durante todo ese tiempo, habría logrado un 29% de rentabilidad anualizada, pero la indisciplina de los inversores hacía que entraran y salieran en los peores momentos, según los vaivenes del mercado y del valor liquidativo del fondo. Y esto no ocurrió con pocas personas, sino con la mayoría.

Según mi opinión y en base a mi propia experiencia, para que los inversores se vuelvan indisciplinados de forma masiva renegando de una determinada estrategia, no sólo es necesario que se pierda dinero en términos absolutos, sino que además las pérdidas se han de prolongar en el tiempo.

Por ejemplo, si el mercado cae un 30% (una gran caída), pero se recupera rápidamente de esas pérdidas, digamos en unos pocos meses o menos de un año, los inversores son capaces de mantener la disciplina, ya que el breve periodo de corrección no consigue desmoralizar del todo a los inversores. Incluso esa primera corrección es capaz de hacer que los inversores se auto engañen a sí mismos diciendo que son capaces de aguantar y ser disciplinados.

El problema real se da cuando tras una primera gran corrección, los mercados rebotan y luego comienza una nueva caída, formando nuevos mínimos unos meses después del primer retroceso. Es decir, el problema se da de verdad cuando llega un mercado bajista prolongado, donde se puede perder un gran porcentaje de la inversión, las pérdidas se extienden durante más de un año y el entorno económico recesivo genera noticias horribles. Cuando los inversores pierden dinero durante demasiado tiempo y además las noticias son muy negativas, venden.

Incluso si son inversores con mucha experiencia, conocimiento y conscientes de la importancia de la disciplina a la hora de invertir, es muy posible que muchos de estos inversores necesiten hacer uso de su dinero cuando llega una fuerte recesión económica, ya sea porque el inversor se ha quedado en paro, porque tenga que ayudar a un familiar, o cualquier otro tipo de calamidad que suele surgir en medio de una recesión económica. Entonces, ahí ¿de qué sirve la disciplina si la realidad manda?

Por todo esto, personalmente el mejor sistema de inversión del mundo, el Trending Value, no me parece la mejor forma de invertir, porque cuando lleguen las pérdidas del 50% y estas se prolonguen durante varios años, como invariablemente ocurre cada cierto tiempo con esta estrategia, los inversores venderán en el peor momento, materializando pérdidas y negando la posibilidad de recuperarlas.

En la teoría, teoría y práctica son iguales, en la práctica no.

Ahora bien, esto no significa que no sea extremadamente interesante esta estrategia y que no se pueda adaptar para ceder parte de la rentabilidad a cambio de sufrir menores pérdidas intermedias. Pero eso es ya otro capítulo.