Mientras seguimos en una fase general de aversión al riesgo (o risk-off), tal y como hablamos la pasada semana, donde muchos activos se encuentran débiles, como las bolsas americanas, los emergentes, los bonos basura y varios cruces de divisa, todo en un entorno de una desaceleración macroeconómica que ya es evidente, lo interesante es que muchos de estos activos de riesgo tuvieron un viernes que está señalando un nivel clave para el resto del año.

Empezando por el S&P 500 (futuros de este índice en el gráfico), el pasado jueves caía fuertemente llegando de nuevo a niveles de principios de febrero, para a lo largo del día formar un importante reversal alcista que fue confirmado por más subidas el viernes. El resultado final: formación de un nuevo mínimo relevante, cierre por encima de la ampliamente seguida media de 200 sesiones y buena pinta para una reacción alcista, al menos en el corto plazo.

En mi opinión, el resto del año va a estar marcado por estos niveles. Cualquier movimiento repentino que ponga en duda los mínimos de esta corrección de varios meses, se puede convertir en una bomba bajista, sea cuando sea a lo largo de este año, si ocurre. Esos 2.590 puntos serían una alerta naranja de que el movimiento de los precios es bajista y, por supuesto, los 2.550 (aproximadamente) serían una alerta roja que confirmarían un comportamiento completamente bajista.

La importancia de estos niveles me parece significativa porque en otros activos de riesgo, el mínimo del viernes también parece relevante. Ya hablamos la pasada semana de la bolsa china, la cual si pierde niveles no es ninguna buena señal para las bolsas occidentales (una no es causa de la otra, sino síntomas del mismo fenómeno). Hoy lunes, a la estela del buen comportamiento de Wall Street el viernes, ha subido con algo de fuerza.

Igualmente, los llamados «bonos basura» o de alto rendimiento, tuvieron una interesante reacción alcista el viernes, una reacción que se repite en niveles de mínimos y que señalan un claro soporte, especialmente si lo consideramos en conjunto con los otros activos de riesgo que estamos obsevando:

O incluso vemos que hay un nivel clave en acciones tan globales como puede ser FEDEX:

Más allá de las bolsas europeas que han estado imparables desde abril, los activos de riesgo tienen una oportunidad alcista desde este punto. Ahora bien, creo que también hay que observalo desde un ángulo opuesto: si esta estructura alcista que está tomando tiempo en formarse se cancela, podríamos estar hablando de un cambio de tendencia o al menos de una fuerte corrección.

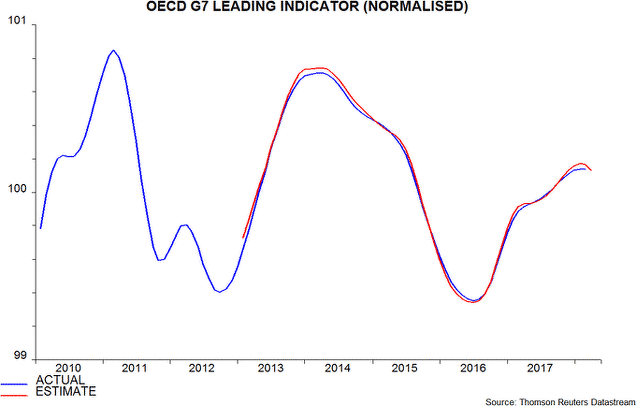

Desde febrero tenemos los indicadores adelantados de la OECD (Europa y Global) señalando desaceleración económica y eso, cuando se da junto con un fuerte optimismo de los consumidores, eleva sobremanera la posibilidad de un accidente del mercado, tal y como vimos en febrero.

De momento los activos de riesgo han retomado la predisposición alcista desde el pasado jueves, pero dado el entorno macro en el que nos movemos, cualquier movimiento extraño, caída repentina que ponga en juego esos soportes, es una alerta grave de más caídas.

Por otro lado, el cruce CHFJPY, muy sensible a las fases de asunción y aversión al riesgo en los mercados internacionales, sigue desangrándose a la baja, el cuál es un síntoma más de que un accidente en el mercado puede estar a la vuelta de la esquina a lo largo de este año. Es decir, que es más probable que en otras fases más benignas de las bolsas.

---

Descargo de responsabilidad por conflicto de interés: el autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Renta 4 Multigestión / Ítaca Global Macro que asesora a través de su sociedad Ferrer Capital Management.

En realidad Europa dió señal en diario alcista hace 5 semanas y pico y confirmó en semanal hace poco. USA por el contrario estaba más debil, pero aun así aguantó en mínimos para rebotar ya sea para engordar al gorrino o para seguir más allá de los máximos pero rebotando como hecho fehaciente.

En cuanto al par CHF/JPY yo no me fijaría mucho como medida puesto que este par lleva una tendencia bajista acusada desde enero de 2015 y aún así las bolsas han subido y mucho desde entonces... Más bien se están vendiendo cantidades masivas de franco suizo frente todas las divisas que es una magnífica señal de apetito por el riesgo. Pero esto lleva sucediendo desde el año pasado por lo que es tarde para fijarse en ello, al menos sabemos que si sigue debilitándose el CHF es porque hay más apetito. El EURCHF ya ha recuperado los 1,20 después de caer 20 céntimos el jueves negro de aquel 15 de enero de 2015.

Por el contrario, el yen sí que está recuperando terreno frente la mayoría de divisas pero es pronto para saber si es un simple movimiento técnico de corto plazo que algo estructural.

En cambio, ya tenemos al indice italiano rompiendo verticalmente una resistencia clave, entre otros índices que han resuelto con subidas muy buenas las caídas de febrero.

Buenas tardes a todos.

Yo daré mi opinión sobre la economía y la bolsa que no se basa en datos y fórmulas matemáticas ni en dibujos ni patrones, que por lo demás tampoco domino. Ahora mismo la situación se está normalizando en Europa y creciendo claramente en EEUU, los Bancos Centrales no van a ser muy duros y los tipos de interés están bajos, la inflación no es un problema y se tienen pocas opciones de invertir que merezca la pena. Además, sigue habiendo miedo y la gente está temerosa del próximo crash ("que nunca llega).

Por lo tanto, es momento de estar en bolsa invertido en buenas compañías que dan dinero. Fluctuaran y corregirán como es su naturaleza, pero en ello está su beneficio y su oportunidad.

Con un poco de valentía, selección, paciencia y suerte, creo que saldremos de esta etapa de dudas.

El mundo está más abierto que nunca y las oportunidades esperan a los que sepan y se atrevan a buscarlas.

Un saludo a todos los compañeros de fatigas en este mundo tan excitante en el que siempre podrás sentir la emoción de la fortuna que llega.

A mí es que lo que me gusta son estos gráficos aparentemente descaradamente alcistas,jajaja

A mí es que lo que me gusta son estos gráficos aparentemente descaradamente alcistas,jajaja

En respuesta a Pepe mary El guagua del abuelo

Se ha repetido ,ahora otro alcista

En respuesta a Pepe mary El guagua del abuelo

Se ha repetido ,ahora otro alcista

Otro mas

El Sp

Los mejores gráficos los europeos,

Buenas tardes, veo con agrado que a usted le gusta proyectar y extender precios en los gráficos como modo predictivo y posible cálculo de acierto para especular, a mi modo de entender, manera inteligente y sensata para acercarse a este mundo bursátil.

En respuesta a antonio garcia

Los rectángulos te marca zonas de sobrecompras el siguiente por lógica la siguiente recompra es el mismo rectángulo, dentro de un rectángulo hay más rectángulos que marcan sobrecompras que son los que conforman los dientes de sierra, son como cajas chinas,jajaja

También pasa que te hace dos rectángulos menores y se acaba la fiesta alcista sin conseguir el rectángulo mayor,jajaja

Buenas tardes sr. Hugo, en relación con el gráfico que presenta en esta página sobre el leading indicator G7 estoy buscándolos y me saber si el último dato que tiene representado es el correspondiente al mes de febrero o posterior?? podría decirme de donde obtiene el "estimated" (en rojo)?? Gracias un saludo

En respuesta a Segundo Muñoz Jerez

Sí, eso lo estima Simon Ward en su blog «Money Move Markets» porque muchas de las variables que componen el indicador líder son publicas y conocidas de antemano, así que él las coges y hace una estimación.

El último dato del indicador líder es febrero, el 14 de mayo se dará a conocer el de marzo (

http://www.oecd.org/sdd/leading-indicators/scheduleforcompositeleadingindicatorupdates.htm)

Y lo que pone como dato avanzado, es precisamente el de marzo, que apunta a que va a ser bastante malo.