Tras la liquidación de mi posición después de un año y 11 días expuesto al índice EuroStoxx 50 primero y luego también al Ibex 35, he estado reflexionando sobre como fueron mis anteriores "llamadas a la cautela" o puntos donde no lo veía claro y me salí del actual mercado alcista en EEUU [me he venido a interesar por las bolsas europeas solo en los dos últimos años]. Este es un análisis personal dirigido a mi mismo que pongo por escrito porque hacerlo siempre me ayuda. Un ejercicio de qué ocurrió en anteriores ocasiones.

En el año 2010 pude evitar la corrección que luego alcanzó toda su intensidad con el llamado flash crash. No tengo referencias a las que redirigir porque por aquel entonces no comunicaba públicamente. Lo que sí recuerdo en aquellas fechas es que se respiraba un optimismo del tipo "compra el mínimo" y, sobre todo, lo que me llevó a liquidar mi posición fue una rotura de soporte en la zona de techo. Se trataba de un soporte menor no especialmente relevante y por ello siempre he considerado que mi salida del mercado fue un golpe de suerte. Jamás esperaba que se diera una corrección así. Pero estaba observando el mercado de cerca esos días y pude salirme. Mi forma de operar el mercado es que uno sí puede evitar algunas correcciones importantes, pero no puede evitarlas todas y por tanto hay que aceptar a veces fuertes retrocesos. Este fue el tipo de corrección que en principio no podría evitar, así que sin duda puedo decir que la suerte me acompañó en aquella ocasión. Si hubiera estado tan seguro de las caídas podría haberme posicionado bajista, cosa que no hice.

Luego en el año 2011 llegó una de mis llamadas de cautela más famosas. Poco antes del crash del verano de 2011 alerté de que me apartaba de ese mercado. No estaba pronosticando un crash, si lo hubiera hecho me hubiese puesto bajista. A pesar de que no se había roto ningún soporte cuando hice la predicción de cautela, lo cierto es que detecté que el sentimiento ignoraba el lado bajista del mercado y eso fue suficiente para volverme precavido. Como dije ese 2 de agosto de hace tres años:

Lo que me hace estar tan alerta hoy, es que nos estamos encontrando la situación inversa. Desde mi punto de vista, tenemos un HCH de libro, perfecto:

Y sin embargo ¡el público no habla de ello! Fíjense en el chart de Google Insight [hoy en día Google Trends], en la primavera de 2009 y en el verano de 2010 los HCH s eran parte del sentimiento de la masa...sin embargo el actual y muy claro HCH no llega ni a 40 en la herramienta de google. Asi que alerta. De momento estoy en liquidez y esperando acontecimientos.

Ahí estaba la clave. En los años anteriores había detectado que cuando se producía una figura de hombro cabeza hombro (que suelo ignorar) muy comentada y apoyada por una mayoría...simplemente no funcionaba. Y ese agosto de 2011 ocurría lo contrario. Había un hombro cabeza hombro de libro y la mayoría lo ignoraba. El peligro se tornó en realidad con un crash del 20%. Nunca lo pronostiqué, pero sí sé que hay peligro en bolsa cuando la gente se olvida que el mercado tiene dos lados.

Aquélla predicción impresionó a muchos. Primero, muchos me tacharon de "traidor" por renegar del lado alcista después de aparentemente haber sido identificado como un talibán de la religión "siemprealcista". De ahí un poco mi excusa en la frase inicial de aquel análisis.

Luego, cuando se produjo el crash que no predije, muchos me tomaron por gurú, sin entender que principalmente tuve un golpe de suerte ya que durante el transcurso de un mercado alcista lo normal, cuando uno decide apearse del mismo, es equivocarse. En todo caso, muchos de los que me consideraron un gurú me comenzaron a apedrear cuando me volví salvajemente alcista las semanas posteriores. Tanto impresionó mi pequeño acierto de estar en liquidez que me invitaron a escribir en El Confidencial. La cosa duró hasta que hablé de un tema políticamente incorrecto -vamos, sobre un patrocinador- y me echaron. Los gurús están bien, siempre y cuando no jodan lo de comer.

En este caso, creo que mi principal acierto fue leer correctamente la situación del sentimiento y valorar que el mercado estaba entrampado en un rango que no iba a ningún lugar. Este es el tipo de patrones que sí me veo capaz de detectar para evitar algunas correcciones. Recalco lo de "algunas" porque no se puede siempre y de ahí también mi frase de "principalmente tuve suerte".

En el año 2013, dejé de ser alcista. Aquel año comencé con una previsión muy alcista en enero en la que decía que el Ibex 35 alcanzaría los 10.000 puntos en tres meses. Error. Los 10.000 puntos los veríamos en octubre de ese año (9 meses en vez de 3) y a mitad del año -el 17 de abril- dejé de verlo claro y decidí ponerme en liquidez. Se había roto un soporte relevante en el EuroStoxx 50 y el Ibex 35 y eso me invitó a ponerme a un lado del mercado (estaba invertido en el S&P 500).

Con el tiempo he reflexionado que el hecho de que mi artículo "Ibex 35 en 10.000 puntos en tres meses" fuera tan popular era una clara señal de que estaba muy en línea con el sentimiento del corto plazo. Hoy en día me fijo mucho más en como la gente reacciona a mis ideas. Si son bien recibidas les resto valor. Si son poco entendidas, suman un punto.

Lo que ocurrió desde el 17 de abril en que se rompió el soporte, es lo que suele ocurrir durante un mercado alcista: el soporte roto se canceló y la bolsa siguió subiendo. Eso sí, sin estar yo dentro.

Evidentemente podría haber reaccionado más rápido y volver al mercado a los dos días ya que el patrón bajista se había cancelado y eso es muy alcista tal y como he explicado varias veces. Ojalá hubiera tenido más reflejos. Pero por aquel entonces estaba en duda, no lo veía claro y necesitaba tiempo para aclarar las ideas. Nunca me ha pesado esa salida y además siempre se puede volver al mercado.

De hecho, después de 3 o 4 semanas se esa falsa rotura me había decidido a buscar puntos de entrada al alza ya que era un mercado alcista. Sin embargo, justo en ese momento comencé a detectar que el mercado flojeaba y antes de ni siquiera dejarme probar un nuevo "largo" el mercado ya estaba retrocediendo y volviendo a los mínimos del 17 de abril. Cuando el 4 de julio constaté que el mercado de nuevo rompía soportes y que esa rotura se cancelaba como había ocurrido semanas antes, no dudé en entrar como expliqué aquel entonces. Y la operación duró hasta hace unos días. Todo un éxito.

Por tanto, en este evento me sentí cómodo saliéndome del mercado cuando estaba en duda. ¿Lo mejor desde el punto de vista del trading? puede que no. Lo mejor era salirse y volver rápidamente después de ese 17 de abril. Pero no soy una máquina, soy una persona y lo óptimo desde el punto de vista del trading discrecional es descansar y estar fuera del mercado cuando se carecen de fuertes convicciones o de ideas claras. El mercado siempre te da oportunidades para regresar si efectivamente es un mercado alcista. En esa ocasión fue extremadamente generoso ya que me permitió regresar a los mismos precio, pero no pasa nada si se recompra más arriba.

Si quitamos lo del año 2010 que fue un golpe de suerte y cuento lo ocurrido en 2011 y 2013, queda claro que mi capacidad de preveer caídas en un mercado alcista es muy limitada. Sí, dejé de operar antes del crash de 2011, pero también fui engañado en un soporte roto en 2013 y sin capacidad de reacción inmediata. Y es que un mercado alcista la capacidad predictiva de retrocesos siempre es reducida. Por eso intento evitar operar a la baja, intento solo volverme defensivo en puntos muy selectos o en contadas ocasiones. En un mercado alcista hay que ser casi siempre alcista.

Cuando me salgo del mercado como el otro día o entro en "modo defensivo" lo primero que digo es que las probabilidades son alcistas y que lo probable es que en pocos días o pocas semanas esté operando al alza. Pero es una regla de oro que cuando se está en duda es mejor estar fuera. Sé que algunos movimientos tácticos serán buenos y otros no tan buenos. Pero a medio plazo lo que intento es tener rentabilidades positivas y evitar las peores correcciones y, sobre todo, los mercados bajistas. Así que a mi me vale el ser más activo que hacer un "buy and hold" o comprar y mantener.

me ha encantado Hugo .. estos artículos totalmente autoreflexivos .. ni he mirado las graficas .. me acuerdo de los artículos y del momento.. me traen recuerdos de cuando te empece a seguir ..

Articulos muy necesarios ahora la gente es SIEMPRE ALCISTA y un recortedel 2% es oportunidad de entrar ..

Conozco ya dos que tienen un agujero tremendo .. con largos en 11.000 del Ibex y Dax 9960.. con derivados ..

Que esa es otra .. la gente se esta desvirgando .. y para recuperar lo que no pillo de subida .. derivados ..con cierre de cuenta incluido .. que esa es otra ,en efectivo la gente de mi entorno casi no entra

Por cierto si me podrias linkar el articulo problemático del confidencial te lo agradecería .. espero que a alguien le pueda ayudar .. yo al menos se lo pasare

Un abrazo

Borraron mi blog al completo :)

s2

Que mamones no puedo decir otra cosa..

Un articulo valiente como pocos

Gracias de todas maneras

Un abrazo

Es una pena perogrsciss dectodss maneras

Hola Hugo, buen análisis.

Creo recordar que escribiste un artículo sobre los CFDS y se quejó el anunciante.

Saludos

Eso es :)

El problema de estas situaciones es que tendremos que esperar varios años para realmente saber si teníamos un "edge". Y no sólo me refiero a ti, sino a todos (yo incluido). Unicamente después de 10 o mas años podremos decir con seguridad: mi método sí funcionó, si tuve una ventaja frente al resto, mis rendimientos si son superiores a la media. Y todo esto no implica que los siguientes 10 años lo volveremos a lograr. Claro, todo va de probabilidades, pero casi siempre son probabilidades contra nosotros.

No te convendría mas salir parcialmente (20,50,60%...) y/o utilizar coberturas con opciones? Así minimizas el impacto de equivocarte y maximizas los escenarios donde estás correcto y/o la suerte juega a tu favor.

Saludos

...como todo el mundo. A no ser que practiques una operativa de alta frecuencia es imposible decir con seguridad si se tiene edge o no. Le ocurre a todo el mundo.

Sobre las opciones. En un índice no necesitas opciones, solo stops y seguir el mercado ya que este es muy liquido incluso en los crash. Yo no pago ni recomiendo pagar por opciones. Sobre todo no va con mi psicología lo de cubrir, ver como decae la prima etc. Compras una opción ¿cuanto pagas por mes? ....mejor un stop en mi opinión.

Las salidas graduales sí estoy a favor, pero en este caso necesitaba claridad mental al 100% eso significa no estar expuesto al mercado.

Fíjate que con mis salidas me puedo perder tramos alcistas, pero lo que me preocupa es minimizar las caídas.

Mi trackrecord de medio plazo solo lo tengo desde hace un año (hay una cartera donde salen todas las operaciones comentadas y es la cartera modelo que presento a mis clientes). Pero mi idea de negocio en realidad es practicar un trading más agresivo con más operaciones, apalancamiento, etc. No estoy preparado para hacer un trackrecord oficial, pero espero lanzarlo como prueba pronto. Para el edge de medio plazo hay que esperar años, pero para el edge de corto con un "trading frecuente" es menos. Veremos :)

En el 2011 hubo un HCH que se cumplio, cualquier chartista hubiera hecho lo mismo que Hugo,SI es que con los graficos para que queremos lo demas, yo por lo menos, para mi Hugo es un chartista en la intimidad, en el articulo se esta justificando de que no es un chartista pero ve los dobles techos y los HCH y muchas cosas mas que no cuenta, si es que al final el AT es el que se impone, porque cuando sueltan papel y no sabemos porque, se ve en el grafico con perdidas de soportes independientemente de lo que oigamos incluso si los datos macros son buenos, nada Hugo todos tenemos pecadillos en los MF. me parece estupendo que juegues con las cartas marcadas,por lo menos veo que no eres un taliban fundamentalista, saludos.

Yo creo que el AT alcanza todo su potencial cuando se le suma el análisis macro y el estudio del sentimiento. Mi nuevo libro, que aparecerá este mes de julio, trata de esto.

Saludos

El problema es cuando tienes una cartera grande, con grandes plusvalias y salir te hace pasar por montoro, luego ese dinero no esta en tu poder y no puedes obtener rendimientos sobre ello.s2

Grande o pequeña hay que pasar por Montoro!

Un día un alumno de mi curso que di en Barcelona me dijo que no entendía porque no utilizaba fondos de inversión en vez de ETFs, futuros, etc.

Y tenía razón. Cuando mi operativa era más frecuente esto no era ni siquiera una opción, ahora que tiendo a aguantar meses es necesario estudiarlo. El problema viene de que aunque aguante posiciones durante meses, puedo hacer varios test o entradas y salidas rápidas hasta estoy contento con lo que tengo.

He pensado que tal vez puedo estar permanentemente comprado en fondos de inversión sobre las bolsas y cubrir con futuros cuando quiero salir. Claro que esto requiere dejar un capital aparte para los futuros y afecta a la operativa.

Es un tema que tengo que afrontar...o eso o empezar a crear un vehiculo de inversión.

s2

Si inviertes vía fondos, hazlo con fondos de la misma gestora, porque si no los traspasos te van a tardar varios días y no te va a ser rentable.

Es lo que hago yo: Fondo Naranja IBEX a Fondo Naranja Renta Fija o viceversa... Bestinver Internacional a Bestinver Renta... y así sucesivamente. Así, los traspasos son de un día para otro.

Entre gestores distintas, tal y como indica la CNMV, puede tardar hasta 8 días hábiles...

Un consejo para que no sufras los problemas que otros anteriormente hemos sufrido. Eso si, ya hemos aprendido :)

Gracias Jorge!

Si al final de muchos años consigues una rentabilidad similar al comprar y mantener, se ha dejado por el camino obtener rentabilidad al dinero entregado a hacienda, ademas es mejor esperar a pasar por taquilla a que vengan los buenos tiempos en los que se tributa menos por estar la situacion mejor y se rebajan los impuestos.s2

Hay gente que con tal de no pagar impuestos es capaz de no plantearse salirse del mercado o no intentar evitar un mercado bajista. Es mejor pagar impuestos que lo último.

En todo caso, hay fórmulas para ser activo a medio plazo y no pagar. O fondos + futuros o vehículo de inversión.

Gracias Hugo, y a todos los demás por compartir vuestra palabra.

Yo este año compré ACX a 10,65 tras superar la acción un rectángulo lateral de años. Además era conocedor -- por la cnmv, simplemente -- de que la acerera tenía desde hacía tiempo más de un 5% del capital en posiciones cortas. Pero insisto, yo pienso, y repienso, hago globos, los pincho, leo de aquí y de allá, a éste, a aquél y al otro -- filtrados ya como válidos o inválidos por mi experiencia vital, 51 años me comtemplan... -- y veo y miro gráficos casi con más interés que a mi chica --, pero ahora he conseguido ya que todas mis entradas sean por técnico y chartista.

Al lío, compradas de esa manera a 10,65, las vendí en 11,70. ¿ Y por qué ? ¿Cuál es el motivo? Mi traducción de la experiencia es simplemente que entré otra vez en "modo paranoia". Y eso, Hugo, de "siempre se puede volver a entrar" lo considero personalmente como un dato objetivo pelado, pero no una opinión ni una reflexión: nos justifica a posteriori, pero no nos ayuda a mejorar la toma de decisiones. A mí por lo menos, no me ayuda a fortalecerme, no me dirige en mi buena dirección operativa. Para mi en los M.F. un rectágulo es un dato irrefutable: una letra de este abecedario.

Entre otras muchas cosas, esto es una lucha constante contra nuestra máquina de paranoiar. Porque todos la traemos de serie.

Gracias a tod@s

Recibo tu crítica como no puede ser de otra manera :)

Tú lo llamas "modo paranoia" y yo lo llamo alto en el camino hasta verlo más claro. Un ejemplo perfecto es lo ocurrido en abril de 2013 ¿paranoia? ¿no paranoia? Lo que sea, pero necesitaba salir y volver a pensar con claridad.

Una de las cosas interesantes de leer a los grandes es que aprendes muchas reglas heurísticas que te das cuenta que tienen más importancia que muchas racionalizaciones o teorías. Hablamos de reglas como "si no puedes dormir es que tienes una posición demasiado grande y tienes que reducirla". Un clásico.

Bien, pues otro clásico y que yo he comprobado como una regla fundamental para mi es salirme del mercado cuando no lo veo claro ¿por qué razón? ¿por qué argumento? pues porque no lo veo claro y estoy confuso. Eso es suficiente. La mente clara necesita espacios. Otros parecen ser máquinas o algoritmos, pero ese no soy yo.

Esto de no estar en el mercado cuando no se tiene convicción lo he leído de grandes operadores como George Soros y Paul Tudor Jones. Cierto, ellos estaban en un vehiculo de inversión que no pagaba impuestos. Esta es la gran traba de salirse y volver porque lo de "siempre se puede volver al mercado" no es una perugrollada, es un hecho, más cuando no se están buscando rentabilidades relativas.

Pero, aparte de que estoy intentando crear una operativa profesional y comercializable, ni por todos los impuestos del mundo dejaría de salirme del mercado cuando no lo veo claro.

( Cuando se habla de la posición grande que no te deja dormir, yo siempre he sobreentendido que se trata de preocupación por las pérdidas.

He citado lo de "siempre se vuelve poder entrar" porque es lo primero que se nos viene a la cabeza a todos cuando vivimos esta situación. Es una consecuencia de "un estress estrictamente individual". Yo creo que se trata de luchar y aprender a encontrarnos cómodos y tranquilos cuando nos hemos ganado una situación absolutamente segura y confortable.

En cuanto a productos e impuestos, mi experiencia me dice ahora que es un tema estructural, por lo que tenemos que pensar en ello antes de empezar a operar, con el fin de que no "interfiera" posteriormente y en el peor momento en nuestra lucha por una operativa excelente. La aportación de Jorge me ha parecido excelente.)

Gracias por contestar, Hugo.

Me alegro que te tomes mi autocrítica compartida en el mismo tono que la he realizado. Pero en cuanto leí tu artículo, el inicial, me vi reflejado en mi viaje a la excelencia. Y por eso mi primera referencia a que somos humanos, frágiles, y vulnerables al viento: todos sufrimos ese síndrome una y mil veces porque lo traemos de serie. Y todo lo que viene de serie es complicadísimo, durísimo y complejísimo de cambiar. De hecho en la vida normal no llegamos siquiera ni a plantearnos la posibilidad de que haya cosas que se puedan cambiar. Pero esto no es la vida real. Esto es la bolsa.

La cuestión es trabajar, trabajar y trabajar para conseguir no sentirnos temerosos cuando con nuestras decisiones nos hemos ganado una posición de mercado absolutamente tranquila, segura, e inequívocamente confortable. Inequívocamente confortable.

El miedo, la intranquilidad, incluso la incomodidad o la extrañeza ante el éxito, o el alargamiento temporal del mismo, los tenemos de serie.

Como dijo J.P. Morgan el mercado fluctúa; y por nuestro José de la Vega, autor del primer libro sobre bolsa, sabemos que las personas vivimos en la confusión.

Ese es nuestro punto de salida. S2.

Dudo que esa máxima de "cuando no puedas dormir es que tienes la posición muy grande..." sea en pérdidas porque no me imagino a Soros o PTJ soportando pérdidas :)

En resumen, que uno es cautivo de su psicología no hay duda. Y no solo hay que entender la psicologia del mercado, sino nuestra propia fragilidad y además la inteligencia emocional que tan importante es. Claro que soy víctima de innumerables sesgos, no lo dudo.

Yo sido extrañado que las bolsas european (donde estaba invertido) no van a ningún lugar mientras que USA está como una moto.

Perdón, quería decir "nuestro punto de partida".

(Por cierto, sepas que conocí de PTD por vosotros, creo recordar que por ti. Enormemente agradecido. Ah!!, y creo que él trabajaba solo con muchísimo apalancamiento y en zonas hedge, precismanente por eso: porque absoluto conocedor de sí mismo y de su total desvahimiento ante la incertidumbre, adaptó su operativa a su personalidad y uno de sus totems es, estoy citando de memoria, "estar en el mercado mínimo tiempo posible en situación de pérdidas".)

Yo ahora también intento "quitarme" de las correlaciones. Ese genio antipático que es ASC lo lleva clamando a los cuatro vientos desde hace décadas: "nuestro mundo es el gráfico del activo donde tenemos nuestro dinero". O sea, que una cosa es estudiar el mercado, los mercados, todos lo mercados y todos los plazos con todas las divisas, todo lo que queramos, y todos los sectores y todos los países. Pero nunca podremos optar al sobresaliente antes de que nos demos cuenta que esa pregunta general no está en el temario. Solo el gráfico en el que tenemos nuestro patrimonio.

Pero las personas somos así, hasta que no nos damos mil hostias...

S2.

Estoy de acuerdo con tener cuidado con las correlaciones. Si yo hubiera estado largo del S&P 500 ni me hubiera fijado en Europa...pero manteniendo los índices débiles prefiero salirme y pensarme que hacer. Si tengo que entrar lo más seguro es que lo haga en el S&P 500.

On the road, Hugo & Co.

Hasta otro rato.

aún no me convence lo que dices acerca de indices débiles. Si eso pasa ahora será suerte, pero las estadísticas no marcan eso.

No es que una deba seguir a la otra o si una sube fuerte la otra debería hacer lo mismo, mas bien es que ambas se siguen y puede haber periodos donde sus correlaciones bajan. Sus divergencias se pueden cerrar de muchas formas.

Al estar cointegradas las series del SP500 y el Stoxx50, si una ha subido mas (SP500) que la otra (Stoxx50) y aparece una caída en la primera (SP500), la última (Sotxx) no necesariamente tendrá una caída mas fuerte. De hecho puede pasar que mientras el SP500 cae, el Stoxx50 no caiga tanto, de tal forma que esa divergencia que llevaban desaparezca.

Esto no significa que yo sea un siempre alcista en el stoxx50 o Europa, sólo digo que deberías seguir basando tus decisiones en datos (como lo has venido haciendo) y dejar las intuiciones y dolores de espada para Tudor y Soros, porque hay 3 verdades: (i)Ni somos ellos (ii)ni nuestro éxito será igual al de ellos ni debido a sus mismos métodos (iii)Ellos, sólo después de ser exitosos comenzaron a reconocer (con el beneficio del hindsight) que algunas (que no todas) de sus intuiciones resultaban valiosas, pero pudieron conectar los puntos únicamente después de haber sido exitosos, no antes.

Mi comentario como sabes es sin acritud.

Soy de los que opina que se aprende más de los fracasos, de los errores.S2.

Claro que sin acritud. No hay problema, el debate es bienvenido y es como se aprende. Incluso si rechazara tus argumentos por no entenderlos o por cabezonería siempre cabe la posibilidad de que en un momento posterior los acepte o que me ayuden a modelar mis propios pensamientos.

Que se siguen y siempre se seguirán no hay duda. La gran excepción es si se produce una recesión en España y no se produce en EEUU. Entonces tenemos el caso de 2012: El Ibex 35 cayendo y el S&P 500 subiendo.

Curiosamente, lo contrario no ocurrió cuando EEUU entró en recesión en 2001 y España no entró y la bolsa española si cayó a plomo como la americana. Cuestión de influencia.

Yo no digo que la debilidad del EuroStoxx 50 sea indicio de que se vaya a romper la correlación. Ese no es el tema y solo podría decirlo siguiendo los datos macro. Digo que lo que suele subir más luego suele seguir subiendo más y -esto siguiente es sumamente importante- lo hace de forma menos errática y con menos dudas y trampas. Esto para el trading es importante y ten en cuenta que aunque yo mantenga un año no estoy dejando de hacer trading porque un soporte roto o la amenaza de ello pueden llevarme a salir.

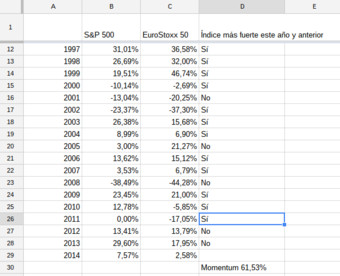

Lo primero está más que visto. El momentum existe. Añado imagen en este comentario donde se muestra una estadística desde 1987 entre EuroStoxx 50 y S&P 500 (es desde 1987 aunque salga 1997 en la imagen) en la que se muestra que lo más probable al año siguiente es que suba más el índice que más ha subido el año anterior (61,53%). Dicho esto no me gusta el periodo aleatorio de un año y prefiero fijarme en el comportamiento de corto plazo (meses).

Luego, como digo es más fácil operar lo que es más fuerte.

Y así me veo. Llega un momento de mercado donde tengo dudas de más subidas en el corto plazo. Baso mi opinión en mi interpretación del sentimiento y en el hecho de una serie de cosas que ocurren que me invitan a pensar que ha empezado una fase de recogida o de huida del riesgo (Russell, bonos basura, etc). En esta tesitura decido salirme hasta verlo más claro y volver a este mercado alcista del que no dudo pero para apostar por lo más fuerte en ese regreso . Primero porque suele subir más y segundo porque desde el punto de vista operativo es más fácil y no me ando preocupando con mantener lo más débil (me saltaría menos el stop loss).

A esto, cosa que no he nombrado, le sumo la duda de si en las bolsas no ocurrirá una fase lateral como ha ocurrido en el Reino Unido este último año. ¿Puede el fin del QE americano y un nuevo ciclo de subidas de tipo ser el escenario ideal para que la bolsa se tome un respiro? Puede que sí, eso es lo que ha ocurrido en Reino Unido, libra subiendo y bolsa plana. En la bolsa americana era algo intangible pero de repente en las últimas semanas veo ciertas cosas caer y me pregunto si no ha comenzado ese proceso con un dólar más fuerte y una fase lateral.

Es sencillo, un movimiento táctico que me deja con la cabeza despejada para afrontar los próximos acontecimientos. Mi operativa no es buy and hold o cuasi buy and hold basada en una serie de reglas macro. Los escenarios cambian y la estrategia ha de ser aplicada mediante las tácticas que amoldan la teoría y el método a la realidad. No son dolores en la espalda, son indicios aún bastante intangibles.

A todo esto, solo me he apeado del mercado para pensar con claridad por una serie de dudas. No he dicho que soy bajista o que el mercado va a caer. He dicho que hay una serie de factores de riesgo que veo que en las últimas semanas se han vuelto más tangibles. Ya veremos.

Por último, intentaré no citar más a otros como Soros o PTJ. Cuando lo hago lo hago porque son referencias públicas conocidas y sirven para ejemplificar algo. Al leerlos nos damos cuenta de cosas que nosotros mismos hemos pensado, aunque sea de forma liviana, y gracias a ellos entendemos que esas cosas son importantes. Personalmente leyendo algunos libros como Market Wizards, o Hedge Fund Market Wizards y otros similares lo que más valoro aprender son las reglas heurísticas del trading. Esas que no son racionales sino reglas humanas que sirven para hacerlo mejor. Siempre me sorprendo cuando les escucho y pienso ¡vaya, sino están hablando de cosas complejas sino de comportamiento humano!

Por último, y lo digo medio en serio medio en broma, no estoy de acuerdo con que no sea tan bueno como George Soros o PTJ. Ellos tienen una carrera a sus espaldas y yo no. Y hasta el rabo todo es todo. El pavo de Taleb cada día engordaba y pensaba que iba a hacer así siempre, hasta que llegó Thanksgiving. Lo contrario puede pasar: yo no soy un gestor de hedge fund salvajemente exitoso, pero quiero intentarlo y hasta que no lo intente o al menos hayan pasado 30 años, no puedes decir que no soy tan exitoso como ellos. Porque esa sería una afirmación sin tener todos los datos :)

Ah bueno, eso sí. Si algo ha estado subiendo entonces tiene mas probabilidad de seguir subiendo, pero si algo no ha estado subiendo con fuerza no necesariamente significa que caerá mas fuerte. El efecto momentum Sí existe, eso es imposible de negar. Yo me refería mas al efecto no-momentum jeje que es lo que Europa tiene hoy frente a USA.

Creo que si agregamos los datos macro, entonces ya tiene mas sentido, pero es sólo porque hemos agregado las recesiones de USA que afectan a todo el mundo. De lo contrario, utilizando únicamente los retornos o los gráficos, la verdad es que se sigue viendo aleatorio, al menos para la debilidad y en rango aleatorios y fijos de un año.

Yo nunca dije que no fueras tan bueno como ellos, honestamente eso no lo sé. Yo dije que nuestro (incluido yo) éxito no será igual al de ellos, porque todos los éxitos son diferentes. La magnitud es otra cosa. Cada quien debe ser exitoso a su manera y hoy Yo creo que tu ya lo eres a tu manera. Ya en 30 años sabremos lo de las magnitudes. ;)

Si te interesan las reglas heurísticas entonces te gustará el libro Risk Savvy:

http://www.amazon.es/Risk-Savvy-Make-Good-Decisions-ebook/dp/B00H7O86PI/ref=sr_1_1?ie=UTF8&qid=1406148291&sr=8-1&keywords=risk+savvy

Yo lo acabo de leer hace unas semanas y en agosto haré la reseña. Es como la antítesis del libro de Kahneman.

Saludos

Por qué es la antítesis del libro de Kahneman (entiendo que el de pensar rápido pensar despacio)?

argumenta que algunas teorías de Kahneman no son correctas diciendo que no necesariamente somos tontos, sino que lo único que necesitamos es mas información o información presentada de forma entendible.

A diferencia de Kahneman, Gigerenzer al igual que Gary Klein creen que la intuición si nos ayuda mucho. El último libro de Klein también lo he leído, pero no lo recomiendo mucho porque se puede resumir en: Conectar ideas y exponernos a nuevas ideas, ser curioso sobre muchos temas diferentes, buscar patrones y ser contrarian.

Saludos

Hola, Gaspar. Agredezco tus reseñas y comentarios sobre los libros. Simplemente quería comentar que mi foco en estos momentos está en poder estructurar lo que ya he leído, visto, observado, a lo largo de mi vida en los M.F. Leí en su momento al Malkiel, ASC, Cava, Kostolany, Codina, etc, etc, etc,. Y miles y miles de artículos y vídeos de Buffet, Paramés, Soros, Lacalle, McCoy, Alvargonzález...Más todo lo que cae por aquí. Perdona que no te cite a quienes desterré --)))

Después de esto, y miles de cicatrices conmigo, ahora estoy en jerarquizar todo esto en la práctica. En mi caso, los posibles fracasos ya nunca serán por falta de datos, información, formación o experiencia.

Gracias.

Gracias.

Yo sigo el ejemplo de Buffett y Munger, siempre ser una maquina de aprender cosas nuevas y leer ávidamente. Ellos a pesar de su avanzada edad siguen leyendo muchos libros, por lo tanto yo a mis escasos 25 años aun tengo mucho camino por andar.

Saludos

25? en serio?

Bueno, cumplo 26 en diciembre. Tuve una excelente mentora que desde el inicio me dijo por donde debía caminar.

Gaspar el de la guitarra eres tu? como encima seas guapo, la hostia, porcierto tengo una hija muy guapa guapa de tu edad,.......

Yo soy un pobre hombre con escaso nivel intelectual, de pequeño ibamos los amigos al campo de futbol a colarnos por unas tapias, pusieron a un enfermo de un siquiatrico de guardian en las tapias, me dio la espalda y salte la tapia se dio la vuelta, me persiguio por todo el campo y me tuve que salir fuera, todos se colaron menos yo, este es mi modelo en los MF, explotar lo que se hacer, y lo unico que tengo es un grafico pelado sin ninguna herramienta no utilizo nada, ni noticias,ni datos macros, ni las noticias geopoliticas (que por cierto desde el 11S. son irrelevantes para no hacer propaganda por ejemplo a PUTIN por el avion si no, no es ni portada porque los indices no se inmutan ),,ni siquiera los niveles de los indices me resulta relevantes, soy como el tonto del campo del futbol, cada vez que los precios giran, hay esta el tonto, con el "palo", indices debiles o fuertes , entrefuerte y flojo, que mas da, desde mi optica, claro.la impresion que tengo es que no tengo limites en ganar lo que me proponga, eso si, no soy avaricioso para nada,aquel tonto no era avaricioso si lo hubiera sido yo me hubiera colado, pido disculpas por este royo, estoy colorado pero me da igual, un saludo,

!! Qué pasada todo esto ¡¡

Yo hace no sé cuántos años hace q leí el último libro. !! Por falta de datos e información será... ¡¡ No paso de artículos de personas que he comprobado "amuebladas" y que me ayudan a fijar lo principal.

Y luego una mezcla de Juan Ramón Jiménez y su "El gráfico y yo", y El Lute con su "Espabila o revienta". Sin olvidarme del aquí conocido Morgan Housel y su "La sencillez, ese oscuro objeto de deseo". S2.

Por cierto, recuerdo a Xabi en una rueda de prensa durante la burbuja de comparación mediática entre Messi y Ronaldo: " el que se compara con Messi se retrata".

Lo de ser Contrarian es sin duda cautivador. El problema es que uno no puede aplicar su hipótesis en condiciones reales salvo una vez cada cinco, doce, quince años. He visto y vivido unas cuantas situaciones de estas en mi medio siglo de existencia -- un cuarto de siglo en bolsa -- , y todavía tengo pendiente " comprar cuando corra la sangre por las calles " y conseguir mantener. O ponerme corto en un techo cíclico y conseguir mantener.

No tengo ninguna duda de que en la próxima ocasión completo la operación.

Ninguna.

S2.

Yo practico un trading macro con aspectos contrarian (tiendo a comprar en los retrocesos en vez de la rotura de resistencia).

Si caes en los reduccionismos te vas a equivocar.

Te prometo, Hugo, que no ando falto de equivocaciones, tal como mostré con mi operación de ACX: gané pasta por una gran entrada, y dejé de ganar otro 100% por una salida espantosa. Todos esos errores, y la aceptación de los mismos como humano que soy, son la base de mis reflexiones.

Por otro lado, estoy totalmente de acuerdo con que la mayor clave de este juego es saber comprar en las correcciones. De hecho ya comenté que compré FCC y AMS el viernes por la mañana. Y ayer por la mañana, REP.

Me ha costado años de hostias y de pilotaje aprender a montarme en la tendencia en las correcciones de la misma. Casi recién lo empiezo a disfrutar.

Por falta de hostias será...--)))