La semana pasada ha sido una de las más tensas en los mercados en bastante tiempo, exactamente desde agosto. Esta alta frecuencia de 'sustos bursátiles' ya aclara cuál es la naturaleza del mercado de acciones. Y, sin embargo, esta volatilidad no hay que temerla sino amarla porque es la que permite que la renta variable sea la categoría de inversión más rentable a largo plazo.

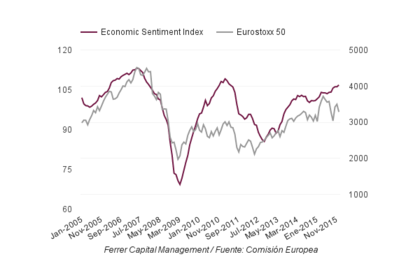

Lo interesante es que las caídas se produjeron con muy buenos datos macro tanto en Europa como en Estados Unidos. Por ejemplo, el índice de sentimiento de la Eurozona alcanzó un nuevo máximo cíclico en diciembre. Este indicador es interesante porque se publica mes a mes y correlaciona bastante bien con el PIB. Es decir, es una especie de indicador adelantado del PIB.

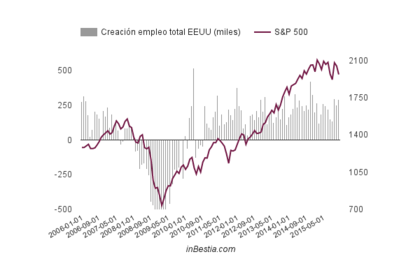

Y en Estados Unidos también salieron publicados datos macro positivos durante toda la semana. El ISM Servicios muestra crecimiento del principal sector de la economía norteamericana y los datos de empleo sorprendieron incluso a las previsiones más optimistas. Nada menos que se crearon 292.000 empleos en diciembre.

Como suelo publicar estos datos en mi feed de twitter, era inevitable que el contraste entre tan buenos datos macro y las caídas del mercado no provocara la pregunta de "¿Y por qué cae el mercado?"

La mejor respuesta que puedo dar a esta pregunta no es mía, sino de André Kostolany expresada en su libro El Fabuloso Mundo del Dinero y la Bolsa:

"La bolsa atraviesa un período de histeria y sus cambios oscilan en un zig zag incontrolable; abajo, arriba, abajo. Es como un hombre que pasea con su perro por la calle. El hombre sigue su paso de manera continua y regular: esto es la industria. El perro corre, avanza, salta de un lado para otro, regresa donde está su dueño, se adelanta de nuevo y así sucesivamente. Su camino se parece al que siguen las acciones y los valores, con sus mismos movimientos de avance y retroceso. Pero ambos siguen avanzando, el dueño y el perro, y finalmente llegan a la meta de su paseo. Mientras el hombre ha andado un kilómetro, su perro, para hacer el mismo camino, habrá recorrido dos o tres veces esa distancia. Así se mueven los cambios en una Bolsa desordenada. Dan dos pasos adelante y un paso atrás, pero acompañan en su avance a la expansión industrial."

Sinceramente, mejorar esta explicación es imposible, así que solo añadiré unos comentarios.

Tendencia bursátil primaria

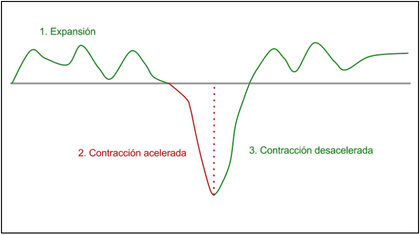

La tendencia primaria o principal de la bolsa es una que típicamente suele durar varios años. En los países desarrollados suele estar determinada por el propio ciclo económico del país. Así, si hay recesión económica la bolsa de un país en particular tenderá a declinar y, si hay expansión, la bolsa de ese país tenderá a ascender.

Esto hay que matizarlo, en el sentido de que la bolsa de Estados Unidos ejerce especial influencia sobre las demás. De tal manera que la bolsa europea cae por una recesión propia pero también por una recesión que se esté produciendo en EEUU, tal y como ocurrió entre 2001 y 2002. El siguiente gráfico muestra las tres fases principales del ciclo, señalándose en verde cuáles de esas fases económicas son alcistas para la renta variable.

Ante la ausencia de mayor información, o ante la ausencia de información específica o si la información adicional es principalmente ruidosa y azarosa como ocurre con la bolsa en el corto plazo, lo mejor que puede hacer un inversor es seguir el escenario base que es el señalado en el esquema anterior.

Siguiendo este escenario base se consiguen excelentes rentabilidades, se evita caer en la trampa de ponerse bajista ante cualquier retroceso del mercado que solo es temporal y, cuando por fin se produce un mercado bajista, permite ahorrarse la pérdidas de parte del mismo en muchas de las ocasiones. No es perfecto, pero funciona muy bien.

Tendencia bursátil secundaria y 'shocks' exógenos

Y, sin embargo, la tendencia primaria y por tanto la tendencia de los datos macroeconómicos, no te dice que la bolsa no pueda caer un día, una semana, un mes o que se mantenga lateral durante todo un año. No te dice nada de si el mercado caerá o no un 5%, un 15% o un 22%. Absolutamente nada.

El escenario base, si se está en lo cierto sobre el mismo y no cambia, empieza a "pesar" en las cotizaciones a partir del plazo de 1 año. Pero entre medias los datos macroeconómicos en términos absolutos tienen poco peso. En el corto plazo el mercado se mueve por apreciaciones psicológicas, por puro sentimiento.

Por esta razón el corto plazo es principalmente azaroso, porque no depende de algo tangible y medible de forma seria, sino que es el producto de la psicología de masas. Y por ello, por lo difícil que es adelantar la psicología de masas, lo mejor en general es seguir el escenario base del que hablábamos anteriormente.

El corto plazo o el análisis de las tendencias secundarias -y ya no digamos terciarias- se acerca al arte y se aleja de la ciencia, si es que este término puede aplicarse a la inversión.

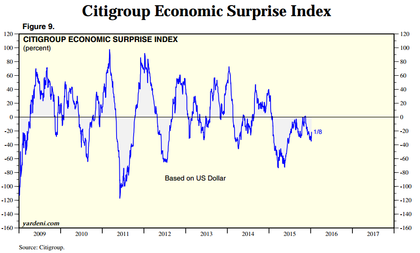

No obstante, un factor más o menos estable que influye en las tendencias secundarias -semanas y pocos meses- porque influye en la psicología de los operadores, son las sorpresas económicas. Es decir, no si los datos macroeconómicos son positivos o negativos en términos absolutos (creación o destrucción de empleo), sino si los datos están saliendo mejor o peor de los esperado (se crea más o menos empleo del esperado).

Así, cuando los datos macroeconómicos empiezan a sorprender las expectativas, positiva o negativamente, de forma sostenida durante semanas, eso influye en el mercado.

Cuando a pesar de publicarse datos macroeconómicos generalmente positivos estos salen peor de lo esperado, el mercado pierde el tono y tiende a corregir. Por ejemplo, las sorpresas macro en EEUU han sido negativas durante todo el año 2015. No ha cambiado la tendencia primaria, pero ha servido para tener las cotizaciones planas todo el año.

Este es el factor más previsible y, tal y como ocurre con el escenario base, la influencia principal la ejerce Estados Unidos. Es decir, las sorpresas positivas y negativas influyen más cuando vienen de América que cuando son generadas en Europa.

Aparte de este factor, también influyen en las tendencias secundarias, especialmente a la baja o con caídas, los factores exógenos. Por ejemplo, si mañana Obama muere repentinamente de causas naturales, el mercado caerá. Su muerte no cambia mucho el mundo, al menos no en los próximos meses que es lo único que "ve" el mercado, ya que seguiría gobernando un presidente demócrata que aplicaría políticas similares. Y a pesar de ello el mercado caería.

Otro ejemplo de factor exógeno es una crisis en algún lugar del mundo, que a pesar de no tener impacto económico real, genera la suficiente incertidumbre para tumbar las cotizaciones. Por supuesto, a veces esas crisis exógenas tienen mayor o menor impacto económico, pero en la gran mayoría de las ocasiones no son capaces de alterar el escenario base. Y, a pesar de ello, estos factores exógenos influyen decisivamente en las cotizaciones durante semanas y meses.

El caso actual es el yuan chino. Las cotizaciones de los principales índices del planeta -con diferentes grados de fortaleza/debilidad- están siguiendo las cotizaciones de la moneda china. Probablemente no porque haya un efecto profundo que altere el escenario base, sino porque la psicología de mercado en el corto plazo está dominada por la incertidumbre de este cambio novedoso y reciente en la economía mundial.

La psicología del mercado, sea por lo que fuere, sea con argumentos más o menos verdaderos, es la que mueve las cotizaciones en el corto plazo. Y el escenario base solo se va cumpliendo de forma lenta y no sin grandes interrupciones.

Espero que estas reflexiones sirvan para entender que la macro o el ciclo y el mercado riman, pero en modo alguno son identidades. Hay periodos de disociación provocados por las variaciones de la psicología de masas.

Así mismo, es importante señalar que mientras seguir el ciclo económico o macro funciona con una alta probabilidad, tampoco es infalible. A veces un shock tiene un impacto real o simplemente a veces, muy de vez en cuando, el ciclo o escenario base cambia y no es posible ver el cambio desde el mismo inicio.

Lo que pasa es que el perro se puede ir por detras del amo y el amo tiene que retroceder a buscarlo, y si ve una perra en celo a dios la industria, jajaj

Voy tener que rescatar mi seudonimo, jajaja disculpas por el comentario

En respuesta a Pepe Mary Y el chucho de colastani

Yo opino lo mismo, el perro es un Bulldog que va de un lado a otro hasta que decide tirar con fuerza hacia un lado y al amo no le queda mas que seguirle... ;-)

Yo opino que la bolsa anticipa a los datos macros y no se puede predecir la bolsa con datos macro, solo confirmar a posteriori.

Hola Hugo,

He leído tu libro este fin de semana, y queria felicitarte porque me ha aportado mucho, y te lo dice alguién que lleva 15 años leyendo libros sobre bolsa.

En cuanto al artículo , está muy claro y secunda lo que comentas en tu libro, la duda me surge a nivel operativo:

Te explico :

Partimos de la base que la tendencia primaria es alcista, y la secundaria bajista, mi caso particular es que con la perdida del 1985 del sp500 he cerrado mis posiciones en este índice y en el dax, ya que pienso que el primero arrastra a los demás, ahora bien, hagamos ciencia ficción y en las dos próximas semanas se nos forma un doble suelo en el entorno de los 1800, habría que aprovecharlo ? o bien simplemente seria un rebote de la tendencia bajista secundaria? supongo que no existe una respuesta clara, y está claro que una vez supieramos si realmente es un suelo de largo plazo o un rebote de la tendencia secundaria, podriamos volver a hablar del perro de Kostolany :), para justificar un tramo alcista o uno bajista.

Un abrazo.

En respuesta a David Masip palomo

Gracias, me alegro que te gustara, obviamente este post tiene mucho que ver con lo que hablo en el libro.

La tendencia macro primaria es el escenario base y luego tienes que ser capaz de conjugar eso con las informaciones específicas de corto plazo.

Así, a veces una información específica es tan bajista que vale la pena suspender tu posicionamiento alcista, por ejemplo si se rompe un soporte relevante de medio plazo que juzgas clave. Luego, tal vez no ocurra nada y el precio vuelva sobre el soporte y entonces la nueva información específica es ser alcista porque lo señala tu escenario base y la información específica.

Si se forma un doble suelo, después de una tendencia secundaria bajista dentro de la primaria alcista, para mi está claro que hay que intentarlo porque es como el ejemplo anterior, es el momento en el que se alinea el escenario base con la información específica del momento.

s2

En respuesta a Hugo Ferrer

Gracias,

No soy el tipo de personas al cual le gusta alabar, mas bien lo contrario, pero quería agradecer tu respuesta, ya que normalmente leo muchas ambiguedades en los análisis y lo que he leído de ti hasta ahora es todo lo contrario, concreto y encima te "mojas" (perdón por el tuteo).

s2

En respuesta a David Masip palomo

Y probablemente por eso cuando me equivoco me equivoco :)

Para responder a la pregunta por qué cae el mercado, podríamos preguntarnos ¿cuánto puede subir el mercado? ¿Cuánto puede subir la bolsa en todo un ciclo económico?

En el extracto del libro de Kolstolany que adjuntas el hombre siempre avanza de forma immutable pero no se dice a qué velocidad anda.

Quizás se podría decir que el mercado cae porque antes ha subido demasiado y regresa a la velocidad media.

En respuesta a Joan

Por un lado comentas la regresión a la media y eso que dices es una gran verdad. Una parte de porque el mercado cae es simplemente porque existe algún tipo de reversión a la media de la tendencia principal.

Esto ocurre con todas las cosas, con el mercado, con la propia operativa, etc y es habitual en entornos donde el azar es elevado, tal y como ocurre en bolsa en el corto plazo (menos de 1 año).

Eso es una cosa, pero otra son las magnitudes que mencionas en tu primer párrafo y que no es exactamente lo mismo que reversión a la media (aunque está relacionado).

¿Cuanto puede subir el mercado? No está predefinido. Mientras haya crecimiento y los beneficios aumenten, el mercado seguirá creciendo. Es una cuestión tendencial, no de límites prefijados.

Si es una cuestión tendencial entonces lo importante no es tanto la magnitud, sino cuando la tendencia o el ciclo económico llegan a su final.

s2

En respuesta a Hugo Ferrer

Igual que no veo forma de poner un limite al ciclo, si es verdad que creo que a nivel intermedio es más posible.

De hecho, uno de mis errores en el segundo trimestre fue no aceptar que era posible una fuerte reversión a la media depués de las subidas. Yo suelo mirar gráficos de variación % de un mes, pero creo que a 3 meses puede ser útil para ver cuando está un poco caliente (o frío).

En respuesta a Hugo Ferrer

Yo los Roc de un mes y de 4 son los que suelo usar,antes solo usaba los de uno pero el de 4 meses aprendí a usarlo despues del año pasado con Europa, que bien me hubiera venido jajajaja

En respuesta a Raúl Artiles Mendoza

Hola Raúl ¿qué configuración tienes en el ROC en 1 y 4 meses?

Lo que yo creo es que kolastani su cuidador de perros cogia las cacas del perro y el perro cogia las trufas jajaj

Disculpas otra vez me hace gracia cosa que suscribo con fervor que la psicologia humana se parece al movimiento de un perro que sale hacer sus necesidades,jajaja

Por cierto mi gata no me hace caso, jajaja

Un millon de disculpas otra vez

Para que la Bolsa tenga mas rentabilidad que la renta fija necesita de los dientes de sierra. Cuando la cotización llega a un nivel que los inversores consideran caro, si no bajara no volvería a entrar mas gente. Pero al bajar permite realizar beneficios a los que entraron al inicio del movimiento alcista y permite que encuentren atractivo el precio los mas conservadores que piensan que el precio va a volver a llegar al máximo anterior. Pensar que el precio volverá al máximo anterior forma parte de la psicología humana y unas veces lo consiguen en 2 semanas, otras en 2 años y otras no lo consiguen nunca. Si esto lo aplicamos a muchos valores a la vez, pues evidentemente, forma el diente de sierra del mercado de que se trate.

El problema no es el diente de sierra que a la fuerza se tienen que formar, sino que no hayamos visto que se acerca una sobre-compra o una sobreventa y no hayamos reaccionado a tiempo.

Feliz año a todos.

En respuesta a Luis Mayoral

Esto es un comercio y como todo comercio el beneficio se obtiene por diferencia, como los tomates compro a 2 y vendo a 2,50 o cuando estan a 6 compro o vendo con el objetivo de sacar beneficio por diferencia, este mercado pues es igual, lo que pasa es que los tomates se pudren y las acciones pues tambien jajaja

Disculpad de nuevo, veo a Jose Israel en el santoral, jajaja

Perdon de nuevo

Que. Crack

Un abrazo

Hola, hay transferencia de pasta hacia el oro, algo de miedo ha habido estos dias, será el chapo Guzmán jjj saludos

Este artículo es oro oro oro puro (a precios de 1980 por supuesto jajajaja) Hugo, por cierto ese ensayo de Kahneman me encanta a mi tambien jajaja estas últimas semanas lo he tenido que releer bastante para cuando los vaivenes del mercado te nublan un poco la mente te sacan del camino

Gracias por el artículo y a favoritos también.