Esta semana Hugo Ferrer nos servía dos espléndidos artículos, aquí, y aquí, en los que nos analizaba cómo el Ibex se iba a ver beneficiado por una serie de causas: "El Ibex va a brillar", decía uno de los titulares.

Las causas eran la evolución esperada del euro frente al dólar (pues se observa una relación estrecha entre las apreciaciones del euro y las subidas del Ibex, dados los intereses de las empresas Ibex en Latinoamérica), alimentada ésta por un robustecimiento del diferencial de interés entre el euro y el dólar. A esto aportaba Hugo como argumentos la nueva orientación anunciada por Draghi en política monetaria, lo que no tenía más remedio que hacer subir los tipos de interés.

Yo a esto le hice un comentario a Hugo que no veía tan claro esa fuerte subida de rendimientos en el euro, en todo caso no tan fuerte como se espera que sea en EEUU, y le decía que los bancos centrales no determinarán los tipos de interés. Su respuesta esta:

Los tipos a largo los decide el mercado, sí, así a secas es cierto. Pero en realidad es una relación de retroalimentación entre BC, mercado y realidad...

.. Creo que se entiende mi punto de vista, no creo que los BCs dominen la situación, pero son un actor clave.

Esto no deja de ser cierto, pero según en qué circunstancias. Yo creo que los BC no controlan los tipos de interés a largo - que son los decisivos para la inversión -, y pueden influir en ellos en circunstancias, digamos, normales, en las que el PIB esté creciendo y la inflación este en su nivel óptimo. El BC intenta controlar las expectativas del mercado privado, pero no siempre lo consigue.

Tenemos en los últimos años dos ejemplos muy rotundos de que la FED no controló los tipos de interés a largo plazo pese a sus intentos. El primero es en la subida que hizo la FED del tipo interbancario del 1% al 5,25% con el que esperaba enfriar economía en 2006. Para su sorpresa, los tipos a largo no respondieron al alza, lo que demuestra que fue el sector privado el que los determinaba. ¿Que pasaba? pues la economía estaba en pleno frenesí de la burbuja, y los animal spirits estaban en la cresta de la ola, hasta que la burbuja se pinchó. Luego la FED no tuvo control alguno sobre los tipos a largo.

El Segundo ejemplo es más reciente: tras la crisis de Lehman, la FED bajó los tipos a cero y empezó a tomar medidas excepcionales- Expansión cuantitativa - con lo que esperaba suavizar la curva de tipos comprando bonos del Tesoro a distintos vencimientos. Sin embargo, estábamos en plena "Trampa de la Liquidez", es decir, otra vez las expectativas privadas, esta vez pesimistas, mantenían el tipo de interés real natural (es decir, compatible con el pleno empleo) muy por debajo del alcance y los deseos de la FED.

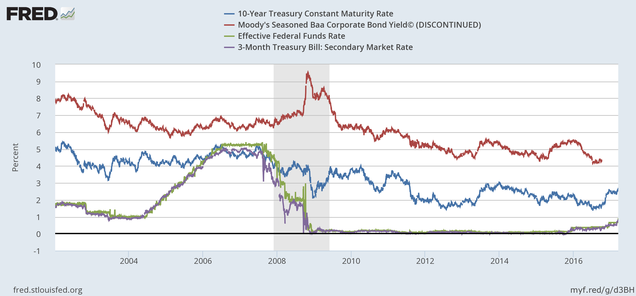

Estos dos ejemplos se ven en el gráfico. En él represento dos tipos de interés a largo (bono del Tesoro y bono privado), el tipo oficial que sí determina la FED (el Federal Fund), y el tipo a 3 meses del Tesoro, estos íntimamente relacionados, como se aprecia.

Como es visible, ni en 2003-06 ni en 2008-12, la FED controló los tipos a largo como le hubiera gustado: más altos en el primer periodo, para enfriar la economía, más bajos en el segundo, para estimular el crecimiento y la inflación.

En suma, no creo que el BC sea el principal agente de los tipos se interés. En 2003-06 no pudo serlo porque el sector privado ya se había desmandado, y todo era frenesí especulativo. En 2008-12 tampoco pudo, porque los animal spirits estaban tan deprimidos que el tipo de interés natural era inalcanzable para la FED.

Con esto no quiero decir que el argumento de Hugo sea fallido. Lo que digo es que no veo que en Europa los tipos de interés vayan a subir más que en EEUU (aunque sólo sea por el Gran adelantó cíclico de EEUU frente a nosotros), lo que, caeteris paribus, es un motivo para que el dólar suba frente al euro. Creo que en EEUU van a subir más por la política fiscal expansiva de Trump, mientras que en Europa seguimos en el modelo de austeridad fiscal y reducción del déficit, por lo que la demanda de fondos prestables será más fuerte allá, y eso subirá más los tipos de interés, más aún si la inflación sube más. Esa diferencia en las demandas de fondos originará movimientos de capital de Europa a EEUU - y la consiguiente subida del dólar- hasta que la rentabilidades se igualen.

En cuanto a los bancos centrales, la FED y el BCE, el primero va muy por delante del segundo en su política de "normalización" (debido al ciclo tan adelantado). En otras palabras. El policy mix de monetaria y fiscal me parece más favorable a que suba el diferencial de tipos a favor de EEUU. Ergo, veo al dólar apreciándose, ergo el factor favorable para el Ibex no lo veo, al menos a meses vista. Otra cosa es el largo plazo...