El análisis que publiqué a principios de esta semana posiblemente sea uno de los más importante que pueda hacer este año, porque de ser acertado estaríamos en los principios de un cambio de gran magnitud en los mercados que creará nuevos ganadores y perdedores en los siguientes meses o incluso años. Esta nota de hoy es una breve actualización del análisis a la luz de la reacción del mercado tras la decisión de la Reserva Federalde los EEUU de subir una vez más los tipos de interés.

De forma sucinta, la tesis es que una apreciación del Euro contra el Dólar hará que el Ibex 35 lo haga mejor que el conjunto de las bolsas europeas y que hay bastantes probabilidades de que el euro haya formado un mínimo de medio plazo contra el dólar por un cambio relativo en las políticas monetarias de EEUU y la Eurozona.

El siguiente gráfico muestra la evolución histórica del tipo de cambio del EUR/USD y el ratio de la bolsa española con respecto de la europea. Cabe esperar que esta fuerte relación se mantenga ya que el Ibex 35 sigue siendo un índice muy expuesto a Latinoamérica, región que se beneficia de un dólar que se debilita.

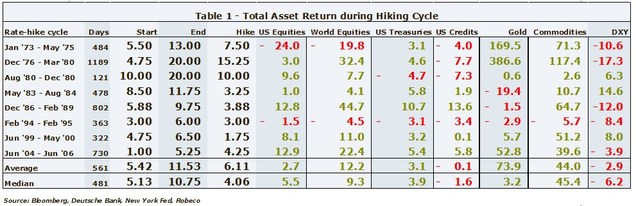

La siguiente tabla, también extraída el análisis del lunes, muestra que las fases de subidas de tipos de la Reserva Federal, de media y mayoritariamente, no suelen hacer que el dólar se aprecie (DXY en la tabla).

Esta propiedad histórica, que encuentra su sentido en el hecho de que el mercado es un mecanismo de descuento de expectativas futuras, no de lo que ya es un hecho (la FED subiendo tipos), además se da con un Banco Central Europeo que ha empezado a girar en su política monetaria. No con hechos aún, pero sí con palabras, lo cual es suficiente para el mercado, al menos por el momento. Como bien explican desde BBVA Research:

En lo que respecta a la futura orientación, el BCE sigue siendo prudente, ya que "espera que los tipos de

interés se mantengan en los niveles actuales o por debajo de los niveles actuales durante un largo periodo

de tiempo y más allá del horizonte de nuestro programa de compras de activos ". No obstante, con arreglo

a una perspectiva de crecimiento más favorable y a una menor probabilidad de escenarios negativos, se

introdujo un pequeño ajuste en esta declaración ya que eliminó la siguiente frase de la declaración: “Si

procede a fin de cumplir su objetivo, el Consejo de Gobierno actuará empleando todos los instrumentos que

estén a su disposición”. De hecho, el Sr. Draghi afirmó que ha disminuido la urgencia por adoptar

medidas adicionales. En nuestra opinión, este podría ser un pequeño paso o la antesala de cambios

adicionales en las directrices futuras del BCE en los próximos meses.

En el año 2014 comenzó a producirse una fuerte divergencia entre la política monetaria de la Reserva Federal y la del BCE, en la que la primera se dirigía hacia una política monetaria más restrictiva, fin del QE y futuras subidas de tipos, y la segunda hacia el camino contrario, lanzando un programa de compra de activos que aún mantiene a día de hoy.

Esa fuerte divergencia hundió el euro, hizo apreciar el dólar y tuvo un fuerte impacto en los mercados al ser el principal factor en la caída del precio de las materias primas.

Ahora parece que ha llegado el momento del fin de esa divergencia y poco a poco el BCE irá tomando un camino más restrictivo. Es imposible saber cuál será la velocidad de este nuevo camino, porque eso depende de cómo evolucionan las economías y la inflación. El fin de esta divergencia lo que traería es un euro más fuerte, lo cual, como muestra el primer gráfico, es el principal factor para que el Ibex 35 lo haga mejor que la bolsa europea.

No creo que el euro se aprecie en la medida inversa a la que se depreció entre 2014 y principios de 2015 porque entonces estábamos ante una divergencia perfecta, donde dos placas tectónicas monetarias colisionaban frontalmente. Pero el fin de una divergencia es significativo en cualquier caso.

Hablaba el otro día de supuestos y puntos de control para mantener esta tesis de inversión. El principal es que las economías sigan creciendo, porque, si no, el Ibex 35 lo va a hacer mejor, pero lo sería mejor en una tendencia bajista y en ese caso sería mejor estar vendidos (cortos). El otro elemento clave es que el EUR/USD no decline, que haya formado un suelo reflejando lo que aparenta ser el fin de la divergencia de la política monetaria entre EEUU y Europa.

Ayer, tras el anuncio de la subida de tipos por parte de la Reserva Federal de los Estados Unidos, el euro se disparó alcanzando los 1,07 dólares por euro y formando en base mensual un potencial doble suelo, es decir, un patrón técnico a favor del nuevo cambio de política monetaria.

Si las economías de EEUU y Europa siguen en expansión y este suelo del EUR/USD se sostiene, entonces el Ibex 35 seguirá haciéndolo mejor que sus pares europeos. Saber cuanto puede durar esta situación es imposible, pero son situaciones que pueden durar incluso años.

Este mejor comportamiento relativo que ya se observa en lo que llevamos de 2017, tiene muchas papeletas de mantenerse aumentando la distancia entre la bolsa española y las del resto del viejo continente.

Todas estas consideraciones, nada tienen que ver con lo que haga el mercado en las próximas semanas o si el mercado va a corregir. Lo raro sería que no corrigiera porque esa es la naturaleza del mercado: fluctuar.

Nota: artículo del pasado lunes: La hora de las grandes cotizadas españolas, el Ibex 35 va a brillar.

---

Descargo de responsabilidad por conflicto de interés: el autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Renta 4 Multigestión / Ítaca Global Macro que asesora a través de su sociedad Ferrer Capital Management.