Pensaba que Octubre sería un mes clave en los mercados. De momento, sin duda, en el de renta fija lo está siendo, pero no en el de acciones donde se percibe cierta tranquilidad; en mi opinión ese tipo de tranquilidad que precede a la tormenta, sea alcista o bajista. Con trampa alcista o bajista previa, o sin ella. Con Trump o sin él.

El paneuropeo STOXX 600 cotiza una semana más en la parte alta del rango de los últimos 9 meses, pero aún por debajo de la gran resistencia de los 350 puntos. Es decir, sigue en una situación de mercado bajista que defino como una corrección mayor al 20% que no se solventa en unas pocas semanas.

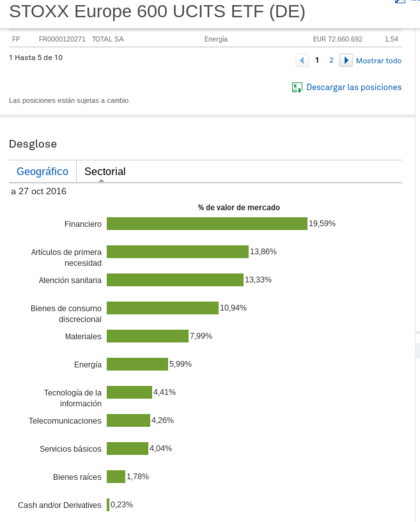

Este mercado bajista europeo, atípico por no venir acompañado de una recesión económica, ha estado influenciado por la percepción y temor a un bajo crecimiento global, lo cual ha mantenido el rendimiento de los bonos por los suelos, y que a su vez ha afectado sobremanera al sector bancario y por tanto a los mercados donde la ponderación de los bancos es muy elevada, como ocurre en algunos países de Europa.

Como todo mercado bajista que se precie -este es el tercero que vivo-, las cosas no cambian de un día para otro. Parece que hay 'arranques' que podrían ser el definitivo que, por fin, den lugar a un nuevo mercado alcista, para mucha veces darte cuenta que solo es una oscilación más.

Aún así, a pesar de la lateralidad de las bolsas, en general la semana ha sido bastante positiva, tanto a nivel macroeconómico como en el comportamiento de los mercados de bonos y divisas.

Desde el lado macro, parece que la reaceleración económica iniciada en febrero se vigoriza y que esta vez sí puede que sea suficientemente significativa para ayudar también a las bolsas europeas -en febrero el mercado de acciones global 'hizo suelo', pero no la renta variable del viejo continente-.

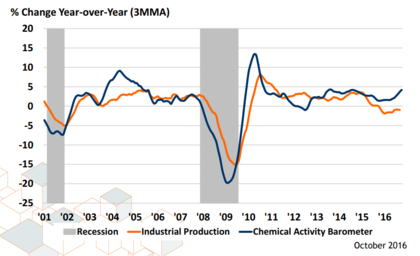

Tan solo unas notas macro con datos muy recientes. El índice de actividad del sector químico en EEUU sigue creciendo y, de hecho, lo hace al ritmo más elevado en 2 años. Este indicador que puede parecer bastante arcano, es interesante porque es un indicador adelantado a la producción industrial.

Así, con ejemplos como este y otros indicadores adelantados clásicos, en EEUU todo parece indicar que sigue habiendo crecimiento. Además, algunos de los indicadores que se encontraban en 'terreno resbaladizo', han mejorado. Hablamos de las licencias de construcción de viviendas de nueva planta, la venta de camiones o la evolución del trabajo temporal. Todos indicadores líderes que se habían enfriado en los últimos meses.

Ya en Europa, los datos se actividad sectorial, tanto del sector servicios como del industrial, han salido sólidos, señalando como probable que la expansión económica continúe al menos en los siguientes meses.

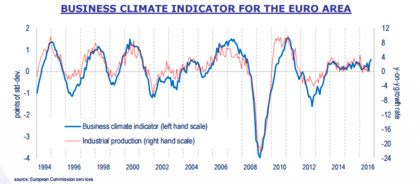

Hoy mismo se ha publicado el Business Climate Indicator para el mes de octubre, registrando un máximo de, nada menos, 5 años. Esto, como en el caso anterior, señala como muy probable una reaceleración de la actividad económica.

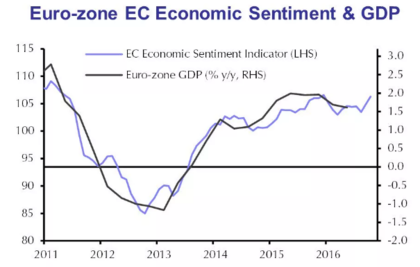

También se ha dado a conocer el Indicador de Sentimiento Económico de la Eurozona, una amplia encuesta realizada a 125.000 firmas y 40.000 consumidores en toda Europa, el cual ha repuntado notablemente este mes hasta los 106,3 puntos, retomando la senda alcista y alcanzado lo que es la segunda mejor lectura del presente ciclo expansivo de la economía.

Lo interesante de este indicador es que presenta una alta correlación con el producto interior bruto, pero con la ventaja de que el ISE es un dato mensual publicado al momento, mientras que el dato del PIB es trimestral y muy retrasado. De esta manera el ISE nos viene a señalar como probable, que la economía de la Eurozona seguirá creciendo en los próximos meses y a un ritmo cercano al 2% anual.

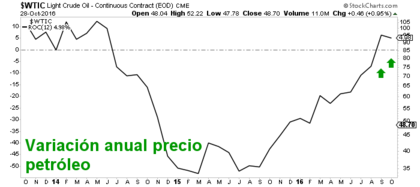

Sea como fuere, todos estos factores de reaceleración macroeconómica, junto con el efecto base que sobre la inflación comienza a tener el precio del petróleo, han provocado una fuerte caída en el precio de los bonos soberanos y, por tanto, un aumento de su rendimiento.

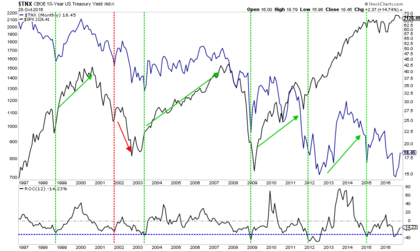

Como he argumentado en los últimos meses, unos tipos de interés más elevados son positivos para el mercado en las actuales circunstancias, ya que tienden a elevar las cotizaciones del sector financiero, ese que ha sufrido tanto en los últimos trimestres.

El repunte del rendimiento del bono soberano alemán es un factor positivo, porque señala que ya no se está buscando refugio en el mismo y eso significa que hay probabilidades elevadas de estar pasando a una fase de mayor apetito por el riesgo...como las acciones.

La macro mejora, se acelera; las señales técnicas de medio plazo alcistas siguen vigentes; el sentimiento bursátil sigue en niveles extraordinariamente bajos, más consistente con un suelo de mercado que con un techo; el rendimiento de los bonos aumenta, lo cual considero un factor clave.

Las fases más alcistas del mercado de acciones ocurren con los tipos de interés en ascenso como muestra el siguiente gráfico (panel superior: azul rendimiento bono soberano 10 años y negro S&P 500; panel inferior tasa de cambio de 12 meses de los tipos de interés; cuando la tasa de cambio se acelera, tienen lugar las fases alcistas bursátiles de mayor entidad).

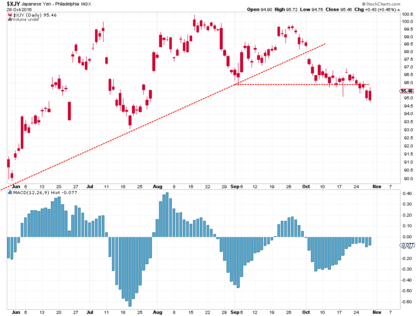

En el mercado de divisas, como explicaba la pasada semana, también es importante ver que las divisas que se aprecian en las fases de aversión al riesgo o defensivas, efectivamente se deprecian señalando un renovado apetito por el riesgo y confirmando el mensaje que está enviando el mercado de renta fija.

El yen se ha debilitado esta semana -factor positivo-, aunque no con la contundencia que hemos visto en el mercado de bonos y la verdad es que el viernes por la tarde ha moderado bastante su depreciación, por lo cual aún lo mantengo como un factor neutro.

Quizás en el siguiente gráfico, donde en el panel superior vemos el Euro Stoxx 50 y en el inferior el cruce CADJPY, se observa mejor la situación.

La semana ha sido plana en las bolsas europeas y el CADJPY ha conseguido dejar de caer, lo cual es positivo, pero será interesante cuando supere su resistencia de corto plazo para confirmar la senda alcista de las bolsas.

Así, con todo, a pesar de la aparente tranquilidad de las bolsas europeas, los acontecimientos han sido más positivos que negativos. Pero no hay que olvidar que la situación intermercado sigue siendo precaria Las divisas que se aprecian en las fases de aversión al riesgo, no han terminado de depreciarse con claridad y el mercado de bonos solo presenta una pequeña caída. Lo importante es que estas tendencias se confirmen y se mantengan en el tiempo.

Descargo de responsabilidad por conflicto de interés: el autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Renta 4 Multigestión / Ítaca Global Macro que asesora a través de su sociedad Ferrer Capital Management.