El sector bancario es

probablemente el sector que peor lo ha pasado durante la reciente

crisis financiera comenzada en el año 2008.

El estallido de la

burbuja inmobiliaria en diversos países ( con una mayor fuerza en

España) y el posterior desencadenamiento de la parada en seco del

crédito bancario, han hecho que el sector financiero europeo haya

sufrido mucho en los últimos años y que en muchos países sea un

sector que todavía no está del todo saneado.

El deterioro del valor

los inmuebles que los bancos tenían en sus balances junto con la

caída del negocio bancario, ha forzado a una restructuración del

sector en buena parte del continente europeo. En el caso de España

se ha producido la desaparición de las antiguas cajas de ahorro bien

por liquidación o bien por fusión y posterior conversión en

bancos.

Todo este proceso de

deterioro del sector bancario se ha visto reflejado en estos años en

la cotización en bolsa de las entidades financieras europeas .

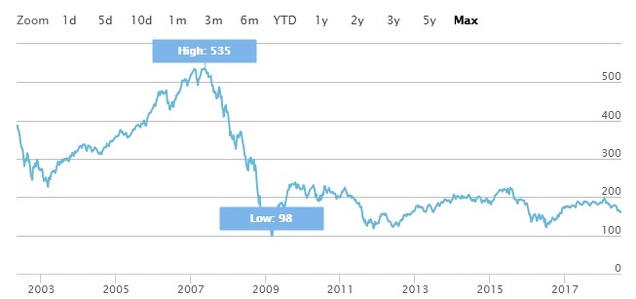

Evolución Eurostoxx 600 Banks ( fuente: Stoxx.com)

Como vemos, con el

estallido de la crisis financiera, y en consonancia con el

debilitamiento del negocio bancario y el deterioro de los balances,

las cotizaciones del sector se desplomaron y una vez alcanzaron su

suelo, se han estancado en una tendencia lateral que continua hasta

día de hoy.

Pero, desde hace un

tiempo, con la cada vez más cercana subida de tipos de interés que

en principio comenzará en el verano de 2019, se comienza a hablar

de la posible recuperación del negocio del sector.

En el artículo de hoy

quiero analizar brevemente si es cierto que nos podemos encontrar

ante la recuperación de las cotizaciones, y cuáles considero que son

los factores determinantes que debemos analizar para saber sí

efectivamente nos encontramos en el momento de entrar o no en el

sector bancario.

1.- Evolución

de las carteras de activos inmobiliarios

Como hemos comentado, el deterioro de los activos inmobiliarios que

pasaban a formar parte de los balances de los bancos ha supuesto un

duro golpe para la solvencia de las entidades financieras durante los

últimos años. Este impacto negtivo de la caída de los precios de

los inmuebles ha sido de mayor envergadura en España que en otros

países .

Se estima que los bancos españoles han perdido en todo el proceso de

deterioro del valor de los inmuebles en cartera una cifra que ronda

los 330 mil millones de euros. Unidos a estos inmuebles se encuentran

100 mil millones de créditos de dudoso cobro, que si bien se han

reducido de manera importante, organismos como el Banco de España

los considera un lastre para la rentabilidad de las entidades, ya que

todavía suponen un volumen considerable, a pesar de que dichos

créditos se han reducido a la mitad desde el año 2013.

Durante toda la crisis, los bancos españoles han tratado de

deshacerse de todos sus activos tóxicos (fundamentalmente

inmuebles) mediante la venta de éstos, pero la débil solvencia de

las familias españolas ha hecho que este proceso de venta se haya

llevado con cuentagotas.

Desde hace una temporada, los bancos han decidido comenzar la

liquidación de su cartera de inmuebles adjudicados ( y en muchos

casos de los créditos asociados) por la vía rápida.

Esta vía rápida consiste en vender su cartera de activos en su

conjunto a otras entidades financieras, fundamentalmente fondos de

inversión.

Así, recientemente hemos visto como , por ejemplo, BBVA colocaba a

Cerberus su cartera inmobiliaria por valor de 13 mil millones, con

más de un 60% de descuento, o como Caixabank se ha desprendido del 80% de su cartera inmobiliaria, valorada en 7 mil millones al vendérsela

al fondo americano Lone Star.

En definitiva, la banca se está deshaciendo definitivamente de la

cartera de inmuebles acumulada durante los años de crisis, lo que

supone un riesgo menos en la evolución del sector.

2.- Margen de

negocio: evolución de los tipos de interés

Con el estallido de la

crisis financiera, los principales bancos centrales del mundo pasaron

a la acción adoptando por un lado por políticas monetarias típicas

en los momentos de recesión (bajada de tipos de interés), y por

otro lado por medidas extraordinarias, como las facilidades de

liquidez y la compra directa de bonos públicos y privados en el

mercado secundario.

Si bien este tipo de

medidas fueron positivas para determinados aspectos de la economía (

financiación de empresas, mejora de la liquidez del sector

bancario...), para el negocio de los bancos europeos ha sido una

medida nefasta, pues ha hundido los margenes de beneficios de los

bancos.

La política de tipos al

0% ha provocado que los bancos europeos tengan serios problemas en la

que es su principal fuente de ingresos: el margen de intereses.

Por margen de intereses

entendemos la diferencia entre los intereses que cobran los bancos

comerciales por los créditos concedidos menos los intereses que

pagan los bancos a los clientes que depositan su dinero en la entidad

financiera.

Con el estallido de la

crisis, como hemos dicho, se vivió en Europa la caída en picado del

crédito bancario. Para tratar de estimular el crédito, los bancos

centrales comenzaron una política de reducción de tipos de interés

llegando a situarlos en el 0%.

Esta política de

reducción de tipos de interés terminó por tener su impacto

negativo en los ingresos de los bancos por intereses de préstamos,

puesto que la reducción de éstos ( sobre todo en aquellos préstamos

concedidos a tipo variable) junto con las obligaciones de remunerar

los depósitos a tipos de interés previos más elevados, redujo los

margenes de beneficio por intereses de la banca comercial.

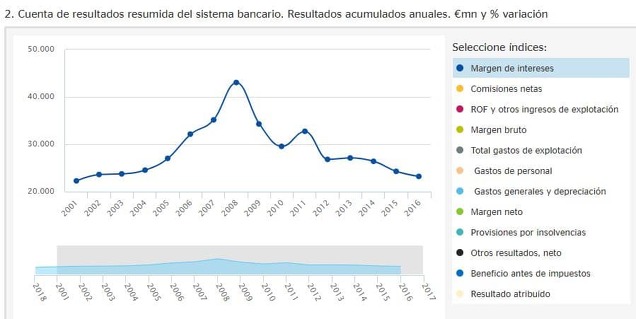

Evolución margen de intereses banca española ( fuente: futur finances)

Una de las razones por

las que existen expectativas de que la recuperación del sector

bancario comience pronto es la decisión del BCE de subir los tipos

de interés a partir del verano de 2019, aumentando así los ingresos

y los márgenes de la banca.

Es cierto que el crédito

bancario ya hace tiempo que se está recuperando en el continente

europeo, sin embargo no está siendo suficiente como para que las

entidades financieras presenten unos margenes de intereses crecientes

y sostenibles.

3.- Morosidad

Otro factor clave a la

hora de analizar la rentabilidad del negocio bancario es la evolución

de los créditos de dudoso cobro ( Non- Performing Loans),

es decir, aquellos créditos concedidos por las entidades financieras

y que llevan como mínimo 90 días de retraso en el pago de sus

cuotas. La evolución de estos créditos es un indicador de la

evolución de la solvencia y la facilidad de liquidez de la banca.

Mayores porcentajes de

NPLs, implican por un lado menos ingresos para el banco en cuestión,

pues son créditos que dejan de cobrarse. Y por otro lado, provoca

que el banco tenga que destinar más recursos a las provisiones y por

lo tanto reduce el capital disponible para hacer negocio.

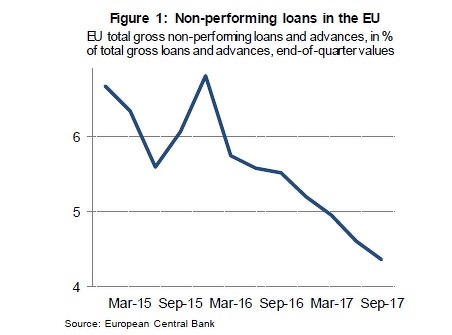

Con el estallido de la

crisis, los NPLs de los bancos europeos comenzaron a dispararse. Ante

esta situación y con el objetivo de reducir la cartera de morosidad,

el BCE y el conjunto de entidades supervisoras ha ido exigiendo a los

bancos europeos mayores niveles de provisiones para cubrir sus NPLs,

llegando incluso a proponer que para finales de 2018, los bancos

europeos tengan provisonados el 100% de sus créditos dudosos.

Estas exigencias de

capital han provocado que se hayan reducido los NPLs en el conjunto

de la banca europea, aunque lo están haciendo a un ritmo más lento

del deseado, y a día de hoy en la eurozona todavía existen NPLs por

valor de más de 900 mil millones de euros.

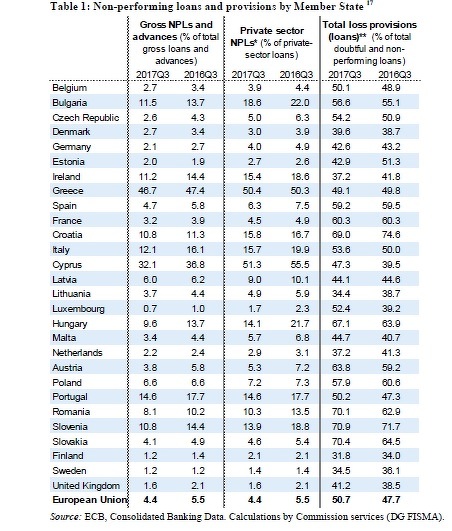

Un aspecto interesante es

ver cómo está afectada la banca por el volumen de NPLs que tiene en

su balance por países miembros de la eurozona.

Observando el gráfico,

vemos que los dos países con mayor volumen de NPLs tanto en el

sector público como en el privado son Grecia y Chipre, seguidos de

lejos por Italia y Portugal. La tendencia de la banca europea es la de ir reduciendo sus préstamos morosos, pero a un ritmo mucho más lento del deseable.

4.- Cartera de

deuda

Una de las acciones que ha llevado a cabo la banca europea a lo largo

de estos años ha sido la compra de bonos soberanos, tanto de su

propio país como de otros países de la zona euro, saliendo al

rescate de las administraciones públicas ( y beneficiándose del

rally alcista en el mercado de renta fija que ha durado hasta 2016

ante la escasa demanda de crédito solvente).

Con la reactivación del crédito bancario, las entidades comienzan a

enfocarse en el negocio tradicional y poco a poco van deshaciendo

posiciones en deuda pública, aún así, los volúmenes que tienen en

sus balances son excesivos si miramos lo que puede ocurrir ante

subidas de tipos de interés o eventos inesperados.

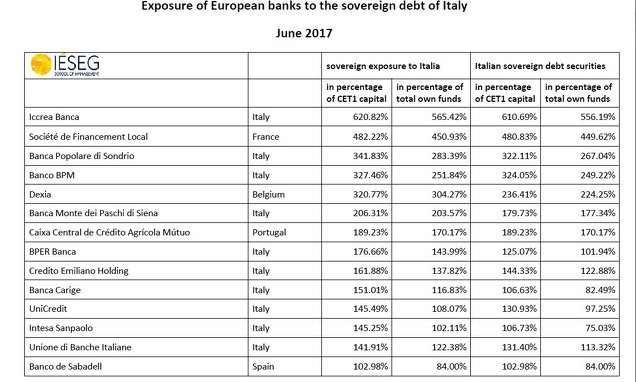

Recientemente hemos visto como la deuda italiana sufría fuertes

caídas a causa de los resultados electorales en el país, con una

coalición de gobierno con un programa que ataca los principios

presupuestarios que rigen la zona euro y que, en un primer momento,

proponía la salida del euro por parte de Italia.

Con el deterioro de la deuda italiana, ha salido a la luz qué bancos

son los principales tenedores de bonos italianos. Italia es el país

en el que sus bancos tienen mayor volumen de deuda italiana en sus

balances ( 118 mil millones), seguido de Francia ( 44 mil millones) y

España, donde el conjunto del sistema financiero acumula más de 28

mil millones de €, con el Banco Sabadell a la cabeza, el cual tiene

el 40% de su cartera total de deuda invertida en bonos italianos.

Fuente: Rankia.com

Conclusiones

A día de hoy, la cartera de deuda de las entidades financieras

europeas son, junto con la morosidad, el principal riesgo del sector ( aunque de retrasarse más la subida de tipos, los márgenes de interés presionarían todavía más los beneficios).

Si bien la evolución de los créditos morosos está reduciéndose y

la banca europea está incrementando provisiones, cierto es también

que muchos créditos han dejado de ser dudosos por el efecto de la

bajada de tipos de interés, por lo que existe cierta incertidumbre

acerca de cómo evolucionará la solvencia de los prestatarios de

dichos créditos cuando suban de nuevo los tipos de interés.

En lo que respecta a la evolución de la deuda que tienen los bancos

europeos en cartera, la incertidumbre radica en cómo gestionarán la

subida de tipos de interés las entidades financieras, si dejarán

vencer la deuda que tienen en sus balances o la refinanciarán a unos

tipos que serán cada vez más elevados.

En definitiva, si yo fuese un gestor de fondos y tuviese que decidir

si pongo el dinero de mis clientes en el sector bancario, mi decisión

a día de hoy sería que no ya que creo que existen demasiadas

incertidubres todavía en el sector.

¿ Y si aún así hay gente que quiere invertir en bancos? Pues mi

opinión es que lo hiciese en bancos con poca exposición a deuda

periférica, con bajos niveles de morosidad ( y con tendencia

decreciente), y con baja exposición a países emergentes para evitar el impacto del efecto divisa en la cuenta de resultados.