El próximo día 16, miércoles, la Reserva Federal de los Estados Unidos subirá los tipos de interés por primera vez después de casi una década.

A pesar de los titubeos que tuvo la FED después del fuerte retroceso del verano, a medida que los datos macroeconómicos publicados han seguido certificando que la economía norteamericana no se encuentra en recesión y, que aparentemente los riesgos de los países emergentes están relativamente acotados, la FED se ha ido acercando hacia su primera subida de tipos.

Dado que esta subida es casi un hecho cierto, la duda, lo que generará sorpresa en los mercados, son las declaraciones que realice la presidenta Janet Yellen. Si pondrá más o menos énfasis en si las subsiguientes subidas de tipos serán más o menos graduales. Según lo que diga, y cómo lo interprete el mercado, éste reaccionará de una u otra manera en el cortísimo plazo.

Es decir, que nadie tiene ni idea, ni la puede tener, de cómo responderá el mercado las primeras 48 horas tras el anuncio porque habría que adelantar los matices de la declaración de la presidenta y los matices de los cambios de humor del mercado en el cortísimo plazo.

Más allá del cortísimo plazo y yendo hacia la tendencia primaria, la historia muestra que los ciclos económicos expansivos, y por tanto los mercados bursátiles alcistas, no terminan con la primera subida de tipos de interés. Lo expliqué, con datos, hace un par de años en mi articulo El mito de que un aumento de tipos de interés es negativo para las bolsas.

La teoría económica dice que mayores tipos de interés "influyen en el valor actual de los flujos futuros a descontar para un determinado valor". Es decir, que 'siendo todo igual', mayores tipos de interés resta rentabilidad a las empresas. El problema es que en la práctica no todo sigue siendo igual. Cuando un banco central sube tipos es porque, normalmente, la economía está creciendo y las empresas pueden generar mayor beneficio a pesar de los mayores tipos. Y cuando los baja, a pesar de que sobre el papel aumenta la rentabilidad teórica para las compañías, lo cierto es que el banco central los baja porque la economía está en recesión y las empresas están perdiendo dinero y por eso declinan en sus cotizaciones.

Como decía Yogi Berra "en teoría no hay diferencia entre la teoría y la práctica, en la práctica sí la hay".

¿Entonces qué 'mata' al ciclo expansivo y por tanto a la tendencia primaria bursátil alcista?

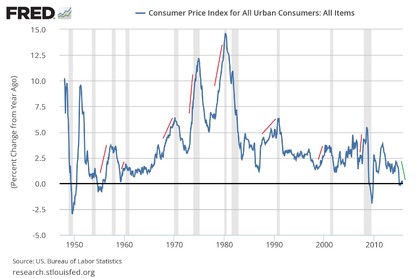

Normalmente el ciclo llega a su fin cuando se produce un repunte inflacionario que fuerza al banco central a subir los tipos de interés 'agresivamente', hasta un nivel en el que desequilibra el ciclo de crédito provocando una recesión económica. Incluso las burbujas -como la tecnológica del año 2000- no 'revienta' hasta que se produce este fenómeno. En el siguiente gráfico podemos ver estos repuntes inflacionarios antes de las recesiones, un proceso que actualmente no está en marcha ya que, de hecho, la inflación ha estado declinando en los últimos meses.

Pero la pregunta clave es ¿cuándo o cómo sabemos que esa subida de tipos por parte de la Reserva Federal es lo suficientemente agresiva para alterar el ciclo de crédito?

La respuesta es que no lo sabemos. Es un esquema teórico que te explica cómo funcionan las cosas, no en qué momento ocurrirán. No existe un nivel determinado de tipos de interés que provoca una recesión.

Sabiendo qué las cosas ocurren de esta manera pero que son imposibles de pronosticar ex-ante, solo nos queda intentar descubrir cuando el ciclo de crédito efectivamente se ha vuelto tan restrictivo que ha empezado a provocar una recesión económica.

Y para ello, en vez de pronosticar, simplemente intentamos observar en tiempo real aquellos indicadores macroeconómicos que declinan cuando comienza una recesión.

Pasamos del pronóstico a la observación (o mejor dicho el pronóstico del tiempo presente). De imaginar el futuro a basar nuestras decisiones en datos tangibles con una fuerte lógica económica y que históricamente han mostrado los cambios del ciclo con pocos errores.

Por ello mi consejo es darle un menor peso a lo que ocurra el día 16 y darle un mayor peso a cómo reaccionan los indicadores macroeconómicos en las próximas semanas y pocos meses. Ellos son la auténtica prueba del algodón de, si lo que haga la FED, será lo suficientemente restrictivo para cortar en seco el ciclo de crédito o si no tendrá un gran impacto como anticipa el propio banco central.

Señalo tres ejemplos de indicadores que son muy reactivos al ciclo económico y que tendrían que deteriorarse para entender que efectivamente esta primera subida de tipos por parte de la FED estaría provocando un cambio de ciclo.

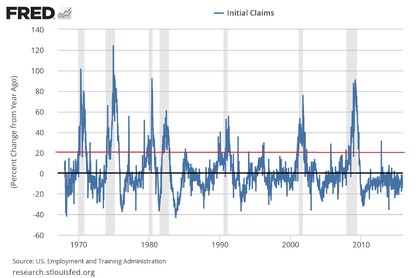

El primero es el número de nuevas solicitudes de seguros de desempleo en los Estados Unidos. Las recesiones llegan cuando el número de estas peticiones repuntan un 20% en términos anuales. De momento el número de peticiones declina un 1,23% en el último año. Una recesión se caracteriza por un repunte del paro y por ello este es un dato benigno.

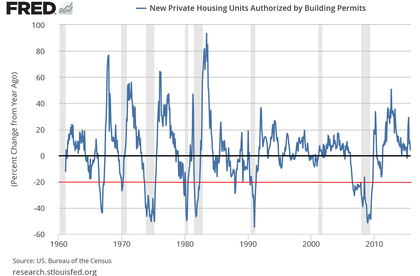

El segundo es el número de licencias de construcción otorgadas. Cuando la economía marcha bien y la percepción es positiva, el ánimo constructor aumenta. Y, cuando las condiciones económicas se deterioran, el sector inmobiliario, el cual es muy sensible al ciclo de crédito, es de los primeros en declinar. De momento el número de licencias aumentan el 4,93% en el último año y, las lecturas que históricamente han sido consistentes con una entrada en recesión, son del -20%. Aquí quedaría un largo camino antes de anticipar alarma alguna.

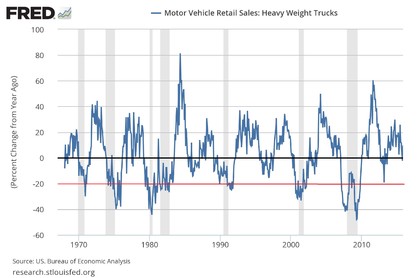

Otro indicador altamente reactivo a los cambios económicos, es el número de vehículo pesados (camiones) vendidos. Cuando la economía marcha bien el número de camiones para el transporte crece y, cuando las condiciones económica se deterioran, el número de camiones vendidos declina. No hay que tener un premio Nobel en Economía para entender esto y la historia lo confirma: no ha habido recesión sin que el número de camiones vendidos decline un 20% anual. De momento la venta de estos vehículos repunta un 9,66% en el último año.

Lo mejor es mirar la luna, no el dedo que señala la luna.

Bravo Hugo, enhorabuena.

Algunos apuntes: por ejemplo, lo del n

Vaya se me ha enviado sin querer

Decía que lo del nº de camiones supongo que tarde o temprano dejará de ser un indicador válido si gran parte de la mercancía empieza a transportarse por otros medios, sobre todo ferroviario, ¿no?

Bueno eso es en plan anecdótico.

Desde el punto de vista técnico, aunque la amplitud de mercado no está para tirar cohetes tampoco está tan mal y ya dio muestras de fortaleza durante la última subida.

Creo que estas caídas que vemos en los últimos días son la última onda correctiva a toda la subida desde los mínimos de septiembre, los cuales no creo que volvamos a ver de cerca.

Eso sí, habría que vigilar que no se pierda en cierres la zona de los 2000 porque entonces aumentarían mucho las probabilidades de ver esos mínimos.

Sea como fuere, para mí USA lleva en corrección desde abril-mayo del año pasado, corrección a toda la subida desde los mínimos de 2011, o sea, 4 años, por lo que no debería resultar extraño que la corrección a toda esa espectacular subida (para mí una onda 3 de largo plazo) se esté alargando durante varios meses.

Incluso aunque se perdieran los mínimos de agosto y el S&P corrigiera hasta 1720, creo que no hay nada que temer porque ese nivel representa únicamente un 38% de corrección de toda esa subida desde 2011.

A pesar de ello, sigo pensando que esta corrección es y será más en tiempo que en amplitud. De hecho creo que el día que se anuncie la subida de tipos los "pesos pesados" o "manos fuertes" provocarán una trampa bajista para osos como un castillo y los índices USA saldrán para arriba para asombro de muchos.

Bien sabes que el sentimiento inversor sigue lejos de mostrar la euforia típica de finales de ciclo, así que lo más probable es que se consigan nuevos máximos históricos en USA en pocas semanas o meses.

Saludos

En respuesta a David TLop

Apuntar que los mínimos de agosto de este año son exactamente el 23'6% (nivel fibo) de toda la subida desde los mínimos de 2011 a los máximos de este año, vaya, una auténtica minucia.

En respuesta a David TLop

Si hay algo cierto es que no existe un sentimiento de euforia. Hoy en día son todo preocupaciones. Pero aunque el sentimiento pueda dar pistas no hay que olvidar que es accesorio. En 2007 no había euforia y el mercado entró en barrena por el advenimiento de una crisis.

Ahora, para mi el punto de defensa no puede ser 1720 porque eso es lejísimo. Si es tu forma de analizar el nivel de corrección perfecto, en mi caso el mínimo de agosto claramente marcan la frontera "entre el bien y el mal".

Sobre que USA está en corrección desde hace año y medio no puedo estar de acuerdo, incluso el Russell 2000 hizo máximos en primavera de este año.

Sobre los camiones, tal vez en el futuro sea diferente, no aún. Piensa que el último movimiento de Amazon es hacerse con su propia flota de camiones para distribuir sus productos sin intermediarios. Ahora bien, no hay que prestar tanta atención a un indicador concreto porque de lo que se trata es de observar una batería de buenos indicadores adelantados y tomar una conclusión cuando la mayoría de esos indicadores señalen A o B.

Saludos

En respuesta a Hugo Ferrer

Lo.de los camiones y lo han implantado supongo que no es exactamente por distribuir sin intermediarios

Sera a causa del algoritmo para hacer prepedidos incluso para el retail ..con lo cual esos camiones son mas

Almacenes que transportes y se convierten en un activo y no un pasivo

Ahora eso es la joya de las joyas de Amazon

Tu ves camiones ,pero en realidad son metros de almacén .como primera finalidad

Un abrazo

En respuesta a Hugo Ferrer

Uy quería decir abril mayo de este año, obviamente no tiene sentido que fuera desde el año pasado.

1720 es lejos ahora mismo, sí, pero es un escaso 16% desde los actuales 2000, vamos, que no sería ninguna desgracia que el S&P corrigiera hasta ese punto.

De todos modos creo que a día de hoy es una opción poco probable, y de hecho creo que es muy probable que el mismo día que se anuncie la subida de tipos veamos una bear trap y se vaya todo para arriba a todo gas

En respuesta a David TLop

Ese nivel estaría en el límite de lo que se considera una corrección de un merrcado bajista..podría ocurrir y no significar nada. No obstante, el nivel del mínimo de agosto ya es bastante claro.

s2

Me encantan los indicadores de Transporte. El de la serie de empleo del sector ha clavado los dos últimos techos de mercado. Es el mejor termómetro de la economía. La va retransmitiendo en directo.

En cuanto al ciclo. Lo más parecido a la situación actual lo encontramos a finales de los años 30 (tipos al 0% durante años tras la gran recesión, deuda por las nubes y lo peor estaba por llegar). La primera subida de tipos fue en el 36 y en el 37 se entró en recesión. Por supuesto se echó la culpa a la subida. Creo que puede ocurrir lo mismo. Habrá que ir "televisándolo"

En respuesta a Alejandro Coll

Buena observación, al publicar este artículo también estaba pensando en lo ocurrido en 1937. Por eso digo que nunca se puede saber cuando una subida de tipos será la que haga descarrilar el ciclo.

s2

Hugo Ferrer:

Tras los atenta2 del 11-S de 2001, Alan Greenspan presidente de la FED, decidio que para dar confianza al mercado, debía bajar el precio del dinero, cosa que hizo y resultó tan eficiente, que creó los famosos ninjas -No Ingres, No Jobs and no Assets-.

Hoy tras el viernes 13 -de Noviembre en Paris- y con la amenaza de atacar Esta2 Uni2, dudo mucho que antes de que se lleve a cabo el supuesto atentado, se baje el precio del dinero. Vamos, que la sensatez no lo recomienda, antes del verano de 2016, por lo menos.

Sobre los indicadores.

David Tlop ha acertado en el de los camiones. En la década de 1930, en España se transportaba todo en carros tira2 por borricos; hoy la alta velocidad y el Corredor del Mediterráneo que unirá Sevilla con la frontera francesa en pocos años, hacen pensar, que los camiones irán quedando arrincona2.

El indicador de licencias de construcción, yo lo cogería con pinzas, pues la supuesta necesidad de tener un piso en propiedad, solo existe en España.

¿Que indicador pues, podría ser valido?

Analicemos la situacion.

Por un lado tenemos un alto nivel de desempleo; por el otro lado, mucha desconfianza entre la gente pobre, que acostumbran a comprar motocicletas -son mas baratas y por lo tanto se terminan de pagar antes que un coche-; por lo tanto, si las estadísticas de un gran banco como Santander o BBVA nos dijeran que en crisis anteriores, cuando se han vendido un 30% mas de motocicletas, han faltado 5 meses para salir de la crisis. Deberíamos tenerlo en cuenta.

En respuesta a Bernardo García

Es posible que en mucho de lo que comentas haya verdad, en términos absolutos.

Pero piensa que yo no he hablado de niveles absolutos, sino niveles de cambio ya que eso es lo que hace mover los mercados, los cambios.

En todo caso, lo importante no es un indicador en concreto sino tener una batería de ellos y observar lo que la mayoría indiquen.

s2

Hola hugo con el argumento de los camiones yo seria muy cauto

con petroleo tirado de precio el transporte por carretera que es mas agil y flexible tiene todas las de ganar y el transporte en avion

Eso lo tiene implantando ITX sin ir mas lejos o Apple hace años

la cifra es buena pero habria que mirarla un poco con perspectiva y comparandola

yo entiendo que comparar Avion -camion con barco- tren

un abrazo

En respuesta a Txuska berri

Sin duda, todo con perspectiva y con escepticismo. Me parece correcto.

Por eso como ya he dicho en otros dos comentarios no es tan importante un indicador sino lo que varios de ellos indiquen.

Actualmente solo algunos indicadores industriales (más bien encuestas, que no todos) están en recesión, pero la gran mayoria de indicadores siguen en expansión.

s2

Hugo, te has olvidado de decir que las subidas de tipos afectarán muy negativamente a los beneficios de todas empresas que tengan bastante deuda, digamos, todas las eléctricas más Repsol más Telefónica, más Gas Natural, más Abertis, más las constructoras, etc, etc...

Ya verás que risa les da a los Directores Financieros de esas empresas cuando vean que en vez de pagar un 2% de interés por su deuda tengan que pagar un 3% (que sería un 50% más) o un 4% (que sería un 100% más)... el castillo de naipes al garete en empresas tan endeudadas como Abengoa...........

En respuesta a Ram ona

No estoy de acuerdo. Es lo que explico en mi artículo, eso es teoría pero no práctica.

Ahora mismo los mercados están tirantes porque el petróleo está cayendo y eso sí que está aumentando impagos.

Pero, volviendo al tema de la teoría vs práctica, probablemente una primera subida de tipos haga que el dolar se debilite como ha ocurrido, contraintuitivamente, en el pasado. Y con un dolar más barato, al menos unos meses, es probable que las materias primas den una tregua en su caída.

S2

En respuesta a Ram ona

Pero los tipos USA ¿qué tienen que ver con los tipos europeos? Aquí seguirán bajos hasta marzo 2017 y puede que más tiempo aún.

Aparte, esa deuda si se coloca ahora ¿por qué tiene que pagar más intereses por ella en el futuro?

En respuesta a David TLop

EEUU tiene una influencia brutal sobre el resto de bolsas desarrolladas. Todo lo que allí ocurra -como un mercado bajista- tiene influencia para Europa.

El factor nº1 de Europa, en términos de tendencia, es EEUU.

En respuesta a Hugo Ferrer

Es que casi todo cotiza allí aunque sea como.ADR.

En respuesta a Hugo Ferrer

No me refiero a tendencias, sólo comentaba lo que ha dicho este usuario sobre que las subidas de tipos en USA vayan a afectar a la deuda de empresas españolas, que dependerán digo yo de los tipos aquí en Europa, y no en USA.

Yo estoy de acuerdo contigo y no hay que ser catastrofistas pues los tipos de interés llevan 7 años en 0,25% (concretamente desde el 16 de diciembre de 2008) y, eso, sí que es una medida extraordinaria sobre los tipos de interés. No recuerdo un período tan prolongado de tipos bajos.

El efecto era doble. En primer lugar inclinar la balanza sobre el gasto o la inversión (el Dow y el SP500 llevan 7 años en subida libre y hay gestores perdiendo dinero en bolsa... sin comentarios), es decir penalizando el ahorro y, en segundo lugar, rebajando la presión en los créditos concedidos (la mayoría son a tipo variable) para facilitar el desapalancamiento o se reestructuración. No todo ocurre de la noche a la mañana.

Lejos quedan esos años de escalada de tipos cada trimestre hasta el pinchazo de la burbuja. Ahora, en una recesión como la que tenemos se penaliza el ahorro (con la bajada de tipos y los QE) y nada, la gente sigue sin invertir o consumir. Estamos entrando, quizá, en la famosa trampa de la liquidez de Keynes? No, no lo creo.

Lo que pasa es las familias y las empresas siguen muy apalancadas y con muy poco margen para su consumo/ahorro. Las medidas han estado más enfocadas para el sistema empresarial que se buscaba tirase del empleo y llegase la "recuperación" económica (bonito eufemismo). Poco a poco, pero muy poco a poco, el susto se va pasando. Aumentan las contrataciones, aumenta la producción industrial y el sector servicios y la gente empieza a tener ingresos (no demasiados) pero el sistema bancario, rescatado por los entes públicos, siguen muy vigilados (de eso se han quejado hace poco directivos del Popular y Sabadell) y pidiéndoles unos ratios sobre pasivo muy agresivos. En cuanto los cumplan sus cotizaciones y su beneficio se va a disparar (la mayoría el año que viene, creo, si todo va bien) y el crédito fluirá con más facilidad a las familias y empresas. La recuperación está a la vuelta de la esquina. Paciencia.

En respuesta a José Luís de las Muelas

Una cosa, si ha habido épocas anteriores de bajos tipos de interés durante un tiempo prolongado. Después de la Gran Depresión y hasta los años 60.

Allí se cometieron errores, como en 1937, pero también se desarrolló un gran mercado alcista durante dos décadas después de la hecatombe de la Gran Depresión.

s2

En respuesta a Hugo Ferrer

Vaya! No me acordaba de eso jejejeje thanks!

ejemplo de tipos de interés de la FED

Histórico Dow Jones

hola HUGO:Estaba leyendo un articulo tuyo y me ha surguido una duda:comentas que en una fase alcista a veces se pasa por un mercado lateral unos meses.Y España estamos al mismmo nivel que hace 2 años

En respuesta a alberto devesa sobrino

Si te pones a mirarlo bien en realidad España lleva por debajo del mínimo del año 2000 desde hace 15 años.

Cuando hablo de que lo habitual es estar como mucho unos meses en corrección, es que desde el último máximo hasta que el mercado hace suelo e inicia una nueva tendencia secundaria alcista, suele pasar ese tiempo habitualmente.

De momento el Ibex 35 alcanzo máximos cíclicos en abril y estamos en diciembre. Son 8 meses y tal vez ya hayamos visto el mínimo en verano.

Dicho esto, lo habitual es "divergencias" entre ciclo y mercado de meses, pero en algunos casos dura más,, aunque son infrecuentes.

S2

En respuesta a Hugo Ferrer

¿Del mínimo del año 2000 o el máximo del 2007?

¿Intentar predecir el futuro mirando el retrovisor? Paro, licencias de construcción, venta de vehículos pesados...

Una subida de tipos siempre pone freno a la economía. Una cosa distinta es que la incercia de la economía en un momento determinado sea tan fuerte (recalentamiento, inflación...) que la subida de tipos no sea capaz de pararla, o simplemente de decelerarla suficientemente, pero siempre una subida de tipos es un lastre para el crecimiento.

Y ahora mismo, que la economía no lleva inercia de ningún tipo, sino que está totalmente estancada ¿qué ocurrirá subiendo tipos? Leche y en botella.

NO HAY AHORA MISMO NINGÚN MOTIVO PARA ESTAR INVERTIDO EN BOLSA... LIQUIDEZ, LIQUIDEZ Y LIQUIDEZ.

En respuesta a Ram ona

Lo expliques como lo expliques necesitas datos "tangibles" para saber que eso está ocurriendo y eso te obliga a mirar datos que yo no diría que son retrasados, sino del momento presente.

En cualquier caso no solo monitorizo estos datos, también miro indicadores muy adelantados como la masa monetaria. De momento el crecimiento interanual de la M1 en EEUU es positiva. En las últimas recesiones se volvió negativa y aún no ha llegado a ese punto -ni está cerca-.

Hablé sobre ello no hace mucho

http://inbestia.com/analisis/los-beneficios-corporativos-del-ibex-35-en-negativo-pero-no-estoy-preocupado

s2

Cómo reaccionará Wall Street a la subida de tipos?

El Conflicto se resuelve con una DISOLUCIÓN del mismo.

¿Seguirá el Mercado Alcista, sí o no?

Existe en camino ya, una RETIRADA con respecto al Mercado alcista. Cómo todo el mundo sabe no es alcista desde hace tiempo. Más bien es lateral de Andariego de un lado hacía una parte contratante que no sabe muy bien en dónde encontrar sitio para descansar de EL CONFLICTO. Pues hay muchos asuntos pendientes de carácter ABISMAL.

LA RETIRADA sobre la situación alcista lateral, se resolverá con algo NUEVO. Pues ha aparecido el hexagrama EL CALDERO número 50. Viene una situación nueva.

¿Aumentará la inflacción de los precios al consumo, sí o no?

LO RECEPTIVO.

Lo abonado, sin hexagrama mutante. El campo está siendo labrado para que haya algo de inflacción. Así de éste modo las haciendas públicas no robarán algo de nuestros dineros muy bien currados. Para apuntalar el andamiaje del robo y del mangoneo de un estado ineficaz por los parásitos del gobierno confederal expañol.

La Subida de tipos de la Fed será... ¿Qué fuerza tiene? Describidla entes espirituales del Arte de la Guerra de Sun Tzu.

No entrega de nuevo el hexagrama 6 EL CONFLICTO. El mutante de dicho signo se resolverá en el futuro con un ESTANCAMIENTO. El cual no resuelve la situación ABISMAL de la situación de conflicto de la Deuda y del Estancamiento económico mundial.

El Sistema está abocado al Desastre, si los gobiernos no reducen la Deuda de la maquinaria ineficaz qué parásitos y chupasangres existen a mogollón en el alambre de la maquinaria estatal.

Fin del mensaje.

Da la impresion al leer algunos comentarios que estamos valorando el efecto de la subida de tipos en estados unidos con la economia española. No nos confundamos, la subida de tipos que se propondrá seguramente será ridícula y el número de grandes empresas americanas con cero deuda a la que en todo caso no les afectará los más mínimo es mucho mayor en porcentaje que aquí (de hecho aquí la mayoría de empresas son un coladero de deudas porque no hay capacidad empresarial, sólo "amos" como en la época esclavista) así que no creo que pase nada de nada "motivado por la subida de tipos del dólar", otro asunto será que muevan los mercados otros temas como el yuan, los emergentes y las materias primas, influídos o no por el tema tipos colateralmente.

La condicciones no son iguales que en 2008, ni en 2001 y hay un hecho que en bolsa un mismo hecho no se vuelve a producir de la misma manera consecutivamente. Si alguien mirase el VIX en terminos semanales tendría precaución porque se esta comportando igual que 2000 y 2007.

En respuesta a Diego Quevedo Sánchez

Te invito a poner un gráfico aquí, en los comentarios, para ver eso que señalas.

s2

Las licencias de construcción repuntaron fuertemente en noviembre, dato conocido hoy, un 20% más que hace un año.

Pues después de una subida tan anunciada, la FED va a hacer Merchandising. ¡Yo ya me he comprado una camiseta! :)

En respuesta a Ramón Sánchez

Ja! que guapa! yo quiero una ¿se pueden comprar de verdad?

En respuesta a Ramón Sánchez

jajajajaajjajaaj