Últimos datos macro

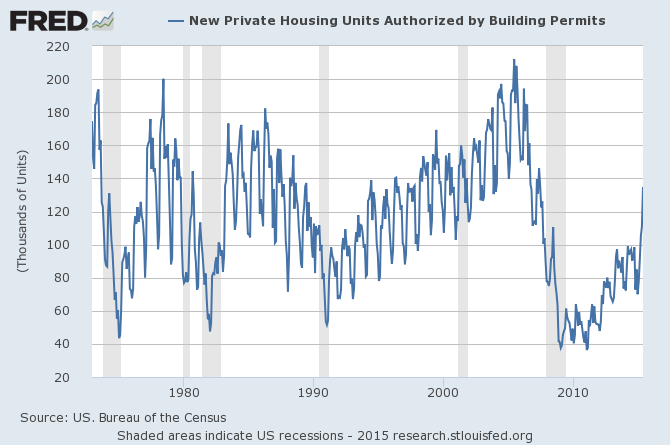

Esta semana destaca el dato de permisos de construcción en Estados Unidos, con un llamativo repunte en el último mes:

Este dato junto con el de número de comienzo de construcción de viviendas suele dejar un buen dibujo de uno de los sectores más cíclicos de la economía, y por tanto, más interesantes desde el punto de vista bursátil. El último dato de comienzo de viviendas también ha sido publicado esta semana:

Ambos datos son muy estacionales, por lo que se observan mejor en tasas interanuales, comparando el mes de junio de este año con el mes de junio del año anterior:

Como se observa en la serie histórica, ambos datos representan la misma realidad, como cabía esperar. Contracciones significativas de hasta el 40% en términos interanuales son señales de recesión, con la excepción del año 2000.

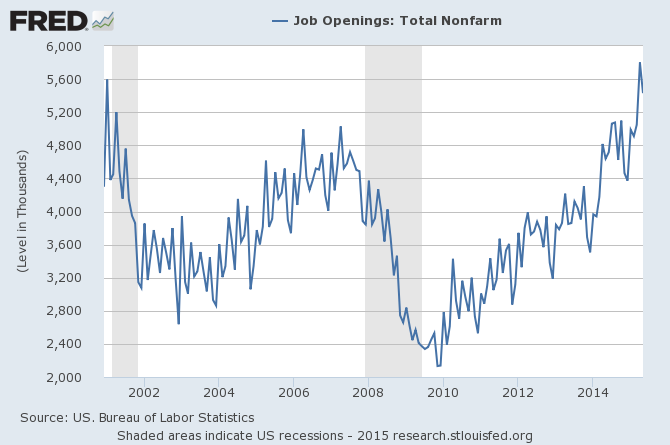

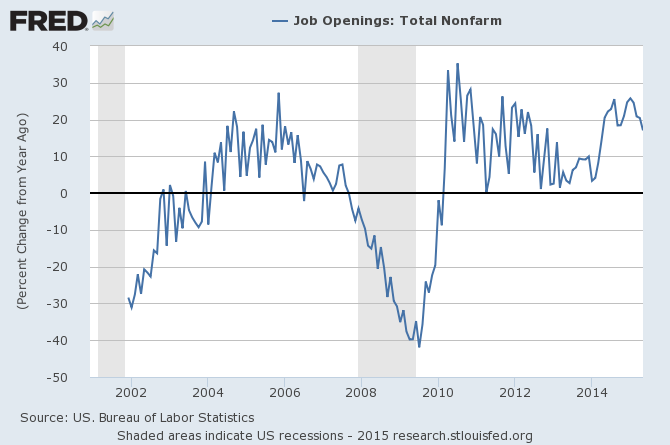

Por último, también se ha publicado esta semana un dato muy representativo del mercado de trabajo como es el número de ofertas de empleo sin cubrir o Job Openings. El número de puestos de trabajo ofertados sin cubrirse sigue escalando posiciones, lo cual señala escasez de trabajadores en algunas áreas concretas y una mayor demanda de trabajadores en general.

En términos interanuales, este indicador se encuentra creciendo a tasas del 20%:

Una nueva perspectiva de la evolución de los salarios y las rentas del trabajo

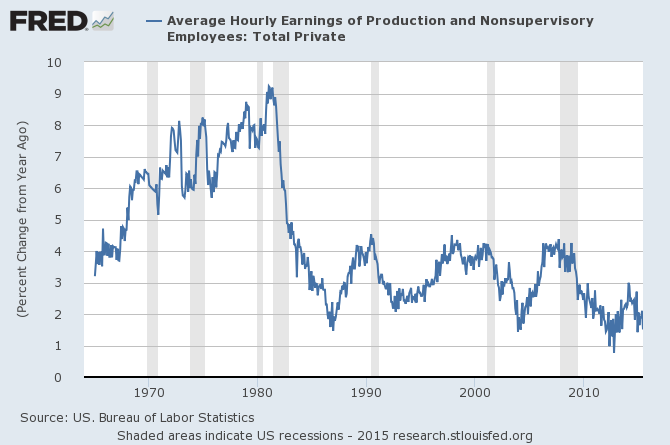

En los últimos meses los analistas han estado pendientes de la evolución salarial en Estados Unidos. Esperaban un aumento del salario por hora trabajada mucho más significativo del que se ha producido, lo cual hace que los datos del mercado de trabajo no les parezcan tan positivos.

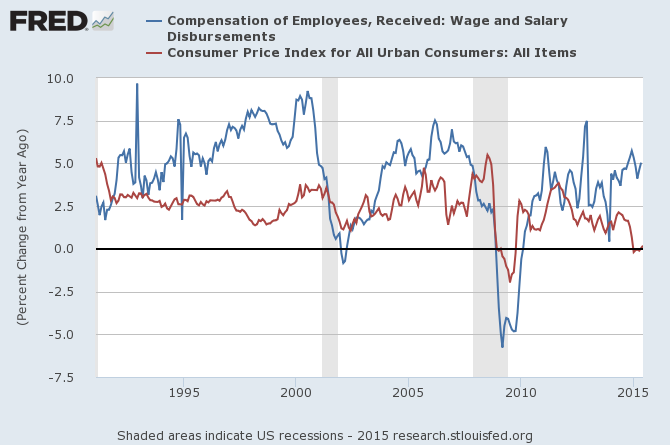

Sin embargo, desde el punto de vista económico no es tan importante el salario por hora trabajada, que también depende de factores específicos del mercado de trabajo y no solo del ciclo económico. Veamos la serie histórica:

Es un indicador que repunta en la segunda mitad de los ciclos alcistas, pero que no señala las recesiones con antelación, más bien es un indicador retrasado. Sin embargo, en el ciclo actual se da la circunstancia de que la economía norteamericana parte de un desempleo mucho más alto y la mejora del mercado de trabajo se ha traducido en un fuerte aumento del número de trabajadores y no tanto en repuntes salariales. Un indicador que resume ambos factores y representa mejor la situación del mercado de trabajo es el dato de desembolsos totales por salarios, o dicho de otra forma, las rentas salariales totales de la economía. El crecimiento de estas ha comenzado a repuntar, el siguiente gráfico recoge la comparación de las rentas salariales con la evolución del IPC:

Un indicador del ciclo económico prometedor es la diferencia de crecimiento entre las rentas salariales y el crecimiento de los precios al consumo, lo cual viene a indicar incrementos o caídas de la capacidad de compra total de los asalariados en conjunto:

No es un indicador perfecto debido al ruido que aporta el IPC. Por ello merece la pena utilizar un IPC con menos ruido, por ejemplo el IPC subyacente que excluye los elementos más volátiles como combustibles o alimentos:

La comparación histórica de rentas salariales reales versus salario por hora trabajado real muestra de qué naturaleza es cada dato:

Las rentas salariales son mucho más cíclicas que el salario por hora trabajada, y es que el primer indicador no solo recoge aumentos salariales sino también aumentos de trabajadores, mientras que el segundo solo se refiere a salarios. Es posible que en una recesión el salario medio no caiga pero sí se despidan trabajadores, caso en el cual solo nos serviría el total de las rentas salariales o en su defecto el número de empleados.

En conclusión, las rentas del factor trabajo se aceleran en Estados Unidos aunque el salario promedio no crezca demasiado. Desde el punto de vista de la capacidad de consumo de una economía, quiere decir que existe la posibilidad de que el consumo repunte en los próximos trimestres, a pesar de que los estadounidenses tengan que trabajar más horas o en cada familia trabajen más miembros.

Demasiada atención a lo que hará la Reserva Federal

Es una constante en los medios y análisis prestar mucha atención a la política de subida de tipos de la Reserva Federal. Es quizás el tema que más espacio ha ocupado recientemente, parece la variable más relevante.

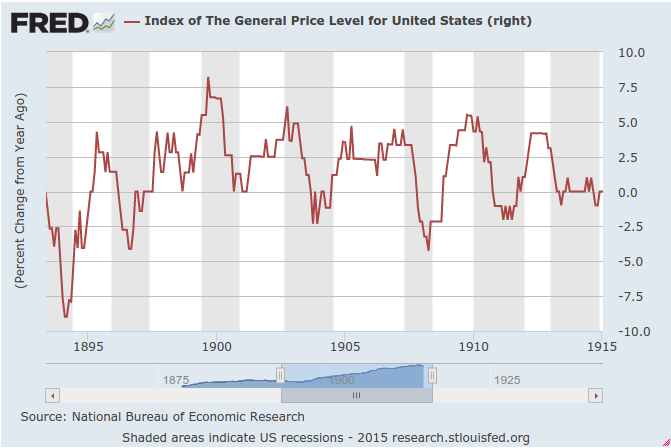

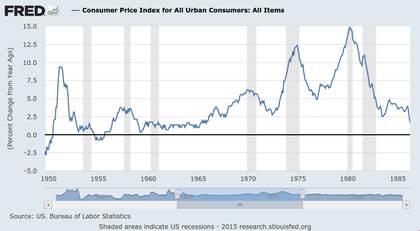

La verdad es que no es así, y es que el ciclo se desarrolla con o sin banco central. Éste tiene cierta influencia, pero las fases y fenómenos que se repiten no cambian ni en su orden ni en su naturaleza. Y como ejemplo traigo algunos datos del siglo XIX, un periodo con sucesivos ciclos económicos antes de que se fundase la Reserva Federal en 1913. Los índices de precios siguen un proceso muy parecido al actual, cayendo en medio de las recesiones, repuntando fuertemente al final del ciclo alcista antes de la llegada de la recesión. Algo que se viene repitiendo también desde que existe banco central.

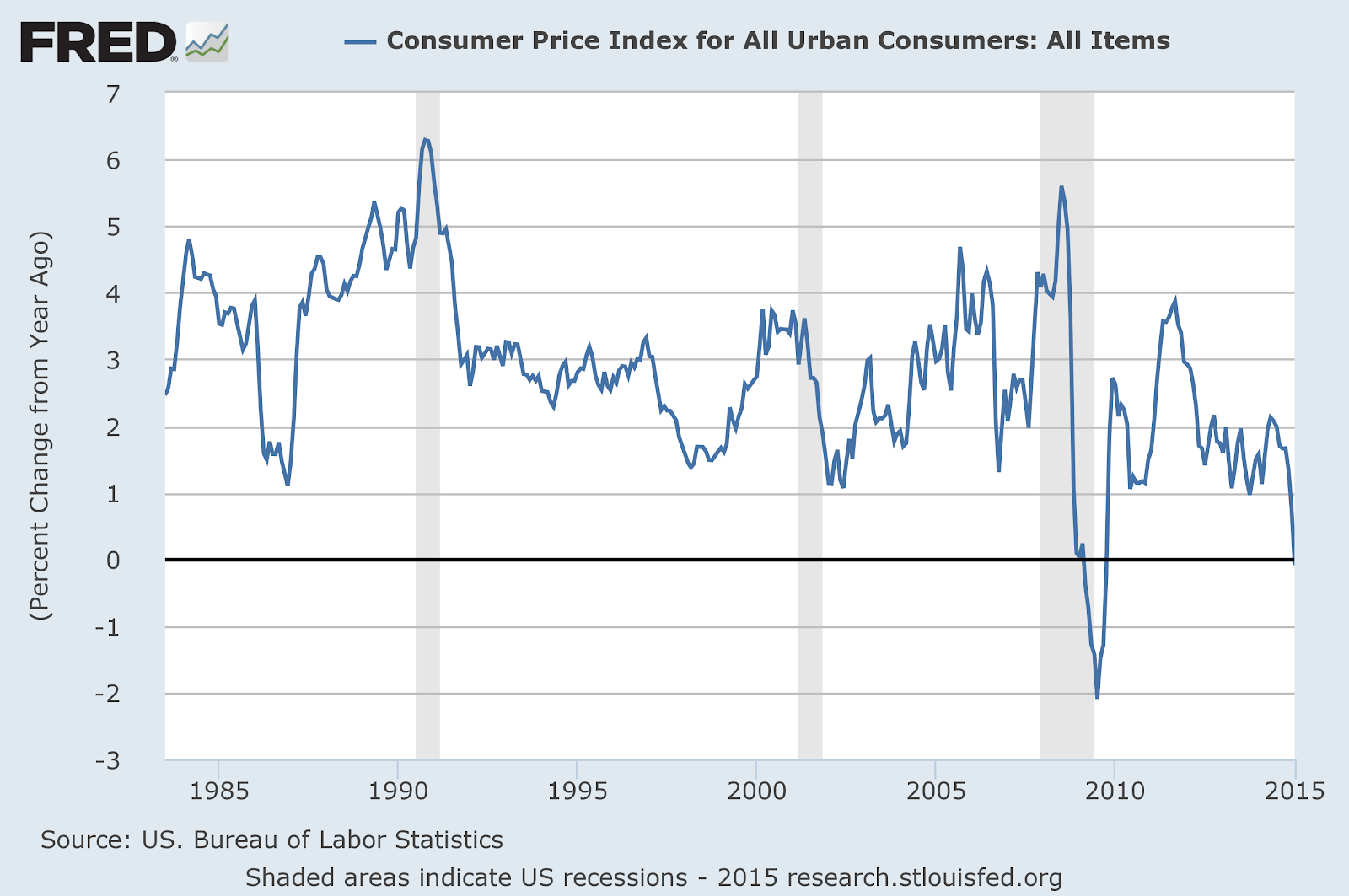

El mismo fenómeno y con sus mismas fases pero con ciclos más largos se produce desde que existe la Reserva Federal:

La pregunta es: ¿por qué tanta atención a lo que hace el banco central si el orden de los acontecimientos es prácticamente independiente de lo que haga éste? Lo adecuado sería centrarse más en las tendencias económicas. Si existe un repunte en los precios al consumo también lo habrá en los tipos de interés, suba o no suba tipos la Reserva Federal. Inferir las consecuencias de lo que haga el banco central es imposible, tan solo nos queda observar qué sucede a través de ciertas cámaras que tenemos en diferentes ángulos.

En este momento no se aprecia un repunte de los precios al consumo significativo, sí de las rentas salariales y de la remuneración a los factores de producción. El orden de acontecimientos resumido sería el siguiente:

- 1) Aumento de la remuneración de los factores de producción (salarios)

- 2) Aumento más que proporcional de los precios al consumo

- 3) Subida de los tipos de interés de mercado

- 4) Efecto Ricardo: sustitución de demanda de bienes de capital por mano de obra en términos relativos

- 5) Aparición de pérdidas contables en los sectores de bienes de capital (e.g: sector inmobiliario)

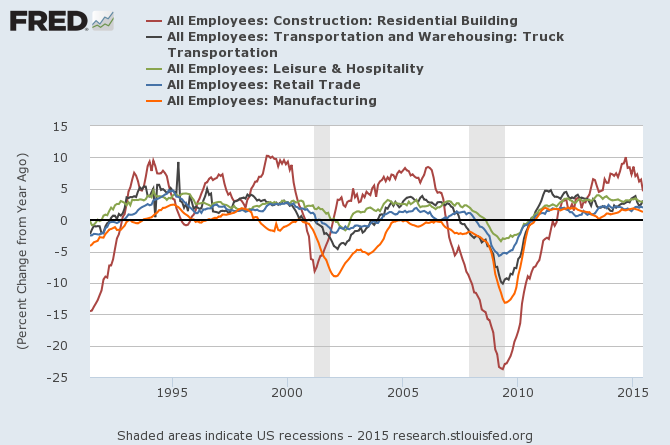

Actualmente estaríamos entre la primera y la segunda, aunque todo puede acelerarse. El cuarto efecto aún no se aprecia en los datos, y es que los sectores cíclicos siguen generando empleo a tasas superiores a los sectores de consumo. Además los últimos datos del sector inmobiliario apuntan a que seguirán siendo así durante meses.

Contenidos relacionados:

Beige Book - Los salarios de los trabajadores cualificados son presionados al alza

El Efecto Ricardo y la Teoría Austriaca del Ciclo

Indicadores del Ciclo Económico - La actividad del transporte