A continuación traigo una serie de indicadores que muestran una realidad muy interesante y útil para evaluar en qué parte del ciclo económico se encuentra una economía. Todos ellos están relacionados con la actividad del transporte, un sector muy especial desde el punto de vista de la actividad económica.

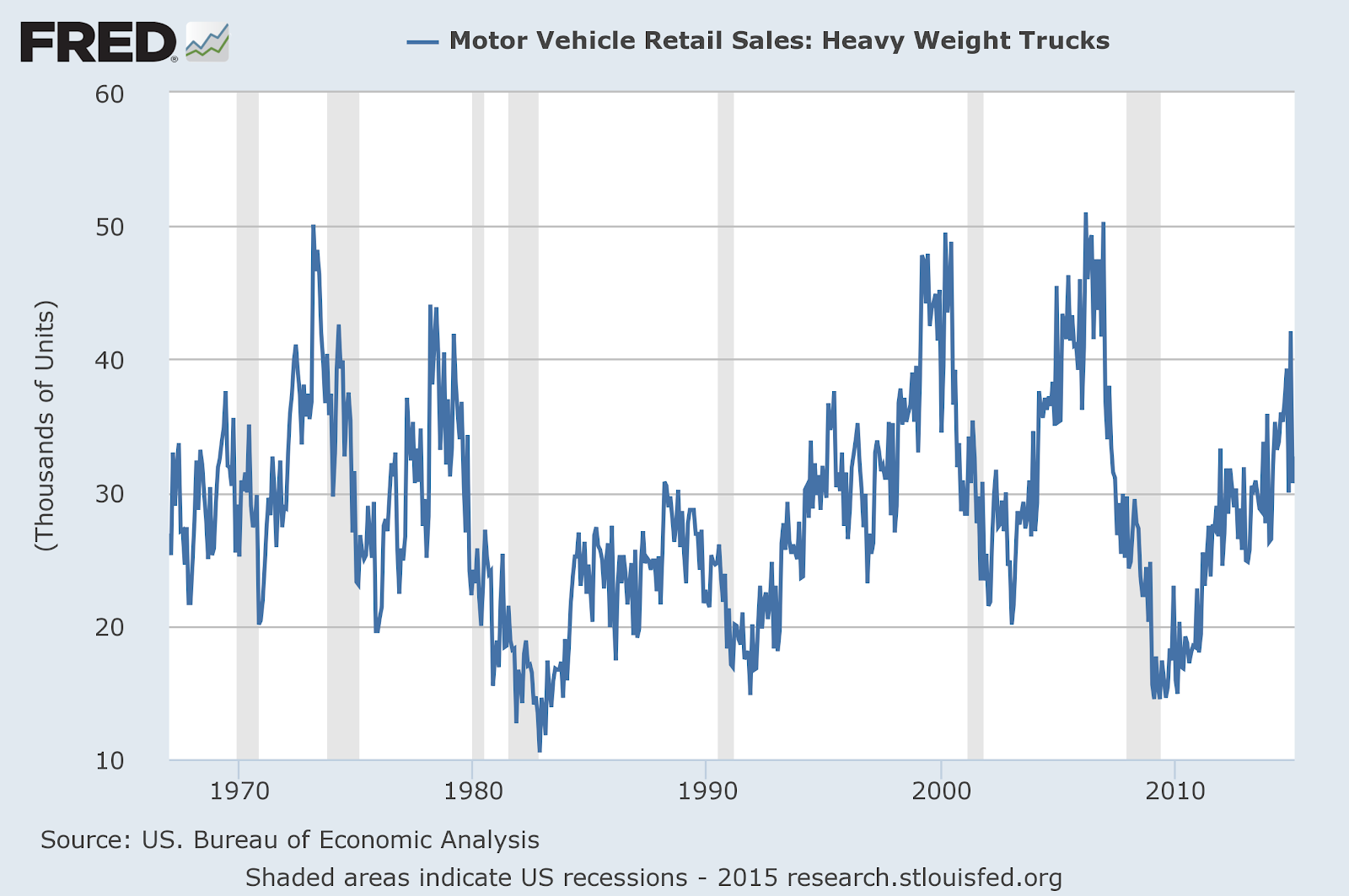

El primero y muy poco conocido es la venta de camiones en EEUU. El gráfico habla por sí solo:

Meses antes de cada una de las últimas 7 recesiones ha mostrado debilidad, en la mayoría de ellas con una drástica caída de forma adelantada. También es un indicador que crece de forma clara en la expansión del ciclo. Actualmente sigue creciendo.

Como es un indicador muy adelantado, observándolo en términos cuatrimestrales en vez de mensuales puede ser muy interesante, eliminado una parte del ruido pero dejando señales con antelación suficiente:

Un indicador muy parecido es la facturación por la venta de camiones, pero en vez de en unidades (nº de camiones), visto en unidades monetarias:

Como en el caso anterior podemos lograr un indicador con menos ruido observándolo de forma trimestral, y aún así dejando señales adelantadas:

Ambos indicadores son casi idénticos, ya sea en unidades o en dólares:

Otro ángulo para evaluar este sector son los datos de empleados en el sector del transporte, dato que viene facilitado a través de la Establishment Survey:

Desde la perspectiva del porcentaje de cambio anual se ven señales adelantadas de recesión y de recuperación para las últimas dos recesiones.

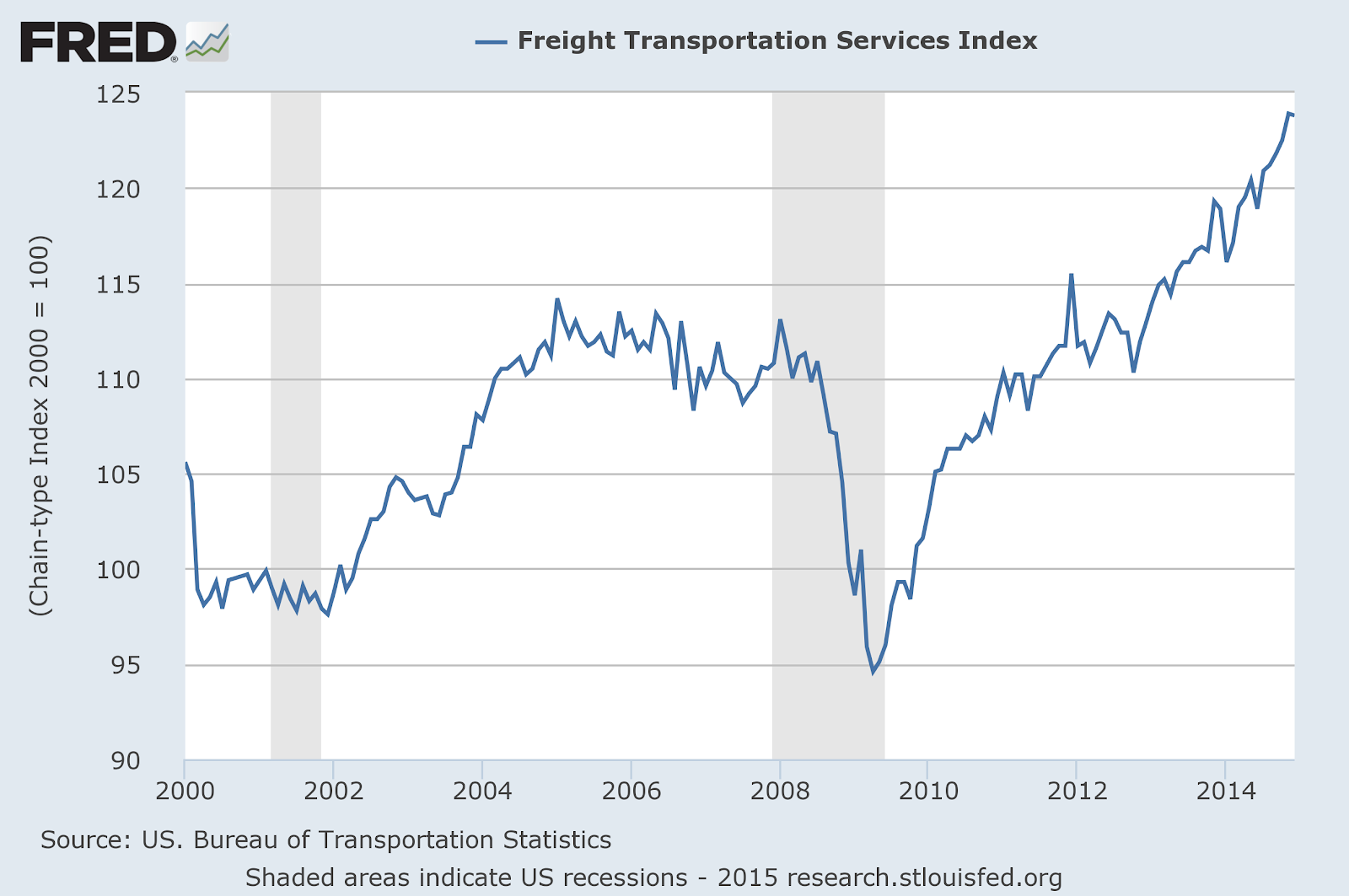

Sin embargo, otros indicadores de transporte son más retrasados. Por ejemplo este índice de servicios de transporte, incluyendo mercancías y pasajeros no hubiese alertado con antelación en las últimas dos recesiones:

Más específicamente el mismo índice pero para capacidad de carga utilizada muestra la misma historia:

Una pregunta surge tras estas observaciones. ¿Por qué el mismo sector visto desde dos ángulos diferentes deja diferentes señales?

Desde el lado de los inputs, es decir, del capital o trabajadores por los que los empresarios tienen que adelantar financiación las señales son claramente adelantadas. Desde el punto de vista de la demanda de servicios o capacidad de carga utilizada, las señales llegan más tarde.

El motivo bien puede estar en que los inputs no solo son afectados por la demanda de servicios de transporte, sino por las condiciones crediticias y de financiación. Es decir, cuando el empresario invierte en un camión que puede ser amortizado en 4-5 años, no solo tiene en cuenta las expectativas de demanda sino las condiciones de financiación, tanto a la hora de pedir préstamos como la situación de los cobros por parte de sus clientes. Con la contratación de empleados sucede algo parecido, aunque en este sector el cobro del servicio no va muy alejado del pago de la nómina del empleado, en una situación de estrés financiero a corto plazo excepcional como en 2007 puede tener sus efectos. Finalmente, por el lado de la demanda también es un sector que acaba mostrando un claro deterioro, ya que después de todo es un consumo intermedio de otras industrias, el fin último nunca es el transporte de mercancías, sino la mercancía del vendedor. Como bien sabemos los consumos intermedios son en general muy cíclicos por cuanto suponen inversión, es decir, adelantar fondos antes de recibir el cobro del cliente.

Todos estos datos son comparables porque la tecnología de transporte no ha variado mucho durante el tiempo: por cada camión uno o dos conductores. El camión tiene una limitación máxima de carga, por lo que por esa vía no puede haber muchas mejoras. Por lo tanto, en el caso de los empleados o la compra de vehículos pesados no han sido afectados todavía por cambios disruptivos que invaliden las comparaciones estadísticas. Otra ventaja de las estadísticas es que se pueden observar en unidades físicas y en unidades monetarias según se prefiera, pudiendo aislar algunos factores que distorsionan las comparaciones como la inflación o la mejora de la tecnología con subidas de precios.

Resumiendo, los consumos intermedios de los consumos intermedios de la demanda final son más adelantados que los consumos intermedios de la demanda final, lo que nos permite encontrar indicadores del ciclo económico muy adelantados con buenas señales, tanto para la recuperación como para la recesión.

Artículos relacionados:

Analizando los indicadores que utilizamos - El Producto Interior Bruto es más bien neto

El PIB (II) - El nuevo criterio de contabilización del I+D y los consumos intermedios

Los depósitos bancarios, el indicador monetario por excelencia

La vivienda como indicador adelantado