Nunca jamás pienses en

otra cosa cuando deberías estar pensando sobre el poder de los incentivos.

— Charlie Munger

En artículos anteriores

he expuesto el contexto en el que se mueve Red Eléctrica Corporación (REE) que

cotiza en el Ibex35. La principal cuestión que ha rodeado a la compañía y su

cotización ha sido la incertidumbre regulatoria, no olvidemos que la remuneración

de la actividad está sujeta por completo al marco regulatorio del sector

eléctrico. Para ver los detalles:

REE y las economías de escala (31/10/2012)

¿Es bueno que suba el bono a 10 años para Red Eléctrica Corporación? (13/11/2012)

REE y la reforma del sistema eléctrico (02/02/2013)

Stock prices, noise and information - REE: a practical example (05/07/2013)

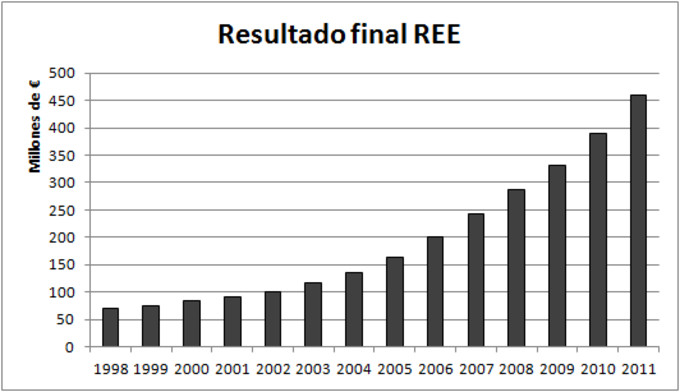

El marco regulatorio

anterior a las últimas reformas era extremadamente favorable con REE, contenía

todos los elementos para ver crecimientos porcentuales de beneficios a dos

dígitos. No hace falta más que echar un vistazo a los números:

La gran cuestión era qué

iba a suceder una vez descubierto que el sistema eléctrico era insostenible y

que por tanto era necesaria una revisión de todas las retribuciones, tanto la

de distribución, como la de generación o transporte, incluso los ingresos del

sistema a través del precio de la electricidad. Si los ingresos del sistema no

cubren los costes y la subida del precio de la electricidad no es suficiente,

es obvio que alguien debe pagar el desajuste vía menos ingresos. Por tanto nos

encontramos ante un juego de suma negativa, en el que algunos perderán mucho,

otros menos y otros nada. Este juego ha dado vértigo a los inversores no

importa de qué compañía eléctrica estemos hablando. Han sido muchas semanas y

meses analizando la que podía ser la definitiva reforma energética, los reales

decretos, los parches del gobierno, etc. ¿Quién iba a pagar o quién

pagará por este problemón?

En el caso de REE, fruto

de este miedo y vértigo a el juego de “¿quién paga?”, los inversores se han

olvidado de que el marco regulatorio de partida (el anterior) era

extremadamente favorable con esta compañía. De este modo REE ha llegado a

cotizar a niveles de 9 o 10 veces sus beneficios cuando se trata de una

compañía en la que el beneficio crecerá en los próximos años con casi total

seguridad, la cuestión es si al 3% o al 10% anual.

Pero siguiendo el consejo

de Charlie Munger vamos a echar un vistazo a los incentivos que había en juego

para ver quién iba a salir perjudicado en mayor o menor medida. Para mí las

claves son las siguientes:

1)

Los costes de transporte (REE) representan un 9% de los costes del sistema

y no han crecido mucho en los últimos años relativamente, mientras que los

costes de distribución representan un 32% y las primas al régimen especial (principalmente

renovables) alcanzan un 35% de los costes del sistema (datos de 2011). Si a eso

le añadimos que el régimen especial no añade prácticamente valor pues ya

tenemos cuál va a ser el principal objetivo a recortar. Por tanto el problema

del sistema no es precisamente el transporte y está bien localizado. Desde un

criterio técnico-económico el recorte debe ir a los excesos, es decir, a la

generación de energía y al régimen especial.

2)

El Estado posee el 20% de REE a través de SEPI, y por tanto los dividendos

de la compañía son ingresos públicos jugosos todos los años. Casi podríamos

considerar la compañía una forma de recaudación de impuestos, no entiendo que

interés tiene el gobierno en reducir sus ingresos. Desde un criterio político,

REE es la mejor posicionada.

3)

Existe un proyecto europeo para integrar la red de transporte eléctrico, en

el cual España tiene especial interés para poder aprovechar el excedente de

generación y poder venderlo al extranjero. La integración de la red disminuye

los costes del sistema y lo hace más eficiente. Las inversiones de REE van

directamente a cumplir este cometido y de hecho no se han reducido

prácticamente las inversiones proyectadas. No olvidemos que los principales

ingresos de REE provienen de la amortización y remuneración de estas

inversiones. Otro motivo técnico-económico para ser benevolente con la

compañía. En este caso, que se sigan llevando a cabo inversiones en el futuro

prácticamente garantiza un crecimiento del beneficio.

Poco más habría que haber

tenido en cuenta para estimar el impacto de la reforma en REE. Salvo que me

haya dejado algún factor de relevancia (es posible porque no soy experto en el

sector) lo demás es simplemente ruido, ya sean declaraciones del ministro,

artículos en la prensa, o sobrerreaciones en bolsa. Sin embargo, la cotización

llegó a descontar un escenario terrible, incluso con la bolsa recuperada de su

pánico en 2012.

¿Cuál es el resultado por

el momento? Pues que algunas medidas negativas anteriores se han revocado y han

aparecido algunas nuevas que reducen el potencial de crecimiento de la

compañía. La última reforma, según explica la compañía (ya que dos últimos reales decretos son ininteligibles) trae las siguientes modificaciones:

1)

Un diferencial menor en los próximos 6 años para retribuir los activos, concretamente el rendimiento del bono español a 10 años más un diferencial de 200 puntos básicos, en vez de los 375 puntos básicos anteriores (-)

2)

En la anterior reforma se aprobó que las infraestructuras se empezaban a

remunerar dos años más tarde de su puesta en funcionamiento. Esta medida queda

eliminada y se remuneran desde su puesta en servicio (+)

3)

En una de las reformas anteriores se eliminó la remuneración por los

activos que ya estaban amortizados pero que seguían en funcionamiento. Ahora se

remuneran con la condición de que se invierta en su renovación. Lo mismo para

los activos que en el futuro sigan funcionando aun siendo ya amortizados, podrá

extenderse su vida útil (++)

4) La retribución se calcula sobre el valor neto de los activos y por tanto

se elimina el coeficiente de actualización, el cual era muy jugoso ya que

mulpiplicaba por 1,025 año a año el valor de los activos sobre los que se

calculaba la retribución (- -)

No se trata de algo

extremadamente negativo ni mucho menos y el mercado se lo ha tomado bastante

bien. Hoy la acción cotiza alrededor de los 52€ mientras que llegó a tocar los

29€ en 2012 y estuvo numerosos meses en los 33-36€. Entonces cotizaba alrededor

de 10x beneficios mientras que ahora cotiza 15x beneficios aproximadamente,

mientras que a su vez el beneficio creció un 7% en 2012. Y aún creo que podría

valer más aunque ya no hay tanto margen de seguridad como lo había en

verano-otoño de 2012. Es posible que con la retribución anunciada para 2014 el

beneficio no crezca incluso retroceda algo. Pero con el tiempo recuperará el

tiempo perdido y volverá la senda de crecimiento siempre y cuando se respete

definitivamente el marco regulatorio.

Visto lo visto, Charlie

Munger tiene razón. Nunca jamás pienses en otra cosa cuando deberías estar

pensando sobre el poder de los incentivos.

Supongo verías la noticia de ayer que va a traer cola. ¿Quién tienen razón o las dos en parte?. Me da que cada postura tiene su parte de razón.

Cuando hay precios regulados me da miedo y más con este gobierno, tentaciones van a tener de hacer dinero. Cualquier día venden la participación de REE, el déficit y la falta de ingresos es axfisiante..

http://www.abc.es/economia/20140113/abci-coste-distribucion-electricidad-espana-201401131349.htmlSupongo verías la noticia de ayer que va a traer cola. ¿Quién tienen razón o las dos en parte?. Me da que cada postura tiene su parte de razón.

Cuando hay precios regulados me da miedo y más con este gobierno, tentaciones van a tener de hacer dinero. Cualquier día venden la participación de REE, el déficit y la falta de ingresos es axfisiante..

http://www.abc.es/economia/20140113/abci-coste-distribucion-electricidad-espana-201401131349.htmlREE se dedica al transporte y no a la distribución que son diferentes. Como bien comento la distribución representa el 32% de los costes del sistema en 2011, mientras que el transporte el 9%.

Hay otro aspecto que no he mencionado pero que refleja muy bien el trato que recibe cada empresa en el sistema. REE cobra todos los años lo correspondiente a ese periodo, el importe íntegro. El resto reciben una parte del pago pero otra parte importante no es más que la promesa de pago del gobierno y es consecuencia del déficit tarifario.

La política de este gobierno ha sido no vender participaciones, no vendieron Loterías y Apuestas del Estado y no van a vender esta. Son rumores, si no lo han vendido ya es complicado porque a medida que pasa el tiempo tienen más margen financiero. En 2014 se ha entrado en crecimiento y van a volver a crecer los ingresos mientras que el ratio deuda PIB no va a aumentar tanto porque el denominador crece. De nada sirve vender REE y perder los dividendos de los próximos años, financieramente es una mala jugada.

Por último, existe incertidumbre regulatoria, pero el resto de empresas están sujetas a la incertidumbre del mercado. Tenemos un sesgo y es que ignoramos lo que ignoramos, y lo que es visible y entendible como el riesgo regulatorio lo percibimos sin problema. Por eso es posible que tendamos a infravalorar la incertidumbre de mercado y a sobrevalorar en comparación la incertidumbre regulatoria. Solamente decir que a 34 euros la acción en REE no se podía perder dinero con casi ninguna reforma, era casi imposible. El único riesgo que a mi juicio había que haber tenido en cuenta era la suspensión de pagos del estado español.

Se me olvidó decir que es un poco contraintuitivo invertir en una compañía como REE siendo un value clásico, de los de Warren Buffet. Sin embargo, esta compañía me llegó a llamar la atención por sus márgenes, su ROE, y su crecimiento de beneficios. Solo le falla la deuda.

A veces hay que ser original, no todo se puede copiar. De todas las inversiones que hice ésta y Prim me parecieron las más originales y creativas.

Un saludo.

Yo a este tipo de valores con precios regulados no le presto mucha atención, me da cosa. Es como lo que te enviaba la noticia que ya sé le toca de refilón, pero siempre está en el candelero las regulaciones de precios, ahora más en estos negocios monopolísticos u oligopolios. En este caso carteras de value no compraron y lo entiendo, yo lo llevo más al extremo, pongo por caso las eléctricas.

No las he tocado y mira que los precios y quién se metía en Iberdrola, era un valor seguro en su momento, estoy equivocado pero no me siento agusto. Ahora viene la otra parte y los miedos.

Suelo seguir las acciones por value, pero dentro de esta definición incluye diferentes maneras de pensar. La mía es ver un valor con precio muy debajo de su intrínseco pensando en el futuro. En los valores pequeños es donde puede haber más creación de valor porque no están tan seguidos y los crecimientos son mayores, tienen también sus inconvenientes, pero le llevo sacando muchísimo a los índices e invierto menos en valores del Ibex y dentro de ellos sobre todo, en los más pequeños.

A algún value le parecerá raro por ejemplo recomendar un chicharro en un momento pero con un negocio real, pero es donde más se puede tener retorno y el riesgo si se sabe identificar oportunidades es parecido, lo único tendrá mayores altibajos, pero si sale adelante vas a multiplicar por mucho y compensa el riesgo. Son compañías olvidadas, pero quién quiere batir al mercado y a los buenos fondos es lo que debe hacer, lo malo es la fiscalidad porque yo también se meterme en trading a corto (aunque lo hago peor lo reconozco), por lo que no me queda más que seleccionar valores a largo.

Sobre privatizaciones y colocaciones a mercado, creo que este año habrá bastantes, estamos en el ecuador de legislatura y ya los bancos dejan más tiempo para otros asuntos, algunas ya están medio anunciadas. Un saludo

Te entiendo perfectamente. Solo anotar que REE no es un gigante aunque tampoco es una medium cap. Sus ventas son 1600 millones y con las inversiones que hay proyectadas tiene bastante margen de mejora.

A mí también me gustan las medium cap por tener mayor potencial pero cuando hay mucho pesimismo y la bolsa cae mucho creo que son mejores las compañías contrastadas y probadas, ya que pueden cotizar a descuentos similares pero con mayor grado de probabilidad de acertar.

Está claro que es un empresón o Iberdrola y te va a hacer menos estropicios, mayor tranquilidad (según para quién si sabes donde te metes y tu horizonte, que debe ser para hacerle un gran recorrido sin estar pendiente del día a día).

Sin embargo creo que es en pequeñas empresas donde está más el dinero, el descuento suele ser mayor. Fíjate lo que pasó a Bestinver en el 2008 cuando tuvo que vender forzado por los reembolsos miles de millones de euros en acciones de estas empresas menos liquidas, su valor bajo demasiado, excesivamente. Pero cuando las aguas remansaron subieron con mucha mayor fuerza que las grandes compañías y siguieron creciendo en valor.

En el 2009 más que dobló al índice, un 60% de plusvalía.

Yo en 2009 era demasiado joven y no operaba :-(

Vas a tener muchas oportunidades ;), cada uno tiene que tener su modelo con el que se siente cómodo.

Hola enrique:

Como ves ahora ree?gracias