Recientemente, he leído The Little Book That Builds Wealth de Pat Dorsey y tengo que reconocer que es de lo mejor que he leído hasta ahora. Este libro, corto y sencillo, es válido tanto por su aproximación a la valoración de compañías como desde el punto de vista económico. Pat Dorsey elabora un plan de juego sencillo, se trata de buscar compañías con altos rendimientos sobre el capital (capital returns) y que posean cualidades estructurales que protejan esas rentabilidades a lo largo del tiempo, es decir, mantengan alejada a la competencia. Es lo que él denomina “moats” o fosos de acumulación de riqueza. Gran parte del libro se ocupa de analizar las distintas formas de ventajas competitivas duraderas aportando numerosos ejemplos y ofreciendo explicación de cómo son éstas posibles y por qué. Dos formas de ventajas competitivas son las regulaciones monopolísticas y las economías de escala (cost advantage). Al poner ambas juntas lo primero que se me viene a la cabeza es una cotizada española: Red Eléctrica Corporación.

Economías de escala y monopolio natural

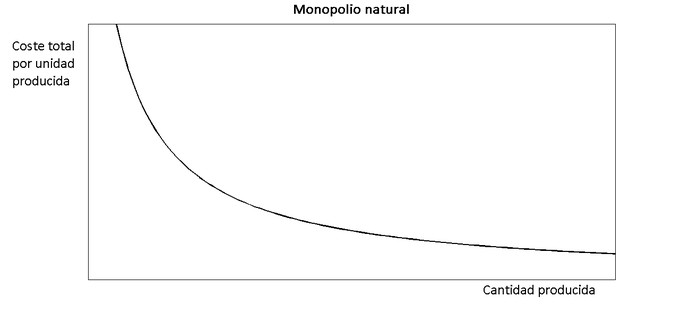

Se habla de economías de escala en aquellas situaciones en las que una empresa podría reducir el coste medio por unidad producida aumentando la producción, ya que de este modo los costes fijos se distribuirían entre más unidades disminuyendo el coste fijo por unidad producida. Gráficamente:

Una clasificación de los costes es: costes fijos y costes variables. Los primeros son inevitables independientemente de la cantidad de producción mientras que los segundos van asociados a cada unidad incorporada al proceso de producción. Otro concepto de interés es el coste marginal, se trata del coste de producir una unidad más en el margen. En teoría económica se suele hablar de monopolio natural en aquellos casos en los que el coste marginal es constante para todas las cantidades de producción de forma que el coste medio por unidad es siempre decreciente. Obviamente, si el coste de producir una unidad más es igual siempre, a medida que aumentamos la producción, los costes fijos se reparten entre más cantidad producida reduciendo el coste por unidad.

Se trata de un caso atípico y concreto, principalmente para sectores donde la inversión inicial es demasiado elevada y el coste marginal muy reducido y no creciente, con un mercado pequeño o no internacionalizado. Aunque toda esta abstracción peca de objetivización, es muy útil para analizar ciertas situaciones en las que el mercado no es lo suficientemente grande para dejar terreno a que los costes marginales se incrementen (siempre acabarán haciéndolo debido a la ley de los rendimientos marginales). La teoría económica ortodoxa propone que estas situaciones se gestionen a través de un monopolio regulado con tarifas en vez de precios. Ejemplos conocidos son las infraestructuras que proveen línea telefónica, agua, también las autopistas y cómo no, el transporte de energía eléctrica. Lo lógico es hacer la costosa infraestructura una vez (si se satura construiremos una segunda) y no dos o varias veces, y usarla todas las veces que se quiera (no tiene sentido que cada compañía construya su propia infraestructura de transporte), que básicamente es el corolario a grosso modo de todo lo que explicamos anteriormente. Si la tarifa es constante y año a año la empresa monopolista es capaz de reducir costes debido a las economías de escala a la vez que la cifra de ventas se incrementa, nos encontramos ante un claro “moat” o foso de acumulación de riqueza siempre que éste se pueda proteger durante un tiempo importante. En esta situación observaremos como año tras año la empresa monopolista va mejorando sus márgenes.

Red Eléctrica y el transporte de energía eléctrica. Buscando “moats”

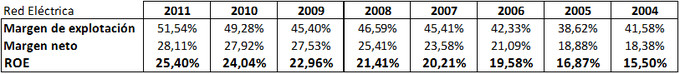

En primer lugar y antes de nada se trata de ver los números de Red Eléctrica desde el punto de vista de los rendimientos sobre el capital, es decir el ROE:

Los datos de ROA y ROIC son peores ya que el apalancamiento de la empresa es muy elevado, pero se trata un monopolio cuya demanda es muy estable y que no hay posibilidad a que la competencia le quite cuota de mercado. Por tanto, un supuesto escenario en el que tengamos una situación insostenible por los vencimientos de deuda pierde sentido en cuanto a que es un monopolio bien protegido, la capacidad de generación de caja importante asegurada compensa este problema. Lo que en el fondo nos interesa es el rendimiento sobre el capital propio, siempre que podamos controlar los riesgos derivados del apalancamiento.

¿Por qué esta compañía disfruta de estos retornos tan buenos? ¿Están estos retornos de verdad protegidos?

Antes de nada tengo que aclarar que el peaje a pagar por el transporte y mantenimiento de la red no es tan simple como un precio fijo por kw transportado. Según la regulación española, se le conceden a Red Eléctrica las tareas en forma de monopolio de Operador del Sistema y transporte de energía. La retribución de Red Eléctrica se basa en tres variables (BOE marzo de 2008):

Amortización de la inversión

Retribución financiera de la

inversión

Costes de operador del sistema y

mantenimiento

La mayor parte de los ingresos se concentra en los dos primeros puntos. A medida que Red Eléctrica incorpora nuevas inversiones sus ingresos van aumentando como resultado de esta remuneración ya estipulada. Por un lado, Red Eléctrica recibe una creciente cuantía a medida que va amortizando más activos y por otro recibe una remuneración financiera a medida que incorpora más inversiones. Un punto importante es que aquellos activos ya amortizados siguen siendo remunerados aunque con una cuantía aproximadamente de la mitad, lo cual es una gran noticia. Toda la red que ya se encuentra amortizada y que para REE solo requiere mantenimiento supone unos jugosos ingresos para la compañía.

Las inversiones no son las que REE decida, son las que se establecen en el Plan Estrátegico de Infraestructuras en el que el sector público tiene mucho que decir, planes que se elaboran con vista a 5 años. En los últimos años el ritmo inversor ha sido muy importante y en 2013 y 2014 se espera incorporar importantes activos nuevos al sistema, donde destaca el sistema de interconexión con Francia y Baleares. Aunque la retribución al transporte aumenta, el grueso del sistema ahorra muchos costes debido a mejores posibilidades de suministro por toda la red.

¿Y qué dicen los números sobre las economías de escala de REE?

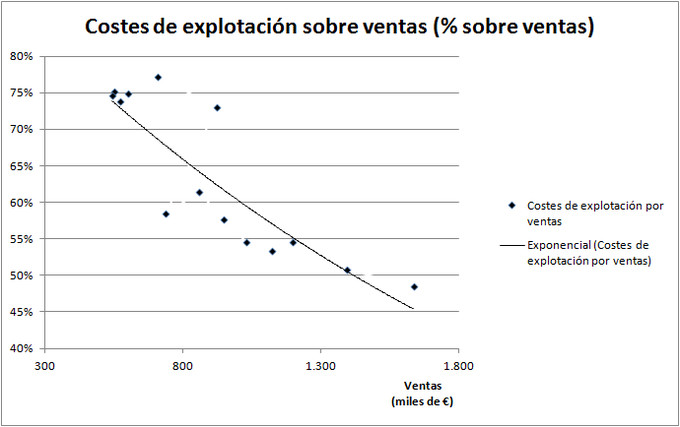

A continuación muestro una dispersión de datos correspondiente al coste de explotación por cada € de ventas con su correspondiente nivel de ventas (datos anuales 1998-2011):

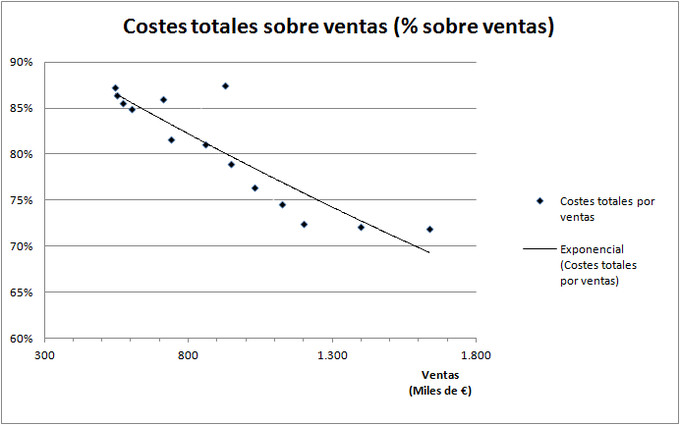

Eso en cuanto al coste de explotación. En el caso de los costes totales se aprecia la misma curva pero con menor pendiente, como consecuencia de que muchas inversiones se financian con deuda y estas incrementan los costes financieros. Aún así, cualquiera firmaría estos márgenes netos:

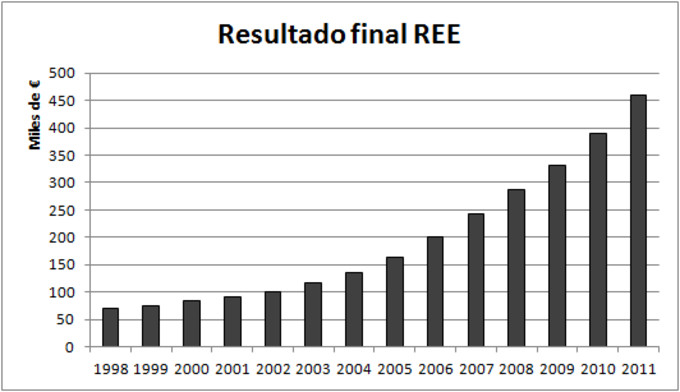

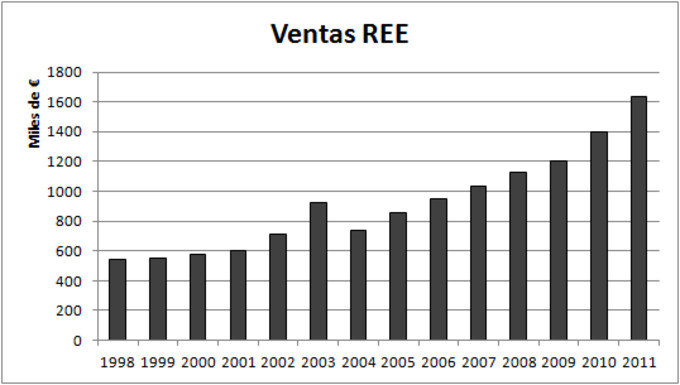

Se trata del clásico ejemplo de economías de escala, es decir, se reduce el coste medio por cada euro de ventas a medida que aumentan los ingresos. Estos números nos dicen que podríamos encontrar ante un claro “moat”: el beneficio neto aumentaría vía ingresos y vía márgenes, difícil de creer:

Y cómo realmente esperábamos el resultado crecen más rápido que las ventas.

Riesgo regulatorio

Por otro lado, no quiero olvidar mencionar que siempre existe un riesgo regulatorio, que aunque parece que quedó zanjado durante este verano, nunca se puede asegurar con total certidumbre que una nueva regulación no sea tan favorable como la actual. En este sentido, el gobierno a través de la SEPI posee el 20% de Red Eléctrica, lo cual nos hace pensar que mientras eso sea así no regulará en contra de sí mismo. No obstante, no dejan de circular rumores continuamente durante 2012 de que el ministro Soria quiere darle un zarpazo (podría hacerlo vía eliminando la remuneración vía activos ya amortizados) a REE en sus ingresos. Y tal vez, aquí nos encontremos con un componente especulativo que es desde luego lo más negativo. Intentar reducir el déficit de tarifa vía costes de transporte no tiene mucho sentido porque representan un 5% de los costes del sistema (reduciendo costes por otras vías) mientras que las subvenciones al régimen especial representan un 35% de los costes (y creciendo) y los desajustes por déficits anteriores le cuestan al sistema un 15,3% del total de costes. Aunque, el resto de distribuidores querrán echarle el muerto a otro, y presionarán con todo. De momento, de los cambios regulatorios del verano, REE ha sido la mejor parada de todas las compañías implicadas.

Conclusión

Red Eléctrica cotiza en el mercado alrededor de 10,75x los beneficios del año anterior (3,40€ por acción). Claramente no es un múltiplo elevado para una compañía que posee todas las redes de transporte de energía eléctrica en España y cuya retribución no está sujeta a la competencia (aunque sí a la regulación). Economías de escala, crecimiento de ventas y necesidades del sistema eléctrico español para conectarlo por completo con Europa son los grandes puntos fuertes de REE, que le han permitido mostrar unos márgenes espectaculares y unos rendimientos sobre el capital crecientes en el pasado. Si la regulación no se toca, creo que estamos ante un claro "wide moat". Aún queda por entrar más de lleno en algunos aspectos (nuevas inversiones y flujos de caja) y probablemente lo haga más adelante, por el momento creo que las ideas básicas ya están expuestas.

PD: Este artículo no se trata de una recomendación de compra.

Fuentes:

- Informes financieros anuales de la CNMV y de la web de REE

- Pat Dorsey, The little

book that builds wealth

- José Luis Sancha Gonzalo, 2011, El Sistema Eléctrico Español

(III) Peaje de acceso

- BOE nº55 del 4 de marzo de 2008

- Manuel Fernández Ordoñez, 2011, El sistema eléctrico español

(IV)