En esta escena de Margin Call, el analista que ha descubierto el pufo de las subprime trata de explicarle al presidente del banco que con una bajada del valor de los activos que tienen del 25% las pérdidas superarían la capitalización del banco. Y si la música parase de verdad sería mucho peor.

Mucha gente debate entre si una bajada del precio del petróleo 75% (y lo que puede caer más) será bueno o malo para la economía. Indudablemente el sector energético dependiente de él está sufriendo mientras que para el consumo, transporte, servicios en definitiva es una bendición. Y estoy de acuerdo. Lo es. Y con el paso de los años nos daremos cuenta de la auténtica revolución que se está viviendo.

Se dice que los países exportadores de petróleo, para conseguir liquidez están vendiendo fondos en renta variable y esa ha sido la razón principal de estas primeras caídas.

Pero las alarmas se me han encendido al ver lo que está pasando con los bancos tanto en Europa como en EEUU. ¿Por qué esta caída? ¿Por qué ahora? Ayer leí algo que no había contemplado hasta ahora. Los “Oil & Gas leveraged loans”. Préstamos apalancados para comprar empresas, endeudarlas, hacerlas crecer, mejorarlas y pagar el préstamo con el valor y crecimiento creado.

Ahora bien, ¿qué pasa cuando haces esas previsiones con el petróleo a 100$ y en año y medio baja a 25$? Pues que quiebran todas esas empresas, las compradas y probablemente las compradoras. Y con ello, se crean unos boquetes en los bancos que prestaron el dinero inasumibles. Vuelvan a la escena de Margin Call en la que habla de una bajada de los activos del 25%. Y empieza a ocurrir esto...

Está claro que los bancos no han prestado tanto dinero al sector Oil&Gas como con las hipotecas, y por eso creo que el castillo se ha mantenido hasta un petróleo a 40$. Pero con un petróleo por debajo de 30$ ese apalancamiento ha sobrepasado todos los riesgos de los bancos y los ha puesto en un grave apuro. ¿Cómo iba a llegar el petróleo a esos niveles? Se estarán preguntando legiones de analistas de riesgos.

Pero la macro sigue dando buenas señales ¿no? Sí. Pero no por mucho tiempo. Ante estos boquetes en los bancos, lo primero que harán éstos será lamerse las heridas…cortando el crédito al resto de sectores, frenándolos y llevando a la economía a la recesión. Con toda la deuda que empieza a vencer este año será una quiebra en cadena. Una crisis de deuda brutal. Cosa que se sabía, pero no que fuese el petróleo barato la posible mecha.

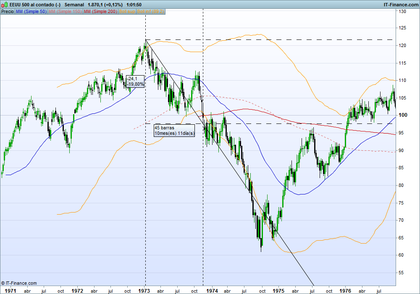

Puede ser parecido a la crisis de 1973 (curiosamente provocada por el petróleo también pero en el otro sentido), donde se entró en recesión cuando la bolsa ya había caído un 20%.

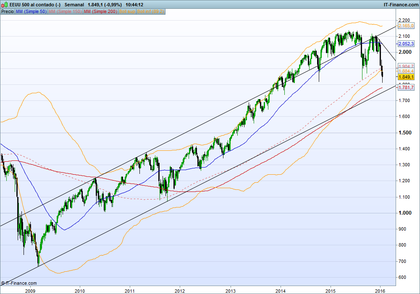

Estoy de acuerdo que en el corto plazo se ha sobrevendido, se ha claudicado, el miedo está en niveles extremos y esto va a ser el origen de un rebote. Pero que se va a quedar en eso, un rebote perfecto para vender mientras el petróleo no encuentre suelo. Difícil como exponía aquí.

Soy muy fan de seguir el ciclo macro, históricamente los indicadores adelantados son los más fiables porque normalmente las recesiones vienen de un agotamiento de la economía en general. Sin embargo pueden ir retrasados cuando algún sector daña gravemente al motor del crédito que son los bancos.

Para los que no se fíen todavía, les dejo la situación técnica en semanal de varios índices. El S&P500 ha pasado una frontera que nunca en la historia ha podido recuperar tras rebasarla y que siempre ha funcionado de soporte en un primer intento de romperla. La banda de bolinger inferior o la MM200. El resto de índices han roto canales de largo plazo o están a punto de testear medias importantes (¿rebote?)

Ojalá me equivoque y los bancos no estén tan afectados como para contagiar al resto de la economía. Pero tiene mala pinta. Me cambio de bando hasta que no vea que estas amenazas se esfuman.

De todas formas, me gusta mirar al largo plazo y creo que puede ser una magnífica oportunidad para limpiar el sistema y sentar las bases de un crecimiento mucho más sano en el futuro. Por cierto, igual ya no es tan malo que gobierne Podemos y algo así se lo lleve por delante. Al contrario podría ser catastrófico para España.

¿Ha parado la música?

Conocer el alcance de contagio en tiempo real es muy pero que muy difícil si no estás dentro de ese segmento de la industria donde puede haber préstamos tóxicos.

No obstante, hay algunas técnica para ver si realmemente hay un contagio sistémico. Puedes mirarlos swap spreads o el TED spread. Este de momento, aunque ligeramente elevado, sigue en niveles benignos y no está repuntando a pesar de las recientes caídas.

Me gustarìa que analizaras la ponderaciòn que tiene el sector Oil-gas en la economìa americana o mundial. Me imagino que seràn cuatro o cinco sectores los que acaparen pràcticamente el 100% de la economìa. Viendo dicha ponderaciòn nos podrìamos hacer una representaciòn sencilla de la gravedad de la situaciòn. Un saludo.

En respuesta a Gerardo Pastor

El riesgo no es si el barco tiene muchos agujeros sino si el que tiene es lo suficientemente grande como para hundirlo. Desde que el petróleo llegó a los 40$ empezaron los sustos y a partir de ahí la correlación con las bolsas es casi perfecta. Ahora podría rebotar a esos niveles pero en semanal no tiene pinta de frenarse hasta más abajo de 20$. Veremos qué hacen los bancos centrales, pero la pólvora está bastante mojada ya...

En respuesta a Alejandro Coll

Pero es que estas hablando de un agujero del que no has dicho absolutamente nada, ni si existe de verdad, cuanto, como, donde. La verdad que para tomar algo como un verdadero factor de riesgo tienes que tener mas datos de los que has aportado en este artículo. Ahi esta el total de deuda de las empresas cotizadas del sector oil gas y relacionadas, y no es mas grande que la de otros sectores (ya ni hablemos del estudiantil).

Un articulo bueno pero incompleto, por lo menos yo para "ponerle el traje" de factor de riesgo real a ese argumento me hace falta más.

Un saludo!

En respuesta a Raúl Artiles Mendoza

Hola Raúl, gracias por el comentario. Tienes razón que no digo cómo de grande es el agujero o a quién afecta. Para saberlo de verdad tendría que trabajar en un departamento de riesgos de un banco, en el sector de energía. Y ni así, lo escribiría.

Yo no tengo datos tan fiables, y tampoco me fío 100% de los que son públicos. Sólo trato de darle una explicación a lo que ha pasado este último mes. Expongo datos objetivos y trato de explicarlos de manera lógica, sin ratios ni modelos cuánticos. Y éstos son:

1) El concepto de "Leveraged loans"

2) El hundimiento del precio del petróleo

3) La brusca bajada de las acciones de todos los bancos

4) El erosionado aspecto técnico de los índices bursátiles más importantes

Me cuestiono cómo afecta endeudarme para comprar una fábrica de sillas pensando que voy a hacer las mejores sillas porque el mundo sin sillas no puede vivir y luego me encuentro que todo el mundo tiene sillas y que no valen nada. Y así no puedo devolver el préstamo porque mis ingresos son la cuarta parte de lo que estimé. No sé si los bancos se pueden permitir el lujo de darme más tiempo para devolver el préstamo o de perdonármelo. Pero viendo sus cotizaciones del último mes pienso que no. Entonces me pongo en la piel del banco para ver qué haría yo en mi negocio si de repente algunos clientes me dejan de pagar. ¿Pongo dinero de mi bolsillo (amplío capital), lo pido prestado (deuda), negocio que me pague antes el resto de clientes, mis beneficios tapan el agujero, o me retraso en el pago a mis proveedores? E igual lo que daña menos mi negocio es la última. Y si lo hago, ¿me cargo a mis proveedores?

Para mí, es un riesgo lo suficientemente grande como para dejar de ser optimista porque a veces cuando las cosas salen a la luz ya es demasiado tarde. Si hay algo mal, no van a salir a gritarlo por las calles. Cuando todo el mundo supo el daño de las subprime ya era demasiado tarde. Y ojo, si el riesgo no es tan alto, ya mejorarán los datos en los próximos meses que me convenzan para entrar.

También diré que Arabia Saudí no se estaría planteando sacar a bolsa la empresa más valiosa del mundo si no pensase que ha dejado de ser tan rentable.

Saludos

El sector "Energy" pesa un 6,5% en el S&P500, y "Financials" un 16,5%.

Muy interesante. De por dónde salga la deuda petrolera parece que dependerá mucho el tema, pero como dice Hugo imposible saberlo.

De todas formas, aunque no llega a conclusiones, de este documento se puede sacar algo de información útil sobre la deuda en el sector oil:

http://www.bis.org/publ/qtrpdf/r_qt1503f.htmEn respuesta a JUAN FRANCISCO

Buenísimo artículo Juan Francisco. Cómo me encantaría verlo actualizado a Enero 2016...Gracias por compartirlo.

Muy buen artículo. Veremos los resultados de la banca en 2015. Lo que no me cuadra es que los bancos no han aumentado su morosidad, si no estoy equivocado. Sin aumento de los ratios de morosidad de la banca el planteamiento se desmorona.

Sobre la banca sólo digo una cosa.

La normativa mifid 2 lleva un tiempo redactada y con el visto bueno de la unión europea. Cuando han decidido retrasar la entrada en vigor hasta 2018, es porque si lo hacen ahora le hacen un roto a las cuentas de resultados a los bancos.

Mi sensación es que hay mar de fondo en los bancos europeos....

Muchas gracias a todos por los comentarios. Os dejo un link a un análisis de AndBank que he leído hoy con más datos sobre lo que escribí y que alerta del mismo riesgo.

Saludos!

http://www.andbank.es/observatoriodelinversor/alex-fuste-el-miedo-es-que-el-impago-de-prestamos-en-energeticas-se-extienda-mas-alla-del-propio-sector/¿Puede llevarnos la deuda petrolera a otra nueva crisis económica, sí o no?

EL FUEGO recien atizado hacía EL IR AL ENCUENTRO.

El ir del encuentro es toparse con ello, no entra de momento.

¡Uf, qué susto!