Una de las ventajas de los tiempos actuales y que no existían antiguamente, es el poder escuchar de primera mano a los inversores más destacados. Incluso en el mundo de la inversión «global macro» o «macro investing», un campo que durante mucho tiempo fue bastante opaco.

Por ejemplo, en los últimos días hemos podido escuchar la opinión de grandes inversores como Paul Tudor Jones o Stanley Druckenmiller. Este último, del cual en su día hicimos una amplia reseña como uno de los mejores inversores de todos los tiempo, y del que también hablé recientemente, ya que fue el artífice de la operación contra la libra esterlina en 1992 como mano derecha de George Soros, dio el pasado día 12 de mayo una entrevista en el The Economic Club of New York.

El vídeo dura 45 minutos y es muy interesante, y si puedes escuchar inglés o al menos leer inglés en los subtítulos, la recomiendo:

A modo de resumen, lo que viene a decir Druckenmiller, es que aunque su mantra siempre ha sido que la liquidez es la que mueve el mercado en el corto y medio plazo, y por tanto que en principio la gran inyección que ha puesto en marcha la FED es un gran positivo para el mercado de acciones, en su opinión, a pesar de su propio mantra, es que la liquidez de la FED no soluciona la posible insolvencia en la que van a incurrir muchas empresas en los siguientes meses a raíz de la crisis provocada por la pandemia.

Y que entre esto y el gran repunte del mercado en Estados Unidos al calor de la liquidez de la FED durante los dos últimos meses, las valoraciones han saltado por los aires, con lo cual el binomio beneficio / riesgo que observa es uno de los más pobres que ha visto en toda su carrera. A pesar de la liquidez.

Ese es su argumento en sólo dos párrafos y aunque nadie debe seguir más que su propio criterio, como uno de los mejores inversores de todos los tiempos, creo que al menos su reflexión es de gran valor. Para facilitar el entendimiento de lo que está diciendo Druckenmiller, lo voy a explicar con unos pocos gráficos que no son parte de la conferencia, ya que en este blog siempre nos ha gustado la información visual, la cual muchas veces consigue aportar el contexto necesario.

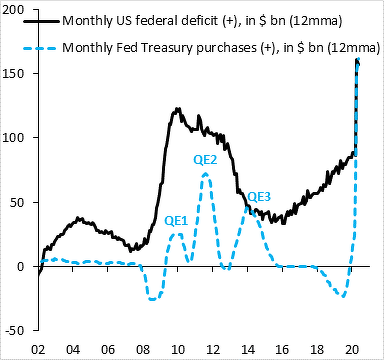

En primer lugar, Druck señala que la liquidez, en este caso propiciada por compras masivas e histórica de activos financieros -principalmente bonos soberanos- por parte de la FED, suele ser el principal driver o factor en el mercado de acciones en el corto plazo. El problema sería que, esta gran inyección de liquidez, que hasta ahora, durante los dos últimos meses, superaba con creces la emisión de nuevos bonos por parte del Tesoro (shock de liquidez), en los siguientes meses no será así, porque el Tesoro emitirá tantos bonos como la FED tiene planeado comprar durante el verano, haciendo que la inyección de liquidez sea neutra para el mercado.

De esta manera, este factor, que en principio es muy positivo, puede jugar en contra a lo largo de este verano. Obviamente, como señala él mismo, la FED puede decidir acelerar sus compras durante el verano, pero según su criterio, tras este gran rebote con el S&P 500 sobre los 2.900 puntos, no ve el que la FED tenga intención de hacer eso.

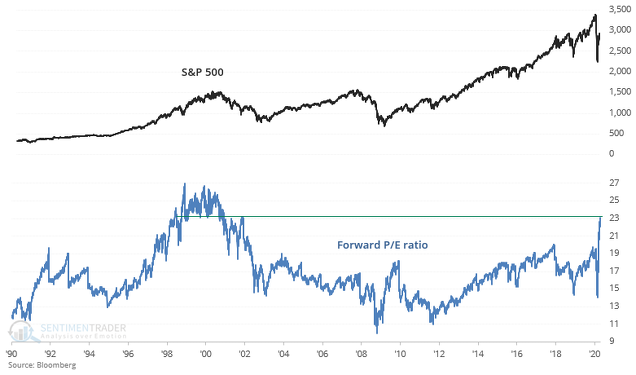

En segundo lugar, lo que le preocupa es que el mercado está cotizando una gran recuperación de los beneficios en el año 2021, en base a este optimismo de que la FED ha solucionado el problema (que sería la idea de consenso), y que por ello el mercado está cotizando ahora mismo una recuperación extraordinaria como si no fueran a existir más problemas en el actual entorno económico. De ahí, por ejemplo que el ratio del PER esperado del S&P 500 haya alcanzado literalmente cotas de finales de los años 90, en plena burbuja tecnológica. Es decir, el mercado está cotizando una escenario de recuperación perfecto.

En segundo lugar, lo que le preocupa es que el mercado está cotizando una gran recuperación de los beneficios en el año 2021, en base a este optimismo de que la FED ha solucionado el problema (que sería la idea de consenso), y que por ello el mercado está cotizando ahora mismo una recuperación extraordinaria como si no fueran a existir más problemas en el actual entorno económico. De ahí, por ejemplo que el ratio del PER esperado del S&P 500 haya alcanzado literalmente cotas de finales de los años 90, en plena burbuja tecnológica. Es decir, el mercado está cotizando una escenario de recuperación perfecto.

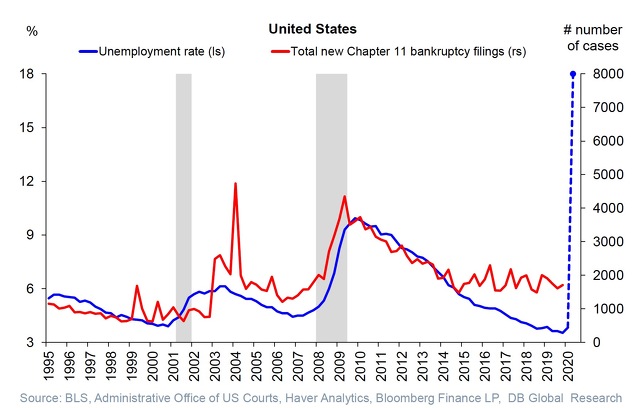

Y justo eso sería algo extraño según su visión, ya que -su tercer punto del argumento- el entorno de esta recesión sigue siendo de gran incertidumbre y es muy probable que se produzcan muchas quiebras, incluso en un escenario de pronta recuperación sanitaria, ya que se ha producido un gran daño en algunos sectores de la economía, sectores que se encontraban extraordinariamente apalancados (empresas zombies), precisamente por las políticas previas de la FED. Lo que Druckenmiller señala aquí es que, si bien la FED puede solucionar un problema de liquidez, no puede solucionar un problema de solvencia general de la economía ante el impacto de la crisis actual.

En el siguiente gráfico, muestro una aproximación a la relación entre la tasa de paro y la de quiebras en EE.UU. Y, como se observa, dada la crisis a la que nos enfrentamos, esa oleada de quiebras no habría ni comenzado y se espera que sea de una magnitud importante.

Con ello, en resumen, Druckenmiller cree que buena parte de la liquidez que tiene efecto en el mercado ya se ha inyectado, que en los próximos meses esa nueva liquidez no va a existir y que el mercado está cotizando para un escenario perfecto de salida de la crisis, pero que él no lo ve así y por ello el binomio beneficio / riesgo es el más pobre que ha visto en toda su carrera.

Es importante señalar que no está hablando de que se vean los mínimos de marzo romperse, sino de que, al menos, ver subidas sostenidas de aquí en adelante es un escenario difícil de ver dadas las circunstancias señaladas.