Buenas noches, primera sesión bursátil de la ultima semana de noviembre, y si, la novedad, aunque hay alguna mas, por fin el indice de pequeñas empresas en USA ( Russell 2000), ha roto importante resistencia, nada mas y nada menos de 7 meses.

Desde que el 21 de agosto nos situamos alcistas, ha pasado tiempo, innumerables artículos,y no a toro pasado, precisamente, pero siempre comentaba, que el Russell 2000 estaba rezagado (LINK), como igualmente, también he comentado, que aunque el publico estaba acongojado, con mucho miedo, ruidos etc, se estaba rompiendo, sin que el toro hubiera entrado de verdad ( link)

Pues bien, las novedades son estas:

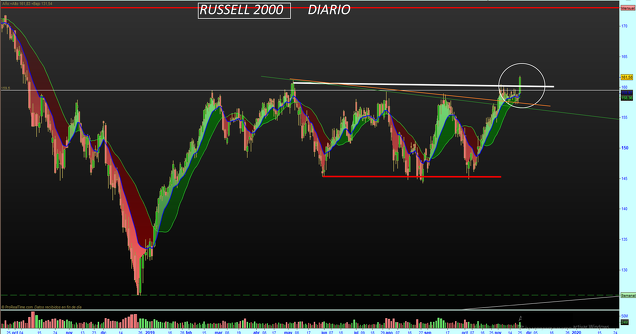

Russell 2000 DIARIO:

Un lateral de 7 meses, donde el precio no se ha movido, rompe esta zona, un nuevo impulso a máximos se ha activado, con rezagamiento respecto al indice madre SP500.

RUSSELL 2000 CRECIMIENTO

Es significativo que la ruptura se produce en el russell growth, en cambio el Russell Value, aun no ha roto estas zonas, eso significa, que puede ser una activación muy alcista para las bolsas.

En este articulo LINK analizábamos ciertos pares, entre ellos este, crecimiento / valor que en semanal ha activado compra, como se comentaba en el articulo, el par acciones / bonos 30 ya habían activado la señal alcista con hueco semanal, al igual el par tecnología / utilidades.

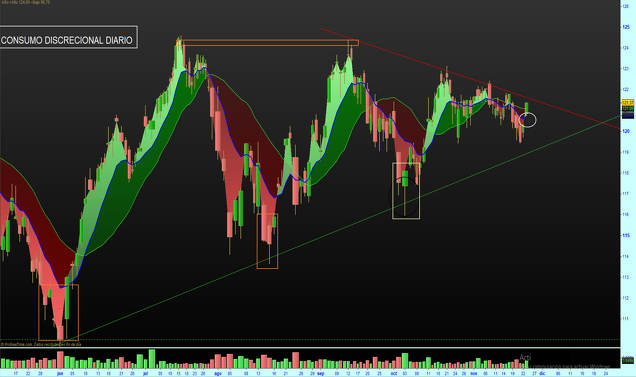

Faltaría aun, el par consumo discrecional / consumo básico, pero ojo, el toro de consumo discreccional, ya esta preparado para embestir, no va a quedar ni un oso vivo.

SECTOR CONSUMO DISCRECIONAL DIARIO:

Ha dejado un gap de inicio de semana esperanzador, pero como veis, este sector, que es muy potente para la renta variable no ha arrancado aun.

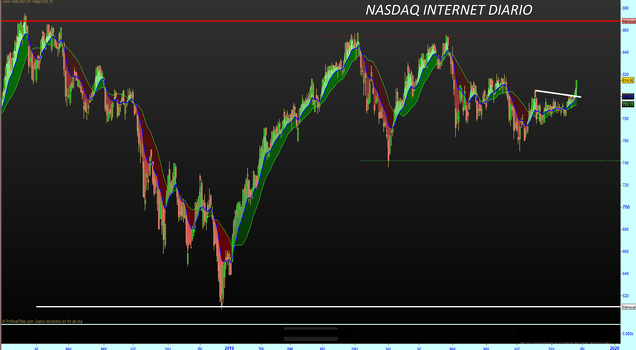

Igualmente sucede con el Nasdaq Internet:

La situacion es de rezagamiento, pero enseñando las patitas, cuando Amazon enseñe el toro...........

Las ultimas inercias mas potentes a las que he asistido, estos pares suelen estar configurados alcistas, y es señal irrefutable de que la renta variable se va para arriba sin piedad, digan lo que digan.

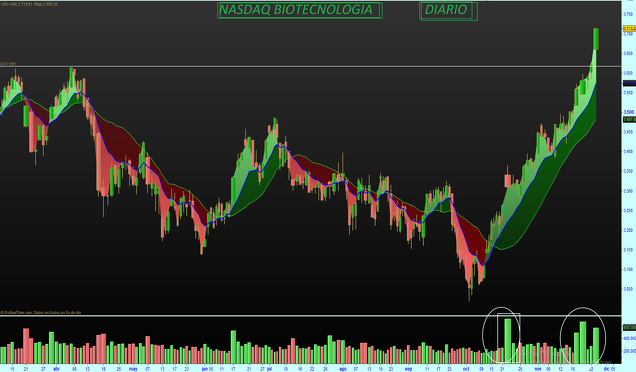

Otra cosa que me llama la atención, es el NASDAQ BIOTECNOLOGICO;

Este mes ha entrado volumen, es curioso, porque el Nasdaq biotecnología, hizo su cima en 2015, y desde entonces, a pesar de que se comento pinchamiento de burbuja, la cuestión, es que se está estructurando nuevamente alcista nuevamente, después ese brutal impulso en años 2013/2015.

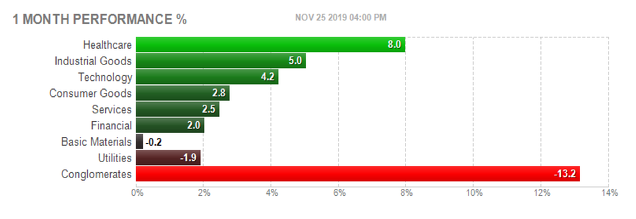

Por sectores, el Healthcare (cuidados de Salud), es que mas fuerza contempla en el ultimo mes:

En cuanto al SP500, ya comentábamos que podría haber entrado en velocidad, Bollinger + CCI ( LINK), ya se ha activado esta hipótesis de momento / velocidad, y cuando esto sucede, todos esperan un retroceso, un pull back, pero a veces el precio no da la oportunidad de incorporarse al movimiento, el mercado es así, " de traidor" son movimientos muy verticales, y fuertes, son factores de momento muy concretos

En definitiva no hay que olvidar que se ha roto la pauta correctiva 2018/2019, esto es realidad.

Es por ello, que no entiendo a ciertos inversores, o fondos que se ha situado bajistas, ""encabezonarse"" con una situacion futura, cuando el presente ya te ha dicho la realidad.

A pesar de discutir tanto ruido, con el dichoso fin de ciclo, crash,, recesión, la realidad es que los precios mínimos marcados en USA finales de Diciembre, Enero se ha demostrado que fueron oportunidad, que quizás ya no volveremos a tener : LINK compra 21 dic 2018, (o vuelta en V link 12 Enero 2019).

Ya hablé que en aquella ocasion de que existía divergencia alcista, pues había discrepancia entre los resultados empresariales que se marcaban en el 3 y 4Q y lo que hacia el SP500, esto lo comenté aqui LINK, y lo que hacia el precio de SP500

Lo que quiero decir, que al final el mejor indicador en bolsa es el precio, salvo situaciones particulares, pero en caso de existir discrepancias con otros factores, seleccionaría como contexto complementario = los resultados empresariales, hay otras circunstancias como política monetaria, inyecciones de liquidez, la mítica recompra de acciones, y el bla bla bla....., pero al final, só las empresas siguen ganando cada vez más, trimestre a trimestre, no cae la bolsa yanqui.

No obstante, las divergencias y los contextos solo son acompañantes, como he comentado el precio manda, el que no se lo quiera meter en la cabeza fracasará, luego podemos hablar de contextos, pero el precio lo primero.

Igualmente, también podemos discutir de la técnica de la tendencia, gestión de riesgo / volatilidades, etc etc, los que unos ven en un gráfico, otros no lo quieren ver, hasta para analizar el precio de la tendencia, existen múltiples teorías en la aplicación de indicadores, pues la interpretación de la gráfica, tiempo y tendencia, varia mucho según que parámetros temporales se escogen.

La realidad es esta, muchos esperan el crash del 2000 o 2008, y no llega, ese 50/60% de caida, y que algunos ven desde 2014, otros lo empiezan a ver a finales de 2017, diciendo que el año 2018 era el año del crash, luego el 2019, ahora dirán que el 2020, y ya veis .........................., con dos años alcistas que se pierdan, te cubre el lucro cesante cubre ese posible porcentaje de crash, si llega, claro , jajajajaja.

Que manía con querer ir en contra de la tendencia, cuanto cabezón navegando con viento en contra.