Ya que el mercado está rebotando y por el momento todo aparenta ir bien -cuando las cosas marchan correctamente no hace falta hablar tanto- creo que es un buen momento para hacer un resumen de los principales errores que veo en los análisis e interpretaciones que muchos analistas y operadores emiten.

Error Nº 1. La ideología:

Nada corroe tanto los resultados de un especulador como la ideología. Una ideología es un conjunto de pensamientos fundamentales de una persona o grupo. Tener ideas es propio de las personas y tener ideología es inevitable. El problema se encuentra en que las personas construimos buena parte de nuestra identidad en base a lo que pensamos y cómo creemos que debería ser el mundo hasta tal punto de que acabamos viendo el mundo según las "gafas ideológicas" que nos hemos construido.

Cuando hemos construido un modelo del mundo en base a una ideología y además nuestra identidad individual y social se asienta en esas creencias, corremos el riesgo de no admitir que las cosas podrían ser de otra manera o de no aceptar que pueden tener matices o incluso de no darnos cuenta de que las cosas cambian. Corremos ese riesgo porque admitir que las cosas podrían ser de otra manera o que hayan cambiado incluye, en muchos casos, el tener que mutar nuestra propia identidad individual y social.

Y, aquí está la gracia, el mundo es tan rico en posibilidades y a la vez tan rápidamente cambiante, que un acercamiento fuertemente ideológico a la realidad es un acercamiento inflexible y por tanto inútil para especular.

La mayoría de la gente es terrible. Si tienen que opinar primero evalúan que es "lo apropiado" a opinar según una determinada ideología o ristra de prejuicios y luego lo dicen. Además, no admiten que puedan haber contradicciones cuando lo normal en un entorno de alta incertidumbre es que una persona pueda tener observaciones o ideas que aparentemente sean contradictorias. !Nadie quiere aparentar ser contradictorio y quienes tienen una fuerte ideología menos! El resultado final es que una gran mayoría de operadores bursátiles no ven nada de lo que ocurre, sino meras representaciones mentales de la realidad. La bolsa ni es de derecha ni de izquierda ni a priori odia a Podemos.

Solución: Tener una mente más científica que ideológica. Admitir que todas las ideas pueden estar equivocadas o quedar obsoletas y remplazar rápidamente una creencia por otra si aparecen nuevas evidencias a favor de la nueva idea. Ser individualista a nivel intelectual. La especulación es un negocio de un solo hombre o de un equipo muy reducido. Los grandes inversores no toman decisiones en comité.

Error Nº 2. Confundir factores de riesgo con la realidad

Este error está íntimamente relacionado con el anterior pero no es el mismo. Hace no mucho escribí un artículo titulado "Los inversores confunden los factores de riesgo con la realidad" en el que explicaba que para especular con éxito hay que apostar por hechos que estén ocurriendo o manifestándose en el momento presente. Yo puedo pensar que hay elevados riesgos de una recesión por los motivos A, B y C pero ¿de qué sirve eso para especular? No sirve de nada hasta que la recesión efectivamente se produzca y el mercado también se dé cuenta.

Una enorme mayoría de analistas y operadores suele cometer el gigantesco error de especular o invertir en bolsa tras un análisis de potenciales factores de riesgo en la economía o los mercados. El resultado es que la mayoría de las veces se equivocan porque o bien los factores de riesgo en realidad no existen, o bien porque no se manifiestan nunca o bien porque han fallado el momento preciso en que estos se iban a materializar. Dicen "una alta deuda es una bomba para la economía y por tanto vendo", cuando deberían decir "tengo la opinión de que una alta deuda es un factor de riesgo para la economía, pero me pondré bajista cuando vea materializarse ese factor de riesgo ya que hay probabilidades de que mi idea sea esté equivocada y elevadísimas probabilidades de que no sepa percibir el momento exacto de la ocurrencia de este evento". La segunda frase es la correcta. La primera es la que mola.

Además, por si fuera poco, las probabilidades son que los que más confunden los factores de riesgo con la realidad son los que tienen una mente más ideológica. ¡Todo un cóctel explosivo!

Solución: reflexionar sobre este grave problema y empezar a admitir que lo normal es estar más equivocados que acertados la mayor parte del tiempo, y que lo que nos queda es reconocer cuando algo está realmente ocurriendo. Es con la realidad presente que se hace dinero, no con la pasada ni futura o potencial.

Error Nº 3. Las divergencias entre el mercado y un indicador

Posiblemente nada en este mundo haya hecho perder tanto dinero como "las divergencias" entre el mercado y un indicador técnico, económico o de cualquier otra índole. En resumidas cuentas una divergencia es ante todo un factor de riesgo que no se ha materializado.

Si el mercado sube pero el indicador técnico RSI muestra una divergencia bajista, muchos analistas y operadores técnicos se salen del mercado, o peor, se ponen "cortos" para ver como la mayoría de las veces durante un mercado alcista ese tipo de divergencias solo hace perder dinero.

Lo mismo ocurre con otro tipo de divergencias (indicadores económicos, monetarios, de sentimiento, de flujos, etc). Cada mes hay una ristra de indicadores mostrando algún tipo de divergencia. Y la pregunta es ¿qué más da una divergencia si el mercado sigue fluctuando en la misma dirección sin inmutarse?

El mundo, la vida y los mercados son riquísimos en posibilidades y es una completa broma pensar que todo un vasto universo puede plegarse por el simple hecho de que se está produciendo una divergencia entre un indicador y el mercado. Está bien ponerse, por ejemplo, bajista si se produce una divergencia con significado y además el mercado se ha debilitado, pero es de necios ponerse bajista a causa de una divergencia si el mercado está haciendo un nuevo máximo.

Solución: no confundir los factores de riesgo con los hechos lo que incluye las divergencias. Respetar el principio especulativo fundamental que señala que hay que guiarse por lo que están haciendo los precios no por lo que podrían hacer.

Error Nº 4. Pensar que la valoración bursátil influye en las cotizaciones a 1, 3 o 5 años.

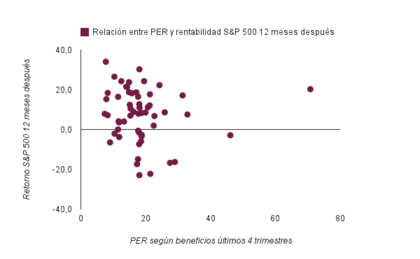

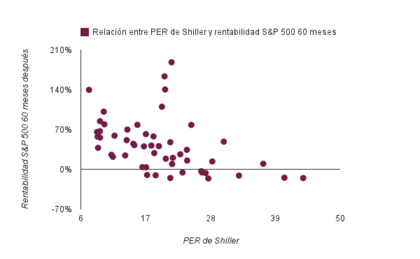

Otro enfoque que erosiona el bolsillo del operador es pensar que el valor bursátil (caro-barato) tiene "algo que decir" en el corto o medio plazo (1 a 5 años). Y no es así. La bolsa, es verdad, ofrece mejores rendimientos a 20 años si compras barato en vez de caro, pero a un plazo tan grande como 5 años el concepto de valor es casi irrelevante. Lo caro puede estar más caro y lo barato aún más barato. Los dos siguientes gráficos relacionan el valor del mercado (PER) y su retorno bursátil 12 y 60 meses después. Al plazo de un año la relación caro-barato y comportamiento bursátil es nula y a 5 años es una relación muy débil: se producen periodos de 5 años con retornos bursátiles negativos indistintamente de si el PER de partida era 17, 28 o 39. (Fuente gráficos, mi nuevo libro El Inversor Global)

En el fondo, esta es otra forma de confundir factores de riesgo a muy largo plazo con la realidad del presente o de los próximos pocos años. Si escucha a alguien hablar del PER par explicar lo que va a hacer el mercado el próximo año o bien le está engañando o bien no sabe que no sabe absolutamente nada.

Solución: Si invierte a menos de 20 años vista considere que hay más factores (y mucho más importante) que el concepto de caro-barato. Estudie el ciclo económico y la psicología de mercado.

Error Nº 5. El apalancamiento

Un operador puede ser un gran operador en puntos y acabar con la cuenta destrozada. Me explico. Si tengo una cuenta de 100.000 € y pierdo el 50% me quedan 50.000€. Para volver a tener lo que tenía antes necesitaré ganar un 100% sobre los 50.000 €. El negocio se complica. Esta asimetría entre las ganancias y las pérdidas muchas veces se vuelve definitivamente incontrolable cuando además entra el juego el apalancamiento financiero o el uso de mayores recursos que los depositados en nuestra cuenta.

Si un operador hace una mala operación y pierde el 10% necesita un 11% de beneficio para recuperarse. Sin embargo, si tuvo la misma pérdida en puntos pero operaba con un apalancamiento en su cuenta de 1:4, la pérdida total sobre su cuenta será del 40% y para recuperar el capital inicial necesitará un beneficio del 66%.

El apalancamiento es un arma de doble filo pero la mayoría de los operadores acaban afilando demasiado el filo de las pérdidas y sin querer se cortan hasta morir. Un poco de apalancamiento puede ser correcto, pero demasiado apalancamiento puede arruinar una carrera.

Solución: No apalancarse o mantener un apalancamiento prudente. ¿Qué es "prudente"? Pues el punto exacto en el que su sistema nervioso está resposado y no corre riesgo de ruina en las peores circunstancias.

Error Nº 6. El overtrading y la falta de capitalización

El overtrading es el comprar y vender compulsivamente pensando que en todo momento se puede tener una posición sobre el mercado -ya sea alcista o bajista-. Muchas personas son muy buenas analizando los escenarios bursátiles pero cometen el gravísimo error de pensar que tienen que operar todos los días o bajo todo tipo de circunstancias.

Caen en este error debido a tres causas principales: algunos son unos ludópatas que encuentran placer en el juego, otros son impacientes y otros creen que cada día tienen que llevar a casa un "jornal" o salario.

Este último no puede ser un pensamiento más equivocado. La bolsa no es una actividad propia de la clase trabajadora, sino de la clase ahorradora como expliqué hace tiempo en mi artículo "Cuánto hace falta para vivir de la bolsa". Cuando se ahorra hay fases de ganancias y fases de pérdidas pero se tiene la esperanza de cosechar un resultado positivo en el largo plazo. Cuando se intenta operar compulsivamente con la idea de ganar cada día se está confundiendo el mercado de valores con una ubre de la que emana leche cada mañana o con un puesto de funcionario en la administración.

Dejando a un lado a los ludópatas y a los jornaleros, una posible causa de overtrading es la impaciencia que nos lleva a operar todas las situaciones de mercado; pero es una completa fantasía pensar que un operador puede tener siempre una idea clara de cuándo y qué operar. Es mejor ser selectivo, ser capaces de estarse quietos tanto tiempo como sea necesario y operar solo las mejores oportunidades.

Solución: Si es un ludópata cúrese y deje su dinero en manos de otro. Si es impaciente reflexione sobre los orígenes de su impaciencia para saber si se debe al carácter o a la inexperiencia; si es causa del carácter comience a operar con gráficos semanales. Si es un "jornalero" continúe si tiene buenos resultados (improbable) y déjelo si lo hace peor que un índice bursátil después de tres años. Si la bolsa es un hobby para usted, nada que decir.

Error Nº 7. La falta de método

Este es muy sencillo pero no menos grave. La mayoría de operadores no tienen método, o lo que es lo mismo: una forma sistemática de analizar y operar el mercado.

No. Un día invierten a causa de una divergencia, al siguiente venden porque "el mercado está caro" o incluso porque sienten miedo. O bien un día dicen que son inversores value y al siguiente growth; o compran por que se rompe una resistencia y venden porque al día siguiente se cruza una media. En algunos operadores esta falta de método es tan extrema que es imposible no percibir que en verdad están operando a golpe de ignorancia y corazonadas, pero lo grave es que incluso muchos gestores operan también sin método y sus razonamientos de compra y venta varían cada 6 meses.

Solución: Encuentre un método. Intente encontrar una manera de analizar y operar que pueda replicarse continuamente en el futuro.

Error Nº 8 . Leer basura bursátil

En esta vida hay cosas que no podemos elegir y otras que sí. No podemos elegir a nuestros padres, donde hemos nacido ni nuestra raza. Pero podemos elegir cosas tan importantes como qué comemos, donde vivimos, quienes son nuestros amigos y qué es lo que leemos.

Al igual que lo que comemos da forma a nuestro cuerpo, lo que leemos también moldea nuestro pensamiento. Si comemos comida basura la consecuencia será una salud basura. Si leemos basura la consecuencia será un intelecto basura.

Puede que sepamos que algunas lecturas -especialmente en internet- sean malas pero las leemos porque "son divertidas y no les hacemos mucho caso". No voy a decir que no hay que leer y curiosear lo que se dice en muchos sitios webs basuras, pero al igual que con la comida basura hay que tener mucho cuidado y consumirla muy de vez en cuando. Un intelecto robusto necesita buenos ingredientes. No dejes que tu cerebro se contamine de toxinas.

Todo esto parece obvio, pero es increíble ver la cantidad de gestores y analistas que andan todo el día compartiendo en la red social twitter artículos que son pura morralla inútil. Al verlos me viene a la cabeza la imagen de un nutricionista compartiendo en las redes sociales el último artículo publicado en el blog de Mc Donalds.

Solución: Comer un Big Mac de vez en cuando, pero centrarte en la comida sana y no caer en la trampa de las Mc Ensaladas. No leer páginas sensacionalistas con un sesgo continuo sobre el mercado y que ofrecen información descontextualizada.

Error Nº 9. No querer ganar

Cuando uno quiere algo puede que no lo consiga. De hecho, lo normal hasta el día de ayer en este universo que nos ha tocado vivir, es que lo que deseamos no aparezca instantáneamente delante de nuestras narices.

Para ganar, hace falta tener una ganas locas de ganar. De tal manera que por conseguir el objetivo demos todo lo necesario: tiempo, sacrificio y por supuesto moldear nuestras creencias y actos hasta el punto en que obtengamos resultados ganadores.

La mayoría de las personas hacen cosas porque no saben que más hacer o simplemente siguen haciendo cosas por inercia o por puro entretenimiento, por procrastinar o incluso hacen cosas con el deseo de perder.

En cierto sentido un ganador es una persona que tiene una única y extrema ideología: ganar. Otras personas disfrutan de otras ideologías de marcado carácter político, social, religioso o lúdico (por nombrar algunos ejemplos) pero el ganador solo piensa en ganar. Y con tal de ganar es flexible en los demás aspectos ideológicos.

Un auténtico ganador encuentra las respuestas o la forma de dar soluciones prácticas a dudas que un no-ganador jamás termina de solventar. Puede que haya personas muy inteligentes, pero hace falta un ganador que sepa mantener el foco, el interés y la persistencia de forma prolongada en el tiempo para no rendirse ante los mil obstáculos y dudas que surgen por el camino.

Decía Buda (da igual si existió la persona o es "sabiduría tradicional") que nos convertimos en lo que pensamos. Esta es una de las verdades que más me fascinan de esta existencia. Es nuestro pensamiento el que configura el mundo que nos rodea. El triunfo o el desastre es un subproducto de nuestros procesos intelectuales. Todo ser humano se posiciona en el mundo en virtud de su mente. Las mayores barreras no son físicas, sino mentales. No hay diferencia alguna entre el CEO de una gran compañía y un mendigo de la calle, excepto su pensamiento, sus creencias y perspectivas. La buena noticia es que todas estas cosas se pueden moldear. Nuestra mente se puede moldear y por tanto nuestro destino se puede moldear. Somos los dueños de nuestro destino.

En última instancia el mercado solo refleja lo que ya está dentro de nosotros. Si buscamos perder perderemos. Si buscamos pasar el tiempo o procrastinar perderemos. Si no buscamos ganar de forma sincera perderemos. Para ganar hay que querer ganar de forma verdadera, profunda e íntima, de tal manera que los momentos de duda y los que definen el destino se resuelvan a nuestro favor porque existe una intensa corriente positiva que marca la dirección final de los eventos.

Solución: Encuentre lo que verdaderamente quiere hacer en la vida y sea un ganador en lo que más le guste. Nunca piense que es peor que otros aunque temporalmente pueda ser cierto. Eso solo lo piensan los perdedores.

Nota: Hacer una lista de errores siempre es incompleta. Estos son los errores que a día de hoy he podido destacar pero son muchos más. Les dejo a ustedes los comentarios por si quieren añadir más aspectos que evitan que invirtamos y especulemos con éxito.

Madre mía, brutal artículo.

En este artículo está la respuesta a eso que me comentaste de hacer una cartera long/short. Los shorts por valoración funcionan muy mal sin timing. La valoración necesita tiempo para materializarse, por eso tiene sentido comprar o ponerse largos, hacer shorts sin timing para mí es difícil que tengan éxito.

Coincido con Enrique..... buenísimo!!!. de los mejores que te he leído. Como sigas así, terminaré comprando tu libro.....bueno, lo compraré de todos modos

Has simplificado con una gran dosis de sentido común y en prosa sencilla los 9 pecados capitales. Que tire la primera piedra quien no se ha visto reflejado en ninguno de ellos en alguna ocasión....

Gracias Hugo por compartir.

Slds

Hola Hugo me ha gustado el artículo, aprovecho para pedirte un email y un teléfono pues tengo una persona que está interesada en el trading y quiero recomendarle contigo para próximos cursos o libros mi mail raguianiedo@hotmail.com, en cuanto me digas algo se lo reenvío para que contacte contigo, un saludo

Felicidades por el artículo Hugo, todo lo que contiene son buenos ingredientes para el intelecto. Un saludo.

El error es intentar sacar fuerzas de flaqueza, las inversiones a largo plazo son las rentables y el que no sepa que entre en Bestinver y alguno, que no son muchos y verán como se consigue un 500% en 15 años, quien da mas?

Un saludo para todos

He querido decir, Bestinver y alguno mas, que no son muchos

Felicidades ¡vaya pluma te gastas Hugo!

Buenas tardes, todo lo que has expuesto es lo que ya pensaba antes de leer el articulo, voy añadir algo más, a esta industria le interesa el overtraging, interesa que la gente se apalanque, comisiones , intereses, interesa a los creadores de mercado desplumar las cuentas de los noveles, interesa publicitar lo fantástico que es este mundo, y que se gana mucho dinero sin necesidad de trabajar, esto es parte de la Industria, ¿ le interesa a la industria alguien que mantiene una posición alcista durante un ciclo ( sea cual sea la duración) o que se hagan constantes entradas y salidas, a mi me parece una barbaridad la forma de vender de determinadas personas, incluso he llegado a leer que es la solución al paro, este mundo efectivamente es para ahorradores, pero para ahorradores con método, pero eso de creer que todos los días y meses hay jornal va un abismo.

Yo me pregunto si lo expuesto en el articulo es propio de un ,especulador? yo creo que la descripcion es de un aficionado,yo me considero un especulador, lo primero no me creo lo que me cuentan, incluso este articulo por pura higiene, reconozco que en algunos puntos me reflejo, pero porque esto es asi, te tienes que comer un sapo y luego digerirlo ,no entiendo como es posible que se mire otros graficos para saber el techo de otros graficos, los indicadores tecnicos unas veces funciona y otras no, de esta manera estas enganchado a la bolsa y al sistema, no miras donde debes, la valoracion bursatil es un concepto de la economia real llevada a la economia especulativa, porque en realidad es negocio cuando sube y cuando baja luego todo son oportunidades, lo caro y barato es de la economia real .El punto 5 y 6 para mi es la clave, si quieres ganar dinero de verdad te tienes que apalancar y trabajar los indices a futuro, apalancas el dinero y el tiempo que es el intradia, abrir una operacion intradiaria es igual que en graficos diarios, todos los dias tienes oprtunidades para ganar en corto y en largo, en graficos diarios tienes que esperar durante dias el momento oportuno,al intradia un error dura algun minuto, en diario dura dias semanas etc,, en el larguisimo plazo que quieres que te diga si no lo miras nunca, vale, pero si lo miras cada dos por tres es como subir en el tren de la bruja lo unico seguro es que llegas palido a la salida. Ganar dinero facil es facil si lo haces bien,al final lo que se trata es apretar el raton cuando toca y lo demas es literatura,los mercados son faciles los dificiles somos nosotros a mayor inteligencia mas dificil lo tenemos los tontos, s2

Fenomenal Hugo... Otro error clásico: "Esta vez es diferente" (muy relacionado con la confusión entre los factores de riesgo y la realidad.) Olvidar, en definitiva, que la historia y los ciclos económicos se repiten, y que el mejor momento para comprar sigue coincidiendo con las crisis y las recesiones, por muy repudiados que estén los activos de riesgo en ese momentos.

Parece que el confundir los factores de riesgo con la realidad tiene muchas variantes!

En mi opinión te has olvidado gran error que comente muchos especuladores: no ser conscientes de que son especuladores :-)

Yo me pregunto si todo esto Hugo lo ha sufrido en sus carnes,ser un ganador es ser comprador sistematicamente, yo creo que el mercado no tiene piedad con los buenos deseos de los inversores, y tambien creo que la economia especulativa se mueve por ciclos independientemente de la real, pienso que la especulativa es la que tira de todo, para bien y para mal, cuando todo va mal y las bolsas se giran, todo empieza a mejorar todos lo vemos pero no es por los datos macros, los datos macros mejoran simplemente. El que este equivocado no va a cambiar mi operativa es irrelevante, el orden de los factores no altera el producto. A todos cuando nos metemos en este mundo, en realidad nos engañan, nos ponen de cebo , te puedes ganar la vida y hacerte una persona libre, Peter Linch, Baffet, etc, todos son cebos, y en realidad puedes conseguirlo pero muy pocos. S2.

Hola Hugo. Otro articulo interesante, enhorabuena. Me gustaria que me aclarases el punto 4 si es posible. Creo que no lo he entendido del todo bien. Te refieres a que por ejemplo en un plazo de 3 años influye mas el ciclo economico que el PER de una accion en la propia accion? O cuando deberiamos usar el PER, a mas de 20 años? La verdad es que el punto 4 me ha sorprendido, seguramente por mi falta de practica. Un saludo.

La respuesta es sí. A corto plazo y medio plazo (1-3 años) el precio de una acción está influido por muchas más variables que sus ganancias. De esas otras variables el factor número 1 es el ciclo económico.

Observa, por ejemplo, la siguiente imagen en la que se compara las cotizaciones del conjunto del mercado (S&P 500) con las de Apple durante los años 2007-2010. En esos años Apple aumentaba beneficios trimestre tras trimestre a una velocidad de vértigo y a pesar de ello el factor ciclo económico era más importante e hizo descender la cotización de Apple un 60% durante la recesión.

El concepto de valor es, sobre todo, fundamental a largo plazo, irrelevante a corto plazo y poco relevante a medio plazo.

Acabas de echarme un jarro de agua fria. Gracias. Algun ratio, indicador, etc que puedas recomendar ademas de identificar correctamente el ciclo economico?

Muchas gracias de nuevo por tus articulos y tu tiempo.

Hay muchas cosas que puedes ver en este blog pulsando en mis artículos aquí

http://inbestia.com/usuarios/hugoferrer/articulos

O en mis libros

http://www.ferrerinvest.com/

Saludos!

Hola Hugo,

Soy Trader Colombiano y me gusto el artículo.

Un error que yo podría adicionar y que afecto mi manera de negociar fue DESENFOCARME.

Yo leo y estudio mucho todo lo relacionado con mi trabajo y es imposible que no encuentre personas muy reconocidas en mi actividad ya sea en mi país o en el mundo que hablen de negociación en bolsa pero que evidentemente no tienen mucha idea de cómo funcionan los mercados y todo lo que esto involucra. Esas cosas me desenfocan, he entrado en debates con estos “Gurús” de la Bolsa en Colombia que me han generado mucha molestia e indignación. Los Traders que vivimos de nuestra actividad y que enfrentamos día a día los mercados vemos como nuestra profesión se denigra por este tipo de personas, y en mi caso particular me llevo a perder mucho tiempo haciendo entender a las masas que eran farsantes y que las cosas que decían no son tan simples ni del todo ciertas. Creo que ser consistente en mi trabajo me ha llevado a ser soberbio y pensar que tengo siempre la razón.

Solución:

Como verán no coloque como error la soberbia, pues para mí ha sido la consecuencia de mi éxito como Trader, pero sí creo que DESENFOCARME me ha generado perdida en mi capital por pensar en cosas o personas que no deberían ser importantes. Yo vine a este mundo a hacer dinero, no a pensar en los demás.

Un abrazo Hugo, tus artículos me han generado mucha curiosidad y tengo que buscar tu libro en mi país.

Camilo Pedreros