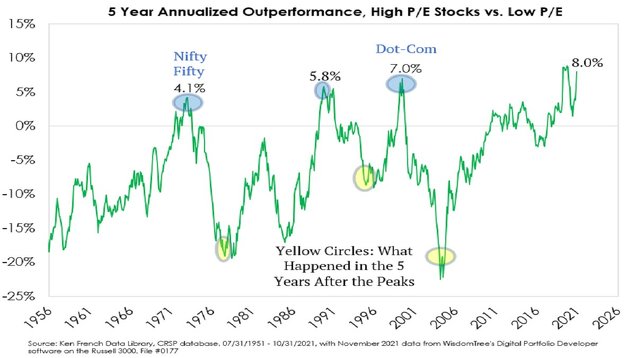

El pasado 3 de enero, en mi artículo "A vista de águila, un águila tendría cuidado con este mercado" señalé que el mercado americano estaba en una situación de máxima fragilidad. El argumento en aquél análisis era que existía una manía desaforada por las acciones tecnológicas y similares (social media, streaming, etc), que había llevado al mercado a cotizar a elevados múltiplos de valoración y que tras la fuerte racha que había experimentado con respecto al resto del mercado, las probabilidades eran que se produjera una reversión a la media de esa racha ganadora.

Como señalé entonces:

Euforia y altas valoraciones son un mal cóctel para el futuro. A poco que la situación macro empiece a debilitarse, el granero puede arder en llamas. Ese amor apenas interrumpido brevemente en 2020 por las acciones americanas y en especial "por la empresas del futuro" ya se ha visto antes. Nada nuevo bajo el sol.

La conclusión era que el mercado había registrado un gran exceso como antes de las recesiones de 1973 y la de 2000 y explícitamente dediqué unos párrafos al caso de las Nifty Fifty, ya que me parecía (y me parece) que el caso actual es parecido al de entonces. Las Nifty Fifty, a diferencia de las acciones tecnológicas sin beneficios del año 2000, eran empresas blue chip con grandes beneficios y marcas reconocidas como American Express, Coca-Cola, Mc Donald´s o Pfizer. Empresas que hoy en día siguen siendo líderes y de las más célebres del mercado (y que fueron buenas inversiones a muy largo plazo).

Sin embargo, en aquel entonces como ocurre hoy en día con otras estupendas acciones como Apple, Amazon o Netflix, se llegaron a pagar múltiplos de valoración muy exigentes. Hoy como entonces, se pensaba que nada podía interrumpir el camino al alza de las mejores acciones. Pero, como siempre suele ocurrir en los mercados, cuando sólo se hacen proyecciones al alza, basta un ligero cambio de viento para que el castillo de naipes se venga abajo. Sólo dos meses después, el Nasdaq 100 cotiza con caídas mayores al -20%.

A pesar de que aquella analogía con 1973 terminaba ahí, los últimos acontecimientos que estamos viviendo en la actualidad con la invasión de Rusia en Ucrania, las sanciones económicas relacionadas y los precios de los alimentos, las materias primas y la energía por las nubes, han hecho que este mercado se parezca aún más al de 1973 (el cual declinó un -50% aproximadamente). Y eso es una noticia terrible para los inversores, ya que si la historia va a repetirse, estaríamos ante un peligroso mercado bajista que apenas va a dar respiro a nadie.

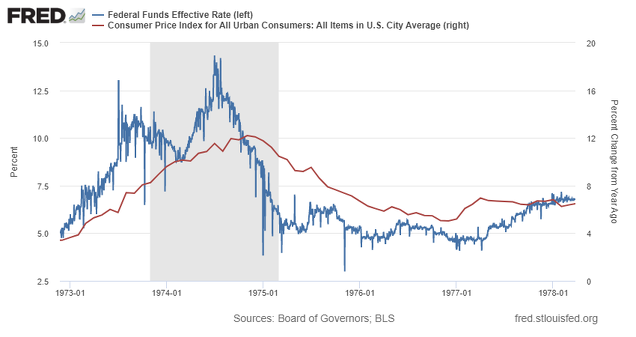

El mercado bajista de 1973 comenzó a principios de ese año con unas primeras caídas al calor de una Reserva Federal que había comenzado una serie de subidas de tipos para frenar la elevada inflación (la mayor en décadas en aquel entonces) generada por varios excesos monetarios y fiscales previos, así como la caída del sistema de Bretton Woods, el gasto por la Guerra de Vietnam y la limitación de precios y salarios de Nixon (los cuales no sirvieron de nada).

Hoy en día existe un fuerte paralelismo con lo ocurrido entonces. Sólo que esta vez el exceso fiscal y monetario que ha elevado la inflación por encima de lo visto en las últimas décadas, ha sido provocado por la respuesta de las autoridades a la pandemia, donde los estados se endeudaron masivamente para financiar la paralización parcial de la vida económica y donde los autoridades monetarias de nuevo bajaron tipos a 0 y compraron cantidades masivas de activos para sostener los mercados y las economías.

Y esta vez los mercados no han empezado a enfriarse cuando la Reserva Federal ha subido tipos como ocurrió entonces, sino que el sólo anuncio de que se iban a producir esas subidas de tipos y el fin de los QE para frenar la elevada inflación actual, ya ha sido suficiente para que el mercado haya entrado en barrena rápidamente.

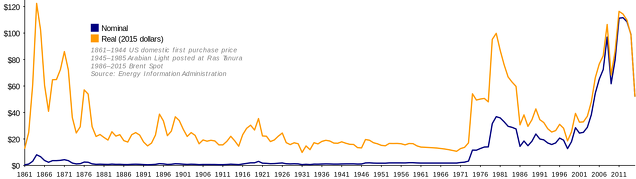

Pero los paralelismos de 2022 con 1973 no terminan con unas bolsas sobrevaloradas y con una FED restrictiva ante una inflación no vista en décadas anteriores, sino que encima de todo ello, a finales de 1973 se produjo la llamada Crisis del Petróleo de 1973, provocada por la decisión de la Organización de Países Árabes Exportadores de Petróleo y de otros países, de no exportar petróleo a los países que habían apoyado a Israel durante la guerra del Yom Kipur. Dicha decisión aumentó las presiones inflacionarias (el petróleo se disparó, ver siguiente gráfico) sobre las economías y redujo rápidamente la actividad económica, haciendo que la recesión que había comenzado en 1973 se agudizara hasta finales de 1974.

En la actualidad el paralelismo es muy parecido a causa de la invasión rusa en Ucrania y las sanciones que se han impuesto sobre el país invasor, el cual es denominado "la gasolinera de Europa" y que han provocado en los últimos días una espiral en los precios de la energía, de los alimentos y de otras materias primas. Sólo ayer el níquel se revalorizó un 80% y hoy la London Metal Exchange ha decidido parar ese mercado. El trigo ha repuntado un 64% en apenas unos días porque Ucrania produce el 25% del trigo mundial:

Y el petróleo, entre otras fuentes de energía, ha llegado a repuntar hasta un 40% en esos mismos pocos días:

Todo este aumento de las materias primas, la energía y los alimentos es un acontecimiento en desarrollo y aún se desconoce hasta donde subirán todos estos precios y por cuanto tiempo. Pero la magnitud de las subidas en tantas materias primas a la vez, probablemente, tal y como ocurrió en 1973, provocarán un shock inflacionario y recesivo en las economías, algo que es un gran factor en contra de la renta variable.

Como señala la propia National Bureau of Economic Research (el organismo que data las recesiones en EE.UU.) al respecto de la recesión de 1973:

"La continua subida en las tasas de inflación, que alcanzó dos cifras a mediados de 1974, mucho después de que comenzara la recesión, supuso un claro contraste con el patrón observado en los precios con respecto a las anteriores recesiones, en las cuales la tasa de inflación se moderó rápidamente Probablemente, más que en ninguna recesión anterior, la desaceleración y posterior recesión de 1973-74 estuvo influenciada por los aumentos de los precios en los alimentos, la energía y las materias primas y por la restricción de la oferta y también por el hecho de que los tipos de interés crecieron de forma más rápida en un momento tardío de la recesión de lo que había sido habitual en otras recesiones"

¿Aquellas circunstancias no se parecen a la situación actual? Especialmente cuando se suman las extremas valoraciones y euforia alcanzadas por la bolsa estadounidense en 2021.

>> Recibe mi newsletter mensual para no perderte nada de lo que hago pinchando aquí.

>> Sígueme en mi canal de Telegram para estar al día de todos mis artículos y análisis (pincha aquí)

>> Sígueme en mi Twitter (pincha aquí)

Hugo Ferrer es gestor de inversiones en Gestión de Patrimonios Mobiliarios Sociedad de Valores con la estrategia "All Seasons Momentum" aplicada sobre cuentas privadas de clientes.