El pasado 26 de agosto publiqué un artículo titulado "Septiembre es el peor mes para la bolsa española, pero no ha llegado la hora de vender", en el que explicaba que no había que hacer caso a la idea de estar fuera de la renta variable durante ese mes. Argüí razones macro-económicas (la economía está saliendo de la recesión), lógicas (es un comportamiento medio sin sentido para la operativa de medio plazo) y sobre todo esto:

"Lo peor de todo, es que no se sabe porque existe este patrón. Y el problema de los patrones sin significado conocido, es que si el significado oculto cambia, no podremos adaptarnos a posibles cambios de la realidad"

Y así es. A pesar de lo que algunas ramas de inversores / traders opinan que un patrón rentable sin significado es tan bueno como un patrón con una explicación lógica, en mi opinión esto no es así por lo que explico en esa frase que publiqué en aquél artículo de agosto.

Leyendo el fantástico libro de Nate Silver "The signal and the noise: The Art and Science of Prediction" (El ruido y la señal: el arte y la ciencia de la predicción), encontré en el capítulo dedicado a las predicciones económicas una frase que apoya esta idea:

Statistical inferences are much stronger when backed up by theory or at least some deeper thinking about their root causes

En español:

Las deducciones estadísticas son mucho mejores cuando están respaldadas por la teoría o por algún tipo de pensamiento que aborde las causas

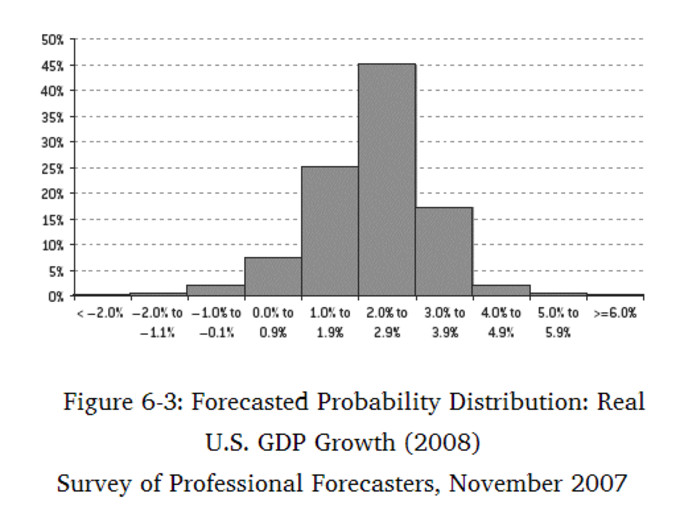

Nate Silver nombra esta frase porque en ese capítulo habla de como las predicciones económicas son tan buenas como las predicciones sobre los terremotos, es decir, no aportan ningún valor real. Una muestra son las predicciones de los economistas en noviembre de 2007 sobre lo que ocurriría en el año 2008. El 45% pensaba que la economía crecería entre el 2% y el 2,9%, más del 20% pensaba que crecería más de un 3% y solo una fracción mínima (menos del 3% de los economistas) pensaba que la economía retrocedería en 2008. El resultado del Producto Interior Bruto aquél año de 2008 fue del -3%.

Siguiendo con la explicación, Nate Silver dice que la única manera de hacer un mejor pronóstico económico -y por extensión bursátil-, consiste en no confiar ciegamente en los indicadores económicos; no fiarnos de algo solo porque ha tenido una alta correlación con la economía o la bolsa, ya que puede que se trate de una relación espuria. Al fin y al cabo, hay todo tipo de indicadores que por pura casualidad se correlacionan bien con la economía y la bolsa durante un tiempo. Un caso mítico de correlación espuria conocido en todo el mundo, es el que sostiene que cuando el ganador de la Super Bowl norteamericana es un equipo de la división AFC, el mercado retrocede.

Esta correlación "funcionó" durante bastantes lustros, hasta que el tiempo empezó a poner las cosas en su lugar -el tiempo deshace todas las correlaciones espurias- y el patrón dejó de existir.

Pero las correlaciones espurias no son todas tan evidentes como éstas. El mismo Nate Silver nombra el caso del ECRI-instituto que estudia el ciclo económico- que en 2011 lanzó una alerta de recesión sobre la economía estadounidense, recesión que nunca llegó. La alerta estaba justificada en nada menos que 400 indicadores económicos que el director del ECRI Lakshman Achuthan resumía de esta manera:

La alerta de recesión del ECRI no se basa en uno o dos indicadores económicos adelantados, sino en docenas de indicadores adelantados específicos incluyendo el U.S. Long Leading Index, seguido por un retroceso del indicador semanal adelantado y otros indicadores de corto plazo. De hecho, los más fiables indicadores se están comportando como históricamente lo han hecho cuando la economía norteamericana entra en una recesión.

Lo que critica Nate Silver, es que este tipo de predicción está basada en una lógica enferma en la que parece que son los propios datos económicos los que causan las recesiones y no algún factor económico o social.

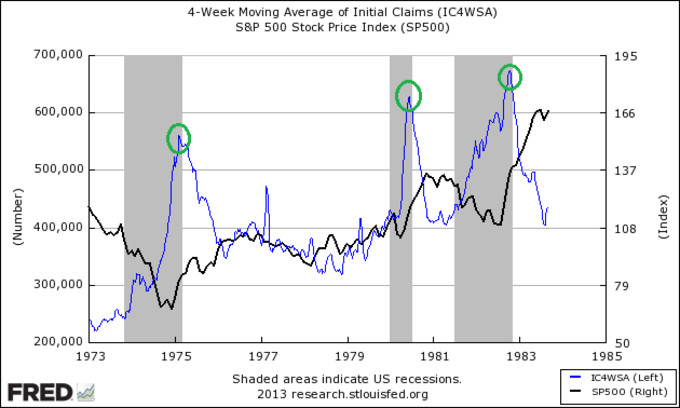

Yo mismo utilizo muchos indicadores económicos adelantados y coincidentes y me esfuerzo en que no sean muchos y que tengan una lógica económica impecable. Por ejemplo, es lógico pensar que cuando el número de personas que solicitan el seguro de desempleo no va a más, estamos ante un punto de inflexión en el que la recesión va a dejar de ser tan cruenta y que pronto (unos meses) se pasará a una fase de nueva expansión económica. Cuando el mercado percibe un cambio futuro en las condiciones económicas, entonces la bolsa hace suelo y por eso los techos en el número de personas que solicitan el seguro de desempleo correlacionan tan bien con los suelos del mercado bursátil. Es una correlación con una explicación económica impecable y que además la historia demuestra que funciona.

Sin embargo, si hubiera detectado este mismo patrón en un indicador llamado X cuyas causas últimas de existencia son desconocidas, ¿debería utilizarlo porque ha funcionado 100 años? Tal vez lo utilizaría de algún modo, pero nunca me fiaría mucho de él y ocuparía un lugar muy lejano en la lista de elementos que utilizo para mi toma de decisiones. Exactamente como ocurre con las pautas estacionales que no entiendo. Al fin y al cabo, si el significado oculto de ese patrón cambia y me encuentro posicionado en el mercado a causa de ese patrón, lo que ocurrirá será que me encontraré desnudo y desorientado porque algo ha cambiado y no sabré porqué.

Muy buen articulo Hugo.

Poniendo el caso de USA por ejemplo, donde los resultados economicos estan llegando a duras penas a las previsiones, sumado a problemas de techos de deuda, shutdowns y demas y en oposicion a la "buena" noticia de que continua el programa de compra de bonos y sin tener en cuenta indicadores tecnicos...

...como se aclara uno que decision tomar?

No soy Hugo :), pero mi opinión es guiarse por los datos de empleo. Los distintos datos publicados muestran que se sigue creando empleo, los datos actuales siguen siendo mejores que los de un año anterior... Esto a medio plazo es alcista para los mercados. En el peor de los casos sería lateral, pero no hay alertas de grandes mercados bajistas como los dos últimos.

Gracias por contestar Jorge.

A dia de hoy mi vision es alcista por las razones que das y porque (descontando correcciones) me resulta algo ilogico ver una depresion donde aun se esta estimulando.

Si, ese razonamiento es lógico. Evidentemente no se el futuro, pero mi acercamiento al mercado (bolsas) es a través de la macro, porque es la que me proporciona un marco a través del cual entender el resto.

Esto no quiere decir que el mercado no pueda caer a corto plazo (incluso fuertemente), pero no parece que nos acerquemos de nuevo a otra recesión, cuando el mundo (de forma global) está saliendo de una crisis fortísima.

Hola Dani,

Problemas y peligros potenciales siempre hay. No es nuevo el asunto del techo de la deuda. El techo de la deuda es un nivel nominal y por tanto siempre hay que solicitar su aumento.

Dada las circunstancias dudo que se llegue al punto de no aprobar un nuevo techo ya que sería una condena sobre el partido Republicano y perderían las elecciones llamadas "mid term".

En cualquier caso, se habla de posible impago de EEUU si no se aprueba un nuevo techo de deuda y lo cierto es que no es así. El gobierno federal tiene herramientas para pagar a sus acreedores durante muchos meses.

Siempre hay peligros potenciales, pero lo que cuenta al final es si la economía se expande o no y a que ritmo lo hace.

Saludos

¡¡Genial, genial y genial, Hugo!!

El gráfico de este post, me da pie para preguntarte algo que me planteo sobre tu estrategia de inversión/trading (macro-contrarian). Llevo tiempo siguiendote, pero no el suficiente (por desgracia) para cubrir un ciclo completo de recesión-recuperación. Pero concretando, pienso que has acertado en la salida de la recesión y en tu posición alcista, pero el mercado suele tener periodos de años muy laterales. Si tienes a bien contestar....¿Que estrategia seguirás en esos momentos en los que estar comprado o vendido a largo plazo no es rentable?

Hola Juan,

Normalmente el conjunto del mercado (índice) no suele ser muy tendencial más que en contadas ocasiones.

La mayor parte del tiempo las fases son laterales o cuasi laterales.

En mi forma de entender las cosas uno tiene que declararse alcista o bajista y buscar los giros hacia esa dirección incluso dentro de un mercado lateral.

Veamos un ejemplo. Siempre he sido alcista de medio plazo en los últimos tiempos. Pero luego esa idea de medio plazo hay que concretarla en el corto plazo para introducir operaciones.

A veces, uno aunque esté en lo correcto en el medio plazo, se equivoca en la dirección de corto plazo como cuando pensé en enero que el ibex seguiría subiendo de forma vertical

http://inbestia.com/blogs/post/ibex-35-alcanzara-los-10-000-puntos-en-3-meses

Luego cuando el mercado descendió seguía siendo alcista y pensando que las probabilidades estaban al alza pero eso no fue obstáculo para preventivamente salirme del mercado

http://inbestia.com/blogs/post/17-de-abril-dejo-de-ser-alcista-en-el-s-p-500-eurostoxx-50-e-ibex-35

Y todo para que el poco tiempo decidiera que volver a entrar (por fortuna)

http://inbestia.com/blogs/post/eurostoxx-50-altas-probabilidades-de-empezar-a-subir-con-fuerza

Es decir, todo esto fue una fase lateral en la que tenía una clara idea de medio plazo, pero que a la hora de concretar esa idea en operaciones, se necesita flexibilidad para juzgar ese corto plazo dentro de la idea general de la dirección del mercado.

Probablemente, lo que mejor explique todo sea la entrevista a Paul Tudor Jones que una vez traduje

http://inbestia.com/blogs/post/paul-tudor-jones-el-arte-del-trading-agresivo

Saludos

La teoria de los grandes numeros... si te basas en muchos patrones, de media tendras una ventaja aunque algunos fallen...

Lo que queria decir... yo creo que no se puede apostar a un patron que no tiene explicacion, pero si a 100 patrones que no la tienen, es otra forma de operar y es la que usa el hedge fund de mas exito del mundo.

¿Te refieres a Reinassance Technologies?

SÃ

Muy buen artículo Hugo. Sinceramente.

Y lo digo aun estando en completo desacuerdo con lo que dices. :-)

En mi opinión hay que seguir todos los patrones que sean sólidos (no como el del fútbol o el de la luna donde es evidente que no puede haber lógica ninguna - ni conocida ni desconocida-). Otro día podemos hablar de que en su día SI había una lógica para el patrón del fúbtol aunque ahora ya no la hay.

El hecho de que no sepamos el motivo por el que un patrón está funcionando no quiere decir que no vaya a seguir funcionando ¿no? Funcionará cuando funcione, como todos los patrones (incluso los que tienen lógica comprensible detrás). A veces si y a veces no.

¿Así que por que no aprovecharlo?

Un patrón sin sentido aparente, en la práctica, no se diferencia en nada de otro que no lo tiene. Funciona a veces, como todos. :-)

Por cierto, yo también fallé en septiembre. :-) Y mucho.