La relación de los mercados y la Reserva Federal (FED) de los Estados Unidos es una relación compleja en la que hay una constante retroalimentación, en donde a veces uno tiene la mano fuerte y en otras ocasiones la tiene el contrario.

De últimas, la mano fuerte la tiene el mercado y por eso la FED por fin aparenta haberse rendido y ha declarado, ya dos veces esta semana, que contempla seriamente la reducción de los tipos de interés.

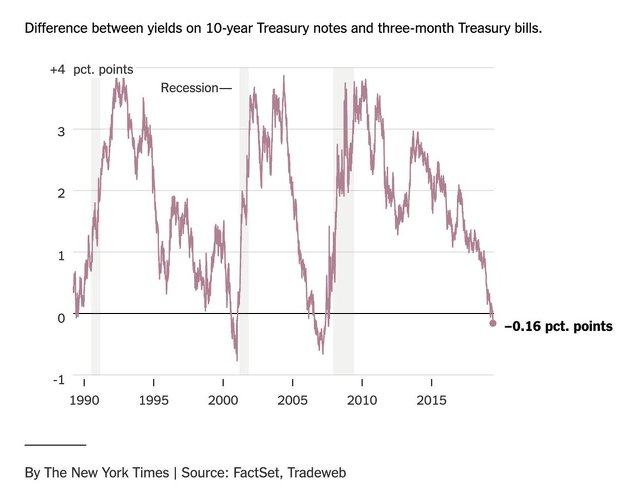

El entorno ya lo conocemos porque lo hemos debatido ampliamente aquí: signos clásicos de fin de ciclo como la caída de la inversión inmobiliaria residencial en EEUU o una curva de tipos invertida, nos hablan de que se han disparado las probabilidades de una recesión en los próximos trimestres.

En este entorno general en el que han aparecido los primeros indicios de fin de ciclo, en las últimas semanas la huida de los inversores de los activos de riesgo se ha acentuado porque la desaceleración global sigue dominando los titulares y por el recrudecimiento de la guerra comercial entre EEUU y China.

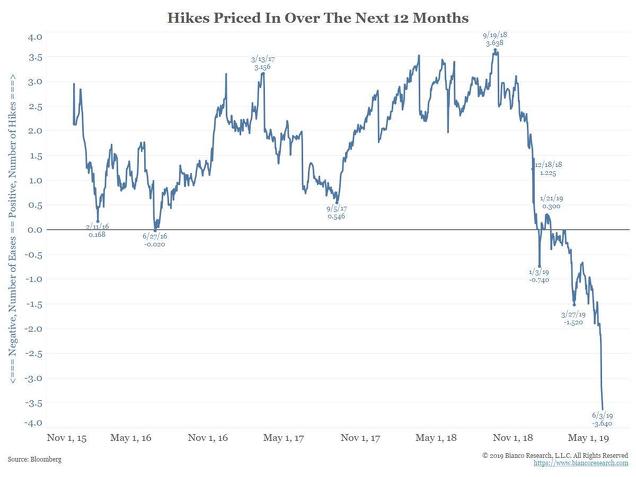

Así, en esta huida del riesgo, la rentabilidad de los bonos ha colapsado (los inversores se conforman con menos a cambio de mantener a salvo su dinero) y el mercado ha profundizado en su visión de que la perspectiva económica es complicada y de que la FED acabará recortando los tipos de interés, cotizando esta posibilidad hasta 3 veces en los próximos 12 meses.

Ante este colapso de las perspectivas económicas, la FED ya no ha podido esperar más y ya el lunes por la tarde, a través de uno de sus miembros (Bullard), reconoció que la bajada de tipos de tipos es probable y ayer martes el mismo presidente de la FED (Jerome Powell) dijo lo mismo.

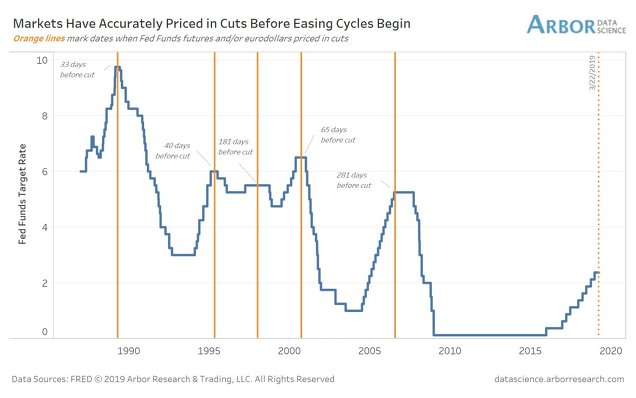

Todo esto no es una sorpresa como muestra el siguiente gráfico. En los últimos 30 años el mercado ha adelantado correctamente el inicio de todos los ciclos de bajadas de tipos. Las líneas naranjas representan los momentos en los que las cotizaciones de los futuros sobre los tipos de interés monetarios (o tipos de interés oficiales si se prefiere), descontaban bajadas de tipos tras un ciclo de subidas. Como se ve, han acertado todos los casos y, con mayor o menor retraso, a la postre la FED acabó recortando los tipos de interés oficiales (curva azul).

Esta vez, a la luz de los recientes comentarios de la FED, parece que el mercado ha vuelto a acertar.

Ahora bien, la cuestión interesante es si todo esto es alcista o bajista. Y aquí la respuesta es más complicada. En principio, un banco central recortando tipos de interés es un signo típico más del comienzo de las recesiones. Al fin y al cabo bajan tipos porque hay una debilidad económica. Lo podemos ver perfectamente en el anterior gráfico: ocurrió en 1990, en 2000 o en 2007, fechas en las que comenzaron recesiones económicas y grandes mercados bajistas.

Pero el diablo está en los detalles y si nos fijamos bien de nuevo en el anterior gráfico, veremos que en dos ocasiones, en 1995 y en 1998, el mercado anticipó bajada de tipos, la FED efectivamente acabaría recortando tipos y, sin embargo, no hubo mayores repercusiones y la economía siguió creciendo y los mercados ascendiendo.

Con ello, entonces, podemos entender que no es tan fácil decir que un banco central bajando tipos es bajista sí o sí. Si el banco central baja tipos porque ya está comenzando una recesión, entonces es muy bajista. Pero si el banco central baja tipos porque hay cierta debilidad económica, porque hay "problemas globales" y a pesar de ello la economía estadounidense aún no está en recesión, entonces yo me cuidaría mucho de ser bajista.

Entonces ¿dónde estamos? Partiendo de la premisa de que nunca se puede responder con seguridad a eso y que en un entorno cambiante uno sólo puede ponderar la información a medida que va llegando, mi mejor opinión ahora mismo es que esto se parece más a 1998 que al año 2000 o 2007. Es decir, que probablemente el recorte de tipos que haga la FED no tenga un efecto bajista en los mercados y que probablemente al mercado le quede un rally interesante para los próximos meses o pocos trimestres.

Me explico. En los últimos meses he hablado bastante de los claros signos de fin de ciclo que han ido apareciendo. Pero también he señalado que el final de un ciclo se puede extender durante varios trimestres. Y lo cierto es que, a pesar de los indicios de que el final "está cerca", también es cierto que hay importantes indicadores líderes que aún no alertan de peligro inminente.

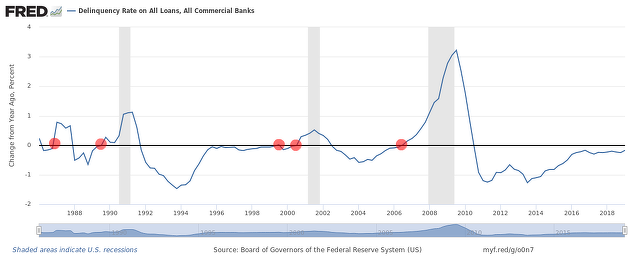

Por ejemplo, con la morosidad aún sin repuntar de un año para otro (siguiente gráfico), es difícil pensar que la economía esté entrando en una recesión en estos precisos momentos. De hecho, cuando en el pasado la FED ha recortado tipos y la morosidad ya estaba repuntando, entonces sí se estaba en un entorno en el que el recorte de tipos era muy bajista. Pero cuando la FED ha bajado tipos sin que la morosidad estuviera repuntando, como en 1995 y 1998, entonces ese recorte de tipos más bien era alcista, nuevo oxígeno para el ciclo expansivo.

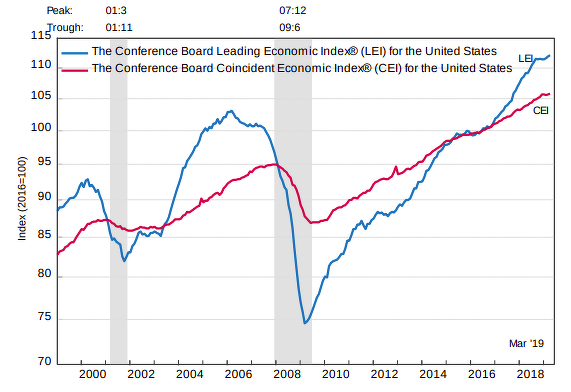

En otro ejemplo alternativo, podemos observar el indicador líder o adelantado de la economía estadounidense elaborado desde hace décadas por The Conference Board (y antes que ellos por otros organismos décadas antes). Este indicador (LEI) es bastante útil para entender cuándo comienzan y terminan los ciclos expansivos de la economía.

De momento el LEI siguió creciendo el pasado mes de abril hasta un nuevo máximo cíclico. Lo preocupante es cuando la FED recorta tipos y el LEI ya está retrocediendo durante varios meses. Eso significa que la FED está reaccionando al inicio de una recesión. Pero si la FED recorta tipos cuando el LEI está creciendo, entonces más bien lo que está ocurriendo es que la FED está recortando tipos en base a una "debilidad general" o a un "enfriamiento global", exactamente como ocurrió en 1998. Y en cuanto esa debilidad general se templa un poco, entonces lo normal es ver a la bolsa estadounidense (y otras) apreciarse fuertemente. Básicamente porque lo que no mata engorda.

Esas son las probabilidades ahora mismo en mi opinión, que el escenario alcista continúe su marcha ya que el recorte de la FED no es por una reacción al comienzo de una recesión económica, lo cual sería bajista.

No obstante el mundo es complejo, hay múltiples factores que se retroalimentan y es posible que el ciclo se esté volviendo cada vez más global y por tanto que algunas cosas ocurridas en los últimos 30 años no se desarrollen igual. Y es que si fuera todo tan fácil como mirar el pasado, entonces los más ricos serían los bibliotecarios, tal y como una vez dijo Warren Buffett.