Hasta el momento la administración Obama ha confiado plenamente en las políticas expansivas de la Reserva Federal no solo para "levantar" la economía americana sino también para asegurar la financiación del Gobierno Federal, allanando así el camino hacia el gasto. El cierre temporal del gobierno es un hecho, se ha llegado de nuevo al techo de deudapermitido. Ayer mismo Hugo Ferrer publicaba un artículo desmitificando la idea de que la situación financiera gubernamental es insostenible. La idea que expresaba al final del artículo es la siguiente: "El mercado sabe que EEUU es solvente más allá de techos de la deuda..." Estoy de acuerdo con esta afirmación, siempre y cuando se matice correctamente.

En mi opinión la solvencia del Gobierno Federal depende en gran parte de las políticas expansivas (Quantitative Easing y Twist Operation) y de las políticas de tipo de interés que la Reserva Federal realice. El impacto es enorme y el no tener en cuenta estos factores puede llevarnos a posiciones desacertadas cuando invertimos en el US 10Y Treasury Yield. Pero antes de ver los efectos de estas intervenciones en la renta fija repasemos que influencia han podido tener las Quantitative Easing sobre la renta variable. El siguiente cuadro ilustra la variación del S&P 500 durante los meses en los que se aplicó una QE y la variación del índice desde el inicio de ese tipo de políticas hasta el día de hoy. También se especifica que tanto % ha variado el índice por billón (americano) inyectado.

| Intervention | Billions (USD) | Begins | Ends | S&P 500

variation | S&P 500 variation

per billion |

| QE1 | 1650 | nov. 08 | march 10 | 20% | 0,000123% |

| QE2 | 600 | nov. 10 | june 11 | 13% | 0,000220% |

| QE3 | 920 | sep. 12 | sep. 13 | 16% | 0,000178% |

| TOTAL | 3170 | nov. 08 | sep. 13 | 81,58% | 0,000257% |

Por supuesto que no quiero atribuir toda la subida del S&P 500 a las políticas de la FED, pero es curioso ver como durante los meses en que no se aplicó este tipo de políticas el índice varió un 6,15% (entre marzo y noviembre de 2010) y un 2,66% (entre junio de 2011 y setiembre de 2012). Si hacemos una media y lo comparamos por meses:

- Media variación mensual S&P 500 con QE: 0,013% / mes

- Media variación mensual S&P 500 sin QE:0,005% / mes

Creo que es innegable la influencia de las políticas expansivas americanas en la renta variable. Visto esto pasemos ahora a analizar la influencia en la renta fija, dos casos en concreto el US 10Y y el US 5Y. El gobierno de Estados Unidos es solvente mientras no pague demasiado por financiarse. Si pagara por ejemplo un 4% por el bono a 10 años, su situación se vería seriamente comprometida, ya que se empezarían a complicarse las posibilidades de re-financiación, también conocido como la "patada hacia adelante" de la deuda. Primera cuestión: ¿Esta sobre-valorada la deuda americana?

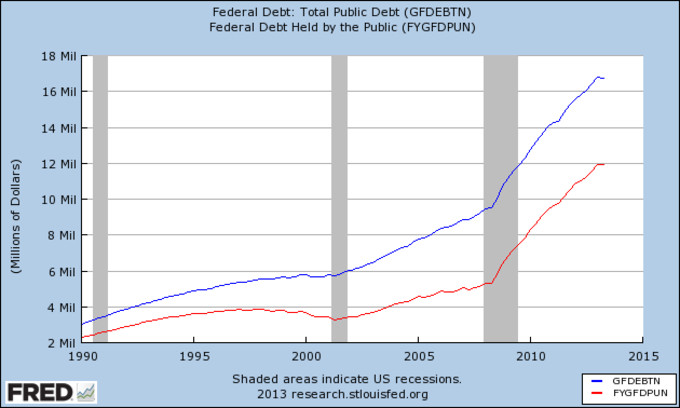

Este primer gráfico nos muestra hasta que punto está sobre-estimada la demanda de deuda federal. Hay un total de 16,73 USD trillion (american) de deuda y tan solo 11,90 USD trillion (americ.) están en manos de inversores ajenos al gobierno federal. Hay un total de más de 4,8 USD trillion (americ.) comprados por diferentes instituciones gubernamentales (FED, social security, medicare), el diferencial entre ambos datos es mayor que nunca. No hay motivos para creer que el mercado de bonos está dispuesto a comprar toda esa deuda y menos al tipo de interés ofrecido a día de hoy, tenemos pues el primer indicio de sobre-valoración.

Este primer gráfico nos muestra hasta que punto está sobre-estimada la demanda de deuda federal. Hay un total de 16,73 USD trillion (american) de deuda y tan solo 11,90 USD trillion (americ.) están en manos de inversores ajenos al gobierno federal. Hay un total de más de 4,8 USD trillion (americ.) comprados por diferentes instituciones gubernamentales (FED, social security, medicare), el diferencial entre ambos datos es mayor que nunca. No hay motivos para creer que el mercado de bonos está dispuesto a comprar toda esa deuda y menos al tipo de interés ofrecido a día de hoy, tenemos pues el primer indicio de sobre-valoración.

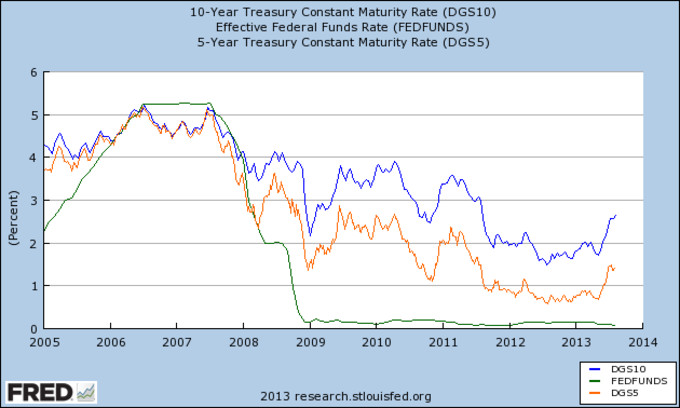

Por un lado tenemos toda esa deuda "out of the market" y por otro tenemos la jugada de los tipos de interés. Después de cada rebaja de los tipos oficiales por parte de la Reserva Federal el gobierno estadounidense podía continuar emitiendo deuda y hacerlo a un interés menor, pero llegados a cierto nivel el mecanismo de transmisión de estabilidad deja de funcionar. Una vez se baja el tipo efectivo hasta 0 - 0.25% no hay más formas de estimular una rebaja de los tipos de interés pagados por endeudarse, a partir de aquí puede explicarse el rebote que sufren los rendimientos de los bonos a partir de 2009 (ver siguiente gráfico), en el ejemplo solo he puesto los más significativos (a 5 y 10 años) pero todos los rendimientos sufren el mismo esquema.

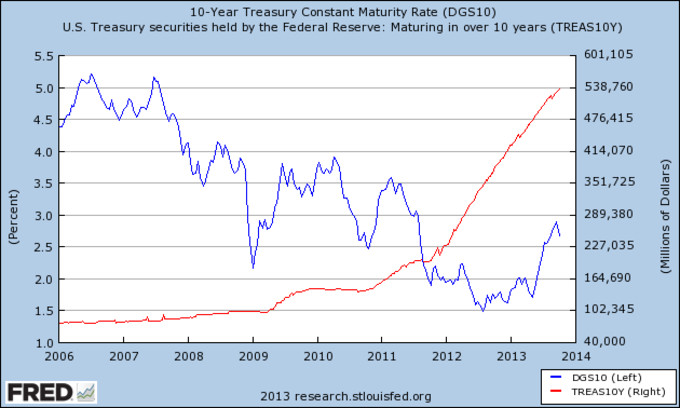

Una vez el mecanismo de tipos de interés deja de funcionar la FED pasa a usar las compras masivas de deuda para rebajar la tensión existente sobre los rendimientos de los bonos americanos. Hay que tener en cuenta que a día de hoy hay más de 1,93 USD trillion (americ.) en manos de los Bancos del Sistema de Reserva Federal. En un esfuerzo por cuantificar la relación entre el rendimiento de la deuda y las compras realizadas por la Reserva Federal he calculado la correlación entre ambos para los bonos a 10 y 5 años. Los resultados los tenéis a continuación. *nota: Para el cálculo del bono a 5 años los datos de compras son de deuda comprada por la FED para vencimientos de entre 1 y 5 años.

| Years | Yield - Fed purchases

(correlation 10Y) | Yield - Fed purchases

(correlation 5Y) |

| 2006 - 2013 | -0,74 | -0,68 |

| 2006 | -0,04 | +0,22 |

| 2007 | -0,62 | -0,33 |

| 2008 | -0,31 | +0,01 |

| 2009 | +0,75 | +0,71 |

| 2010 | +0,21 | -0,35 |

| 2011 | -0,83 | -0,79 |

| 2012 | -0,65 | +0,59 |

| 2013 | +0,85 | +0,74 |

La correlación negativa entre variables, y por tanto el éxito de las intervenciones de la FED, para el periodo 2006 - 2013 es evidente. Desde un punto de vista cuantitativo la política de compras ha funcionado bien, y justo cuando los tipos de interés oficiales en mínimos históricos ya no conseguían fijar los rendimientos de los bonos hacia abajo. Si nos detenemos a observar la eficacia de estas políticas año a año, veremos como también hay correlaciones positivas (a más compras, más rendimiento). Para poder explicar mejor como han funcionado las compras observemos la representación gráfica de las variables.

En el análisis tenemos correlaciones positivas porqué como se puede intuir el efecto de las compras sobre los rendimientos no es inmediato. Si nos fijamos por ejemplo en el gráfico del US 10Y podemos ver como durante 2009 y 2010 las compras, bastante limitadas, apenas surgen efecto hasta el final del periodo y además, justo después los rendimientos sufren un rebote considerable.

Las compras se incrementan y en setiembre de 2011 se inicia la Twist Operation, intervención de compra de deuda esterilizada dedicada a rebajar los rendimientos de los bonos, y como puede apreciarse lo consigue. La Twist Op. tenia que terminar en abril de 2012 pero se amplió hasta el mes de agosto del mismo año, con una cuantía final de 670.000 millones de dólares. El coficiente de correlación durante la Twist Op. para el US 10Y es de un -0,71, éxito real de la operación. Pero una vez finalizada esta y aunque el ritmo creciente de las compras ha seguido estable, durante el 2013 vemos una correlación positiva del 0,85. Después de casi 8 años de una política de compras creciente, el segundo mecanismo de estabilización de los rendimientos esta empezando a convertirse en algo estéril y sin utilidad. Aunque vemos una pequeña corrección al final del periodo, si esta no es muy exagerada estaríamos al principio de un cambio de tendencia, donde los rendimientos empezarían a reflejar la verdadera situación financiera del gobierno.

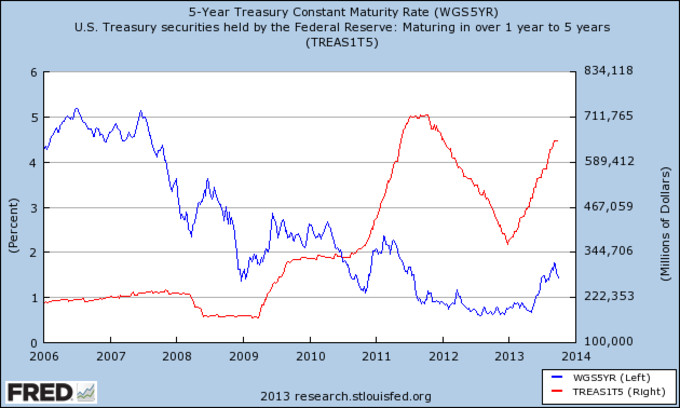

Si observamos el gráfico para los bonos a 5 años (teniendo en cuenta la *nota expresada más arriba) veremos como las correlaciones son mucho más cambiantes, debido sobretodo al problema de cálculo ya comentado. No hay más que ver que el coeficiente de correlación durante la Twist Operation es de un 0,65 y por lo tanto se pueden malinterpretar los efectos de esa política.

Al ver el gráfico comprobaremos como el patrón de los rendimientos es muy parecido al del US 10Y pero que la transmisión entre la política y el tipo de interés pagado es mucho más directa en este caso. Este hecho podría llevarnos a sugerir que nuestra idea de que la política monetaria está dejando de funcionar puede verse reforzada por la tímida reacción del US 5Y ante las compras masivas de deuda. Si el mecanismo funciona peor y más tarde podríamos tener ante nosotros el segundo signo de debilidad y sobre-valoración de la deuda.

Conclusiones y comentarios sobre el dólar y el Tappering

La idea principal es clara, en mi opinión los US 10Y y 5Y son activos sobre-valorados por un mercado despistado por la política monetaria de la Reserva Federal. ¿Es esta una conclusión tajante? Por supuesto que no. Creo que mi análisis es acertado pero incompleto, a todas mis conclusiones debería sumarse un análisis del complicado cuadro macroeconómico estadounidense y poder así asegurarnos que una más que posible recuperación de la economía americana no pudiera resultar en un aumento decisivo de la solvencia del gobierno federal. Si la recuperación nos sobreviniese la sobre-valoración pasaría a ser una valoración adecuada de la renta fija americana. Otra de las opciones que mejoraría la solvencia estadounidense es un aumento de la demanda global del dólar como activo reserva, ante esto la FED podría dedicarse a monetizar más deuda y trasladar la inflación a terceros. El estallido de una guerra importante (o una intervención americana en Siria) podría ser lo que desencadenase el proceso arriba descrito.

Por último decir que si desea invertir en deuda americana hágalo a corto plazo y antes de que el fallo de la política monetaria o la retirada de esta (Tappering) acaben disparando los rendimientos de los bonos americanos y de paso la insolvencia de su gobierno.