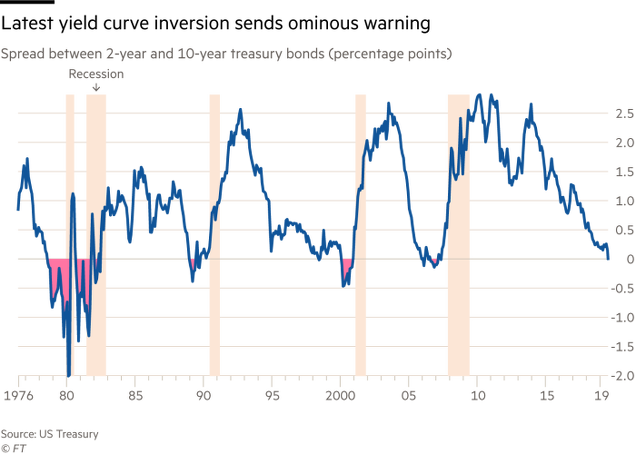

Hoy es titular el que la curva entre los bonos soberanos a 2 años y 10 años de EEUU se ha "invertido". Es titular porque se ha invertido antes de cada una de las recesiones habidas durante las últimas 7 décadas y en parte es responsable de la caída de los mercados en el día de hoy, junto con la fuerte desaceleración de la economía europea y de la alemana en particular (datos que se han publicado hoy).

De la curva ya hemos hablado muchas veces y en mi último artículo señalé (1) que la curva ya estaba invertida porque el diferencial entre la Letra a 3 meses y el Bono a 10 años era fuertemente negativo y (2) que es uno de los cuatro signos clásicos que adelantan una recesión.

Por sí misma, una inversión de la curva de tipos es una poderosa señal de una pronta recesión, pero, a veces, dichas recesiones y, lo más importante, los mercados bajistas, se producen de inmediato o en ocasiones con un retraso considerable, como cuando la curva se invirtió en 2006 y la recesión acabaría llegando finalmente en diciembre de 2007.

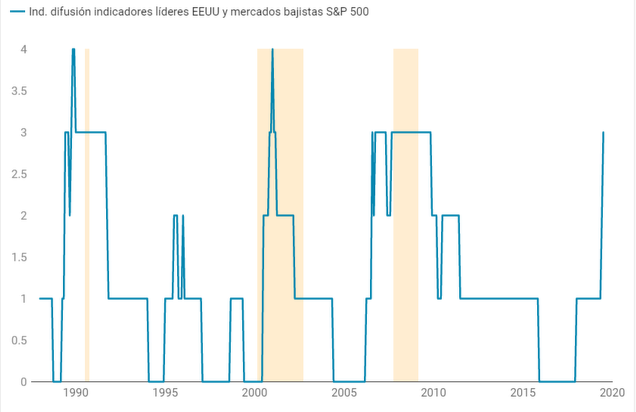

Por eso no es "la señal" sino una importante señal más, junto, por ejemplo, con las otras 3 señales adelantadas de recesión (inversión inmobiliaria, actuación de la FED e indicador líder) que señalé. Cuando las 4 se activan entonces el riesgo de mercado bajista es inminente o con poco retraso. De momento sólo hay activas 3 señales, pero si el indicador líder de la economía americana pasa a negativo en términos interanuales, entonces tendríamos los 4 elementos enviando una fuerte alerta roja de mercado bajista y recesión, tal y como muestra mi indicador de difusión.

Otra cosa interesante que ha ocurrido hoy, es que la expresidenta de la Reserva Federal, Janet Yellen, salió al paso de la noticia de la inversión de la curva entre los bonos a 2 y 10 años, para decir que "esta vez la inversión de la curva esta vez puede ser una señal falsa", opinión fundamentada en que el tramo largo de la curva está distorsionada por las políticas de compras de activos que han llevado a cabo los bancos centrales.

Pero la realidad es que, en todas y cada una de las últimas inversiones de la curva de tipos en las pasadas décadas, la FED o alguien de la FED siempre ha restado importancia a esta relevante señal del mercado y siempre con una excusa diferente.

Por ejemplo, antes de la recesión de 1990-91 la FED interpretó la inversión de la curva como un fenómeno provocado por la baja inflación (una que hoy en día nos parecería muy alta), lo que provocaría una inversión de la curva sin tener significado sobre el futuro económico.

El que fuera presidente de la FED de Nueva York entre 1985 y 1993 y miembro de la Reserva Federal, Gerald Corrigan llegó a decir en 1989, cuando se invirtió la curva de tipos por aquel entonces, que "la curva de tipos, ya sea en EEUU o en otros lugares, no ha sido un indicador fiable de futura inflación. De hecho, la evidencia apunta en sentido contrario y como no es un indicador acertado de la futura inflación y las recesiones vienen por repuntes de la inflación, entonces no es un buen indicador de recesión".

Un año después llegaría la recesión que la FED negaba.

En el año 2000, la FED quitó hierro a la importancia de la inversión de la curva en aquel año diciendo que la inversión se había producido por las cuentas saneadas de la economía americana y por el superávit fiscal del gobierno de Clinton. Según su creencia de entonces, la menor oferta de bonos (por ese superávit fiscal) relativa a la demanda, había invertido la curva de forma artificial, sin mayor significado económico.

Según dijo Peter Fisher, gestor el System Open Market Account de la FED en la reunión de marzo de 2000, "creo que el cambio en la oferta de bonos introduce ruido en la señal que está enviando la curva de tipos".

El mercado haría techo ese mismo mes de marzo y la recesión llegaría unos meses después.

En el año 2006, cuando se invirtió la curva por última vez sin contar el momento actual, la FED pensaba de nuevo que la curva de tipos estaba invertida por el fuerte influjo de dinero de todo el mundo en los activos estadounidense, presionando a la baja "artificialmente" los tipos y provocando una inversión de la curva que no tendría consecuencias.

El propio presidente de la Reserva Federal por aquel entonces, Ben Bernanke, dijo en ese año 2006 que "en episodios anteriores cuando la curva de tipos se invirtió los tipos de interés eran más altos, pero esta vez, tanto en términos nominales como reales los tipos son más bajos tanto en el tramo largo como corto de la curva. Y en este ocasión la inversión se ha producido por una reducción del diferencial por razones que son positivas para el futuro de la economía".

Un año y medio después llegó no sólo una recesión, sino la llamada Gran Recesión, el colapso del sistema financiero y el fin del mundo económico tal y como lo habíamos conocido hasta entonces.

Como puede observarse, históricamente la FED ha intentado razonar, no sabemos si de forma sincera o porque es su trabajo no causar pánico, todo tipo de argumentos para hacer pensar que una inversión de la curva de tipos no tiene significado económico real.

Sin embargo, en las 3 ocasiones llegó una recesión meses o unos pocos trimestres después.

Al final, la curva de tipos se invierte por una simple razón. El mercado en el largo plazo estima que el crecimiento e inflación serán muy bajos (ven bajo crecimiento o directamente recesión) y el tramo corto de la curva muestra que el banco central está con una política de tipos muy restrictiva con respecto a lo que el mercado opina.

La realidad es que hasta el momento ha sido mejor fiarse de la opinión del mercado que de la propia FED.

Dicho esto, de nuevo, la curva de tipos es sólo un indicador más, muy importante pero no el único. Y puede pasar tiempo antes de que por fin llegue una recesión. Pero que la negación de la FED o de exmiembros de la FED no puede ser un factor a tomar en cuenta, también es una realidad. O mienten o se mienten a ellos mismos.

De EEUU no se casi nada, pero se hace difícil analizar, cuando menos en Europa, con un BCE interviniendo y manipulando el mercado, quién, en su sano juicio, compraría un bono España a 10 años a una Tir del 0,16% a la que cotiza hoy?

Muy divertido que la Fed piense que la realidad no es relevante simplemente porque son ellos los que han provocado la inversión de la curva.

Esto ya no lo para ni Donal Trum , este tipo estuvo jugando con fuego y ahora ya ni el mercado lo cree, arderemos todos en la hoguera, lo que no entiendo como en el sector inmobiliario , los pisos siguen subiendo a la vista de lo que viene..

Pues el aviso de lo que viene ya está dado. Los bancos como siempre dirán en cada caida que es buen momento para hacer cartera a largo plazo, pero mi idea no es esa y cuando hay oportunidad de entrar entraremos y cuando hay que salir intentaremos salir. En el 2000 las caidas totales fueron enorme al igual que en el 2008, pero si se sigue un sistema se puede ganar dinero incluso en las caidas.

Es posible que pronto le toque a Estados Unidos: Una depresión de la que pueden tardar como mínimo 10 años en Salir. (Parecido a lo que sucedió en España: todavía el Ibex no se ha recuperado y el paro es del 10%)

Con algo de suerte los Bancos Centrales y los gobiernos conseguirán una deflación llevadera con la impresión de dinero y un aumento de gasto

y para terminar los más importante además de reducir deuda.

Aumentar la productividad !!!!!

Para quién no lo haya visto dejo el link del video de Ray Dalio

https://www.youtube.com/watch?v=PHe0bXAIuk0Trump se toma a su mismo los potenciales ingresos del estado... pero eso hay que devolverlo ,este hombre cuando termine su mandato el que venga tendrá un marrón le tocará subir impuestos , es muy fácil tirar con pólvora ajena , luego mucha propaganda con los emigrantes muchas redadas y echa a 2000... Obama también echaba a 2000 ...

Uno es racista declarado y el otro nó...jajaja

A mí lo que más da miedo es la chica de la curva...y Trump también ,jajaja

Ni siquiera está mujer sabe en qué anda metida, seguramente no ha salido de un despacho en 20 años jjj... Yo ya estoy palmando pasta, me voy a la playa y espero desparecer 10 años, suerte a todos..

'Los barcos navegarán alrededor del mundo pero la Sociedad de la Tierra Plana florecerá. Seguirán existiendo grandes discrepancias entre precio y valor en el mercado ... " Warren buffet, el Clint Eastwood de la inversión, este nunca pasa de moda..

Me convence más el spread 10 años - 3 meses, porque ahí se ve más claro el papel de la FED. papel que a veces parece pro cíclico, como expliqué en el artículo “La FED, ¿pro cíclica?

Pues más madera al asunto, un icono industrial americano como General Electric acusado de fraude por los mismos que destaparon el caso Madoff

Una pregunta Hugo, ¿cómo es posible que en el artículo del 12 de Junio que escribiste la perspectiva era probabilisticamente alcista y leyendo este artículo después sea probabilisticamente bajista?, un saludo

En respuesta a Juan José Pardo Sierra

Buena pregunta. Algún "insulto" he recibido por la supuesta contradicción (que por otro podría haber contradicción en parte y sería totalmente indiferente porque la información va cambiando y las interpretaciones también).

De todas maneras, yo no veo contradicción, si acaso que el escenario es gris y estoy intentando ver por donde se decanta.

Fíjate que en este artículo no digo que estemos en un mercado bajista, sino que SI se activa el cuarto elemento las probabilidades de un mercado bajista inminente serían muy elevadas. No estamos ahí (no nos quedemos con el titular).

En junio, no estaba hablando del ciclo en términos absolutos como en este artículo, sino más a corto plazo:

SI el indicador líder de la OECD (que es otro al referenciado aquí) gira al alza y el mercado mantiene niveles y comienza a subir (reflejado por la curva de coppock global) entonces cabe esperar que esté naciendo una nueva pata del mercado alcista.

Todo esto no tiene contradicción, el ciclo se agota pero pueden activarse -que no se han activado- determinados elementos especificados que harían pensar en ser alcistas.

La contradicción vendría de si se activa la señal alcista de "corto plazo" y la otra de fin inminente de ciclo. Eso sería una contradicción de "señales" pero no las hipótesis de lo que tiene que ocurrir para ser alcista o para ser bajista.

Gracias por preguntar. Saludos.