La relación entre ciclo económico y bolsa es relativamente clara. El mercado de valores tiende a apreciarse en las fases de expansión o crecimiento, cae fuertemente en las recesiones y vuelve a apreciarse en las recuperaciones que se producen tras alcanzarse el clímax recesivo.

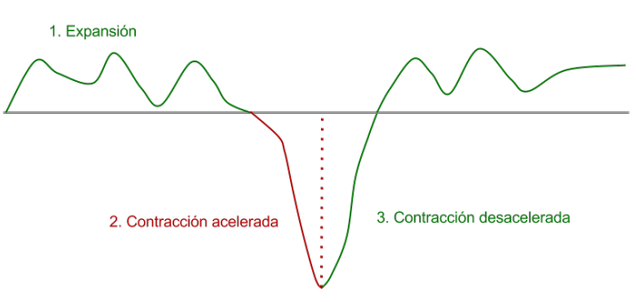

El siguiente es un esquema del ciclo económico dividido en solo 3 partes, donde se ha coloreado en verde las 2 fases alcistas para el mercado de valores y en rojo la que es muy bajista.

Este es un modelo general que se cumple la mayor parte del tiempo, pero no te dice nada de si el mercado va a corregir en el corto plazo, ya que lo puede hacer en cualquier momento, y, además, no es perfecto porque muy de vez en cuando se producen mercados bajistas sin que medie recesión.

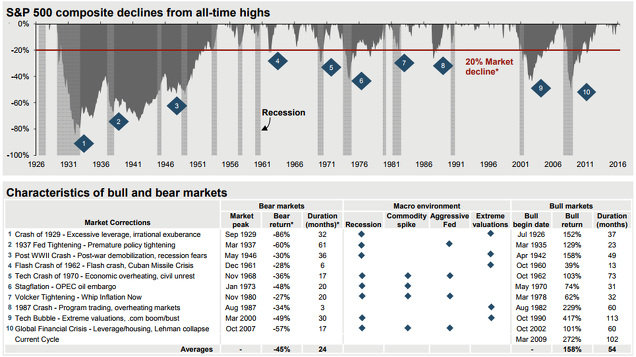

Tal y como muestra el siguiente gráfico y tabla de JPM Insights, referido al S&P 500 norteamericano, en 100 años solo se han producido dos mercados bajistas fuera de recesión, el de 1961 y el de 1987 (pulsa en la imagen para ampliar).

A nivel europeo esta idea es similar, aunque el último mercado bajista sin recesión se produjo entre 2015-16 debido a una desaceleración global y a los bajos tipos de interés que tumbó el sobredimensionado sector financiero de Europa. En EEUU también hubo caídas, pero fueron más breves y nunca se declinó más del 20% de forma sostenida en el tiempo.

Explicada la relación entre ciclo económico y bolsa, ajustada por sus imperfecciones, uno de los elementos que más interesa conocer es la relación entre el ciclo inmobiliario y el ciclo económico...y por extensión su relación con el ciclo bursátil.

Nos interesa porque los indicadores inmobiliarios figuran entre los más adelantados al ciclo y son de los primeros que pueden darnos pistas de alarma en caso de recesión.

La relación entre ambos ciclos es tan elevada, que incluso podría decirse que el ciclo económico en realidad es el ciclo inmobiliario. O casi.

Como explicaba Enrique García, director de la Cartera Value de inBestia, en este artículo del año pasado:

La inversión es mucho más volátil que el consumo. Cuando llega la crisis económica ambos agregados se contraen, pero la inversión sufre un desplome en toda regla, mientras que la caída del consumo es mucho más suave. Después de todo, la población debe seguir comiendo y pagando las facturas, pero puede con muy buen criterio paralizar las inversiones previstas. Mientras tanto, los bancos restringen la concesión de préstamos, el precio de los bienes de capital (suelo, viviendas, maquinaria) caen y mucho proyectos de inversión se vuelven inviables, quedando condenados a la liquidación.

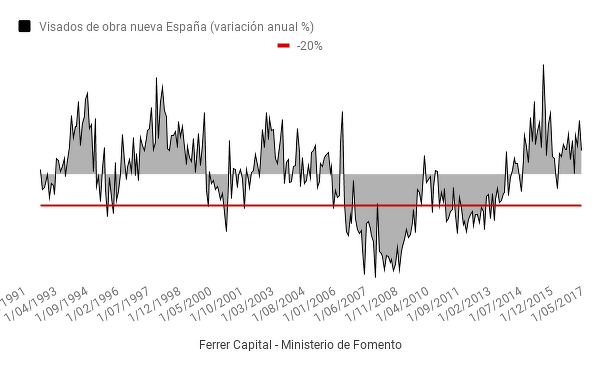

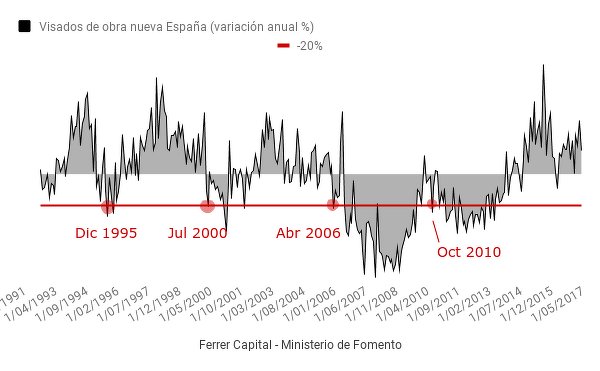

Y ya pasando al terreno empírico y con indicadores concretos, vemos que los puntos de inflexión de estos indicadores inmobiliarios son esenciales para entender cuando el ciclo económico en su conjunto está cambiando de marcha. Por ejemplo, la evolución del número de visados de obra nueva en España, observado en variación anual, suele lanzar una precisa señal de alarma cuando estos visados caen el 20% en tasa anual.

Gráfico: visados de obra nueva residencial e industrial en España. Fuente: Ministerio de Fomento.

Si observamos las fechas precisas en las que se producen por primera vez estas caídas del 20% anual tras una fase de expansión económica, vemos como coinciden, casi siempre, con «puntos terminales» en el Ibex 35.

No es perfecto y por eso es interesante. En el año 2006 el mercado seguiría subiendo algo más de un año antes del mercado bajista de 2007-09 . Y en 1995 dio una señal completamente errónea. Como todos los indicadores hay que observarlos en el contexto de otros indicadores adelantados y, sobre todo, el que emitan una señal de peligro no significa que se ha vender automáticamente. Todo necesita contexto e interpretación para filtrar datos que se adelantan o retrasan demasiado.

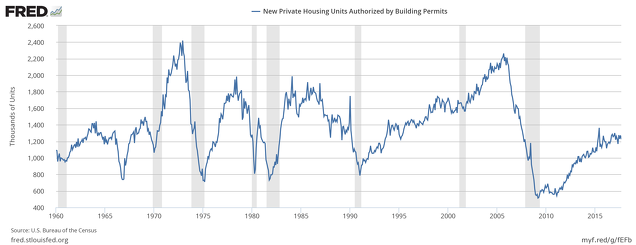

En EEUU tenemos, entre otros, uno de mis indicadores macroeconómicos favoritos, el de licencias de construcción de viviendas de nueva planta. El siguiente gráfico muestra este dato.

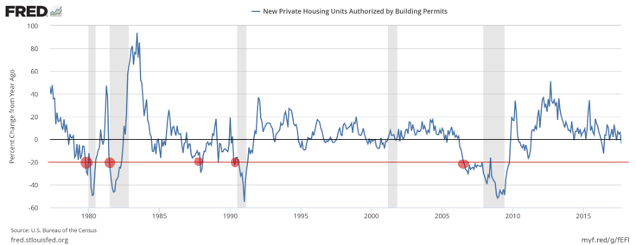

Y este otro gráfico su evolución según su tasa anual.

Cuando las licencias de construcción de viviendas declina el 20% anual (círculos rojo anterior gráfico), suele ser porque el ciclo ha llegado a su punto final. De nuevo, hay un breve falso positivo de recesión en diciembre de 1987 y un falso negativo de recesión en el año 2000 y nunca se ha de mirar un solo indicador sino una batería de indicadores adelantados. Pero la utilidad del indicador está fuera de toda duda.

El siguiente gráfico del S&P 500 entre 1980 y 1994, muestra los tres puntos donde el número de licencias se contrajo un 20% a/a. Quizás no parezca gran cosa porque son pequeños mercados bajistas dentro del gran mercado secular alcista de los años ochenta, pero una señal se produjo antes de la peor parte de las caídas en el mercado bajita de 1981 y otra antes de las brevísimas caídas que produjo la recesión de 1990.

Observando ahora el S&P 500 desde 1996 -siguiente gráfico-, vemos que en el año 2000 no hubo señal de cambio de ciclo porque el mercado inmobiliario ya estaba en una fase de burbuja, aunque afortunadamante hubo muchos otros indicadores adelantados para advertir del peligro de recesión, posibilitando, al menos, evitar la mayor parte de las caídas del mercado bajista de 2000-02.

Luego, como ocurriera en España, en agosto de 2006 se produjo una señal de que el ciclo inmobiliario en EEUU estaba llegando a su fin. El mercado bursátil seguiría ascendiendo en su última pata del rally durante un año más, pero luego llegó su fin y un gran mercado bajista.

Nada hay perfecto, y eso es lo que hace creíble un indicador. Pero como hemos visto no podemos ignorar los indicadores inmobiliarios porque son de los primeros en advertir de potenciales peligros.

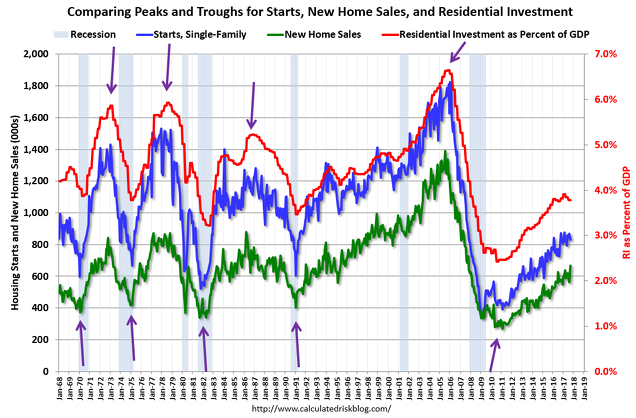

El siguiente gráfico del blog Calculated Risk muestra con otros indicadores, la fuerte relación del ciclo inmobiliario con el ciclo económico. Antes de la llegada de una recesión, las variables inmobiliarias ya se han debilitado o alcanzado su máximo cíclico.

Descargo de responsabilidad por conflicto de interés: el autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Renta 4 Multigestión / Ítaca Global Macro que asesora a través de su sociedad Ferrer Capital Management

Yo añadiría los datos de empleo en la construcción residencial y su comparativa con los datos en otros sectores, lo cual anlicé en el artículo sobre el Efecto Ricardo:

https://inbestia.com/analisis/el-efecto-ricardo-y-la-teoria-austriaca-del-ciclo-economico

En el caso americano es muy fácil seguirlos:

https://fred.stlouisfed.org/graph/?g=fEW5Pues curiosamente hoy mientras estudiaba un examen para una asignatura de Psicología de la Sexualidad me he topado con el gráfico que adjunto a continuación.

Después de darle un par de vueltas, considero que el % de variación interanual de divorcios podría funcionar también como indicador adelantado de la economía y su razón puede ser la siguiente.

En época de bonanza económica y expansión, el dinero y los recursos que nos proporciona son más fácilmente accesibles para la población, en especial aquellos segmentos más "asentados" como suelen ser los matrimonios.

Cuando estos recursos son palpables, el bienestar individual aumenta y la necesidad de mantenerse en una relación disminuye. Recordemos que el ser humano busca asociarse y tener acceso a los recursos de manera natural pues está en juego su supervivencia.

Cuánto menos incertidumbre y miedo a nivel de recursos, menor necesidad de establecer alianzas para tener acceso a esos recursos, por tanto aumento en la tasa de disoluciones matrimoniales.

En cambio cuándo las personas empiezan a tener problemas a nivel económico en sus casas, dificultad en los pagos de hipotecas, préstamos, pérdidas de puestos de trabajo, etc (y esto suele preceder a una recesión o pico de mercado), las probabilidades de mantener esas alianzas por los recursos junto a tu actual pareja aumentan, o lo que seria lo mismo, se vuelve más inviable plantearse siquiera un divorcio o una separación (con los costes asociados agregados al proceso).

Nada, un dato más, que puede ser significativo o simple casualidad en la anterior recesión, pero yo le veo su lógica, así que os lo comparto! ;)

En respuesta a Raul Bermudo Arribas

Está claro que es completamente cíclico la tasa de divorcios. La pena es que sea un indicador anual.

Hugo Ferrer:

El sector inmobiliario es un indicador adelantado, ya que al levantar una obra nueva, se implican muy diferentes gremios que dan empleo a un número importante de: arquitectos, albañiles, encofradores, electricistas, fontaneros, pintores y carpinteros. Y si además el comprador se quiere poner la casa con lo más básico, entrarán muebles: de dormitorio, de salón y de cocina, habrá un tvHD nuevo, un horno al gusto de la señora de la casa y un frigorífico con abrebotellas en la puerta, x no olvidar la cafetera, la lavadora,...

El problema de la bolsa española, reside en mi opinión, en que no hay suficientes empresas del SECTOR TURÍSTICO, x lo que este, no puede tenerse en cuenta, como un indicador adelantado. Pero si me permites un ejemplo, voy a veranear a una población de la Costa Dorada, cerca de Tarragona, donde entre aparthoteles y hoteles, suman 62. En invierno, apenas hay abiertos 3/62. pero es llegar SEMANA SANTA y abrir PortAventura-FerrariLand y la oferta de hoteles abiertos es cercana a los 25/62 y el 15 de Junio está todo abierto, hasta después de las fiestas del Pilar de Zaragoza (pues es la zona de playa más cercana, a la capital del valle del Ebro) y muchos mañicos, se desplazan hasta allí, para matar el verano. Por lo tanto, es una pena que el sector turístico no esté muy representado en nuestra bolsa, xque la ocupación de semana santa, se suele tener como un indicador avanzado, de la ocupación estival.

Mucho se habló gratuitamente en el pasado sobre cambiar el modelo económico. Pero al final, agua de borrajas, osea nada de nada.