Hace 2 días Ray Dalio, fundador del mayor hedge fund a nivel mundial, Bridgewater, publicó en su perfil de Linkedin el siguiente artículo que traduzco libremente para mis lectores.

He visto muchas burbujas a lo largo de mi vida y son aún más las que he estudiado a lo largo de la historia, por lo que sé de lo que hablo cuando me refiero a una burbuja y esas observaciones las he sistematizado en lo que denomino "indicador de burbujas", un indicador que sigo y que me ayuda a tener una perspectiva de cada mercado. Y lo usamos para observar la mayoría de los mercados en los que estamos involucrado. Te voy a mostrar como funciona y lo que dice de la situación actual de la bolsa estadounidense.

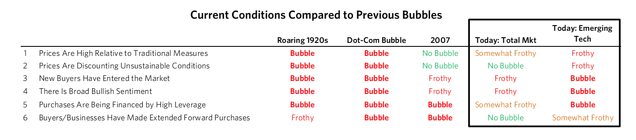

Cuando hablo de burbuja me refiero a un precio extremadamente alto e insostenible y mido esa situación con los siguientes 6 indicadores.

1. Cómo de alto están los precios con respecto a medidas tradicionales.

2. Si los precios están descontando condiciones subyacentes insostenibles.

3. Cuántos nuevos compradores (los que no estaban con anterioridad en el mercado) han entrado en el mercado.

4. Como de positivo es el sentimiento general.

5. Si las compras se están financiando con apalancamiento.

6. Si los compradores han adelantado compras de forma excepcional (aumento inventarios, contratos de compras adelantadas, etc.) para especular o para cubrirse del riesgo de posibles subidas de precios.

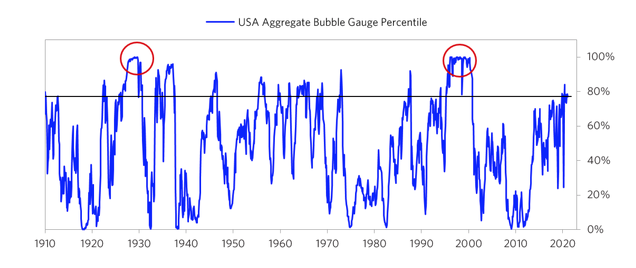

Cada uno de estos factores se mide mediante una serie de estadísticas que son combinadas para ofrecer una medida de la situación en la que se encuentran. Cuando hablamos del mercado de acciones, lo hacemos para cada acción que estemos observando. Estas medidas se combinan a su vez en índices agregados por título y luego para el mercado en su conjunto. La siguiente tabla muestra las lecturas actuales de cada una de estas medidas para el conjunto de la bolsa estadounidense y el subsiguiente gráfico muestra la lectura agregada de todas estas medidas combinadas, para mostrar su evolución desde el año 1910. De esta manera se puede entender las condiciones predominantes hoy en día con respecto a tiempos pasados.

En resumen, a día de hoy el indicador de burbujas se encuentra alrededor de su percentil 77 para la bolsa de EE.UU. En los años 2000 y 1929, ambas situaciones de burbuja extrema, el indicador alcanzó el percentil 100.

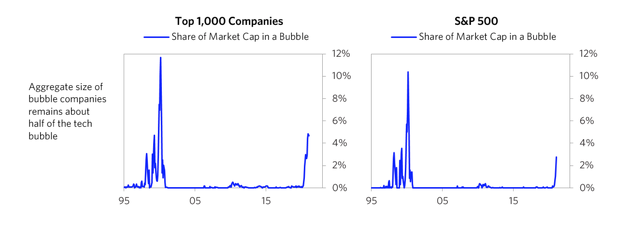

Dicho esto, hay una gran divergencia de lecturas entre diferentes acciones. Algunas compañías se encuentran en niveles de extrema burbuja, especialmente algunas compañías tecnológicas con poco historial, mientras que otras acciones en modo alguno se encuentran en esa situación.

El siguiente gráfico muestra el el porcentaje de acciones estadounidenses que nuestras medidas señalan como en situación de burbuja. La lectura actual es de alrededor del 5% de las 1.000 cotizadas más grandes en los Estados Unidos, lo cual es aproximadamente la mitad de lo observado en la burbuja tecnológica de finales de los noventa y año 2000. Esta cifra es menor cuando se observa simplemente los componentes del S&P 500, ya que muchas de las empresas en situación de burbuja no son parte de este índice.

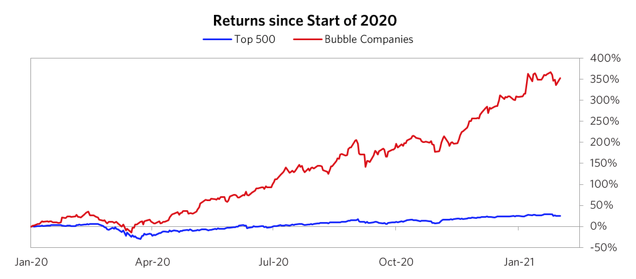

Tomando las acciones que están en situación de burbuja y creando una cesta de "acciones burbuja", podemos elaborar un índice para observarlas de forma aislada. El siguiente gráfico muestra su evolución y la evolución de las 500 empresas más grandes. Este comportamiento recuerda mucho a la época de las "Nifty Fifty" de principios de los años setenta y de la burbuja tecnológica de finales de los noventa, ambas situaciones que recuerdo perfectamente. Y también podría recordar a la burbuja de finales de los años veinte del siglo pasado, una situación que no puedo recordar personalmente puesto que no había nacido.

------

Ray Dalio en su Linkedin publicó hasta donde he traducido, luego en su web corporativa publicó de forma desglosada algunos de esos indicadores, que puede valer la pena observar, pero que no aportan nada más allá de la información ya dada con los indicadores agregados vistos aquí.

Lo cierto es que lo que Dalio expone casa con mi idea de la situación actual del mercado y que mencionaba en la parte final de mi artículo de hace quince días sobre el ratio PER (también es verdad que sería raro que pusiera algo en mi blog que arrojara una opinión muy diferente, así que esto hay que tenerlo en cuenta).

En aquel artículo explicaba que el PER no sirve de nada al comienzo de un nuevo ciclo y que las lecturas extremadamente altas que muestra en la actualidad, no son alerta de nada, per se.

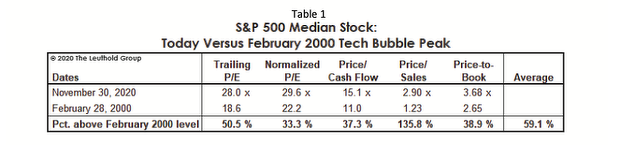

Pero en la parte final del mismo, también explicaba que según muchas medidas de valoración del mercado (ver siguiente tabla), el actual mercado alcista no es una oportunidad "generacional" como pudo haber sido la de 2009 y que probablemente los inversores a muy largo plazo, como a 10 o 15 años vista, apenas obtengan rentabilidad alguna en términos reales cuando del mercado estadounidense se trata (y por extension de la bolsa global ya que la bolsa americana es la mitad de su peso).

Aún así, mi opinión personal es que es un error ser bajista en las circunstancias actuales ya que estamos en una nueva expansión económica y las valoraciones del mercado no te dicen nada de lo que hará la bolsa los próximos 1, 2 o 3 años. Igual esta sube perfectamente un 100%. Y recuérdese, si bien la situación actual empieza a estar en terreno pocas veces visto, incluso el indicador agregado de Dalio está en el percentil 77, mientras que en otras burbujas se llegó al percentil 100.

En todo caso, con la estrategia All Seasons Momentum, no tomamos decisiones discrecionales de inversión, sino que nuestra estrategia diversificada se adapta dinámicamente a las circunstancias del mercado. Pero estamos muy cómodos utilizando una estrategia dinámica que se puede volver muy defensiva si llegan problemas (e incluso ganar dinero en determinadas circunstancias si esos problemas se prolongan en el tiempo).

Nuestra previsión es que esos problemas llegarán en algún momento más pronto que tarde, ya que nada puede subir de forma indefinida. Ni siquiera Tesla.

--

Nota: Desde diciembre de 2020, soy gestor de inversiones en Gestión de Patrimonios Mobiliarios (GPM), una entidad española regulada ante la CNMV con el número 105. Para conocer mi estrategia de inversión "All Seasons Momentum" e invertir en ella, puedes seguir leyendo >aquí.