Hasta hace no mucho pensaba que el gran ciclo bajista de 2007-2009 había sido la lección más valiosa e indeleble que recibí en mi vida como inversor y que lo que en aquellos momentos aprendí, mientras los mercados se derrumbaban, era que "todo podía pasar" y que "hay que esperar lo inesperado" y estar protegidos del riesgo de ruina ante el peor escenario posible, que a diferencia de lo que muestran los modelos no suelen ocurrir cada 50.000 años sino, en realidad, cada 5.

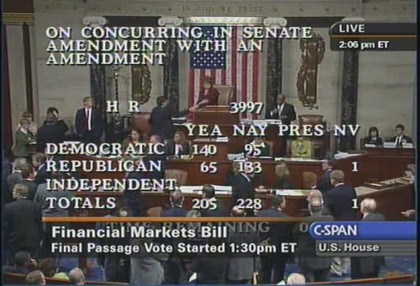

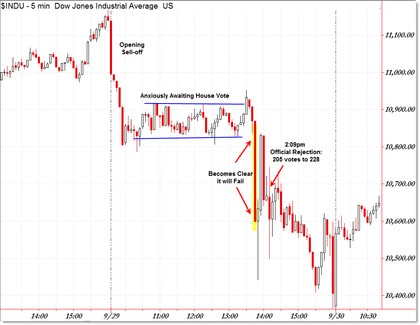

Eran momentos de absoluto nerviosismo y también de infinita curiosidad e interés; días en los que el índice Dow Jones podía perder 1.000 puntos entre apertura y cierre solo a causa de los vaivenes políticos en el Congreso de los Estados Unidos. La imagen nunca la olvidaré: las televisiones retransmitiendo en directo la votación del programa de rescate mientras en la esquina inferior derecha los realizadores mostraban la cotización del más célebre de los índices bursátiles. Hasta ese momento nunca había observado de forma tan expresa y directa la relación que hay entre política y mercados.

Después de todo aquéllo y ya cuando el ciclo cambió y la tendencia era alcista, pensé que había sido un privilegiado por haber vivido uno de los momentos más volátiles de la historia con poco dinero en el bolsillo. Me había llevado todo el conocimiento a cambio de una pérdidas no muy cuantiosas durante el mes de septiembre. Pensé en mi mismo como un "hijo de la volatilidad", alguien que había navegado la peor tormenta y que, aún teniendo mucho que aprender (como sigue siendo ahora), sabría como navegar cuando me encontrara con la próxima tormenta perfecta.

Pero es en los últimos meses que me he dado cuenta de que aquella lección en realidad no ha sido nada con la gran lección que me ha enseñado este gran mercado alcista nacido en 2.009 (siempre he seguido los mercados americanos más que los europeos). La lección es "Nadie sabe nada". O como diría el celebérrimo y fallecido Steve Jobs:

"Life can be much broader once you discover one simple fact: Everything around you that you call life was made up by people that were no smarter than you and you can change it, you can influence it, you can build your own things that other people can use. Once you learn that, you'll never be the same again."

Traducción libre: Nuevos horizontes se abren una vez que descubre este simple hecho: todo lo que te rodea ha sido creado por gente que no es más inteligente que tú y por tanto puedes cambiar las cosas influyendo en ellas. Puedes crear cosas que otros pueden usar. Una vez que aprendes esto, nunca serás el mismo.

Es una lección de solo 3 palabras ("nadie sabe nada") pero con profundas implicaciones. Para mí ha sido y es mucho más instructivo haber visto como durante 5 años los mejores analistas, los mejores gestores, las mejores cabezas y, por extensión, todo hijo de vecino, le ha buscado un fin o techo a este mercado. Y el fin no ha llegado.

Ver pasar argumento tras argumento, análisis tras análisis, gurú tras gurú ha sido la más grande lección que jamás he recibido. Y más aún cuando casi todo el rally me he encontrado en el lado correcto del mercado (ejemplos: agosto 2011, julio 2013). Es una gran lección porque hace más de 4 años escribí en mi primer libro un capítulo titulado "El Operador y el Rebaño" en el que hablaba de la absoluta necesidad de mantener nuestra individualidad e ideas propias si queríamos hacer algo como inversores. Y me hacía eco de esta cita del legendario Jesse Livermore:

“Un hombre debe creer en sí mismo y en su juicio si piensa ganarse la vida en este juego. Sé por experiencia que nadie puede darme un pronóstico, o una serie de ellos, que me hagan ganar más dinero que el que ganaría con mi propia opinión. Tardé cinco años en aprender a jugar de forma lo bastante inteligente como para ganar mucho cuando yo tenía razón”

No puedo mentir. Cuando escribí eso era más una teoría que una realidad propia. En aquel entonces lo empezaba a vislumbrar porque algunos años de experiencia así me lo habían mostrado. Pero no lo había interiorizado en lo más profundo de mí. Ahora, el gran mercado alcista de está década, me lo ha enseñado de verdad.

Si en el anterior mercado bajista aprendí unas importantes lecciones a base de perder dinero, en el actual mercado alcista he aprendido una lección aún más valiosa y además ganando dinero. Antes pensaba que se aprendía más de los errores que de los aciertos. Ahora pienso que los errores contienen fuertes enseñanzas pero que no hay nada como hacerlo bien para aprender que es hacerlo bien.

Caerse de la bici es importante para aprender, pero pedalear tus primeros 1.000 metros sin caerte son una mejor lección.

Yo no he tardado 5 años como Livermore, sino más de 8. Y además, probablemente, porque he tenido la suerte de vivir un gran mercado alcista que me ha mostrado que en realidad casi todo el mundo está desnudo.

Ayer el índice S&P 500 cerró en un nuevo máximo histórico al calor de las palabras de Yellen, la presidenta de la FED. Muchos dicen que este mercado es único porque ha sufrido una manipulación única por parte de los bancos centrales. Esa nunca ha sido mi opinión. Los bancos centrales influyen pero los bancos centrales no son el mercado que son más amplios y cuya realidad a todos nos abarcan.

Todo es más sencillo: las condiciones económicas muestran crecimiento, las cotizaciones reflejan ese crecimiento y están en tendencia alcista y como consecuencia hay que estar comprado, no buscarle techos al mercado.

Es cierto que habrá un momento en que todo esto cambiará, pero volviendo a citar a Livermore según sus propias palabras en el libro "How to trade in stocks":

"Nadie puede saber cuál será el último máximo cuando la bolsa sube. Nunca vendas una acción porque haya subido demasiado. Tal vez observes que la acción que has comprado ha ido desde lo 10$ hasta los 50$ y eso te parezca un nivel elevado. En realidad ese es el momento en el que has de considerar si realmente hay algo que previene que la cotización no llegue hasta los 150$ si las condiciones siguen siendo favorables"

Me quedo con lo de NADIE SABE NADA, y mira que hay busca techos y busca suelos todos los dias en todas partes.

Yo como trabajo apalancando el tiempo y el dinero, las tendencias alcistas o bajistas me duran un dia, donde vaya a parar un indice me da igual, yo lo unico que SE, es que los precios se desplazan y giran,SIMPLEMENTE ES LO QUE VEO,todo lo demas es ruido para que mire para otro lado, porque , esta es la "vision" que tengo, (no es vision es lo que veo), yo me quedo con que los bancos centrales manipulan los mercados, todos sabemos cuando los mercados abren con panico todos los indices bajan a un punto, donde se coloca todo el dinero que haga falta para recoger todo el papel de los "pobres inversores", una anecdota , no me habia planteado si el Sp 500 era alcista o bajista, hasta que descubri (en el mes de marzo) Inbestia, llevo 5 años operando de esta manera y no me enterado de nada, y es muy aburrido

Hay una cosa que me llama la atencion hubo una epoca si salia el presidente de USA con una tirita en la cara porque se a cortado la cara al afeitarse, se desplomaban las bolsas, ahora da lo mismo que esten los paises endeudaos y quebrados y Putin a lo suyo, no hay miedo porque las bolsas suben y suben, segun dicen porque la economia lo avala,en otras epocas con el aval de la economia las bolsas bajaban,

Hola Hugo, como siempre he leído el artículo con mucho entusiasmo porqué se que en este tema no estamos de acuerdo. ;) En cierta manera yo estoy fuera del mercado, es decir, ahora mismo no estoy invertido en nada sino configurando mi cartera para poder entrar en el corto plazo, (no me dejo influir por el consenso ni busco techos a este mercado) y sigo pensando que estamos ante un mercado con valoraciones hinchadas porqué se está desarrollando una lucha por la rentabilidad a causa del exceso de liquidez y que el exceso de demanda de bonos soberanos se está transmitiendo hacia otro tipo de activos y infravalorando el riesgo, mi teoría es que se llegará a un techo de riesgo y que a partir de ahí tendremos una salida en masa de la renta fija estatal que sacudirá con fuerza los mercados, tengo ciertos indicadores que estoy trabajando sobre el tema y que ya comentaré más adelante. Un saludo!

Hola Gabriel. Estás esperando entrar en el corto plazo a la baja?

Recuerda que puede que tengas mucha razón en tus argumentos, pero que lo importante es saber esperar hasta identificar que efectivamente los factores de riesgo que mencionas se manifiestan.

Te remito a este artículo mio:

http://inbestia.com/analisis/los-inversores-confunden-los-factores-de-riesgo-con-la-realidad

Abrazos

Efectivamente es lo que estoy haciendo, buscando mucho valor y estando atento a los factores de riesgo.

De los errores y los éxitos aprendemos, pero el problema con los últimos es que podemos engañarnos y pensar que somos muy listillos y caer en la arrogancia (y overconfidence) cuando en realidad pudo haber sido suerte mezclada con habilidad. Por eso siempre hay que tener ser escéptico de nosotros mismos y mas después de una buena racha y/o cuando pensemos que ya lo hemos entendido todo.

Saludos

claro también existe el problema con los primeros y es el de caer en el Mark Twain's cat effect, que un día se sentó en la hornilla caliente y nunca mas volvió a intentarlo, incluso cuando la hornilla estaba fría y apagada.

Mark Twain es "listo" sabe que se puede quemar el culo, y si pone la mano para ver si esta caliente sabe que se puede quemar la mano, a tomar por saco el infernillo, mi gata cuando ve una escoba se mete debajo de la cama, es un gesto de sabiduria

Mas bien es un gesto de No saber distinguir por parte de la gata. Y espero que no sea un gesto tuyo de maltrato animal.

saludos

Si pero la gata no tira una moneda al aire

Hola Gaspar, sobre el que llamas (que desconozco) "Mark Twain cat effect" creo que está muy relacionado con un artículo que escribí hace un par de meses titulado: "En qué se diferencia la genialidad de la locura. Y por qué la mayoría de las personas fracasan".

http://inbestia.com/analisis/en-que-se-diferencia-la-genialidad-de-la-locura-y-por-que-la-mayoria-de-las-personas-fracasan

Sobre la complacencia, siempre hay que ser emocionalmente inteligentes. Cuando abres una operación tienes que ser indiferente y no eufórico, cuando empiezas a perder debes sentir miedo que te lleve a cortar las pérdidas y no esperanza que te haga prolongarlas y cuando comienzas a ganar en la posición has de sentir un racional optimismo que te haga aguantar los beneficios y no sentir miedo que te haga tomarlos pequeños.

Entiendo que este artículo te ha sabido a complacencia. Yo no lo veo así ya que no habla de que hará o no el mercado y, sobre todo, de qué haré yo según lo que ocurra.

Aquí realmente solo muestro una lección de aprendizaje: yo no soy más listo ni me lo puedo creer, pero otros tampoco son más listos y por tanto he de confiar en mi criterio. Yo he llegado a un punto en el que confío, pero me ha costado confiar de verdad. Muchos años.

Abrazos

Yo lo tengo claro, los mercados son faciles, los dificiles somos nosotros, las bolsas cuando son alcistas son alcistas y suelen subir hasta limites insospechados, adelantarse en que los precios estan hinchados eso no tiene nada que ver con una tendencia alcista, lo que manda es la tendencia no lo que uno crea, Hugo sabe bien lo que dice, porque sabe de mercados

hace años hice un curso de bolsa, y el maestro nos dijo, el año que viene la estrella de la bolsa va a ser .............. esa empresa estaba en suspension de pagos, en se momento estaba a trescientas, pesetas con una tendencia alcista clara, entre en setecientas asustado por lo que llevaba subido, la tendencia clara, entre con siete millones, me asuste y gane seis millones y medio, y subio a siete mil pesetas, si hubiera hecho caso a la tendencia el beneficio hubiera sido de setenta millones de pesetas, pero claro, esta sobrevalorado desde las mil pesetas, tanto escuchar a los "expertos financieros", no hice caso a la tendencia, y podria poner mas ejemplos,Livorno tiene razon

Una frase de Soros que me encanta:

"No importa para nada si tienes razón o no. Lo que sí importa es cuánto dinero ganas cuando tienes razón y cuánto dinero pierdes cuando estás equivocado."

Suena a tópico pero yo creo que es cierto: vivir en primera persona un crash como el 2007-2009 y el rally posterior, son lecciones que no te las da ningún libro.

Buen artículo.

Bueno de que te sirve si es posible que en tu vida no se vuelva a repetir una situacion igual.

Las caidas del 2007-2009 no son nada nuevo, es siempre lo mismo, lo que varia es es el ambiente y eso parece que lo hace diferente, si quitas este ultimo detalle es todo igual ,yo trabajo al intradia y hay autenticos crash en el dia, con un comportamiento parecido, igual que un grafico de largo plazo, el grafico te pide abrir largos, pero como vas a comprar con lo que esta "callendo", ese es el truco, esto vale para cualquier rango temporal

Uno: muy cierto, en el intradía se ven "crash" de ese estilo cada día, por lo tanto las lecciones aprendidas se pueden aplicar en cualquier momento.

Y dos: afirmar que no va a volver a repetir una situación igual es bastante osado, desde mi punto de vista. Yo, al menos, no soy capaz de anticiparme tanto al futuro.

En cualquier caso, esto no iba de si se va a repetir o no, sino de la propia convicción que un operador tiene que tener al negociar en el mercado.

s2

Concuerdo amigo Hugo.

El problema que le veo es que este mercado atrae como la miel a las moscas a minoristas que han estado todo este tiempo fuera del mercado.

No tiene sentido que quien ha esto en 2009 fuera del mercado hoy se meta.

Lo contrario si es normal... que quien ha estado al 100% en 2009 hoy vaya protegiéndose poco a poco.

Un prudente saludo,

Hola Álvaro, ese consejo puede sonar racional, pero ¿quién te dice que no estés ante un mercado alcista que dura 3 años más y que suba un 100% más? ¿O incluso ante uno que dure 10 años más? Un consejo similar así recibido en 1985 o en 1995 hubiera sido un desastre.

Lo que sube puede provocar vértigo, pero para salirse del mercado o protegerse hay que basarse en elementos medianamente racionales. En mi caso espero a una doble señal:

1. Que la economía empeore de forma clara.

2. Que el mercado rompa soporte.

Más información en un articulo reciente:

http://inbestia.com/analisis/como-detectar-el-fin-de-un-mercado-alcista-y-el-principio-de-uno-bajista

Un racional abrazo :)

Racional Hugo,

Te voy a dar dos argumentos a favor de tu planteamiento y uno en contra.

A favor: cuando Greenspan pronunció su famoso discurso de la exuberancia irracional de los mercados el mercado estaba aún en una fase incipiente de la recuperación... corría el año 1996 y al mercado le quedarn 4 años más de alzas irracionales.

A favor: no hay alternativas buenas dy sencillas de inversión.

En contra: gente con mucho conocimiento del asunto se están protegiendo, como Bestinver. Para mi toda una referencia. También es cierto que ellos mismos siempre han dichi que estas fases del mercado son en las que peor lo pasan.

Tras dar muchas vueltas y sólo para mi caso particular: una posición agresiva es 100% RV, una defensiva es 50%RV-50%RF y la intermedia es 75%RV-25%RF. Vengo de estar al 100%RV y llevo tres meses pasando a la intemedia. Así me quedaré...y si tienes razón me perderé la subida de ese 25% de RF que podría estar en acciones.

Pero no se puede sorber y soplar a la vez.

Un prudente abrazo,

Lo que haga Bestinver no creo que sea muy relevante. Son una gestora española mediana y podría poner encima de esta mesa la opinión de mayores (y exitosas) gestoras con una opinión alcista del mercado. Además que yo sepa son una gestora de fondos que están muy expuestos al lado largo del mercado, es decir están comprados. Podríamos perdernos en una larga lista de referencias sobre las opiniones de famosos inversores pero, lo que importan son los argumentos directos. Yo no compro nunca a causa de Paramés y por tanto no vendo a causa de Paramés.

Después, por otro lado, hablas de asset allocation con porcentajes de RV y RF y yo no practico ese deporte porque soy un macro trader y además no asumo que volatilidad sea igual a riesgo, que es básicamente lo que asumen los que piensan en términos de "pongo" X% en RF o RV.

El tema de este post es sobre algo importante que he aprendido y como tema secundario es "¿está el mercado alcista acabado? (más allá de las naturales correcciones que llegarán sin duda)". Y ni lo que haga Bestinver, ni el asset allocation, ni "si quien compró en 2009 debería seguir alcista pero protegerse y el que esté fuera no debería entrar" son argumentos directos sobre el tema que expliquen que hará el mercado.

Por supuesto, hablar de lo que uno debería hacer, su nivel de riesgo, asset allocation, etc es interesante pero es otro tema (tienes la tribuna abierta) y es dependiente de cada inversor y de su perfil. Y yo nunca doy consejos individualizados propios de asesores como EAFIs, Gestoras o Sociedades y similares.

Yo lo que analizo es si las probabilidades son alcistas o bajistas a medio plazo (1 año) y en base a eso opero. Luego comparto esta información con los demás para que si creen que es una información de valor la adapten según sus necesidades, sus perfiles, según lo que sus asesores indiquen, etc.

Necesitaba explicar claramente las diferencias de lo que yo hablo y las cosas que mencionas, porque no son exactamente lo mismo.

Mi pregunta es ¿Qué es más probable que el mercado suba o baje? Y por lo que veo sigues pensando que las probabilidades están al alza ya que estás un 75% en bolsa. Yo cuando crea que las probabilidades sean bajistas me pondré a la baja un -100% si fuera necesario.

Saludos ni racionales ni precavidos, sino cordiales :)