Utilizar el sentimiento de mercado es complicado porque no todo extremo de pesimismo da lugar a subidas y no todo extremo de optimismo da lugar a bajadas. De hecho, durante una recesión y mercado bajista, lo normal es ver pesimismo y lo extraño es ver optimismo.

Por regla general, lo interesante del sentimiento es si el extremo que se alcance -ya sea pesimismo u optimismo- está alejado de la realidad macroeconómica subyacente. Así, un pico de pesimismo durante una expansión económica suele ser una buena oportunidad de compra. E inversamente, un pico de optimismo durante una contracción económica, suele ser una buena oportunidad de venta.

Con ello, ya no sólo hay que ser capaz de detectar un extremo de sentimiento -cosa que no es fácil-, sino que además se tiene que estar acertado en la dirección de la economía -otra cosa difícil- para que lo primero tenga utilidad.

Mi tesis actual es que se están acumulando las probabilidades del nacimiento de un mercado alcista cíclico a nivel global, a pesar de la creciente suma de signos que hablan de que el ciclo económico en EEUU está llegando a su final.

Vamos por partes. En primer lugar, los signos de fin de ciclo en EEUU son muy claros y a estas alturas son vox populi. Prácticamente todo el mundo está hablando de las probabilidades de una pronta recesión y de todos esos indicios que marcan la parte final de una expansión. No obstante, hay que tener en cuenta que la fase final de un ciclo se puede extender varios trimestre o incluso años. De hecho, la evidencia de las últimas décadas -que son las más parecidas al tiempo actual- nos hablan de que las fases finales del ciclo tienden a prolongarse cada vez más, probablemente por la suma de que nos encontramos en una economía de servicios -menos dada a «shocks industriales»- y a la actuación de los bancos centrales, que si bien aún no han sido capaces de eliminar el ciclo, sí son capaces de extenderlo. Más o menos algo parecido a lo que ocurre con la esperanza de vida de las personas y la medicina actual: todavía no hemos encontrado el truco de la inmortalidad, pero sí que se ha extendido la vida media de las personas.

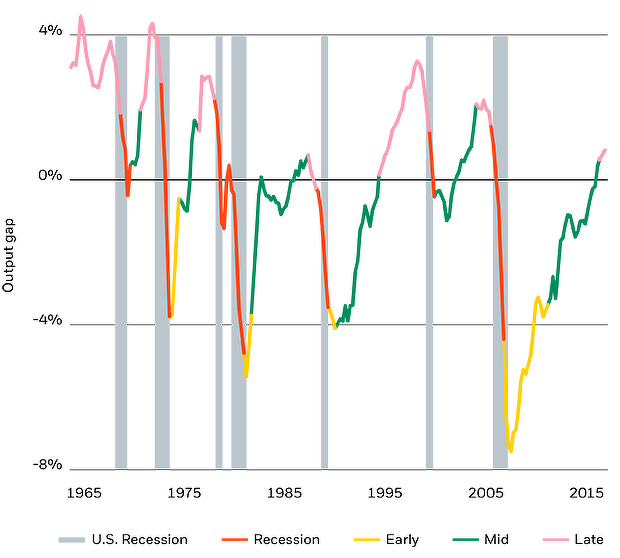

De hecho, observando el siguiente gráfico de BlackRock -la mayor gestora del planeta- y su gráfico del ciclo, vemos que la tendencia es a que la fase final del ciclo dure más tiempo. Así, ya en 1995 la economía estaba en esa fase final y la recesión no llegaría hasta finales del año 2000. En 2006 ya se había entrado en la fase final del ciclo y, sin embargo, a pesar de la bomba de relojería que se escondía bajo los ladrillos estadounidenses, el ciclo siguió vivito y coleando nada menos que un año y medio más. Ergo, saber que se está en la fase final del ciclo es importante, pero hay que reconocer que este se puede extender mucho tiempo. Es más importante saber cuándo el ciclo llega efectivamente a su final, que saber que se está, así de forma genérica, cerca del final (sin duda esto último no es una gran aportación al pensamiento de la humanidad, pero no deja de ser una verdad).

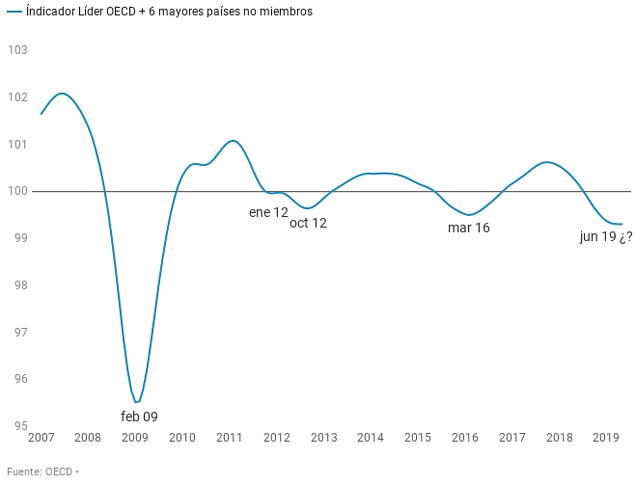

Lo interesante de la situación actual, es que en medio de todos estos debates sobre el fin del ciclo y las recesiones, el ciclo económico global parece estar repuntando en estos precisos momentos. El indicador adelantado de corto plazo de la Organización para la Cooperación y el Desarrollo Económicos (OCDE) sobre el conjunto de los países miembros de dicha organización, más las 6 mayores economías de países no miembros (China, India, Brasil, Indonesia, Rusia y África del Sur), apenas declinó en mayo y, redondeando, ha estado estable desde marzo hasta este pasado mes de mayo -que es el último dato disponible-. Es decir, ha frenado por completo su caída y todo sugiere que cuando se conozca el dato del mes de junio (dentro de 4 semanas) nos confirmará que el índice adelantado ha cambiado de dirección después de haber estado declinando desde noviembre de 2017.

Lo interesante de la situación actual, es que en medio de todos estos debates sobre el fin del ciclo y las recesiones, el ciclo económico global parece estar repuntando en estos precisos momentos. El indicador adelantado de corto plazo de la Organización para la Cooperación y el Desarrollo Económicos (OCDE) sobre el conjunto de los países miembros de dicha organización, más las 6 mayores economías de países no miembros (China, India, Brasil, Indonesia, Rusia y África del Sur), apenas declinó en mayo y, redondeando, ha estado estable desde marzo hasta este pasado mes de mayo -que es el último dato disponible-. Es decir, ha frenado por completo su caída y todo sugiere que cuando se conozca el dato del mes de junio (dentro de 4 semanas) nos confirmará que el índice adelantado ha cambiado de dirección después de haber estado declinando desde noviembre de 2017.

Los indicadores líderes o adelantados calculados por la OCDE están diseñados, según los propios términos de dicha organización, para «detectar los puntos de giro del ciclo económico relativo a su tendencia con una antelación de entre 6 y 9 meses». Y la realidad es que suele ser así. En el siguiente gráfico del índice Global Dow en dólares, un índice que representa a las mayores 150 compañías del planeta, he señalado con flechas los momentos de giro al alza del indicador líder de la OCDE.

Los indicadores líderes o adelantados calculados por la OCDE están diseñados, según los propios términos de dicha organización, para «detectar los puntos de giro del ciclo económico relativo a su tendencia con una antelación de entre 6 y 9 meses». Y la realidad es que suele ser así. En el siguiente gráfico del índice Global Dow en dólares, un índice que representa a las mayores 150 compañías del planeta, he señalado con flechas los momentos de giro al alza del indicador líder de la OCDE.

Si ese indicador suele adelantar cambios en la dirección de la economía global, no es de extrañar que los activos de riesgo como las acciones, tiendan a tener un excelente comportamiento en los siguientes trimestres o incluso años.

En mi opinión, a pesar de que estamos en la parte final del ciclo en EEUU, es interesante seguir esta nueva reaceleración económica global porque nunca se sabe hasta dónde puede llegar. Si la experiencia de las últimas décadas sirve de algo, hablamos de varios trimestres o incluso años más de mercado alcista. Realmente hasta que se produzca un shock que efectivamente lleve al ciclo a su final.

En mi opinión, a pesar de que estamos en la parte final del ciclo en EEUU, es interesante seguir esta nueva reaceleración económica global porque nunca se sabe hasta dónde puede llegar. Si la experiencia de las últimas décadas sirve de algo, hablamos de varios trimestres o incluso años más de mercado alcista. Realmente hasta que se produzca un shock que efectivamente lleve al ciclo a su final.

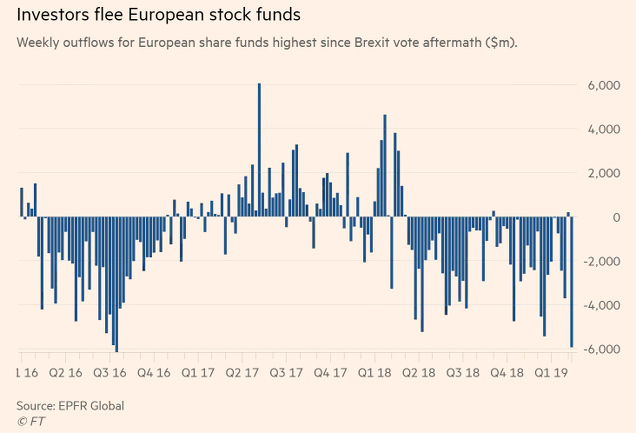

Otro elemento interesante, es que todo este mercado bajista que ha sufrido Europa desde 2017-2018 y, digamos lateral, que ha sufrido EEUU desde las mismas fechas, ha conseguido que en la actualidad el sentimiento esté por los suelos.

De tal manera los inversores europeos llevan saliendo de la renta variable durante trimestres según informa el Financial Times, y en fechas recientes la salida ha alcanzado cotas no vistas desde el referéndum del Brexit.

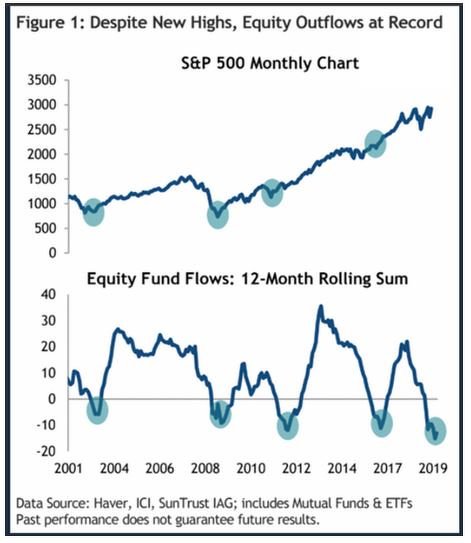

En EEUU ha ocurrido lo mismo, la suma de flujos de los últimos 12 meses ha alcanzado cotas negativas no vistas desde el fin de otros mercados bajistas, por extensos o cortos que estos fueran.

En EEUU ha ocurrido lo mismo, la suma de flujos de los últimos 12 meses ha alcanzado cotas negativas no vistas desde el fin de otros mercados bajistas, por extensos o cortos que estos fueran.

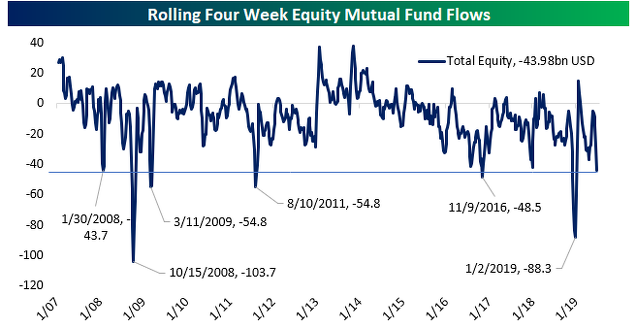

Observado datos similares de otra manera y esta vez de otra fuente (Bespoke Investment Group), vemos que la suma de flujos negativos durante las últimas 4 semanas (-43.890 millones de dólares) es propio de puntos bajos del ciclo bursátil, como octubre de 2008, marzo de 2009, octubre de 2011 o noviembre de 2016. Por supuesto, a veces ocurre al principio de un mercado bajista, como fue enero de 2008.

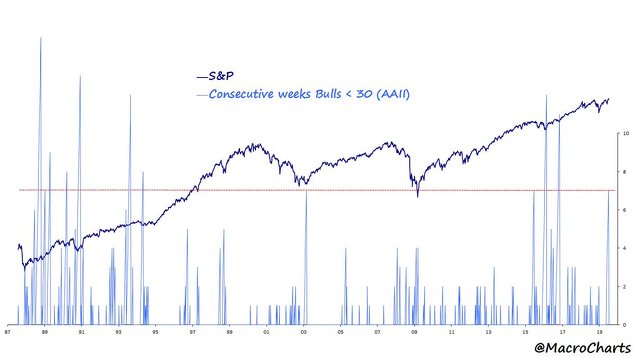

O siguiendo en EEUU, la encuesta de American Investors ha marcado su séptima semana consecutiva mostrando menos de un 30% de alcistas a seis meses vista, algo que refleja cautela y pesimismo.

Todas estas medidas de sentimiento y otras, reflejan que no existe optimismo y, sin duda, escuchar a todo el mundo hablar de recesión, me confirma que así es. Como decía al principio, el sentimiento es relativo y no siempre el pesimismo es una oportunidad de compra. Pero, si de verdad el ciclo global está girando al alza, tal y como parece indicar el indicador de la OCDE, entonces este fuerte pesimismo acumulado es un factor alcista, porque, a medida que la economía mejore, todo ese dinero que se ha salido de la renta variable irá volviendo y propulsando aún más arriba las cotizaciones. Este es, en definitiva, el mecanismo de cómo funciona el ciclo bursátil. La demanda crece cuando las perspectivas económicas mejoran.

Todas estas medidas de sentimiento y otras, reflejan que no existe optimismo y, sin duda, escuchar a todo el mundo hablar de recesión, me confirma que así es. Como decía al principio, el sentimiento es relativo y no siempre el pesimismo es una oportunidad de compra. Pero, si de verdad el ciclo global está girando al alza, tal y como parece indicar el indicador de la OCDE, entonces este fuerte pesimismo acumulado es un factor alcista, porque, a medida que la economía mejore, todo ese dinero que se ha salido de la renta variable irá volviendo y propulsando aún más arriba las cotizaciones. Este es, en definitiva, el mecanismo de cómo funciona el ciclo bursátil. La demanda crece cuando las perspectivas económicas mejoran.

Para aceptar como válido que el pesimismo actual es útil para los alcistas, habría que aceptar como válido que efectivamente nos estamos adentrando en esa reaceleración económica global. Desde mi punto de vista el indicador de la OCDE es bastante objetivo, pero obviamente el peligro de todo este escenario es que de repente volviera a girar a la baja -o que no termine de repuntar al alza-. Al fin y al cabo, nada dice que el indicador tenga que estar ascendiendo 1 o 2 años y puede que solo ascienda 3 o 6 meses ¿por qué no? Nada hay escrito sobre el futuro y sólo podemos trabajar con información limitada. Pero a día de hoy, los pesimistas sobre la economía global parecen no tener las probabilidades de su parte.