Tras una cuarentena trimestral vuelvo por estos lugares, aunque he comentado artículos posteriormente, y por redes, twitter y facebook, nunca he dejado de estar activo.

Conocéis que en inbestia siempre me ha gustado mojarme, y jamas hablar a toro pasado, o opinar de cuestiones sin trascendencia, eso es fácil, pero no interesa.

Quiero hacer un repaso, a lo que pronostique en mi ultimo articulo de 12 de marzo, para igualmente tratar algunas cuestiones de presente, pasado, y lo que pienso del futuro.

Los que nos movemos en este mundillo, hemos asistido a otra experiencia más en los mercados, nunca vivida antes, por desgracia hemos asistido a una lección psicológica total, de lo que significa miedo en todas sus vertientes, no solamente la bursátil, sino económica, laboral, y física, cuestión que nunca habíamos vivido así.

Si ya de por si, el miedo, es un sentimiento de difícil manejo en los mercados, había que añadirle la dificultad de algo no vivido, y un miedo colectivo mas allá del mercado bursátil.

Pero la realidad vuelta en V, SP500 ( neutro este 2020) y Nasdaq +12%

Otra cuestión de tremenda dificultad es que hemos asistido a una vuelta en V, bajo mi punto de vista, hacen mas daño que un crack del 50/60 %), cambio de ciclo o tendencia bajista, ¿ por qué? pues generalmente este tipo de escenarios son de tanta velocidad, que pillan a todos los intervinientes del mercado a contrapie, para luego no ocurrir nada ( pues la tendencia continua, como si nada hubiera pasado ), y lo mas normal es que los inversores comunes vendan en pleno pánico, ( o bien cuando quieren ir a vender el fondo de inversión, suelen hacerlo en el peor día,después de ver el Telediario o la prensa común, y por supuesto en pleno pico de pánico), igualmente los que se quieren poner cortos, porque esperan mas bajadas, son cazados, pero es que ademas, los que quieren reincorporarse al mercado, no tienen tiempo de hacerlo, dada la rapidez de la recuperación, y el miedo aun existente.

Para mas "inri", a todo esto hay que añadirle la dificultad de que prácticamente en un año, hemos vivido otra situación similar, de crash con vuelta en V en bolsa americana, recordar que en 2019 también pronostique una vuelta en V (LINK) y hablaba de salto de escalón histórico.

Dos V profundas hacen mas daño que un caída general de ciclo en el mercado, porque el inversor ve como se recupera el mercado, y en menos de un año le han reventado la cartera dos veces. (generalmente ese inversor ya no quiere saber nada del mercado de por vida)

SP500 SEMANAL.

Comentaros, que sigo en mi planteamiento de salto de escalón histórico en la bolsa americana, ya comentado hace muchos años y que sigue intacto ,en un articulo de hace 4 años lo resumía bastante bien( LINK)==

""" el mercado fue, es y será siempre alcista " pero se producen cada ciertas décadas amplios laterales de unos 15 años aproximadamente, (años arriba, abajo) , tras los cuales, y una vez que el mercado deja esa franja lateral, suele existir una inercial alcista de amplio recorrido en años, generalmente, todas las revoluciones alcistas se producen por periodos de amplia expansión económica, pero siempre existe un motor o revolución económica que lo genera, en este caso, la revolución ha sido, Nasdaq Internet, Tecnología, Comercio electrónico, Industria 4.0, todo ello se engloba en lo que se denomina , "nuevo mercado""""

Y llega 2020, y el COVID19, una situación bastante atípica, puesto los inversores conocían lo que estaba ocurriendo ya en China, pero en Enero y Febrero comenzaban muy alcistas, incluso, algunos analistas tiraban de histórico en virus, para decir que no existiría problema, porque en otros episodios similares solo ocurrió un insignificante retroceso, pero de repente de la noche a la mañana sucede la caída mas rápida de la historia, hasta el punto, que en EEUU se tuvo que utilizar el cortafuegos de parar el mercado en futuros varias veces, y en contado igualmente varias veces, sí os soy sincero, en mi opinión, en EEUU sin la mano de Dios, ciertos mecanismos, y la Fed, no actúa rápido, por el propio itis psicológico del miedo retroalimentado, la caída podría haber sido mucho mayor.

En esta tesitura, aunque tenia convicción en la la vuelta en V violenta, desconocía el punto exacto de suelo, otro error por parte de todos los inversores, es querer saber el punto exacto de frenada, aqui no existe otra técnica que no sea la compra escalonada, porque la historia bursátil en EEUU está llena de vueltas en V, desde 2009 unas 11 ( unas mas profundas que otras) PERO ES QUE INCLUSO 2008 fue en realidad una vuelta en V.

En mi ultimo articulo de 12 de Marzo 2020 LINK = https://inbestia.com/analisis/...

COMENTABA """" Creo, que la vuelta en V seria muy posible, y quizás violenta, simplemente por la etimología de la caída, e igualmente, a la vez que estamos viendo algo nuevo, solo las manos fuertes lo saben, jajaja, personalmente nunca he visto.

Me resultan muchas cosas extrañas en todo este asunto, pero tengo claro que al final pierden los débiles y ganan las manos fuertes.

Todas estas situaciones, no se vencen con saber donde o como se va a parar el precio, sino con cuadrar los porcentajes de inversión de capital en cada punto, escalonadamente, no hay otra.

Sí ya te ha pillado atrapado al 100%, es mejor no hacer nada, porque lo mas normal es que operes a destiempo, y te acaben de machacar.

Como digo, esto es algo que no es para siempre, pasará.

Por lo demás, la estrategia de pares, largos en Nasdaq 100 o Nasdaq internet, y cortos en Russell 2000 podría ser muy idónea, dada la tipología del asunto, el mundo industrial de internet, comercio, ocio, tele trabajo, nube, se verá reforzado.

Como veis el escenario que marque ha sido el que ha ocurrido.

Luego también podéis leer los comentarios que se realizaron en dicho articulo de 12 de Marzo, son curiosos, y los que me seguisteis en redes sociales, el listado de empresas en los que había que invertir, yendo casi todas bastante bien, ya estaba la temática del Nasdaq Biotecnología, que también ha ido muy bien.

¿Que ha ocurrido? Sector NASDAQ INTERNET como comentaba en redes sociales, ha tenido una salida de pauta plana correctiva 2018/2020 =https://twitter.com/jbegno1/st...

Solo hay que ver que Amazon, Microsoft, Facebook, etc etc están haciendo máximos históricos

Pero igualmente algo curioso ha ocurrido Nasdaq BIOTECNOLOGÍA que venia bajista desde 2015, ha roto un punto muy importante.

https://twitter.com/jbegno1/st...

En todos los casos, SP500, NQ100, NQ INTERNET , NQ BIOTECNOLOGIA he visto volúmenes capitulares muy importantes, sobretodo en las grandes megacapitalizaciones, por eso lo de comentar que el Covid ya es historia.

En los comentarios del articulo, pondré algunas referencias actuales de que puntos manejo a futuro.

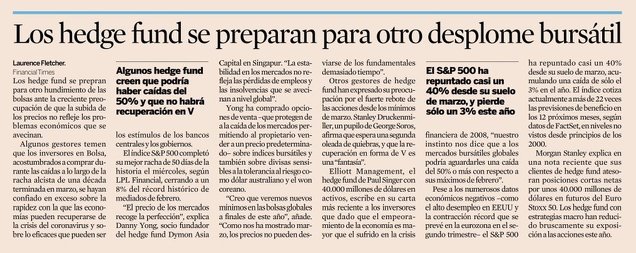

Indicar que lo posteriormente visto, ha sido una recuperación del sector débil, Russell 2000, salvo en la sesión de ayer que el NASDAQ 100 tomo nuevamente le mando conquistando los 10000 puntazos, pero días antes hemos visto señal alcista en la amplitud ( linea AD,NySE) Y Señal en el indice Suma, todo esto lo inserte en twiitter, facebook etc, igualmente quiero hacer mención especial a varias polémicas, la que se discutió aqui en los artículos sobre que los brokers tenían records en aperturas de cuentas de pequeños inversores, los podéis buscar en inbestia, y otro tema, son las portadas de medios financieros que aparecen a comienzos de mayo, y que a mi personalmente ya me hicieron ver que el retest no iba ocurrir con total seguridad, me refiero a esto: https://twitter.com/jbegno1/st...

Curiosamente hace unos seis o siete días también vi esto, jajaja:

¿ y ahora qué?

SP500 MENSUAL:

Pues para mi este 2020 se va a recordar en la historia como UNA GRAN OPORTUNIDAD HISTÓRICA PERDIDA, como también fue los visto a finales de 2018: ¿por qué?, pues porque hemos tenido la oportunidad de tener dos puntos de entrada históricos en dos años: 2346 puntos en 2018, y 2191 puntos en 2020.

RUSSELL 2000 MENSUAL:

El Russell 2000, indice de pequeñas empresas, es el indice donde se aprecia la crudeza mas real de la economía tradicional, pero también hay que decir, que mucha culpa la tiene el desarrollo del mercado tecnológico, y la mas evidente concentración, megacapitalizacion y globalización, siendo el mundo actual en los indices, máxima ponderación en lo relativo a empresas de la nueva economía guiado por grandes capitalizaciones, sin olvidar que el Russell value ha hecho aguas, que esto también ha sido clave, como apreciáis, en el RUSSELL 2000, tras el salto de escalón 2000/2013, prácticamente hemos vuelto en el 2020 en el mismo nivel al mismo nivel que 2013.

Esta es la paradoja, ¿dónde esta el mercado barato o caro? pues, si aplicamos las teorías que muchos vienen desarrollando desde hace años, y se hubiera invertido en el mercado barato value nos hubiéramos comido los mocos.

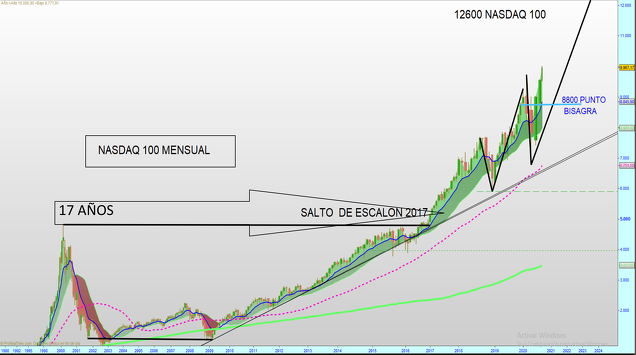

NASDAQ 100 MENSUAL ( nuevo record histórico 10000) ¿ pero no era en el mercado tecnológico donde estaba la gran burbuja?, todos pronosticaban un crash, y resulta que trÁs el COVID19 .............

Desde que se salta el lateral 2000/2017, un nuevo escalón nació, pese a que muchos siguieron en sus trece de que habia burbuja, y lo peligroso ( para los bajistas) es que salto de escalón significa saltar puntos concretos que ya nunca mas serán nuevamente vistos.

Aun veo algún gestor como el de SSS irracionalmente corto, encabezonado en ver un gran crash, eso si, que nadie se crea que es fácil mantener posiciones en las grandes megacapitalizaciones del Nasdaq , sin ir mas lejos os pongo el ejemplo de AMAZON, que tras bajar este 2020 a 1600 dolares, esta ya buscando los 2600 dolares, y esto ha sucedido en bastantes.

Actualmente los 8800 son el punto bisagra mas importante, y el objetivo los 12600 puntos

Lo bueno de todo esto, es que ya hemos tenido dos crash en poco mas de un año, y que realmente, sÍ uno ha seguido los tráficos, sabe que tanto las Microsoft, Amazon, han aumentado tráficos brutalmente en marzo, abril, y que serán mayores facturaciones, y mejores resultados empresariales 2Q, y esto sucede con un gran, y amplio abanico de empresas relacionadas con Nasdaq Internet, Nasdaq 100.

De momento la historia ha demostrado que existen saltos de escalones, y son puntos que ya nunca jamas vuelven a ser visitados, por eso es estúpido el razonamiento de posicionamiento en corto.

Estoy seguro, que mas de uno ya le hubiera gustado comprar empresas del Nasdaq Internet en las dos grandes correcciones de 2018/2020, sobretodo en la actual de 2020, esas oportunidades ya no se volverán a ver.

Pero cada cual con su película, la de seguir cabezón ignorando la realidad, o la de apostar por otro tipo de estrategias, o sectoriales, demomento toda la estrategia en sectores o empresas valor, son en estos momentos inútiles, por mas baratas que puedan aparecer, primero, porque estamos ante un gran mercado growth, por lo tanto la expansión y el crecimiento de las nuevas industrias o empresas es lo que el mercado valora, y seguirá valorando.

Por muy buenos múltiplos, y valoraciones que tenga equis empresas, el mercado ya no premia esto ( en realidad solo lo ha premiado en muy pocos años en la historia bursátil),

En el mercado actual capitalizan las expectativas, pero esto no es compatible con las facturaciones, pues en muchos casos hay expectativas en crecimiento, y facturaciones en crecimiento trimestre tras trimestre, y también bastantes casos, en los que no hay una gran facturación, pero si una gran expectativa de crecimiento por ser nuevas industrias, o nichos de mercado, en cambio las tradicionales con grandes valoraciones, el mercado ya descuenta que a X años no van a existir, estando en caro decrecimiento de tamaño empresarial, se aprecian ejemplos en todas las ramas industriales, financiero, transporte, comercio etc.

Es también realidad que muchas industrias van a seguir existiendo a 20/30 años vista, agua, electricidad, productos básicos de alimentación o consumo, etc etc, son realidades vigentes, y que lo serán a futuro, de la misma manera que han sucedido cambios en este histórico 2020, en industrias tipo tecnología de la nube, teletrabajo, comercio on line retail, energías renovables, etc etc.

De momento hay que ir vigilando esos tráficos de datos mundiales internet, e ir vigilando las expansiones actuales, y las futuras industrias, empresas, y valorando que industrias que van a proseguir a décadas tienen buenas valoraciones, rechazando toda industria en decrecimiento.

Saludos.

Juan un placer leer tus artículos aunque te sigo en twiteer saludos

Verdaderamente impresionante!

Probablemente, el mejor análisis del mercado búrsatil jamás leído!

Gracias.

Buenas.

Completamente de acuerdo aunque me da que para la semana que viene con la triple hora bruja podríamos tener alguna corrección ya que el sentimiento ahora es casi de euforia.

Además en este entorno de tipos bajos o negativos el growth lo tiene todo a favor, así que la temática que comentas debería ser la que siga liderando.

Salud y suerte.

Me alegra mucho poder leerte de nuevo por aquí. A ver si en un próximo artículo hablas un poco del Ibex, jeje. Saludos.

Acertado como siempre.

Deseando seguir leyéndote.

Buenas tardes a todos,

como siempre descomunales los aciertos.

Un saludo.

Gracias por volver,deseando leerte,en los momentos críticos me has sido de gran ayuda

Suponiendo que los escalones se deban a la liquidez inyectada por los bancos centrales, el que se va a producir en los próximos años va a ser impresionante. En este gráfico (Schwab, Bloomberg data as of 11/22/2019) falta añadir los 10 billones (o así) inyectados en 2020.

Gracias por vuestros comentaros

En cuanto a lo del tema de inyección de liquidez bancos centrales, EQ, políticas monetarias, fed etc, son cuestiones de otra naturaleza, nosotros como inversores debemos centrarnos en la dirección de los precios, y una tarea más que crucial en los últimos años, intentar estar en los sectores e industrias adecuados, es lo más práctico, intentar averiguar que sector o industria va a facturar más.

Qué ganas tenia de volver a leerte

En respuesta a Miguel de Arriba

gracias

Si os estáis fijando en la sesión de ayer, y en la de hoy, aunque la de hoy es correctiva sigue teniendo mucha mas fuerza el NASDAQ 100, NQ internet, NQ BIO, que el Rusell2000 o el dow jones, por lo que opino que la estrategia correcta sigue siendo largos en tecnológico / internet, y cortos en el mercado débil, esto no va a cambiar ya, aunque de vez en cuando haya rebotes del mercado débil, tampoco debemos olvidarnos del ORO en verano.

En respuesta a Juan A Beño

Hola Juan, porqué del oro en verano, por la estacionalidad o por fundamentales?

Yo seguro que me equivocaré, pero en este rebote he visto cosas muy flipantes. Es cierto que hay escepticismo en la subida por parte de institucionales y profesionales, pero la entrada en masa del gran público, todo el tema de Robin Hood, empresas quebradas que suben como la espuma (Hertz, Cheasepeake).

Estas cuestiones de sentimiento tienen su peso. Para que el precio suba hacen falta compras y si todo potencial comprador ya ha comprado porque fuera cierto (no lo afirmo) que el optimismo es extremo, ¿Como pueden seguir subiendo los precios?

Aun siendo este video anecdótico, es representativo de lo que he observado en el mundo retail los últimos 2, 3 meses. Me ha recordado muchísimo a aquel chaval de Gowex que se burlaba de de toda la industria financiera.

https://www.youtube.com/watch?v=x4OtNP-_G6QTenía ganas de que volvieras a escribir aquí aunque te he leído y te sigo leyendo en twitter. Aunque has escrito tu opinión política en otras ocasiones, creo que podrías dar tu opinión sobre cómo crees que terminaremos económicamente hablando, teniendo en cuenta la política anti-económica que está aplicando este engendro que padecemos y padecerán generaciones y generaciones de españoles.

Bueno mi opinión política la quiero alegar de cualquier fanatismo, en realidad soy antipolitico, ni afiliado a nada, por lo tanto opino bajo el paradigma de lo que creo que pueden hacer los mercados según que partido gobierne, y ya di mi opinión,

https://inbestia.com/analisis/se-confirma-el-peor-escenario-huyan . De hecho la bolsa española en esta desgracia vírica, y como alguna vez he insertado en twiter estaba la penultima de todos los indices mayores mundiales, la 45, la ultima era Pakistán , si a eso la añades cosas como la Tasa Robin etc pues una ruina, .,

En respuesta a Juan A Beño

Es obvio que si tienes una bolsa como la ultima de indices mayores mundiales, la economia no va muy bien que digamos, y que le mercado no cree en las estrategia economicas politicas, esto es asi.

Bueno, hoy ha habido masacre en EEUU, no tango por el retroceso, que era lógico, marco como zonas bisagra los 2900/2930, puntos SP500, cualquier rebote a zonas de 3100 aprox, ya es para NO ESTAR, y esperar superaciones de máximos o bien distancias inferiores, las compras en retrocesos siempre NASDAQ INTERNET NQ 100 O biotecnología, Si os fijáis cuando el mercado cae, el Russell y el Dow jones cae mucho mas que el nasdaq, la estrategia de pares, largo en Nasdaq 100 cortos en Russell 2000 comentada desde marzo, sigue vigente hoy ha sido un 5/8, y el resultado es +3%, el Oro también hay que vigilarlo este verano. Por lo demás las estrategias una vez ha habido vuelta en V , dependen de vuestros puntos de entradas, yo creo que hay un grupo que ha entrado en zonas de 2800/2900, otros en zonas de 2500/2600, y creo que muy pocos en zonas de suelo 2200/2400, otros tendrán su media cuando escalonaron las entradas. Mi escenario es identico, fuertes retrocesos lo debil sufrirá mas, y el tecnológico internet, biotecnología seguirá estando mas fuerte, y mientras sigan miedos de rebrotes, o se vayan publicando resultados del 2Q,se irá confirmando esta tesitura,

Perdonar las faltas pero estaba con el movil

El Nasdaq ha hecho vuelta en V, y más. Lo has clavado.

Ahora bien, por el resto tenemos de momento un rebote típico totalmente esperable después de una primera gran caída como ha pasado prácticamente en todas las grandes caídas. Con el añadido de un apetito por el riesgo por parte del retáil muy característico de una trampa alcista.

Lo de ayer podría ser el arranque de una nueva pata bajista, aunque los bonos estuvieron muy quietos y eso le quita “fuerza” a la caída de ayer.

Bueno, del mercado, y mas eb USA te puedes esperar cualquier cosa, yo opto más por estrategia, debilidad / fortaleza, luego ya la referencia del índice general SP500 como índice de equilibrio entre Russell o Dow Jones y Nasdaq 100. Luego viene el factor si estas atacando o defendiendo el partido, puntos de entrada etc, es evidente que si has pillado la V o el rebote, ahora mismo defiendas mss que ataques, para mi es clave el tema sectorial, más que los propios índices

La India es un mercado por el que se decantan Facebook y otras tecnológicas.

El aumento de clases medias en la próxima década también va proporcionar el aumento del número de inversores.

El salto de escalón parece asegurado y siempre hay inversores que huyen del mercado para siempre pero en estos momentos los bonos no son alternativas.

Quizás el retorno no sea en V pero la próxima década promete. Los cisnes negros como el COVID19 y el aumento de oferta de petróleo han permitido puntos de entrada interesantes para el largo plazo (no excento de dolor durante el trayecto).

Adjunto gráfico del siguiente informe:

https://www.caixabankresearch.com/en/emergence-middle-class-emerging-country-phenomenonEn respuesta a Enrique Vert

INDIA lo tenia en vigilancia, pero tambien es cierto que este 2020 de los indices mayores no es el mas fuerte, no recuerdo bien, pero estaba de los ultimos, a ver si vuelvo a repasar el escenario.

En respuesta a Juan A Beño

He hecho referencia a la India como factor positivo para los inversores por aumento del consumo por un lado y por la incorporación de nuevos inversores durante la próxima década.

Por técnico el potencial de subida es muy superior al de caída visitando nuevamente los mínimos. A medio-largo plazo está en un lateral que corresponde con la crisis que está atravesando.

He revisado los índices; a un año el Nasdaq lleva un +21% y el Ibex un -21%. El NIFTY como los emergentes ha sido castigado por aversión al riesgo, pero incluso dentro del Ibex ha habido oportunidades. En ACS he llegado a tener un +100% aunque no está exento de volatilidad y en esta semana se ha dejado algo de sus ganancias.

La vuelta en V ha sido muy rentable para las compras hechas en mínimos. De momento Berkshire es de mis peores compras pero se revalorizará por su exposición a Apple y medios de pago aunque fue lastrado por aerolíneas y Bancos

Aun más probable que en un giro v con tendencia posterior estadísticamente ha sido más probable que el mercado consolide durante el tiempo posterior a una caida de este calado. Eso se aprecia si se suma al precio la volatilidad existente, dicha volatilidad es demasiado alta para que haya un mercado alcista, de manera que cuando llega a resistencias el mercado se gira con fuerza(curiosamente estos días tenemos un ejemplo).

Cuando la volatilidad se mantiene alta el mercado o se queda lateral con movimientos amplios(escenario más probable desde mi punto de vista) o se vuelve bajista. Muy poca gente comprende bien la volatilidad a lo largo de su vida inversora, pero es clave para saber leer el fondo. Los proximos 12-24 meses deberíamos estar por debajo de estos niveles o cerca, esto será así a menos que la volatilidad repentinamente se reduzca y se mantenga.

Para hacerse una idea de qué quiere decir esto, el VIX ayer subió un 50% en un día en la crisis de 2008 en mitad de la recuperación de 2009, donde había mucha más volatilidad, no tuvo una sesión igual en cuanto a volatilidad implícita. Entender ese nerviosismo con las opciones es clave.

Si es cierto, en cuanto al VIX pensaba que se iría a zonas inferiores a 20, yo de hecho ayer jueves decidí vender el 80% en USA, solo me he quedado con un 20%, en mi caso porque ya el partido no me ofrece ecuación rentabilidad riesgo, y para realizar ganancias, lo comente en redes sociales, pero basicamente ademas del VIX ,es un poco lo que comentaba ayer, todo depènde de que nivel de entrada llevas, no es lo mismo entrar en el inicio del rebote, que a mitad o que en este ultimo arreon del SP500 que ha ido con la superacion del 2900, que para mi era la zona bisagra, la idea de realizar ayer, fue precisamente lo que comentas del VIX, el escenario para mi gusto es el siguiente 1) defensiva, si ya has conseguido la V esperar un VIX debajo de 20, 2) si vas por un tema especulativo, esperar un nuevo reversal en VIX pero no poniendo todos los huevos en la cesta, hasta que la situacion del vix se normalice, y como he comentado NQ INTERNET O BIOTECNOLOGIA. el mercado debil hay que dejarlo.

Comentar que en 2019 también se realizo una V, pero luego continuar la tendencia no es tan sencillo, hubieron latigazos bajistas en Mayo y en agosto, la idea en la V es precisamente evitar el panico, no mal vender una cartera, o entrar a comprar en el panico, esperando una vuelta V, una vez producida dicha vuelta, el escenario de reanudacion tendencia requiere un tiempo de asimilacion, y la estrategia se torna ya diferente.

.