Puedo estar intelectualmente confundido, ¿cómo no?, pero lo que nunca he sido es un «siemprebajista», que es básicamente el peor pecado de todo inversor en bolsa puede cometer, porque a largo plazo la bolsa tiende a ser muy alcista. De hecho, a largo plazo la bolsa es un juego bastante conservador en comparación con otras actividades empresariales. Y tan consciente soy de esto, que lo que me han llamado muchas veces es «siemprealcista».

Pero creo que estamos en la fase final del ciclo y que las ganancias, que por supuesto las puede haber, serán muy reducidas en el mejor de los casos y que el potencial para accidentes del mercado es muy elevado y que incluso en algún momento del año 2018 o principios de 2019, se puede iniciar un mercado bajista, teniendo en cuenta que la bolsa tiende a formar su máximo antes del propio inicio de un proceso recesivo de la economía.

Es bien sabido que los analistas y los economistas, como conjunto, no son capaces de predecir las recesiones, pero también es cierto que los inversores profesionales no son idiotas y saben en conjunto más o menos en qué momento del ciclo están. Según la encuesta de Bank of America Merril Lynch, más del 75% de los inversores institucionales estiman que se está en la fase final del ciclo, una medida solo alcanzada a finales de 2007. Por supuesto, también la medida era elevada desde mediados de 2006 y el mercado subiría un año más. Nadie sabe en qué momento preciso se acaba el ciclo y la fase expansiva de la bolsa. Pero esto hace que las posibles ganancias desde aquí sean muy limitadas y que las potenciales pérdidas para el mercado sean elevadas.

Ahora, da igual que una mayoría de inversores institucionales piense que se está cerca del ciclo, porque como la mayoría de fondos y vehículos de inversión son «solo alcistas», no hay incentivos para decir la bolsa tiene muchas probabilidades de entrar en un mercado bajista en un futuro próximo. ¿Cómo iba un gestor de un fondo de renta variable, que está obligado a estar invertido en acciones al 75% todo el tiempo, a decir que no es el momento más propicio para las acciones? Si le preguntas a un peluquero si necesita un corte de pelo ¿qué te va a decir?

Pero mi argumento no es «la opinión de la mayoría», solo pretendía señalar que es mentira que el final del ciclo venga siempre como una sorpresa exacta. El año 2000 era una burbuja y no faltaban voces que lo decían. Mi argumento para pensar que estamos cerca del final del ciclo, es que las economías occidentales y en especial la americana, están ya en medio de un «shock inflacionario» en medio de una fase de debilidad económica creciente, que provocará un «fallo de política monetaria» por parte de la FED. O en otras palabras, las presiones inflacionarias empezarán a ser muy elevadas desde aquí y la FED se verá obligada a seguir subiendo tipos de interés y lo estará haciendo en medio de una economía que se irá apagando y acabará provocando una nueva recesión cíclica.

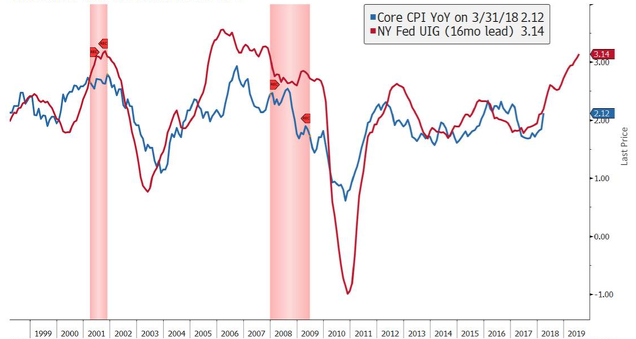

La inflación subyacente en EEUU ya es del 2,1% anual, una medida similar a la vista en los años 2016 o 2012, pero los indicadores adelantados de la inflación (siguiente gráfico), auguran una inflación anual del 3%. Ahora algunos miembros de la FED señalan que su objetivo de una inflación al 2% es «simétrico», diciendo que un 2% no es el techo, sino la medida intermedia, pero cuando la inflación repunte hacia el 3%, dejarán su «simetrismo» de lado y se mostrarán cada más más restrictivos.

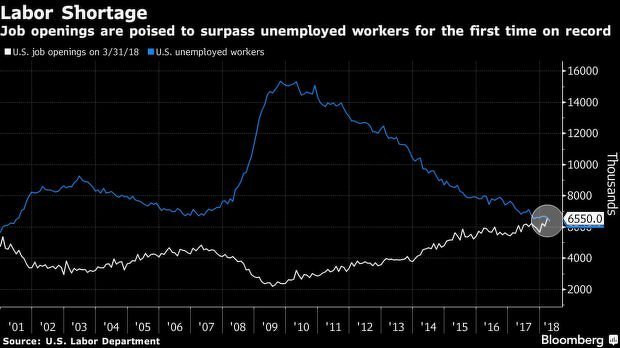

Este repunte en el que ya estamos de la inflación se está confirmando a través de varios datos. Por ejemplo, el número de puestos vacantes ofertados por las empresas americanas está en máximos, tanto que ya hay más vacantes que gente buscando trabajo (siguiente gráfico). Esta situación no solo puede generar un aumento en espiral de los salarios para que las empresas puedan contratar nuevo personal con el que mantener el nivel de ingresos, sino que los salarios seguirán repuntando para retener los empleados que ya tienen.

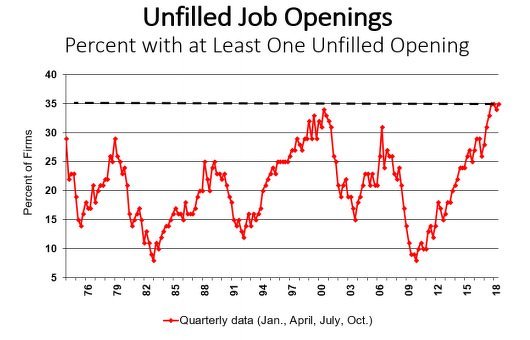

Esta falta de personal se puede ver incluso en las pequeñas empresas norteamericanas, ya que el 35% de las PYMES tienen al menos un puesto que no consiguen cubrir, según la propia asociación de pequeñas empresas, la NFIB. Cuando este tipo de situaciones alcanzan un punto extremo, es cuando el ciclo está cerca de su final. Una imagen vale más que mil palabras:

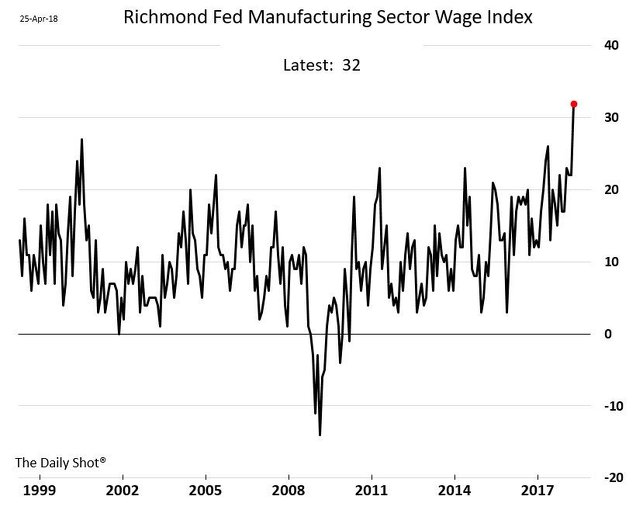

Y la realidad es que decenas de medidas inflacionarias están señalando que ya estamos en medio de un «shock inflacionario» o fuerte repunte de los precios que va a más. Tomemos como un ejemplo más, el índice de nivel de los salarios en el sector industrial elaborado por la Reserva Federal de Richmond:

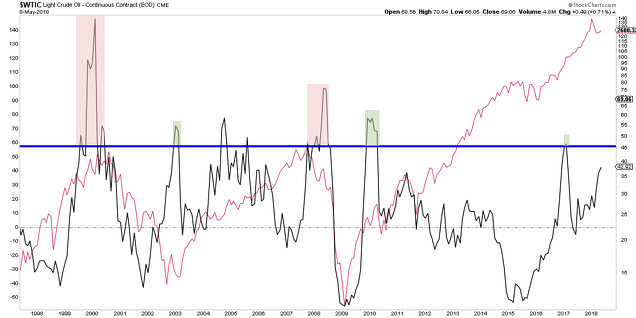

Y, por supuesto, en este entorno, el precio del petróleo está en un alza imparable, ya repunta el 47% en un año. Más allá de las recuperaciones tras fuertes caídas del oro negro (recuadros verde en el siguiente gráfico), cuando el precio del petróleo se acelera más de un 60% en el año (recuadros rojos) es porque es un síntoma más de que se está en el final del ciclo. El siguiente gráfico muestra en la curva roja el S&P 500 y en negro la evolución a doce meses del precio del petróleo.

Así que este «shock inflacionario» parece evidente e inevitable y por tanto la Reserva Federal estará obligada a presionar aún más los tipos de interés al alza, todo en un entorno macroeconómico global que ya ha empezado a desacelerar.

Como el final de un ciclo no llega de un día para otro, probablemente sea muy pronto para ser netamente bajista. De hecho, creo que sería un suicidio ser bajista sí o sí en este mercado, a corto plazo nunca se sabe que ocurrirá y tampoco se puede estar seguro de si el ciclo se acabará en 6 meses, si ya acabó o lo hará en 14 meses. Son periodos en los que mientras tanto la bolsa puede hacer de todo, aunque lo más probable es una fase lateral-alcista de escasos ascensos. Además, históricamente me he adelantado demasiado a los grandes cambios del ciclo económico, como cuando en abril de 2012 pensaba que el mercado bajista en Europa estaba cerca de su final (lo hizo 3 meses más tarde), así que doy por descontado que aún no es el momento.

Este entendimiento de que el ciclo está cerca de su fase final solo es el primer síntoma, muchos otros han de llegar, como un fuerte deterioro de los indicadores macroeconómicos tales como el empleo, la producción industrial o la actividad del sector servicios. Pero cuando ese deterioro llegue, que será relativamente repentino, no creo que haya que pensar que sea una simple deterioro como ha ocurrido otras veces, sino el comienzo de la recesión. A la vez que estos indicadores macro se deterioren casi de un día para otro, habrá un momento en el que el mercado caerá repentinamente y entonces esa será otra confirmación de que se ha entrado en un nuevo ciclo.

--

Descargo de responsabilidad por conflicto de interés: el autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Renta 4 Multigestión / Ítaca Global Macro que asesora a través de su sociedad Ferrer Capital Management.

El mismo error de ser siempre bajista es el error de intentar anticiparse sin una confirmación contra la tendencia. Ser bajista es tan fácil como entrar en venta si se rompen los últimos mínimos que en algunos índices ya son mínimos relativos validados por rotura de máximos anteriores.

Estadísticamente desde una corrección en brutal sobrecompra hasta una caída mayor pasan entre 12 y 18 meses, es decir, que hasta el año que viene o el siguiente estadísticamente ha sido mejor ir contra la última caída, o sea, en compra. Si se comprar ahora con un stop en mínimos se podría ir a por un 10-15% adicional sin tener que hacer mucho. Hay que tener en cuenta que algunos índices están en su volatilidad más baja en una década mejor síntoma no puede haber.

Lo dicho ir a favor de la tendencia siempre es lo acertado por la ley exponencial logaritmica, pero en este caso además lo es por lo sencilla que es la estrategia a seguir. Para los que no entraron aun en lo mínimos se puede entrar con stop en mínimos y en caso de que salte stop colocarse en venta y el riesgo sería muy bajo. Por el contrario, si entras en venta ahora y los próximos 12 meses sube lento, pero inexorablemente, el riesgo a correr será menos controlado.

Claro, al final el mercado somos todos los participantes y si todos viéramos lo mismo el sentimiento iría en nuestra contra.

Proyecciones: DAX 14000, CAC 6000, eurostoxx 4000, Ibex 11500... en USA en teoría 3000 sp, 8000 nasdaq y 28000 dow, pero USA tiene menos probabilidad por ahora.

En respuesta a Mister killer

Este es un artículo macro sobre el ciclo, nada que ver con lo que haga el mercado en el cortísimo plazo.

En respuesta a Hugo Ferrer

Disculpa pensaba que hablabas del final del actual ciclo no del siguiente, ya que como he indicado el final del posible ciclo lo he puesto en meses estadísticamente hablando. Aunque bueno lo que he tenido en cuenta al final ha sido el precio pues descuenta todas las variables macro, micro, tecnicas y emocionales... y además todos comemos de lo que haga el precio no de lo que hagan los datos macro, por lo tanto aunque mi aportación sea igual de subjetiva el fin es mucho más práctico a fin de cuentas.

Dicho esto, ya había descontado la macro en el precio como he dicho varias ocasiones, los PMIs están muy lejos de 50 lo que indica expansión de la economía(aun no hay fin del ciclo) cuando caigan de 50 ahí es donde habrá que salir y habrá final del ciclo más fácil imposible.

Por otro lado, todos estaban asustados por la posible inflación y resulta que sí que algún día subirá, pero a día de hoy USA lleva dos meses mostrando peor de lo esperado y pese a tener pleno empleo que no se veía en 20 años los salarios han sido más bajo de lo esperado. Además, el IPC de Europa salió peor de lo esperado lo que da mucho margen para actuar y cuando Europa se ponga a subir tipos a no más de un año las bolsas van a salir disparadas. Datos macro a 2,3 años ¿cortísimo plazo? pues no se quizás esperamos a 20 años... no entiendo tu comentario...

En respuesta a Mister killer

Ahí es donde divergimos mucho. Yo puedo utilizar el AT pero para mi solo es una herramienta adicional, no la primera. Para mi el precio no descuenta todas las variables macro, ni mucho menos. El precio a veces está en lo correcto y otras no. Es cuando no que es realmente interesante para mi.

Desde 2008, el temor ha oscilado entre deflación o hiperinflación en cuestión de semanas en ocasiónes, lo cierto es que en este tiempo, el petróleo apenas ha conseguido mover la inflación, ni las políticas expansivas, ni por ahora el pleno empleo, por otra parte una inflación entre el 2-3% es lo más sano para las economías

Por supuesto habrá más recesiones y caídas en las bolsas, pero no todas las caídas son de un 50%, si me pierdo una subida del 30% para evitar una caída del 20%, mal negocio hago,

Todas las caídas empiezan igual, pero solo después sabemos como acaban,

Eso sí me niego a creer que una economía que se ha recuperado al ritmo más bajo de cualquier recuperación pueda estar recalentada,

En respuesta a Javier Garcia Perez

Es difícil que un mercado bajista sea del 50%, lo más probable es uno del 30%-40% en EEUU, algo más normal.

Y efectivamente, si uno se pone corto o se sale muy temprano puede perderse un 15% para después ganar un 25%, por ejemplo. Cada cuál ha de hacer lo que mejor le venga. Incluso ser long only si cree que no hay manera alguna de sacar algún beneficio siguiendo el ciclo económico.

Saludos.

Sólo comentar que estoy de acuerdo con todos aquellos que habéis comentado el artículo de Hugo estoy de acuerdo con vosotros. Pero él nos expone hechos objetivos que son independientes de todo sentimiento e ideas que tengamos sobre la continuidad de la tendecia alcista. Ya quisiéramos todos que durara eternamente y sobretodo yo mismo que estoy bastante posicionado a largo pero esto nos tiene que servir de aviso a navegantes y ser lo más prudentes que podamos a partir de este momento. Tenemos una gran suerte de que podamos contar con un gran analista macroeconómico que nos expone sus ideas de manera gratuita e independiente de cualquier remuneración que distorsione su discurso. Por lo tanto, el que avisa no es traidor. Prudencia para guardar cartuchos o salir antes de lo esperado y esperar cuando se dé la próxima recesión para entrar con más fuerza con el mercado infravalorado.

Primero pedir perdón pero si no comento reviento,jajaja

Yo creo que el ciclo lo empezó los americanos y lo cerrará los retrasaos europeos ,y eso llevará unos meses o algún año la línea del ciclo es ancha para atravesarla,

Los retrasaos europeos se han puesto a tirar con tendencias asombrosamente alcistas, esto hace de sostén al Sp , el Sp no baja porque tiran los retrasaos, cuando estén de la mano ser irán todos a la porra,jajaja,

Saco las proyecciones en velas semanales el Sp me dá

el 2760 con lo que el triángulo

lo ensanchará, los retrasaos dan mucho más rango y cuando cumplan ? Y si lo cumplen, se acabará el ciclo?

Coincido con HUgo en que estamos en los finales del ciclo. Ademas mi ultimo articulo iba sobre este mismo tema, de que el final está cerca. Ahora bien, lo que no podemos hacer es ponernos en contra del mercado, sino aprovechar los repuntes que le queden, entrando y saliendo con mucha agilidad, no quedandose enganchado, pues es de suponer que los dientes de sierra sean descendentes a partir de ahora.

Hugo, mezclando tus conclusiones con mi artículo de hoy, pienso que la señal de que hemos alcanzado en techo será cuando coincidan la tir de los bonos de corto y largo plazo en torno a su potencial objetivo. Creo que un nivel en torno al 3,5%

Os vais a volver locos intentando averiguar cuándo se va a acabar el ciclo. Buscad empresas que merezcan la pena y que estén baratas. Yo me he comido bajadas de bastante más de un 30 por ciento, pero si tenéis confianza y paciencia al final recuperan mucho más de eso.

Los ciclos son eso ciclos y son naturales a la economía. Lo que no te salva es elegir empresas caras sin futuro, esas ni con ciclos bajistas ni alcistas. En la vida cotidiana de un inversor tendremos muchas fluctuaciones y eso no es de por sí malo.

En respuesta a Andrés Corral Márquez

Tienes toda la razón. Pero dependiendo de la fase del ciclo, la cartera debe estar compuesta por empresas de distinto tipo.

En respuesta a Miguel Ángel Paz Viruet

Justo escuché a un profesional de esto en la radio que lleva 30 años en bolsa y que dijo una curiosidad de la que nadie se ha percatado. La bolsa americana ha subido una media de 7 y pico por ciento a lo largo de 200 años, una forma fácil de ver como estamos a nivel de ciclo es coger la media de 200 años y ver si estamos por encima o por debajo. Da la casualidad que pese a la subida desde 2009 como el mercado se hundió en 2008 estamos lejos aun del 7% de media anual por lo que invita a pensar a que las caídas, que las habrá, serán muy pasajeras para recuperar la media que lleva construyendo 200 años. Esto será cierto a menos que la civilización de hoy sea menos productiva y consumidora que la de hace 100 años cosa que no ocurre jajaja

El market timing preciso es muy complicado personalmente vi muchas evidencias de la subida del petróleo, además de las gráficas estaba la privatización de ARAMCO, reunión de trump con los saudíes, manifestaciones de Trump contra Irán, pero por errores en el timing apenas he conseguido beneficiarme de las subidas del petróleo operando con futuros.

De todas formas la subida del petróleo ha sido muy escasa, Europa apuesta claramente por mantener relaciones económicas con Irán. Hemos tenido precios muy superiores en el petróleo y se han tolerado bien pero esto también depende de la velocidad de la subida y del timing. Sí el boicot a Irán se hubiese producido durante las correcciones de Febrero perfectamente hubiese sido un cisne negro.

Por el timing de trump el boicot a Irán ha tenido escasa repercusión sobre las cotizaciones bursátiles.

El deterioro a nivel macroeconómico nos debe hacer tomar más precauciones (agradezco todos los artículos relacionados con este tema).

Personalmente estoy tomando posiciones en pequeñas empresas biotecnologicas que dependen menos del ciclo económico tengo pendiente deshacer posiciones en sectores menos favorables. Lo más prudente hubiese sido comprar opciones call en Febrero y preservar el resto del capital.

Mi psicología no me permite mantener posiciones cortas perdedoras por mucho tiempo y tampoco me he acostumbrado a comprar puts de protección.

Hugo por un articulo previo parecía que veías más probable un año con La Bolsa con laterlalidad hasta final de año.

Parece que puede estar próximo la fecha para vender en Mayo...

En respuesta a Enrique Vert

Este articulo es bastante abstracto, solo habla sobre el fin del ciclo, pero nada mas, no lo que el mercado puede hacer.

MI mejor opinión ahora mismo es un lateral.

La caída del anterior ciclo lo empezó Japón y finalizó en el 2000 , padaron muchos anos,

En Japón fue una burbuja inmobiliaria y en el 2000 las punto con,

Se inicia el ciclo con otra burbuja,

Pero lo cierto en Europa como dice Mister Killer lleva mucho tiempo siendo alcista desde sus mínimos ,los mínimos son crecientes y desde mínimos no hay motivos para deshacer posiciones al día de hoy, al contrario la tendencia es muy fuerte, la trampa es enfangarse con el Sp,

Durante años los analistas y gestores apostaban este "año es el de Europa " y tiraba el Sp

Este año es el de Europa y los expertos hipnotizados con el Sp,jajahj

En respuesta a Pepe mary El guagua del abuelo

Así es, USA aun puede sorprender, pero Europa lo tiene mucho más probable antes de matar al gorrino hay que matarlo y para eso hay que darle de comer a Europa le queda mucho que engordar en los próximos meses y años, quizás mientras USA haga un techo en tendencia, pero lo importante es que a día de hoy en febrero hicieron saltar stop a todos los pringaos para que cayeran en la trampa e irse a máximos con lo que habían vendido ellos. A día de hoy es un hecho, y por la forma de la subida tiene muy buena pinta para subir bastante más,¿por qué ocurre esto? pues no se, quizás se hayan dado cuenta que en Europa aun hay margen de mejora aunque todo este más o menos regular y que una subida de tipos traerá en el futuro dinero al sector bancario, a saber. El caso es que el mejor momento para hinchar al índice es con un petróleo alcista y con subidas de tipos desde niveles bajos... no lo digo yo lo dice el pasado, veremos a ver, pero al menos habrá que aprovecharse.

En respuesta a Mister killer

engordarlo* no matarlo jajaaj

En respuesta a Mister killer

Eso es los gorrinos de la Merkel ,jajajs

En respuesta a Pepe mary El guagua del abuelo

Puede ser el año de Europa si EEUU se mantiene, porque si cae Europa también cae.

En respuesta a Hugo Ferrer

Estas formas de subir son muy fiables todos se han quedao fuera pero no recorta ...

Siempre queda el gráfico como faro en la oscuridad,jajaja

Que cursi me ha quedao,jajajs

En respuesta a Pepe mary El guagua del abuelo

Muy cursi. Yo más bien pienso que todo el mundo ha tenido la oportunidad de subirse al carro de Europa y que lleva un año en lateral....A ver si va a ser una distribución.

Este problema yo lo tengo resuelto. Si el stoxx 600 cruza su media de 50 por encima de la de 200, entonces será alcista. Si vuelve a romper por debajo, será bajista. Y mientras tanto lateral.

Y luego parece que el orden mundial empieza a cambiar ,Usa se ha deshecho de Europa... A lo mejor ya no es como antes,jajaja

En respuesta a Pepe mary El guagua del abuelo

Veo Pepe que además de manejarte bien en el técnico tienes una buena comprensión general de los mercados. Coincido contigo en que antes de que decidan dejar caer a las bolsas deben sacarle partido a Europa. Todavía nos queda la mejora de ésta ...y después nos empezaremos a preocupar.

En respuesta a Andrés Corral Márquez

Andrés, de comentar tanto las tonterías van tomando cuerpo,jajaja

Las tonterías son como la famosa curva se van aplanando ,jajaja

muchas gracias Hugo, gran artículo y muy interesante, quería preguntarse si sabes de alguna pagina donde puedas seguir de forma gratuita el LEI para los diferentes paises, encontré el CEI pero no el primero, gracias

En respuesta a NICOLAS SUAREZ DOMINGUEZ

Hola Nicolás, sí por supuesto.

Aquí tienes el LEI de los países que cubre The Conference Board

https://www.conference-board.org/data/bci.cfmMuchas gracias, pero aqui no puedes ver el grafico de evolucio, no se si es correcto? intento registrarme pero parece es solo para afiliados, gracias

La mayoría de países si se ve, ya directamente en un gráfico cuando pulsas en cada país como el caso de España

https://www.conference-board.org/data/bcicountry.cfm?cid=9

O puede que haya un enlace que vaya a la "nota de prensa" como en el caso del dato de EEUU

Luego el dato global no se puede ver si no se paga.

muchas gracias, precisamente pulse el global, que parece si que es de pago, lo siento, excepto el global y Usa, el resto se ven todos, muchas gracias nuevamente