Después de unos días de escapada por las muy recomendables tierras eslovenaspara recargar las pilas, seguimos con la saga de artículos que comenzamos hace algo más de una semana (aquí) y que tiene como protagonista a la empresa española de la industria alimentaria, Ebro Foods. Tras la presentación de la misma, y ver algunos de sus aspectos cualitativos como la segmentación geográfica de sus ventas, la evolución y composición de su negocio, o la forma de crecimiento que ha empleado en los últimos años, vamos a emplear este artículo para adentrarnos en las principales magnitudes contables y 'ratios' que debemos tener en cuenta para valorar la posición financiera y sostenibilidad de la compañía para con el largo plazo.

Liquidez

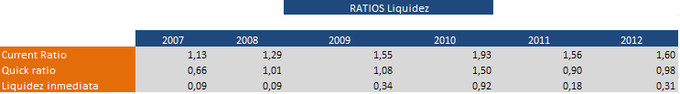

Para medir la capacidad de la empresa de afrontar sus obligaciones de pago en el corto plazo, atendemos a los tres ratios que ya empleamos en otros artículos de análisis en este blog: Ratio Corriente (AC/PC), Quick Ratio o Test Ácido ((AC-Existencias)/PC), y ratio de Liquidez inmediata (Efectivo y Eq/PC). En esta ocasión, vamos a ver la evolución de este trío en los últimos 6 años, desde 2007 hasta el ejercicio 2012:

Poniéndonos en situación para una mejor interpretación de los datos, debemos recordar del artículo anterior sobre Ebro que en 2007 ya se habían realizado las mayores adquisiciones del grupo (Panzani, Riviana, SOS, New World Pasta, Minute Rice), en ese mismo año adquirió Birkel (líder alemán pasta) y que en 2009-2010 la empresa se deshizo de sus inversiones en Azucarera Ebro y Puleva respectivamente, con la repercusión en las cifras que ello supone.

Atendiendo al Current Ratio vemos que en el último sexenio se ha situado por encima de 1, es decir, en todo momento los activos corrientes con los que afrontar las deudas a corto superan a las mismas, una señal de la buena financiación operativa de la empresa.

En el año 2010 los activos corrientes casi doblaron a los pasivos a corto, explicado por las desinversiones que antes advertíamos. También afectará al Quick Ratio y al Ratio de Liquidez inmediata debido a la entrada de efectivo que supuso tales operaciones.

El ratio Quick, que descuenta las Existencias del numerador al ser al activo a corto menos realizable, muestra también unas cifras muy saludables y que nos dan más confianza de cara a la evaluación de la liquidez de la empresa, situándose en torno a 1 en el último lustro.

Por último, la liquidez inmediata (efectivo) de la que dispone la empresa a finales de cada año tampoco da señales de alerta,. Actualmente supone más del 30% de las deudas a corto plazo, un buen colchón que aleja cualquier posibilidad de problemas de liquidez en un horizonte cercano de tiempo.

La idea importante de este apartado y con la que creo debemos quedarnos, es la capacidad de la empresa para hacer una buena gestión de su circulante y efectivo a lo largo de los años, aún viéndose inmersa en numerosos procesos de inversión y desinversión. Podemos detectar que no se fuerza la capacidad de pago de la empresa a corto plazo en pos de grandes adquisiciones. Es por ello, que actualmente tiene una posición cómoda de liquidez que le permitiría abordar nuevas adquisiciones en el corto plazo.

Solvencia

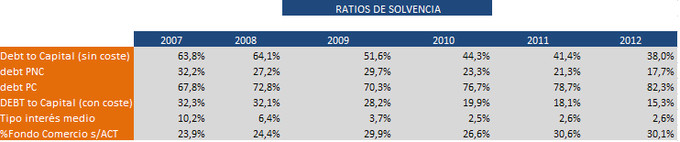

Dejemos a un lado la visión más cortoplacista y centrémonos en las perspectivas a largo plazo de la salud financiera de la compañía. Para ello nos fijamos en la estructura de capital de la compañía, la deuda con coste (DEBT) (la contraída con entidades de crédito o por emisiones de deuda la propia Ebro Foods), así como en el tipo de interés medio que la empresa paga por la misma. En la siguiente tabla están esos datos y otros también interesantes.

La primera fila que vemos en la tabla nos muestra la estructura de capital de la empresa desde el año 2007, es decir, que porcentaje corresponde a Pasivo en el total Pasivo+Patrimonio Neto. Se ve una clara evolución hacia una menor ponderación de las obligaciones de pago y una mayor de los recursos propios de la empresa, algo muy deseable en cualquier caso. Además, dentro de este pasivo siempre ha tenido un mayor peso la deuda a corto plazo respecto a la de largo plazo como muestran la 2ª y 3ª fila de la tabla, lo que unido a la gran liquidez que veíamos antes, le permite a la empresa financiarse con un menor coste.

La deuda con coste que comentábamos antes se ha visto reducida porcentualmente en los últimos años, pasando de ser más del 30% de todo el activo, a únicamente un 15%. El coste de dicha financiación (gastos financieros/pasivos con coste) también se ha visto reducido en gran medida desde el año 2007 donde ascendía al 10,7%, en contraposición al 2,6% de los últimos años.

Segunda conclusión, con los procesos de inversión y desinversión de los últimos años no ha aumentado ni el pasivo, ni las deudas con coste, ni el tipo de interés medio de dicha financiación, sino más bien todo lo contrario. Han empleado el dinero que ha entrado en reducir deuda con coste y conseguir un estructura de capital más equilibrada y solvente.

Respecto al Fondo de comercio he adjuntado una fila con el porcentaje de Activo que supone, ya que salió en los comentarios del primer artículo. Actualmente supone una cifra elevada del 30%, pero vemos que el grueso del mismo proviene ya de antes de 2008, cuando se llevaron a cabo las grandes adquisiciones para reconducir el negocio de Ebro. No obstante, es un dato a controlar como ya comentamos.

Márgenes y Retornos

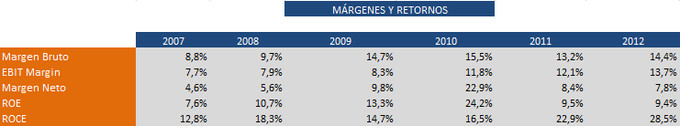

Para finalizar este segundo artículo sobre Ebro Foods vamos a hablar de márgenes y retornos de la empresa en los últimos años, dejando para un último artículo la evolución de los beneficios, cash flows y valoración. En la siguiente tabla muestro las principales magnitudes que pasamos a detallar a continuación:

Las tres primeras filas muestran los márgenes (Bruto, Operativo y Neto) de Ebro. Nótese la mejora en los márgenes a partir de 2009, coincidiendo con la desinversión en los negocios azucarero y lácteo. La recomposición del negocio hacia la pasta y el arroz le sentó muy bien a los márgenes de la compañía. Dada la dependencia de las materias primas para el proceso de producción éstos se ven afectados en gran medida por la evolución del precio de las mismas. No obstante, Ebro cuenta con numerosas plantaciones (tanto de arroz como de trigo duro, las MP que utiliza) repartidas globalmente y que actúan de cobertura ante imprevistos en las cosechas de algunas localizaciones en concreto.

En cuanto a la evolución de los márgenes en sí, vemos que el margen bruto se sitúa entre el 13% y el 15,5% en los últimos años debido a las fluctuaciones en el coste de los aprovisionamientos, cifras que deberíamos tener como referencia para detectar un posible deterioro. El margen operativo/EBIT es el que mejor comportamiento parece tener, con un continuo ascenso en todos los años y casi doblándose desde el año 2007. Esto es una gran señal ya que pone de manifiesto la buena gestión del negocio y la contención de gastos que se está llevando en los últimos años.

El margen neto, que refleja las grandes plusvalías por desinversiones en el año 2010 y el salto cualitativo tras la recomposición, se sitúa actualmente por debajo de los niveles de 2009 o 2011. Esto lo consideramos coyuntural debido a unos mayores gastos por Impuesto de Sociedades y fundamentalmente por la provisión sobre la participación de la empresa en DEOLEO (26mn€), por tanto es de esperar que en ejercicios venideros este margen neto recupere unos puntos porcentuales y se sitúen por encima de los ejercicios anteriores.

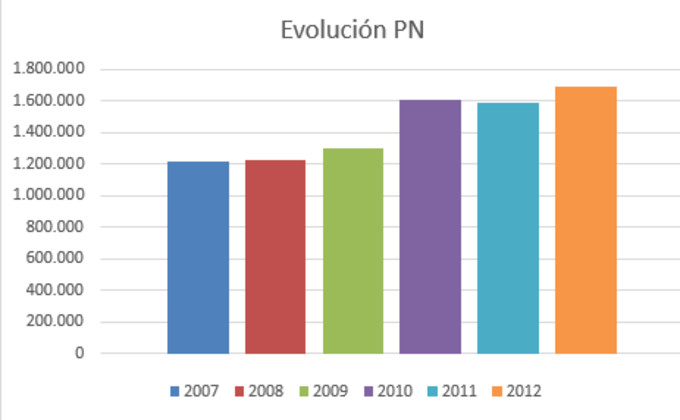

Por último tenemos los retornos. En este caso nos centraremos en el retorno sobre los fondos propios de la empresa (ROE) y el retorno sobre el capital empleado (ROCE) (en otros artículos como éste podéis ver la explicación de ambos). El primero de ellos se sitúa en torno al 10% si excluimos años como 2009 y 2010 donde el beneficio neto estuvo por encima de lo normal por ingresos extraordinarios. No obstante y aunque no es un cifra muy elevada, en términos de beneficios operativos si que aumenta en los últimos años y todo ello acompañado de una importante creación de valor para la empresa:

El último de los que veremos hoy y uno de los ratios preferidos para cualquier "value investor", el ROCE, lo tomamos como una medida de la calidad de la empresa. En este caso, nos muestra Ebro como una empresa de calidad y lo que es mejor, de "calidad ascendente". Desde 2007 el retorno sobre el capital empleado es cada vez mayor, situándose desde un tímido 12.8% en años pre-crisis a un imponente 28.5% actual. Cada año es mayor el retorno que se obtiene con lo que invierte Ebro, y decir esto de una empresa que basa su crecimiento en adquirir a otras habla muy pero que muy bien de cómo se están llevando a cabo las cosas.

En resumen, estamos ante una empresa con liquidez para actuar ante cualquier escenario que se le imponga, capacidad para acometer nuevas adquisiciones en el corto plazo; con una solvencia contrastada, una buena gestión de su posición financiera y una saludable estructura de capital. Además cuenta con unos márgenes estables dentro de la volatilidad que supone depender de las materias primas, y que están en expansión si atendemos a los resultados operativos del negocio. Todo ello unido a un gran ROCE en expansión, hace que Ebro Foods presente unas cifras que inviten cuanto menos, al optimismo.

Si no quieres perderte nuevos artículos sigue mi blog y mi cuenta de Twitter: @arturoballester

Muy de acuerdo en el analisis.

Ademas el campo de cto que tiene ante si y la posibilidad de ir construyendo un pequeño foso a su alrededor la hacen una empresa muy apetecible.

Haber si corrije un poco para entrarle.

Gracias Noel, como dices las oportunidades de crecimiento que tiene ante si son enormes y pueden dar muchas alegrías y sorpresas positivas en el futuro.

Hoy investigando me he encontrado con que lo de SunRice (mayor productor arroz Oceanía) no se llevó a cabo ya que sólo el 68% de los accionistas clase B aprobaron la venta, cuando era necesario el 75% de éstos y de los de clase A (estos últimos votaron a favor e 76%). Una pena, pero seguro habrán más oportunidades parecidas que aporten valor a la compañía.

Respecto al precio hablaremos en el siguiente artículo, ¡un saludo!

Muy bueno como siempre, esta claro que quien no aprende es porque no quiere!

Me quedo con con ese Debt to capital con coste y es tipo de 2'6% que ni el Estado vamos. Muy bien amueblada la empresa, veremos si el último articulo, nos venden el mueble caro o no, jeje

Gracias Roger! Los muebles de calidad se pagan!jeje

Un saludo!

Gracias Arturo por el análisis de esta compañía en la que estoy invertido.

No obstante tengo que decirte que un ROCE2012 del 28,5% que escribes, me parece exageradamente optimista. Con mis cálculos el ROCE de Ebro-Foods no va más allá del 12%. ¿Puede saberse que flujos has utilizado? ¿Beneficio operativo con o sin impuestos? Y en el capital empleado ¿acaso has descontado el fondo de comercio? es que si no no sale la cuenta ni a tiros. Gracias de todas formas.

Buenos días Pepe, en la metodología para calcular el ROCE2012 tomo como numerador el EBIT (que refleja los beneficios operativos de la compañía sin contar los impuestos) y como denominador: activos fijos (sin contar intangibles) más el fondo de maniobra.

No obstante es la misma fórmula que utilizo para el resto de años y para el resto de empresas.

Un saludo.

Eso ya me cuadra más. El concepto de no contar intangibles es mas cercano al RONA que al ROCE, y de ahí que muchas veces no cuadren los datos que se publican por ahí con los que uno calcula en su propia casa.

Un saludo.

En esto cada "maestrillo tiene su librillo" jeje

Un saludo!

Según la empresa el ROCE 2012 es de 22,4% según lo publicó en CNMV, tampoco a mi me salen los cálculos, pero hay muy diferentes metodologías para calcularlo.

El enlace

http://www.cnmv.es/Portal/verDoc.axd?t={af4a6d52-7765-4f07-9a8b-3a76a633128d}

Cierto Asier, aunque los datos que comentas son para el segmento de Pasta. Para el conjunto de la empresa serían: ROCE - (2010) 21,3 (2011) 22,2 (2012) 20,0

Son diferentes que los que yo obtengo, desconozco su metodología de cálculo pero tampoco nos tiene que marear eso si empleamos nosotros una fija para analizar las comparables.

Por curiosidad, ¿cómo os sale a vosotros la evolución de ese ROCE?

Lo copie mal. No he realizado la evolución del ROCE en esos año Arturo, si que la he hecho para 2012, que me da 11,8, parecido a Pepe Perez, pero hay muchas diferencias en calcularlo.

¿Cual es la vuestra/tuya? (Si se puede decir)

Hay estamos enrrollados Enrique y yo en la conversación s/ROCE, siempre amable :) . Cada maestrillo tiene su librillo.

http://inbestia.com/blogs/post/rentabilidad-de-prim-s-a-analisis-fundamental/viewcommentaries:1No quiero adelantar acontecimientos, pero como dijo Paramés en la conferencia de inversores, mejor comprar un excelente negocio a un precio razonable, que no un negocio más mediocre a un precio muy bajo. Creo que por ahí pueden ir los tiros con Ebro...

Muy buen artículo como siempre!!

Ya lo llevan diciendo un tiempo, y esa frase no es suya sino del maestro Buffett...parece que se están acercando cada vez más a su estilo jeje

Además, una de las cosas que más apoya esta afirmación es la apuesta de Ivan Martín (otro gran Value Investor como vimos) por Ebro en los nuevos fondos de Santander que gestiona.

Gracias por el comentario, como siempre! :)

Hoy anunció beneficios Ebro con un mejora del 2% respecto al mismo trimestre del año anterior.

La cifra de negocio baja un 5% por el mal comportamiento de la pasta, ya que como anunciaban en el informe anual han tenido que ajustar precios para alinearse con la competencia. Además la desinversión en Nomen y el aumento en publicidad (estrategia de diferenciación marquista) también han tenido su repercusión en la cuenta de resultados. En resumen, arroz sigue en la linea de años anteriores y pasta llevando a cabo la reestructuración planeada con buenas cifras en lo que ha ganar cuota de mercado se refiere.

Además han anunciado un dividendo extraordinario de 0,14€/acc, con lo que este año es el 5º consecutivo que lo remuneran.

Técnicamente ha roto resistencia de corto plazo en 15,65€ y se mete en zona de subida libre con techo del canal en 16,5€ y soporte para stop en los mínimos intradía de las tres últimas sesiones, sobre los 15,42€. Es decir, timing favorable.

Lo único es que el volumen no ha sido alto hoy. Un detalle curioso, que no me parece decisivo, aunque me extraña.

A ver si baja un poquito y se genera una oportunidad interesante :P

Pienso que todo depende del horizonte temporal que busquemos a esta inversión Ángel. Si la vamos a tener de 5 a 10 años en cartera yo diría que adelante ya (cogiendo el bisturí para entrar un dia favorable preferiblemente) porque es una empresa que generará valor indudablemente. Si el horizonte es menor, esperemos.. :)

Tienes toda la razón. Entradas escalonadas también pueden tener sentido, aunque para operaciones de montos pequeños son algo más onerosas por las comisiones.

No sé vosotros, pero yo soy muy anárquico con los horizontes temporales. Aunque uno se plantee un horizonte de 5 años, a posteriori la fecha de venta viene determinada por cómo evolucione la cotización y otras circunstancias (si ves otras oportunidades más interesantes, etc). Pero lo que sí es verdad es que plantearse un horizonte a largo plazo es conveniente para que, si las cosas salen mal, no te veas obligado a vender.

Decía Warren Buffet cuando le preguntaban por el horizonte temporal aquello de "nuestro periodo de tenencia favorito es...para siempre".

En mi opinión yo creo que Ebro encajaría dentro de este tipo de compañías. Generando flujos de caja crecientes, creciendo internacionalmente, buena gestión del negocio y continua creacion de valor para el accionista.

Eso sí luego como dices tú depende de muchos otros factores que atañen el inversor individual..

Arturo,

una duda: cómo puede ser que el ROCE sea mayor que el ROE.

Según tengo entendido, ROE= EBIT/Equity

y ROCE= EBIT/(Equity+ Deuda L/P).

El denominador es mayor y, por tanto, el ratio debería ser menor. ¿Correcto?

Muchas gracias Arturo, Sigue así.

Hola Carlos, gracias por el comentario. La diferencia está en que el ROCE yo lo calculo como lo hace Greenblatt en su libro (y Bestinver): ROCE=EBIT/((ActivosFijos-Intangibles)+FondoManiobra)

Un saludo!

Gracias por compartir tus análisis Arturo.

¿Cómo calculas el tipo de interés medio en la tabla de ratios de solvencia?

Un saludo :)

Hola Nairan, el tipo medio es una aproximación al coste de financiación de la empresa por sus pasivos con coste, por lo que el cálculo que tomo es:

Gastos financieros / (Pasivo Corriente con coste + Pasivo No Corriente con coste)

Un saludo!