Se ha hecho de rogar unas cuantas semanas, pero tras los análisis de Duro Felguera, Viscofan y Fiat, ya tenemos una nueva empresa que copará los próximos artículo de este blog. La susodicha no es nada menos que otra líder mundial en el sector de la alimentación, concretamente líder mundial en el sector del arroz y segundo productor mundial de pasta tras el grupo italiano Barilla, la medium cap española, Ebro Foods.

Intercambio de opiniones con conocidos, conversaciones por Twitter, artículos donde sólo hay que buenas palabras hacia ella (aquí), entre otras, son las razones por las que nos interesamos en el valor y decidimos investigarlo a fondo. Sin duda, una gran elección como trataré de demostraros en esta saga que hoy comenzamos.

Para empezar, lo primero que llama la atención de esta empresa es lo que comentábamos en el primer párrafo, su posición de liderazgo mundial. Ebro es una compañía multinacional que opera en los sectores de arroz, pasta y salsas con sede en España, y con presencia comercial o industrial a través de una extensa red de filiales y marcas en más de 25 países de Europa, Norteamérica, Asia y África.

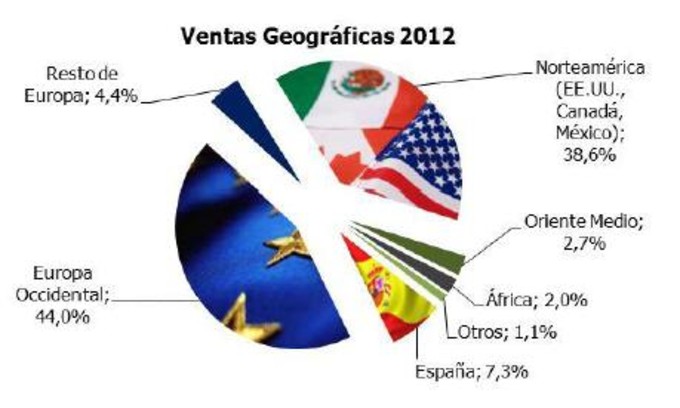

Destacable cuanto menos, el proceso de apertura al exterior e internacionalización llevado a cabo en los últimos años, pasando de tener un 25% de las ventas en la península ibérica en el año 2009 a únicamente un 7,3% actualmente. Los principales mercados en los que opera la empresa son Europa Occidental y Norteamérica, teniendo una creciente y muy interesante participación en mercados como Oriente Medio, África y Asia (a través de India y Tailandia principalmente). En el mercado hispano, únicamente compite en el sector del arroz, y lo hace a través de marcas propias (misma estrategia que en el resto del mundo, es una empresa "marquista") que seguramente os sonarán: La Fallera, Brillante, SOS y La Cigala.

En segundo lugar, también resulta llamativa la forma en la que se ha materializado la expansión de la empresa española. Atendiendo a la teoría que nos contaban los libros de dirección de empresas, existen dos métodos diferenciados para el crecimiento de las compañías: crecimiento orgánico o crecimiento inorgánico. El primero hace referencia al crecimiento mediante las propias competencias de la empresa, diseñando y desarrollando nuevos canales de comercialización y servicio, dirigiendo el crecimiento hacia nuevos mercados o clientes, y/o desarrollando nuevas categorías de producto por ejemplo. El crecimiento inorgánico sin embargo, se basa en la búsqueda y valoración de oportunidades/empresas, con vistas a su potencial adquisición, aprovechamiento de sinergias y acceso a nuevos mercados, productos y clientes.

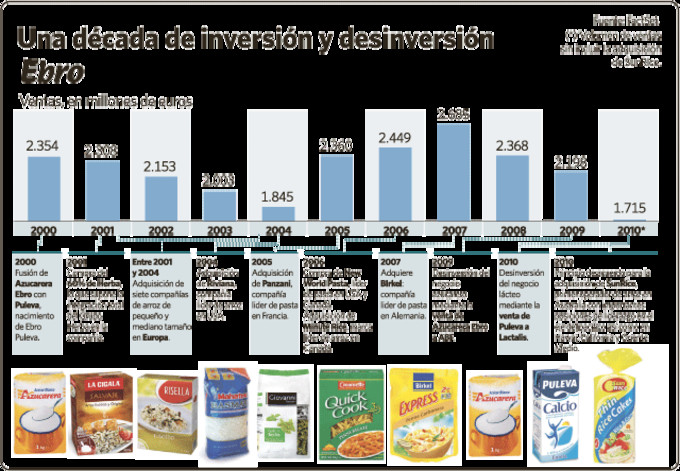

Pues bien, este último es el método por el que ha optado eminentemente Ebro desde hace ya más de una década. Desde el nacimiento en el año 2000 de Ebro Puleva con la fusión de azucarera Ebro y la empresa de lácteos Puleva, la compañía ha estado inmersa en una continua serie de procesos de inversión y desinversión que han dado lugar a la actual Ebro Foods. Interesante ver la gran rotación en la composición del negocio, ya que los azúcares y lácteos han dejado paso a los arroces y pastas tras las grandes desinversiones en las empresas originales (Azucarera y Puleva) en 2009 y 2010. No debemos olvidar que este cambio en el negocio ha ido acompañado de mayor internacionalización, lo que refleja el buen hacer de una dirección que ha sabido reconducir una empresa familiar y sin ventajas competitivas claras hacia una gran multinacional líder en varios sectores.

Ventas 2011: 1.804.111, Ventas 2012: 2.041.266.

Ventas 2011: 1.804.111, Ventas 2012: 2.041.266.

Finalmente la adquisición de la líder australiana SunRice no se pudo concretar debido a las complicadas normas sociales de dicha compañía. Esta operación le hubiera abierto las puertas a Oceanía de la mano del líder territorial, y hubiera forjado la presencia de Ebro en los 5 continentes. No obstante y aunque fue una gran oportunidad perdida, la empresa española prosigue en sus labores de búsqueda de empresas que le permitan continuar con el crecimiento inorgánico que tan buenos resultados le está dando. Las adquisiciones que aparecen en la imagen superior tienen su continuación en los años siguientes (2011, 2012) con las comprass de No Yolks y Wacky mac (EEUU y Canadá), SOS (España/Portugal), ARI (Oriente Medio), y plantaciones de arroz en la India entre otras.

Especial interés debemos reparar en la adquisición a Deóleo del negocio arrocero español SOS. Tras esta operación, Ebro entró en el capital de la líder mundial en la comercialización de aceites con un 9,33%, es dirigida por directivos de la empresas de arroz y pasta, y es más que probable una futura fusión entre ambas que podría encajar perfectamente en el sector de "salsas" en el que también opera Ebro.

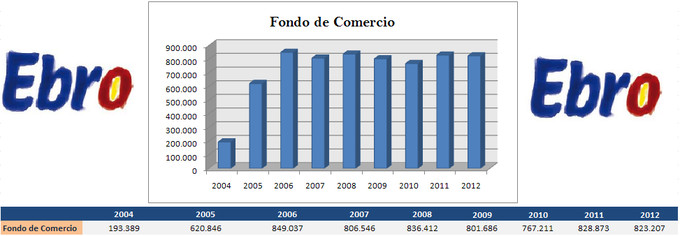

Una de las grandes preocupaciones que se nos tiene que plantear a la hora de analizar estas empresas con gran crecimiento inorgánico, es si las adquisiciones que se están llevando a cabo están generando valor para la empresa, o si por el contrario, se hacen compras megalómanas en la parte alcista del ciclo y pagando un gran sobreprecio. Una de las formas de medir esto, a parte de observar la contribución al beneficio y las sinergias que aportan las nuevas empresas del grupo, es prestando atención al fondo de comercio que se genera en la empresa. Por fondo de comercio se entiende el "sobreprecio" que se paga por una empresa respecto a sus cifras contables. A modo de ejemplo simplificado, si la empresa X tiene activos por 10€ y nosotros pagamos 12€ por adquirirla, al incluir dicha empresa en nuestra contabilidad reflejaremos 10€ más de activos y 2€ en la partida de fondo de comercio.

En el caso Ebro, el fondo de comercio se sitúa en algo más de 800M€, lo que equivale al 30% sobre el total del activo. Cifra algo elevada pero no preocupante al estar hablando de empresas basadas en crecimiento inorgánico. Además, esta cifra se mantiene en niveles similares a los del año 2006, gracias en gran parte a las desinversiones (restan fondo de comercio) que han compensado las nuevas inversiones. Podemos destacar también, que fue en 2004 y 2005 cuando afloró la mayor parte del fondo de comercio actual, debido a las incorporaciones de los líderes de arroz y pasta Norteamericanos Riviana, Minute Rice y New World Pasta, junto con la del poderoso líder francés en el sector de la pasta, Panzani.

Por otro lado, el buen trato al accionista cotiza en bolsa, y Ebro trata muy bien a los suyos. A continuación os dejo unos extractos del último informe anual de la compañía, en el que destaca la autocrítica a su gestión en el sector de la pasta en Norteamérica, la transparencia y sinceridad a la hora de comunicar sus errores, así como sus perspectivas de futuro en cuanto a la creación de valor para los propietarios de la empresa:

En conclusión, estamos ante una empresa que cumple y trata bien al accionista; con buenos dirigentes que han sabido reconducir un negocio nacional y limitado, a uno que es lider internacional; un negocio aburrido y simple de los que tanto gustaban al gran Peter Lynch, con crecimiento inorgánico pero sin compras excéntricas que condenen el futuro de la compañía, sino más bien todo lo contrario. Si a todo esto le añadimos los aspectos cuantitativos que veremos en el próximo artículo y que os adelanto no son nada despreciables, ya tenemos casi todos los ingredientes para una gran inversión en valor.

Si no quieres perderte nuevos artículos sigue mi blog y mi cuenta de Twitter: @arturoballester

Increíble el fondo de comercio, un 30% del activo. :-o

Casi en su totalidad proviene de 4 adquisiciones, de líderes de mercado, y en sectores maduros como el norteamericano y el francés. También es verdad que se hicieron en los años de expansión y puede que se pagara un precio excesivo, pero sin duda contribuyen de forma esencial al negocio

Genial artículo Arturo, ya estoy esperando la segunda parte, muy interesante.Te cuento como anecdota hace unos 3-4 años escuche a un analista reputado decir en la TV : " cuando la gente se quiera dar cuenta, esta empresa estará muy arriba",no dió demasiadas explicaciones de tal afirmación,,,,ahora vamos teniendo algunas respuetsas.

sludos!

Quizás llegamos un poco tarde como veremos en el artículo que tratará su valoración, pero sin duda tenía y aún sigue teniendo una gran visibilidad, ¡espero tu feedback en los próximos artículos!

Cuando sea mayor quiero ser como tú, Arturo :)

Fantástico trabajo.

jajaja ¡Muchas gracias Casimiro!

Gran artículo Arturo!, la pongo en modo seguimiento, a la espera de la próxima entrega ;)

Me llama mucho la atención el fondo de comercio. El hecho de que se mantenga tanto tiempo estable, ¿quiere decir que el activo no ha aumentado o que aumenta en la misma proporción que lo hace el fondo de comercio debido al continuo crecimiento inorgánico?

Por otro lado, magnífico artículo, nunca decepcionas. :)

Hola Marc, las cifras de fondo de comercio son en términos brutos, es decir, las que aparecen en el balance anualmente. Que se mantenga estable se puede deber a dos cosas:

-Compran negocios por su valor en libros, con lo que no surge/aumenta Fondo de comercio al adquirirlos e incorporarlos.

-La creación de fondo de comercio al adquirir negocios se ha compensado con su "destrucción" debido a las desinversiones que también se ha llevado a cabo (opción más probable)

Un saludo y gracias!

Yo la tengo en precompra, valorando si darle salida de mi cartera a CAIXABANK para meter a EBRO.

SI se ajusta un poco en precio la entro,y si no ocurre ire construyendo una posicion poco a poco.

La verdad es que esta en precio, si la considermos como empresa de cto, se la podria atacar, aunque yo preferiria comprarla un poco mas abajo ( haber si hay suerte y este 2013 presenta resultados flojos y se le puede atacar bien )

Dejando de lado el punto de vista fundamental y basándonos en el aspecto técnico, parece que se va para arriba. Te dejo un artículo sobre su AT de @JavierAlfayate que seguro encuentras interesante:

http://accionesdebolsa.com/sale-melia-hotels-y-entra-ebro-foods-en-mi-top10.html

un saludo y gracias por el comentario!

Fantástico artículo Arturo, como siempre.

Cómo afectarán las recientes compras en India y Tailandia al porcentaje de ventas en el sud este asiático? veo que hasta 2012 son casi inexistentes.

Gracias y un saludo

PD: no tardes con el resto de las entregas ;)

Gracias Damián,

La reciente adquisición de la planta arrocera en India es una estupenda noticia. Por supuesto por el mercado que es y la gran dimensión de una clase media consumidora en este país, pero también por el tipo de arroz que incorpora a su repertorio de productos. Te copio el extracto del anuncio que hicieron:

"Con esta inversión en la región productora de arroz basmati más grande del mundo, Ebro se asegurará el suministro de este tipo de arroz para todas sus filiales y desembarcará en India, un mercado doméstico de grandes dimensiones y con altas tasas de crecimiento en el que Ebro introducirá su amplio portfolio de arroz, pasta y salsas."

Las ventas, por supuesto que lo agradecerán.

¡Un saludo!

Gracias Damián,

La reciente adquisición de la planta arrocera en India es una estupenda noticia. Por supuesto por el mercado que es y la gran dimensión de una clase media consumidora en este país, pero también por el tipo de arroz que incorpora a su repertorio de productos. Te copio el extracto del anuncio que hicieron:

"Con esta inversión en la región productora de arroz basmati más grande del mundo, Ebro se asegurará el suministro de este tipo de arroz para todas sus filiales y desembarcará en India, un mercado doméstico de grandes dimensiones y con altas tasas de crecimiento en el que Ebro introducirá su amplio portfolio de arroz, pasta y salsas."

Las ventas, por supuesto que lo agradecerán.

¡Un saludo!

Yo como comente la sigo hace algún tiempo, pero no he entrado porque considero que no da mucho margen de seguridad a precios actuales.

En las próximas entregas hablamos de números y demás!

Hola Arturo,

Llevo hace tiempo leyendo vuestros artículos y hoy me he decidido a registrarme. Mi fuerte es el marketing no la valoración de empresas aunque hay una relación grandísima entre ambas. Siempre buscais desde un punto de vista marketiniano el mismo tipo de empresa. Respecto EBRO me gustaría conocer si dispones de esta información si fabrica o vende bajo marca del distribuidor. O sea, pongo un ejemplo: si el arroz basmati que vende mercadona con marca Hacendado lo fabrica EBRO. Creo que no fabrica nada bajo este paraguas pero necesito que me lo confirmes. Si no es así desde un punto de vista de marketing sería lo ideal porque tenemos una estrategia pull sobre el consumidor que nos permite ganar más margen bruto. Espero los numeros de valoración.

Un saludo,

Javier

Hola Javier, gracias por animarte a comentar y aportar tus conocimientos y experiencia a los artículos, es un lujo!

Respecto a lo que dices de que buscamos el mismo tipo de empresa desde punto de vista de marketing puede ser porque siempre queramos encontrar empresas con las llamadas ventajas competitivas o "moats" que permitan sostener los retornos a lo largo de los años. Esto muy a menudo se encuentra en empresas cuya marca crea fidelidad en el cliente, entre otras. Además, muchas empresas salen a cotizar en Bolsa para diferenciarse y ganar esa imagen de marca tan preciada para algunos.

Sobre si Ebro fabrica o vende marca de distribuidor la respuesta es no. Ellos mismos se catalogan como una empresa "marquista" (no sé si este término es correcto, pero ellos lo utilizan jeje), y además señalan la gran competencia de las marcas de distribuidor, sobre todo en el sur de Europa.

De nuevo gracias por el comentario y bienvenido!

Genial como siempre Arturo. Ya lo estábamos esperando.. y ahora esperamos el siguiente! :)

Me sorprende que en las ventas 2012 Asia no aparezca como rúbrica específica, y por ejemplo África sí. Sabes en qué países están en África? Supongo que en el Norte o Sudáfrica...

Yo vengo siguiendo su evolución en precio desde hace unos meses cuando estaba rondando los 14,5€ y la verdad que me arrepiento de no haber entrado. Pero para estas cuestiones esperamos la siguiente entrega :)

Con las últimas compras en India puede que el volumen en Asia empiece a ser significativo y que para el 2013 ya veamos una rúbrica específica para este continente.Dada la capacidad de expansión de la empresa no es de extrañar que cada vez tengan más presencia alli, un gran mercado. De momento sólo India y Tailandia.

Respecto a África, efectivamente operan en todo el norte de la misma. Marruecos, Egipto, Libia, Algeria Túnez, siendo las dos primeros los mayores mercados.

Aquí puedes ver el mapa de Ebro en el mundo:

http://www.ebrofoods.es/la-compania/ebro-en-el-mundo/Enhorabuena Arturo por otro magnífico artículo.

Respecto a la distribución geográfica de las ventas me preocupa el gran porcentaje de ellas que representa Europa, con unas perspectivas de crecimiento muy pobres. Sin embargo, me parece muy interesante la adquisición de la planta arrocera en India que mencionas.

La incluyo en mi lista de seguimiento a ver que tal se comporta este año.

Muchas gracias por el artículo y espero el siguiente con entusiasmo.

Pero creo que es relevante considerar que es un sector defensivo, que no sufre como el de consumo cíclico ante escenarios recesivos o de bajo crecimiento. El consumo de arroz o pasta es mucho menos sensible al ciclo que el consumo de automóviles.

Estoy totalmente de acuerdo, sin duda es un gran valor. Pero en mi opinión, debería tratar de expandirse en mercados emergentes que experimentan mayores incrementos de la demanda interna, tanto de cíclicos como de no cíclicos.

Sin duda, por ejemplo por ejemplo, en Indonesia ;-)

Una pena fue lo de SunRice, haber podido entrar en Australia y la zona de Oceanía como líder en el sector del arroz le hubiera dado más conocimientos y oportunidades en la zona. Como veremos, no son descartables operaciones similares debido a la situación financiera de la compañía.

Respecto a su aspecto cíclico o defensivo, destacar que lo más cíclico que le atañe a Ebro es la evolución del precio de las materias primas que utiliza, el arroz y el trigo eminentemente. La no concentración en un solo continente de la producción le permite adaptarse a los diferentes vaivenes climáticos y de otras índoles que puedan afectar a las distintas cosechas. Esto unido a una más que demostrada capacidad para preveer el comportamiento de dichas MP, suma un importante punto a favor de la empresa española.