Llevo escuchando desde hace tiempo, en redes, en medios sociales, etc etc, que estamos en un periodo de sobrecompra histórica, el cual, bajo mi hipótesis teoríca, voy a tratar de desvirtuar.

Reconozco que es complicado para un inversor, seguir un mercado a nivel global totalmente desacoplado, y más cuando los índices no están sincronizados, ni tampoco lo sectores ( por poner un ejemplo rsi semanal Dow Jones en 90 y el del IBEX 35 rsi de 56, cuando están ocurriendo cosas nuevas, nunca antes vistas, en definitiva cuando hay sectores que ya han tenido su particular crash, ( financiero, biotecnología energético, materias primas etc etc) y otros como el sector tecnológico/ internet que fluye desde 2011 con una fuerza brutal.

Son muchas cosas, son muchos contextos, son muchas opiniones, pero yo tengo que seguir con la hoja de ruta que expongo en inbestia desde 2016, y que por ahora me va dando la razón.

En un articulo de 3 de Diciembre, hablaba de qué esto podría ser solo el comienzo del actual ciclo, tras romper el lateral en 2013 ( LINK) , allí hablaba de una serie de cosas interesantes, pero básicamente decía que veía mas factible ver los 3000 en el S&P 500, que los 2000, estábamos en zona de 2600, ya hemos subido 200 puntos, y los 3000 se ven claramente.

Luego hay otras razones de carácter técnico, que me hacen sospechar en que parte de fuerza de mercado nos encontramos ( link)

Voy a seguir esgrimiendo mi teoría, que es está:

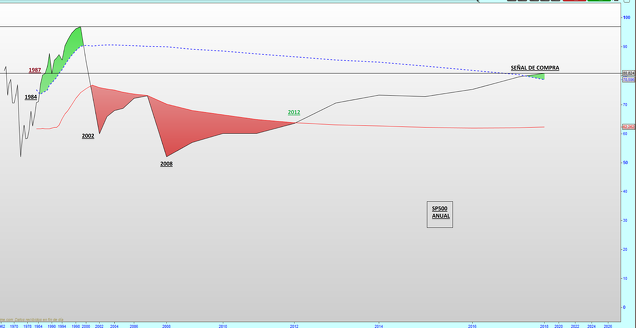

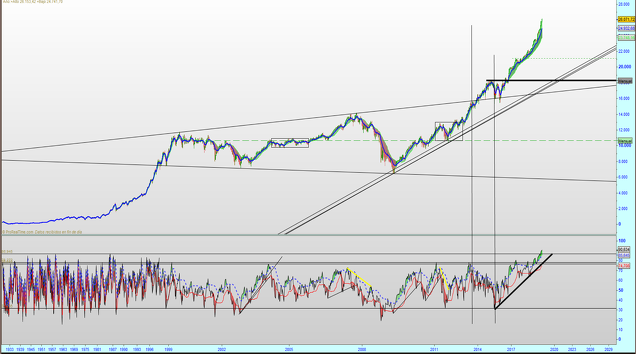

S&P 500 ( HISTORICO)

Nos encontramos ante un salto de escalón de precios histórico, de similares magnitudes a lo acontecido en los años 1955 y 1985, simplemente hay que hacer seguimientos mensuales, trimestrales de una serie de medias, y vigilar para los mas nerviosos el semanal, si se quiere apurar " momentos" de precio mas idóneos, cosa compleja, ya que la volatilidad es nula, y tiende a records históricos absolutos.

Los que me seguís, ya sabéis mi teoría, esto no quiere decir que asistamos a retrocesos en momentos puntuales.

Pero ahora voy a lo interesante del articulo, os voy a desvirtuar el tema mítico de la sobrecompra.

Para mi no es un tema nuevo, ya que desde 2013, algunos hablaban de este tema de sobrecompra, por el aspecto técnico del indicador RSI, y que yo desvirtuaba por aquel entonces , en este País los analistas no saben interpretar el concepto de RSI.

Para empezar, y cuando la hipótesis de la teoría es un cambio de ciclo histórico, y por ende salto de escalón en precios, tenemos que ir interpretando los temas de sobrecompra en ese contexto.

Voy a empezar por el RSI ANUAL para hacer totalmente compatible con mi teoría, para ir bajando de escalas, e ir mirando otros detalles, para terminar voy a hacer mención a varias cosas, que dan aun mas fuerza a el mercado ALCISTA, bonos, consumo discrecional versus básico , crecimiento versus sector valor, y algunas cuestiones mas que también están teniendo señales muy claras.

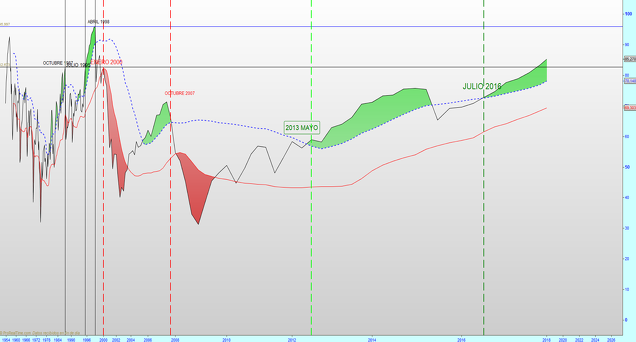

RSI ANUAL S&P 500:

¿ Existe sobrecompra histórica? NO. estaríamos en zona parecida a 1987, ya anteriormente en 2016 el rsi z dinámico rompe la banda superior, eso mismo ocurre en 1984, y como digo el precio del rsi estaría en zona de año 1987, como saben hasta el año 2000 no hay un crash de mercado.

Veo más interesante para perfilar señales, el concepto de sobrecompra trimestral:

SP500 RSI trimestral:

Aquí las señales de venta, ( ruptura de precio banda inferior compra, y ruptura alcista de precio banda superior COMPRA) ruptura bajista de precio banda superior VENTA, pero claro, cuando estamos en entornos de señales que se generan en años, todo es relativo, y más en cuanto a la velocidad de la subida, no estamos ante la misma velocidad de los finales de los años 90, ni ante la misma volatilidad, pero una cosa está clara, no solo no hay sobrecompra por RSI trimestral, sino que podría tener años de recorrido, por analogía, el punto actual se toca en 1987.

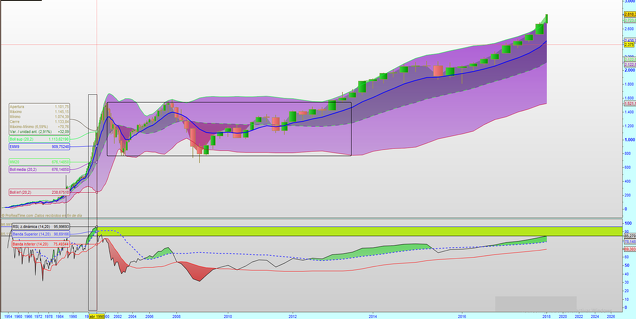

SP500 TRIMESTRAL:

Todo esto parece tontería, solo cuando aprecias las graficas, te das cuenta que las señales en trimestral, aunque parezca mentira son validas, y afinan los contextos de una manera bestial, por lo tanto no es la misma tesitura histórica de finales de 90, no estamos en sobrecompra trimestral, y podrían quedar muchos años de recorrido., incluso la subida no es igual de angular 90%.quiere decir, que incluso en los casos mas extremos , te puedes perder 3/ 4 años muy alcistas, pero no tiene porque suceder ahora exactamente de la misma manera, simplemente esto solo demuestra que estamos alcistas, y no hay porque pensar lo contrario.

SP500 TRIMESTRAL

Esta es la argumentación de que nada impide seguir subiendo fuertemente.

S&P 500 MENSUAL RSI.

Es cierto que llegamos a niveles importantes, pero eso mismo lo hace en octubre de 1997 y hasta octubre de 2000 no se produce un crash, tres años , en los que el SP500 sube una media del 30% anual.

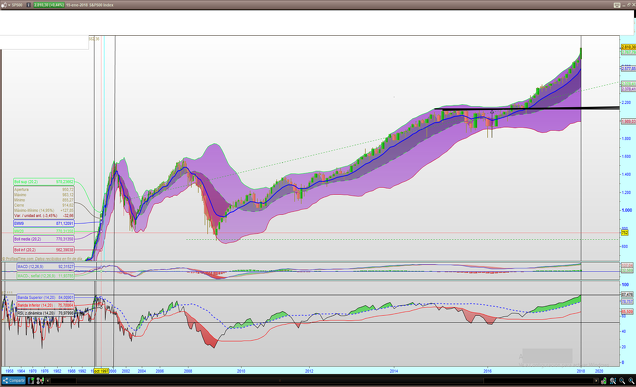

Lo único que está haciendo máximos históricos, es DOW JONES INDUSTRIAL en estadística semanal, está a 90 de RSI,

Pero el semanal, bajo mi punto de vista solo me da interpretación de que es señal ALCISTA, y de fortaleza (solo hay que ver en el grafico que cuanto mas veces se haga sobrecompra en semanal, mayores subidas históricas de mercado , repito, solo está en esta situación el DJI, pues ni el SP500, ni el NASDAQ 100 tienen máximos históricos en RSI por semanal, y choca con los niveles del STOXX 50 el mismo IBEX 35 en 56 ( zona neutra) , reconozco que es difícil , porque ante esta tesitura, o el inversor se espera a que el Ibex se acople ( tendría que tirar banca y energía), y que el DOW JONES IND no se venga abajo, bajo este punto de vista, soy tajante, arriesgaría por lo que he comentado más arriba, en cuanto ámbitos mensuales, trimestrales, anuales, y contexto histórico de mercado.

Hasta aquí acaban los gráficos técnicos estadísticos, que no es otra cosa que ver lo que hacen los precios, cuando alcanzan determinados puntos, y su significado de fuerza alcista, pues sin un contexto general, las ideas son erróneas, y estarás interpretando el RSI de manera no correcta, y por ende lo que es sobrecompra de mercado o fuerza de mercado.

Decir que todos los crash han avisado por técnico, todos, salvo esos momentos históricos en los que el mercado en un solo día tuvo sorpresa 1987 por ejemplo, incluso los sectoriales en sus crash han avisado por técnico, todos, banca, energía, crudo, materias primas, biotecnología, y no digo , que hayan avisado en escalas diarias o semanales, sino de mucho mas largo plazo.

Otras cuestiones de fuerza del mercado actual:

A = Consumo discrecional versus consumo básico:

ESCALA SEMANAL:

Es un factor que predice claramente los crash de mercados con antelación, en estos momentos en la actual configuración técnica, me gustaría decirle que si, que vendrá el crash, jejeje, pero ............ veo , veo ¿ qué ves?

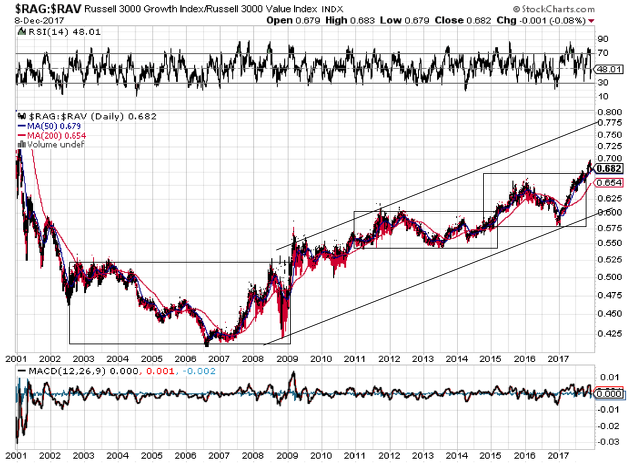

- Crecimiento frente a valor en Russell 3000 / growth/ value )

Voy a traer un estudio, que lo pensaba hacer en otro articulo, pero lo voy a incorporar a este, ahora que esta tan de moda los fondos y el análisis " VALUE " JEJE.

GROWTH versus VALUE semanal

Otro detector de fortaleza de mercados con economía expansiva, nos marca una señal alcista , está rompiendo el crecimiento frente a el valor, para mi es una señal de salto de escalón.

Es de diciembre pero ahora esta en 69 y pico, solo se trata de mostrar que esta señal técnica de contractar crecimiento / valor da timing de mercado puntual para saber si vamos a subir o bajar.

Son títulos de empresas en fase de expansión y que pueden continuar creciendo en los próximos años, que suelen operar en mercados cambiantes y con mucha competencia, como el tecnológico.

Es decir, se trata de empresas de calidad, que se las presupone capaces de continuar generando cuota de mercado e ingresos y capaces de seguir creciendo en cualquier entorno bursátil.

Historico DESDE 2011:

Se aprecia como el crash del biotecnológico, y el ascenso del Nasdaq internet se contrarrestan, pero ambos lideran la rentabilidad, solo que el Biotecnológico está en un punto técnico más apetecible, se aprecia como todos los índices crecimiento superan a valor, y se aprecia al Nyse , como claramente rezagado.

Ultima señal, EL BONO A 10 AÑOS:

Aquí no me enrollo más, he hablado varias veces del bono en inbestia y lo que significa, ( 2016 septiembre caída de bono, estrategia acertada) y BOLSA VERSUS BONO EEUU riesgo OFF, 29 Enero 2017 ( LINK), más que acertada, jeje

No voy a hablar del VIX, ni tampoco estoy hablando de no vigilar al corto plazo, una corrección, por aquello del timing, la finalidad del articulo es dar mi interpretación de contexto más amplio, que lo mismo que se dice que puede haber un crash en 2018, puedo argumentar que antes de eso pueden existir , uno , dos o tres años mas, y te quedas fuera de juego, o lo mismo, mi teoría de salto de escalón es valida, y se suben 10/15 años más.

Por supuesto el Nasdaq 100 no solo esta lejos de esos niveles, y si ya me comparáis lo del BITCOIN, supero por 4 los niveles técnicos del Nasdaq 100 en 2000 ( y mira que fue brutal la sobrecompra mensual en el Nasdaq).

No hay que obsesionarse, pues todo el mundo habla de lo mismo, es natural, es normal la actual fortaleza de mercado, por muchos motivos, hemos tenido en todo este tiempo crash en sectoriales y otros siguieron fuertes, mas recientemente la gran top General Electric, y los índices siguieron igual, un gran crash de mercado afectaría a todos los sectores por igual, pero está claro que lo único que puede tirar con fuerza el mercado en estos momentos y por ponderación es el TECNOLOGICO. y lo relacionado con Nasdaq Internet.

Los demás sectores no están en el crecimiento, están abajo, energía, financiero, materias primas, biotecnológico ( corrigió excesos)

El gran problema es el desacople y la no sincronización de índices ( Europa / EEUU) incluso voy a más , en los propios sectores USA o Europa.

No todo tiene que sincronizar, estamos viviendo unos momentos de mercado históricos, donde la habilidad del gestor es clave , y ha sido clave en años anteriores , elegir un buen sector o mal sector en el timing ha sido la clave o no del éxito, ¿ dónde está el riesgo? ¿ dónde la rentabilidad? ¿ en qué momento del ciclo estamos?

Y todos locos, comparando medidores de toda tipología, jajajaja, pero nadie ve el contexto general, no lo vieron en 2011, ni en 2013, y siguen sin verlo en 2018.

Saludos y suerte.

Gracias por sus artículos tan buenos saludos

La situación es evidente pero la mayoría de la gente aún no lo ve. Es una de las ventajas de la inversión, ser capaz de averiguar las cosas antes de que sea algo visible para la masa tiene grandes recompensas. Eso sí, también hay que ser un lobo solitario y no importarte demasiado las opiniones de los demás cuando tú lo tienes claro.

En graficos trimestrales ,mensuales incluso en semanales no se puede ver una pauta bajista y mas que origine un crahs, pero si se puede apreciar una pauta bajista en un graficos mas sensibles,otra cosa es que una pauta bajista sea el origen de un crahs, eso es lo que no se puede saber, pero previamente se origina un agotamiento o una pauta bajista ,por lo menos en un grafico mas sensible

El primer gráfico que presentas en este articulo es esclarecedor de como funciona la bolsa a largo plazo, donde se puede ver que a pesar de las caídas, siempre sube mas que la renta fija. Lo que pasa que dentro del primer rectángulo que marcas hay una caída enorme por el crash del 29, del que lo que se tiraron por las ventanas no se han recuperado nunca. También esta en el ultimo rectángulo la caída del 2008, donde el indice se ha recuperado pero los que tenian Deutsche Bank y otros muchos bancos, por ejemplo, tampoco se han recuperado. Lo anterior lo podéis comprobar en mi articulo de esta semana sobre el DB. Por lo tanto estando de acuerdo en lo principal, creo que debemos apoyarnos en sistemas que a mas corto plazo nos permitan salir antes bajadas del 40%, volviendo a entrar cerca del valle que se suele formar después de las grandes bajadas, porque los ciclos se agotan y por supuesto vuelven a recuperarse y superar antes o después al ciclo anterior. Felicidades por la gran documentación que aportas en todos tus artículos.

Hay que decir que los indices hacen selecion natural, unas empresas salek y otraa entran, las top 20 de ahora, no som las top 20 de hace 10/15/ 20 años, en la ponderacion y capitalizacion del sectorial ocurre lo mismo. Y es que aunque se ha subido, han pasado muchas cosaa desde 2008 y desde 2011 a nivel sectores.

En respuesta a Juan A Beño

Efectivamente Juan, me vienen a la memoria valores como Fasa, Banco Urquijo, Bankunion, Tudor, Fecsa, Banco Hispano, Astilleros Españoles, etc, etc. Con razón cuando un valor sale de un indice hay tantos fondos que salen, por si acaso es el primer paso de un fin mas o menos cercano.

Una cosa son los indices y otras son las acciones, puede pasar que una cartera de acciones no se revalorice y el indice si, mi evolucion natural con los años despues de las acciones es el indice , no tengo que controlar nada,

Llevamos unos años hablando del crahs inminente, no se produce, pero se está abonando para un momento determinado todos coincidan en que ya ha llegado el maldito crahs y todos a la vez a venderlo todo, normalmente al amanecer y con alevosia jajaja

En respuesta a Pepe Mary El chucho de colastani

Bueno Pepe, los crash siempre llegan, al igual que la muerte y los impuestos. Lo que es más difícil es que suceda cuando la gente lo está esperando y no para de hablar de ello. Habrá que esperar a que estemos de nuevo en una época diferente, donde ya no podrán producirse los crash y casi nadie lo tenga en cuenta. Entonces sí que llegará.

En respuesta a Andrés Corral Márquez

Yá ,pero el terreno se va abonando para que brote un crahs, es como sembrar patatas ,llega un dia y todos se ponen a vender a la vez, pues de la misma manera cuando llega las rebajas las tiendas no dan abasto todos van a comprar con avaricia , pues esto igual todos a vender con panico,

Tambien puede pasar que los indices se vuelvan y se pongan a tendenciar a la baja de forma ordenada y cada bajada es buena ocasion para comprar pero va rompiendo soportes y el siguiente oportunidad de compra pero vuelve a romper el soporte sin ruido y te cae el indice un 30 o un 40 % sin hacer ruido,

El Dax hace poco bajó desde el 12000 al 8000 sin hacer ruido,

Cuidao si se pone a tendenciar a la baja el SP

En respuesta a Pepe Mary El chucho de colastani

Por esa regla de tres el crash se está abonando desde que empezó a subir en 2009, ya que todos sabemos que lo habrá tarde o temprano. El problema es saber el timing, si tanto interesa adivinar el próximo crash. Desde 2013 veo adivinos haciendo predicciones a la baja(caídas superiores al 30%) en la que no aciertan, pero que año tras año lo intentan. Ahora mismo, es un hecho, USA está en la mayor sobrecompra de su historia y antes de caer subirá y mucho más¿por qué? porque es lo más normal estadísticamente, siempre habrá una probabilidad ínfima del fin del mundo, pero eso no será más que suerte no probabilidad jajaja

saludos

En respuesta a Mister killer

Efectivamente desde que nacemos empezamos a morirnos, yo no sé como será y cuando será , si será a modo panico ó a modo ordenado,y para que sea un crahs o un mercado bajista deberia profundizar porque entoces no seria nada

Ahora mismo todos los que estamos aqui estamos abonando el terreno, cuando llegue nos pondremos todos de acuerdo, jajaja

Gracias por la gran fotografía panorámica expuesta.

Suerte en 2018.

Precisamente el articulo lo escribo para 1) desvirruar la idea de sobrecompra historica, no es cierto. Y 2) para ser conscientes que ya se han producido crashes en sectoriales concretos, dentro de un entorno de indice alcista, ejemplo banca europea, energia, materias primas, biotecnologia etc ( durante los años 14/15/16. Y por otro lado, un crash definitivo en las actuales circunstancias de mercado, lo seria por el Nasdaq Internet.

En respuesta a Juan A Beño

Claro, en lo otro ya llueve sobremojado, por ejemplo el Ibex o el stoxxx50 ,

El Nasda ya lo sufrió en el 2000, el dinero que falta en los demas sectores estan en el Nasda, por eso el indice está en las alturas pero eso no exime al indice del estacazo por venir,

Por ejemplo al Ibex si le viene un estacazo... pues la verdad es que sigue siendo bajista y lo podrian mandar a minimos otra vez jaja

Japon en su dia sesteó muchas veces sus minimos

En respuesta a Pepe Mary El chucho de colastani

Tambien recalcar que el Stoxx50 sigue siendo bajista desde sus maximos historicos sus picos siguen siendo decrecientes y eso es bajista y el Ibex igual ,

Mientras el SP para arriba y estos no le siguen

Pues el IBEX parece que se quiere ir al 11000 ,vaya , y yo estoy largo con un monton Cfds desde el 10040 ,jajaja

Ni crahses y ni gaitas cuando llegue hay que estar corto esa es la clave ó cubrir las carteras con futuros como dios manda,jajaja

Bueno, mi teoria es que una cosa es que haya mas capitalizacion en la bolsa de EEUU, Y otra diferente el % que pondera en los indices, y se ve como el tecnologico ha ido ganando terreno, en España, IBEX 35, ahora es el turno de los sectores que mas pondera, en USA por poner otro ejemplo, Biotecnologia acaba de dar compra.

Lo de cubrir fondos cuando toca, deberia ser una practica habitual, como el cubrir divisa, pero pocos fondos lo hacen.

En respuesta a Juan A Beño

¿Cómo se cubre un fondo o una divisa?

Gracias de antemano y enhorabuena por tus artículos!