En mi último análisis publicado hace un par de días, uno de mis lectores sugería en los comentarios que en el corto y medio plazo la bolsa no se puede predecir. Y eso me ha dado pie a reflexionar sobre los diferentes plazos de inversión / especulación en el mundo de los mercados financieros. Antes de todo, le pido a mi lector algo de margen en mi análisis de carácter "bajista pero no vendedor" (creo que va a bajar, pero sigo comprado por razones más importantes). Un par de días de subidas que no superan la resistencia no anulan mi análisis cuando se trata de una idea a varias semanas vista, no un comentario intradía; los precios siguen en el mismo rango (aproximadamente 25 puntos) desde hace casi un mes:

Pero más allá de este análisis bajista al que le doy poca importancia ya que de hecho sigo alcista en el Eurostoxx 50 y Ibex 35, la pregunta es ¿se puede predecir el corto y medio plazo bursátil? En mi opinión derivada de mi propia práctica, la respuesta es sí.

Vayamos por parte. Podemos dividir los horizontes especulativos en "corto plazo" (días y pocas semanas), "medio plazo" (pocos meses hasta 1 o 2 años) y "largo plazo" (más de 10 años). Si alguien pregunta cómo se llama el plazo que va entre los 2 y los 10 años le diré que su nombre es el "medio-largo plazo".

En el corto plazo los factores fundamentales apenas tienen influencia o directamente son nulos, por ello el corto plazo está dominado por los practicantes del análisis técnico. En el largo plazo los factores técnicos son completamente irrelevantes y los fundamentales determinan por completo el resultado, de ahí que los practicantes de este deporte rara vez miren un "chart". El medio plazo está dominado por los factores fundamentales de tipo macroeconómico, pero también juegan un papel muy relevante el aspecto técnico y el sentimiento del mercado.

En mi opinión (digo opinión porque no estoy en posesión de la verdad sino de un enfoque de la realidad), el corto plazo en sí mismo es ruido. De tal manera que los practicantes puramente técnicos que operan a muy pocos días les llamaría "operadores del ruido". Aún así, a pesar de que la tasa de "mortalidad" es astronómica (99,9%) hay algunos operadores que a veces consiguen obtener un beneficio espectacular. Las reglas necesitan excepciones para ser auténticas reglas.

Por otro lado, el largo plazo me parece una buena alfombra en la que un operador puede esconder su mediocridad. Si a corto plazo la mortalidad es del 99%, a más de 20 años vista solo se puede perder dinero el 1% del tiempo en una inversión bursátil (las probabilidades de que en enero de 2034 la bolsa retorne una rentabilidad negativa desde el día de hoy son de 1 a 100). Son muchos los defensores de las bondades del largo plazo y yo mismo creo que la bolsa es el mejor lugar en el que depositar los ahorros a 20 años vista. Pero invertir a largo plazo no requiere ningún pronóstico especial. Cuando un "largoplacista" critica a un "cortoplacista" debería considerar estas cosas y recordar que ganar a largo plazo está chupado no siendo necesario que medie habilidad alguna.

Luego está el medio plazo que, sin sorpresas, tiene más probabilidades de supervivencia que el corto plazo pero menos probabilidades de hacer dinero que el sencillo largo plazo.

Mi objetivo hoy, cual mesías llegado del medio plazo pero que transitó el desierto del corto plazo sufriendo sus penurias, es ayudar a mis amigos del corto plazo que nunca han conseguido nada o cuyos resultados son muy pobres (excluyo los que practican el corto plazo con éxito porque no necesitan mi consejo).

El problema del corto plazo radica en que los movimientos de los precios tienden a ser completamente aleatorios a pocos días y semanas. Suben y bajan sin necesidad de que se produzca cambio fundamental alguno y cuando un movimiento azaroso se inicia sin fundamentos que lo sostengan, rápidamente llegará a su final y otro movimiento aleatorio le seguirá. El resultado es que buscar patrones ganadores aquí es como intentar buscar patrones ganadores en las tiradas de un dado: simplemente no existen y además si se detecta alguna ineficiencia (oportunidad) típicamente esta se verá evaporada en poco tiempo, de igual manera que si el Casino detecta un dado con "una querencia" al 6, entenderá que está dañado y lo sustituirá por otro dado nuevo. A largo plazo el 6 debe aparecer siempre 1/6 de las veces, no más ni menos.

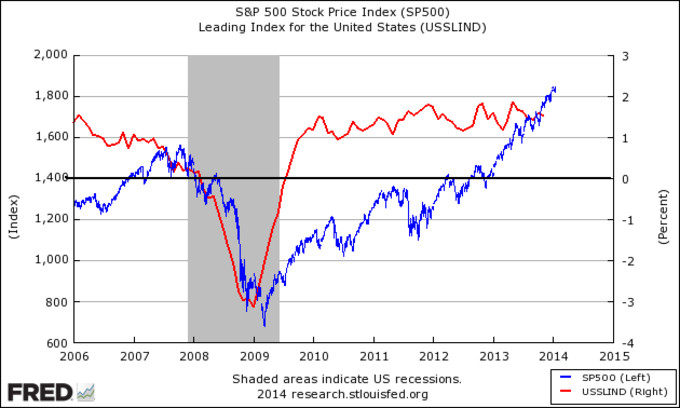

Sin embargo, los movimientos del mercado que observados en el corto plazo son aleatorios, pueden ser pronosticados y operados con mayor probabilidad si se analizan, entienden o estudian dentro de un orden mayor de las cosas. En el siguiente gráfico puede verse cómo la bolsa (S&P 500 en azul) tiende a caer cuando el indicador adelantado de la economía norteamericana (rojo) desciende de 0 y como la bolsa tiende a subir cuando el indicador está sobre 0 o cuando estando debajo de 0 se acerca hacia este nivel.

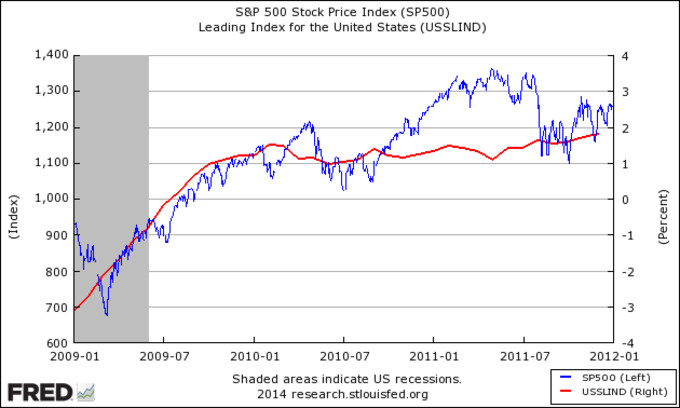

La siguiente imagen es un "zoom" que abarca los años 2009, 2010 y 2011:

Un operador de corto plazo que exclusivamente observó el aspecto técnico del mercado durante esos años, es altamente probable que estableciera operaciones la baja y al alza indistintamente, o que, si estableció más operaciones al alza que a la baja la proporción de operaciones alcistas con respecto a las bajistas fuera insuficiente. Cuando el indicador adelantado (por resumir que es un ejemplo rápido) es alcista, lo adecuado es que el operador técnico de corto plazo realice muchas más operaciones al alza que a la baja, o que como yo hago, directamente no realice operaciones a la baja. El operador de corto plazo necesita establecer operaciones a favor de las probabilidades y la única manera es fijándose en cuál es la gran marea macroeconómica (fundamental) y observando con toda la distancia del mundo las pequeñas olas del corto plazo. No importa la próxima ola, importa si la marea sube o baja.

Este es el mayor error que encuentro en los operadores de corto plazo y esta es la razón por la cual mi análisis del otro día, siendo de naturaleza bajista, descarta completamente no solo el posicionarse a la baja ¡sino además salirse de las posiciones alcistas!

Probabilidades. Tu operativa tiene que alinearse con ellas, no saltar del mercado al alza y a la baja por puras ideas subjetivas o porque un patrón técnico objetivo te lo marca (si existe una ineficiencia objetiva "pronto" será eliminada como expliqué en el ejemplo del Casino).

En mi opinión, el análisis técnico es de máxima utilidad pero rinde más frutos utilizándolo en contexto con el análisis macroeconómico. Practicar el análisis técnico sin considerar más elementos es sugerir que el propio precio indica los patrones a seguir. El análisis técnico contextualizado (mi denominación) es una herramienta que ayuda a elegir los puntos de entrada y de salida de las operaciones que la tendencia macroeconómica sugiere que es más sabio tomar: si al alza o a la baja.

De esta manera lo que tiene un significado vago puede adquirir un significado fundamental (con sentido económico y real).

Un ejemplo es mi operación en el Eurostoxx 50 el 4 de Julio de 2013. ¿Qué significado técnico tiene una falsa rotura de soporte? ¡Ninguno! ¿Pero qué significado tiene una falsa rotura de soporte en medio de una tendencia macroeconómica alcista? ¡Mucho!

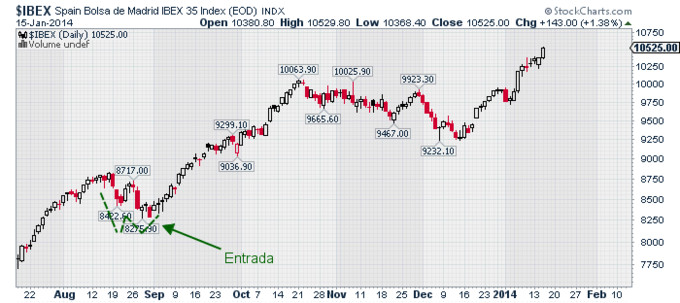

Otro ejemplo es la operación que realicé sobre el Ibex 35 el 5 de septiembre de 2013 cuando se formó un pequeño doble suelo a favor de la tendencia macroeconómica alcista. Si hubiera sido un doble techo no hubiera vendido, pero siendo un doble suelo a favor de las probabilidades tuve que entrar:

El 16 de diciembre de 2013 no metí más capital, pero opiné que había altas probabilidades de seguir subiendo. Y tuve "suerte" porque las probablidades están de mi lado en estos momentos:

Y hace dos días con mi análisis dije:

En mi opinión, no puedo decir que este escenario tenga altas probabilidades de darse, pero según mi observación de los precios (doble techo y pauta de agotamiento) y de los factores que han impulsado el rally secundario hasta ahora (y que ahora se agotan) es posible ver un descenso de precios durante 2 o 3 semanas hasta los 1690 puntos en el índice S&P 500

Es decir, como estamos en una tendencia macroeconómica expansiva, mi opinión de corto plazo es de muy relativo valor es "posible" pero no "probable". Y por tanto mi recomendación es no vender aunque tenga la intuición de que podemos estar ante una corrección menor.

Finalmente, hay ocasiones en las que uno no acierta a averiguar cuál es la tendencia macroeconómica presente y del futuro cercano. Por suerte son los puntos de giro de la economía y se producen "cada mucho tiempo". También hay momentos en los que a pesar de estar en medio de una tendencia macroeconómica expansiva (o contractiva en el caso inverso) el mercado "decide estancarse" o formar un lateral. En esos periodos que siempre llegan, el operador no se arruina comprando al alza un mercado lateral durante unos meses, se arruina si aparte de no saber nada de probabilidades no tiene el conocimiento, la experiencia y la paciencia suficientes para saber navegar en esas aguas.

-------------------------------------------------

P.D. Estos días estoy terminando de escribir mi segundo libro (el primero es más bien una recopilación de notas importantes sobre el mercado) y trato en profundidad lo que he expuesto en este artículo: cómo funciona la bolsa según mi óptica, cómo analizar la tendencia macro, cómo utilizar el análisis técnico contextualizado, cómo analizar el sentimiento y cómo ponerlo todo en práctica. ¡Lo siento si esperabas algo que nunca me hayas escuchado decir! No habrá nada que no leas regularmente en mi blog, pero estará toda la información condensada en un solo documento y presentada de una forma completamente didáctica. He decidido autopublicarlo en varios formatos: Kindle, Itunes, ePUb y PDF e impreso. Si te interesa que te avise cuando esté listo, deja tu contacto en el formulario. ¡Si me olvido algún formato dímelo! El "apasionante" titulo será el de "Trading Macro" y con eso lo condeno a no salir en la lista de libros más vendidos de bolsa, pero creo que ya hay suficientes libros con títulos absurdos en este mundillo. En mi libro "Trading Macro" se habla de Trading Macro. Lo que se ve es lo que hay :) [Preinscripción Libro Trading Macro].

Hugo, los amantes de las citas lo hubieran simplificado diciendo "opera siempre a favor de la tendencia" :-)

"de la tendencia macro" :)

Si lo digo de otra manera es para separar la dimensión de los precios de la dimensión macroeconómica del mercado.

Poc a poc i bona lletra!

¿Esta vez me lo envías con una dedicatoria? ¿aunque sea muy breve?

En el artículo te has explicado muy bien.

Nos obsesionamos con el corto plazo porque vemos el resultado mucho antes y estamos programados para ello.

En esta tendencia alcista que hay ahora el corto plazo puede ser mucho más fácil que cuando cambie el mercado, como en otros tiempos.

¡Saludos y gracias!

Correcto!

Y por supuesto que te lo dedico!

Hola Hugo, como inversor a medio-largo plazo (que alguna puede acabar llegando a largo) tengo que darte la razón, me suelo conformar con el gráfico de 10 años de historia de Bloomberg o de Seeking alfa, o el de 5 años de CNBC y antes cuando iba a corto plazo (que es mucho más estresante) estaba casi todo el tiempo con el Prorealtime abierto (pagando tiempo real, me decía que sí mi trading no era capaz de pagarme tiempo real, que mierda de trading estaba haciendo).

Hasta qué me desenganché y ahora miro menos gráficos y leo más (y me va mejor)

Ya me he preinscrito para tu libro en papel y dedicado (que el primero lo tengo en PDF)

Saludos

Prorealtime cierre diario es gratuito. ¿Te cambiaste a Bloomberg, Seeking alfa por algo en particular?

¡Saludos!

Prometido la dedicatoria. Nada me da más gusto que dedicarle el libro a aquéllos que aprecian mi trabajo en las buenas y en las malas.

S2

Si por los datos económicos y los artículos, y me cansé de pelear con Java en cada actualización.

Además sí vas a más de 1 o 2 años, la forma de las velas te da igual, con la línea de cierre te apañas.

Sólo tienes que saber por donde se ha movido en los últimos años (para no comprar en máximos soñando con subidas libres)

Saludos

Uno de los mejores artículos tuyos que he leído (desde mi punto de vista, claro está).

Sirve para ver claramente que el análisis macro de largo plazo y el análisis chartista de medio plazo no son dos mundos enfrentados, sino que se pueden usar en conjunción para mejorar los resultados de nuestros sistemas.

Por cierto, enhorabuena por la entrada de septiembre en el Ibex.

Saludos.

Es que es así, pero yo lo diría de otro manera: el análisis macro que por su naturaleza es de medio plazo permite hacer mejores operaciones de corto plazo ayudado del AT y si van bien lo conveniente es aguantar a medio plazo esas operaciones de corto plazo ganadoras.

Larga...pero es una definición :)

S2

Observo en el gráfico como el Indicador Líder no paró de bajar durante los años 2006 y 2007, mientras que la bolsa seguía subiendo y tardó en enterarse de algo pasaba hasta finales del 2007. No sé si el Indicador Líder es buena guía para "predecir" lo que va a hacer la bolsa en base a datos macroeconómicos. Durante 2006 y 2007 al menos no lo fue.

Tampoco el estancamiento del Indicador Líder en los años 2010, 2011, 2012 y 2013 me parece que se correlacione muy bien con la megasubida de la bolsa.

El indicador líder, tal y como propones, no se interpreta así o al menos yo no lo hago.

Se entiende que hay recesión cuando desciende de 0 y no antes ya que toda lectura por encima de 0 significa literalmente "expansión". Durante una expansión hay múltiples aceleraciones y desaceleraciones pero todas se dan dentro de un proceso económico de crecimiento y no tiene significado bajisya para la bolsa.

S2

Siempre habíamos estado de acuerdo (no me refiero a ti y a mi, claro) que lo que le importaba a la bolsa no era la primera derivada del crecimiento sino la segunda derivada. O sea, no si se crece o se decrece, sino si se acelera o se decelera.

Exacto! Es la segunda derivada lo que más me interesa por lo general (que no siempre).

Pero en mi libro podrá ver que esa segunda derivada no se interpreta igual si estamos en contracción económica que en expansión.

Hay asimetría. Durante la expansión económica hay múltiples aceleraciones y desaceleraciones y esto es normal. La mayoría de desaceleraciones no acaban en recesión...por eso solo me interesa el cruce a la baja del nivel 0. En la contracción económica sí me interesa observar si estamos en contracción acelerada o desacelerada porque ahi no suele haber confusión y util observar las cosas así.

El concepto clave es "asimetría". Los indicadores macro no se "leen" igual en recesión que en expansión.

S2

Contrariamente a un (otro) lugar común, la bolsa no es manifiestamente un buen indicador del crecimiento del Producto interior bruto (PIB): la actividad de Europa se contrae/se estanca desde hace dos años y, sin embargo, el Euro Stoxx 50 serpentea... Conocer por anticipado los índices de crecimiento del PIB nacional, o incluso mundial, no ilumina significativamente el proceso de inversión.

¿Es la bolsa el reflejo del crecimiento de los resultados de las empresas? Sin ninguna duda, nos acercamos a la realidad: la curva reciente del índice Standard and Poor's parece estar bien correlacionada con los beneficios de las empresas estadounidenses. El índice ha ganado un 165%, respecto a su punto más bajo de 2009, cuando los beneficios de las empresas se han multiplicado por 2,3. Pero, una vez más, el caso de Europa llama la atención: 2012 y 2013, dos excelentes años bursátiles (+30% acumulado) corresponden, sin embargo, a 24 meses de estancamiento de los beneficios.

Los mercados financieros se han vuelto muy dependientes unos de otros, y permeables a múltiples factores. Desde ahora, buscar una variable explicativa única es todo un desafío, pero no deja de tener interés. Saber que el PIB o el PER (Price Earning Ratio) de las empresas no serán buenas variables predictivas, ya supone darse una posibilidad de evitar los "actos reflejos" desafortunados para el inversor. En este periodo intenso en publicaciones de previsiones bursátiles para 2014, esta "paranoia iluminada" resulta muy valiosa. La misma permite regocijarse de la probable aceleración del crecimiento de los resultados de las empresas del Euro Stoxx 50 (el consenso se sitúa ya en torno al +18%), sabiendo que no será un factor suficiente para garantizar una progresión del índice europeo en 2014.

En el juego de "es/no es", la parte negativa es obviamente la más fácil de identificar. En el caso de la bolsa, "no es" una derivada de la opinión pública, "no es" una derivada del crecimiento, ni siquiera una derivada del crecimiento de los resultados de las empresas. Querer limitarla a una definición es ir hacia el desengaño. Pero esta constatación no tiene que impedirnos seguir buscando y leyendo los guiones macroeconómicos. Sin duda alguna, estos no son aptos para predecir el futuro, pero tienen el mérito de incitarnos a pensar y de decirnos muchas cosas sobre los flujos venideros. Como resumió con gran belleza Warren Buffet: "Las previsiones no nos dicen nada sobre el futuro, pero nos dicen mucho sobre los que las emiten".