Se está hablando de cómo bastantes bolsas están en mínimos de 52 semanas, señalando que eso es sintomático de un mercado bajista. 52 semanas es un año y lo de los mínimos de un año como algo relevante es una de esas convenciones sobre las que se suele hablar, pero que solo son convenciones coloquiales. ¿Por qué no hablar de 37 semanas o de 61?

En todo caso, esto de que nuevos máximos o nuevos mínimos pronostican más máximos o más mínimos, en verdad es un concepto más propio de las materias primas donde de vez en cuando se desarrollan grandes tendencias. Pero en el mercado de acciones esto no suele ser así cuando hablamos de caídas*, ya que estas suelen ser de corta duración y cuando las bolsas entran en desequilibrio, dicha tensión tiende a resolverse al alza, aunque sea que se trate solo de un rebote de corto plazo, de pocas semanas o meses.

*Si habláramos del lado alcista de la bolsa, entonces sí, está demostrado que nuevos máximos llaman a nuevos máximos de media y en el largo plazo.

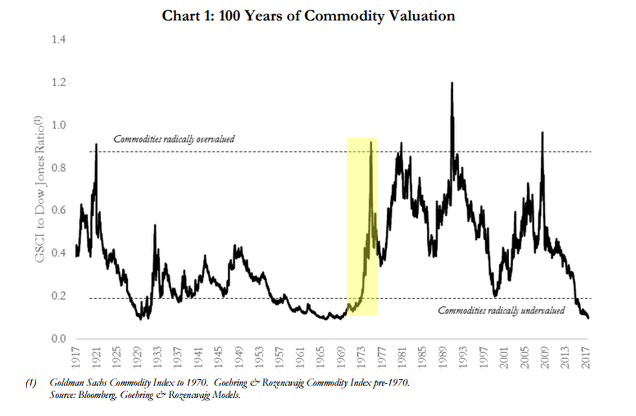

La popularidad de observar si los mercados están en máximos y mínimos de 52 semanas, se extendió tras el abandono unilateral de los acuerdos de Bretton Woods por parte de la administración Nixon en el año 1971, que efectivamente acabó con el patrón oro cuando el dólar dejó de ser directamente convertible en el metal dorado. Cuando aquello ocurrió, lo siguiente que pasó fue que el precio de las materias primas, denominadas en dólares, se disparó y con ello cualquiera que siguiera sistemas tendenciales hizo una fortuna. En el siguiente gráfico se muestra el ratio de materias primas de Goldman Sachs con respecto al índice Dow Jones y en amarillo el llamado "shock de Nixon".

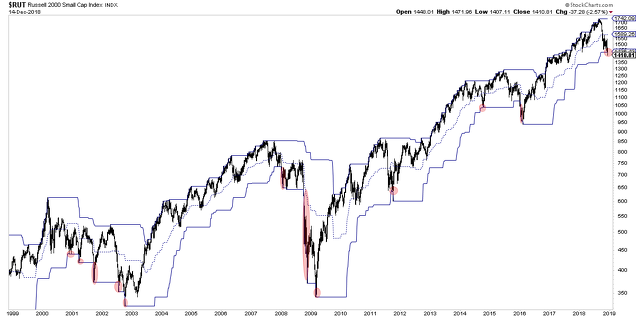

Y si bien es cierto que máximos anuales en bolsa suele pronosticar -probabilísticamente- más máximos, esta idea de que nuevos mínimos anuales pronostica más mínimos es toda una aberración. Si acaso es más bien una señal de compra. De hecho, suele ser una señal de compra. En el siguiente gráfico muestro el índice de pequeñas empresas estadounidense, el Russell 2000, con su canales de máximos y mínimos de 52 semanas. Este índice es uno de los que más ha sufrido últimamente, con un retroceso desde máximos del 19%, que ha llevado a las small caps americanas a mínimos de 52 semanas por duodécima vez en los últimos 20 años.

¿Qué ocurrió en las once ocasiones anteriores de las últimas dos décadas? Grosso modo la respuesta es que en 8 de ellas se produjeron rebotes de gran magnitud de varios meses de duración, y en dos ocasiones un rebote de varias semanas de duración (2002 y principios de 2008), y solo una vez fue un crash en toda regla (finales de 2008).

Es decir, aceptando que las caídas actuales pueden profundizar en el muy corto plazo (desde días a 2 o 3 semanas), si la historia es una guía, hay un 92% de probabilidades de que se produzca casi inmediatamente un rebote de magnitud.

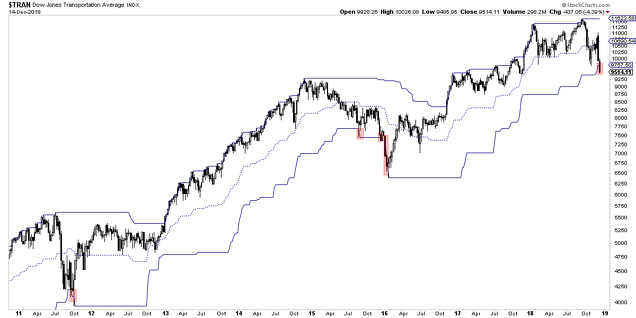

¿Y que hay de otros índices como el Dow Jones Transporte, ese que supuestamente confirma señales tendenciales del resto de bolsas? Más de lo mismo. Si cada vez que el Dow Jones Transporte toca mínimos de 52 semanas te pusieras corto o bajista, lo probable es que como mucho aciertes un par de semanas de volatilidad, para perderte un rebote de gran magnitud en mucho de los casos.

Aunque ya en verano estaba hablando de que el fin del ciclo económico-bursátil se acerca en EEUU, lo cierto es que creo que aún no hemos llegado a su final, como por última vez expliqué en el artículo del pasado viernes. Y por tanto creo que estamos a las puertas de un rebote de magnitud, aunque eso sí, sería completamente normal seguir viviendo algunas jornadas de tensión.

---

Descargo de responsabilidad por conflicto de interés: el autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Renta 4 Multigestión / Ítaca Global Macro que asesora a través de su sociedad Ferrer Capital Management.

Buenas! Cuánto tiempo!

Gracias Hugo por el artículo.

Muy de acuerdo en todo; yo tampoco comulgo nada con esa tontería de las 52 semanas y no me gustan los sistemas que operan en base a eso. Supongo que es uno de los típicos "mantras" que se extienden para crear ciertos estados de opinión en la masa, igual que lo de que un mercado pasa a bajista si tiene una corrección superior al 20% y similares.

Aportando algo, tengo la impresión de que "la masa" teme que los índices USA pierdan los mínimos de febrero/marzo como a la peste, así que veo muy probable que ocurra como bien dices las próximas 2/3 semanas, si no esta misma noche.

Así "confirmarían" los temores de todos esos "inversores" (especuladores más bien) que han salido despavoridos de la RV USA el último mes.

Sabes tan bien o mejor que yo que las grandes tendencias suelen ser antecedidas por falsos escapes en dirección contraria, así que si efectivamente hay trampa para osos estos días y giro claro al alza, las probabilidades de ver nuevos máximos históricos se dispararán. Ya ocurrió en las últimas elecciones USA e infinidad de veces más.

La cuestión es cuánto estirarán (estirarían) el chicle bajista, lo cual temo que no será poco. Mi sistema espera desde hace muchas semanas que el NQ100 se acerque al menos a zona 5400c, aunque personalmente creo que lo más probable es que frene en torno a la zona 6000 con algún exceso a 5900.

Veremos si acierto, aunque para la operativa me debería prohibir a mí mismo intentar prever nada!

Saludos

Una bajada del Nasdaq 100 a 5.900-6.000 no es poca cosa...eso es practicamente un 10% más! Un 20-25% desde máximos ¿qué motivo hay para semejante descalabro?

Aquietamiento, preparándose para escalar.

Yo no muro la media de ninguna semana, yo miro las líneas de tendencias que también es una media, el SP sigue bajista desde máximos que es de donde venimos, mientras está en condiciones óptimas para conseguir el 2500

Este es el Nasdaq igual que el otro mientras esté por debajo de la directriz bajista potencial de caída rellenar la caja bajista, la no consecución de estas proyecciones sería un fallo bajista

Esteves el grafico

Este es el IBEX sigue dentro de una tendencia alcista como todos los índices, pero ese lío de cajas que tengo montado todo encaja para que pase estas cosas ,

La caja naranja grande tiene la misma altura que la primera todos los caminos conducen a Roma ,jajaja

En respuesta a Pepe Mary el Chucho de Colastani

Quizás la gran caja naranja recoge una hipotética independencia catalana o grandes altercados violentos con Cataluña...

En respuesta a Pepe Mary el Chucho de Colastani

O el fin del euro,jajaja

En respuesta a Pepe Mary el Chucho de Colastani

O la implantación de una República de Naciones Socialistas Soviéticas Musulmanas si accede a la presidencia el del chalet y la coleta.

En respuesta a Javier Martínez López

o VOX cargándose las autonomías,jajaja

En respuesta a Javier Martínez López

O Trump cargándose los estados americanos,jajaja

Esa gran caja naranja esconde algo terrible tal vez la victoria de Vox en un cenagal...mejor que se vaya a buscar la directriz bajista... que está muy alta sería que VOX no se come un sacy, jajajaj

En respuesta a Pepe Mary el Chucho de Colastani

La gran caja Nestlé los 3200 de la base es el inicio de la convergencia con Europa,.donde empieza todo es llamativo...jajaja

Estando de acuerdo con lo que comentas Hugo, un rebote importante o una profundización en la caída que nos lleve a la recesión, ahora mismo, teniendo en cuenta el miedo acumulado en los inversores y analistas, depende en gran medida de acontecimientos no esperados que puedan ocurrir. Por ejemplo, un acuerdo de gran calado entre China y USA, una no subida (o bajada) de tipos por la FED el próximo miércoles, un corte de suministro de petróleo por un conflicto en medio oriente… Si nada crucial ocurre, estaremos desde estos niveles, en rebotillos y caidillas de poca importancia durante mucho tiempo, ya que las condiciones macroeconómicas no están deterioradas (todavía) y el miedo ahora es mayoritario, esto hace que lo primero haga a los inversores mantener sus inversiones, y lo segundo, a que no se atrevan a hacer nuevas.

Mi opinión, si nada importante ocurre en los próximos días o semanas, ahora debería tocar… que cada uno tome sus propias decisiones, porque teniendo en cuenta que, en los movimientos laterales y con el miedo generalizado, los grandes inversores (o creadores de mercado) son los que hacen su agosto moviendo el mercado en contra de los pequeños.

Mirando el Santander está en una zona que si pierde el 4 se va al 3 un 25 % de caída... El IBEX se iria a la porra ... y el resto ? también ?jajajs

Imqginemos un mercado bajista:

El rebote de mañana o de pasadomañana o del jueves :nos llevara hasta por lo menos la raya media de bollinger(1589),en el rusell desde 1410 es decir 12%,extrapolando al ibex:8700×1.12=9800,que aunque sólo sea eso lo disfruteis

Curioso que baje petróleo y el bono a 10 EEUU y tenga pinta de caer la bolsa.

Hola Hugo:

He intentado hacerte una prrgunta por tuiter pero no he podido,la pregunta es:

Escribiste un articulo en Septiembre sobre el M1 de Europa y de los creditos a hogares en Europa,cómo estan esos datos actualizados,cómo interpretas el dato de pmi de servicios de Europa?

Y el dato de viviendas de EEUU?

Si China esta ganando peso en el.mundo por qué no se estudia los datos de China?