Los últimos acontecimientos en Abengoa y Banco Popular y las pérdidas ocasionadas entre pequeños inversores me han recordado a uno de los capítulos más interesantes del primer libro de Peter Lynch titulado: “Las doce tonterías más grandes (y más peligrosas) que se dicen sobre las cotizaciones bursátiles”. Este es uno de los apartados:

A 3 dólares por acción, ¿qué puedo perder?

¿Cuántas veces ha oído a la gente decir eso? Quizá incluso lo ha dicho usted mismo. Uno se encuentra con una acción que cotiza a 3 dólares y de inmediato piensa: «Es mucho más seguro que comprar títulos de 50 dólares».

Tuve que pasar veinte años en el sector antes de darme cuenta de que si un título baja hasta cero el inversor lo pierde todo, tanto si la acción cotizaba a 50 dólares como si cotizaba a 1 dólar. Si el mismo título pasa a valer cincuenta céntimos las consecuencias son algo distintas. El inversor que compró las acciones a 50 dólares pierde el 99% de su capital, y el que pagó 3 dólares pierde el 83%, pero, ¿es eso un consuelo?

Lo importante es comprender que una mala acción “barata” es tan arriesgada como una mala acción “cara”. Si has invertido 1.000 dólares en acciones que pasan a no valer nada has perdido exactamente lo mismo si las compraste a 43 dólares o a 3 dólares. El precio de compra es indiferente; en ambos casos, la consecuencia última de elegir la acción equivocada es la misma pérdida del ciento por ciento.

Sin embargo, estoy plenamente convencido de que algunos inversores no pueden resistir la tentación que supone una “ganga” que cotiza a 3 dólares y se dicen: «¿Qué puedo perder?».

Resulta interesante señalar que los profesionales que se especializan en las ventas a corto, cuyos beneficios provienen de la caída del precio de las acciones, suelen fijar sus posiciones en títulos que cotizan más cerca su mínimo que su máximo. Los vendedores a corto son propensos a esperar hasta que el hundimiento de una empresa es tan evidente que no hay otra opción que la quiebra. Para ellos no hay diferencia entre vender a 8 dólares o a 6 dólares en lugar de hacerlo a 60 dólares, puesto que si los títulos terminan por no valer nada, sus ganancias serán exactamente las mismas en cualquier caso.

¿Y sabe a quién venden esas acciones que cotizan a 8 dólares o 6 dólares? A todos esos desventurados inversores que piensan para sí: ¿Qué puedo perder?

Peter Lynch - Un paso por delante de Wall Street

Muchos pequeños inversores caen en la trampa del sesgo de la linealidad. Entienden que una acción a 5 céntimos está más barata que una de otra compañía a 120€ por acción. A veces asocian el precio de 5 céntimos como un producto excesivamente en el supermercado, como si al comprarlo no se pudiese perder prácticamente nada. Este es un concepto completamente erróneo, ya que si la acción cae a 0, la pérdida es del 100% haya comprado a 5€ o a 80€. Incluso si cotiza a un céntimo y cae a 0, la pérdida sigue siendo la totalidad del capital.

Hay especuladores que se sienten atraídos por los chicharros en los cuales se suelen encontrar precios por debajo del euro. Muchos infraestiman el riesgo que supone colocar grandes sumas de capital en estos valores sin conocer bien la situación de la compañía o los posibles acontecimientos. Esto lo he visto en varias ocasiones, el pequeño especulador coloca el 100% del capital en un chicharro y logra algunas operaciones con éxito. Esto permite rentabilidades iniciales muy elevadas y empieza a entender que esta es una forma adecuada de operar, un sistema que funciona. Sin embargo, tras haber doblado su capital invierte en un chicharro que se va casi a 0 y pierde en una operación el 95% de su capital. Los aciertos iniciales son ahora casi irrelevantes, le hubiese dado prácticamente lo mismo perder un 95% al inicio que al final.

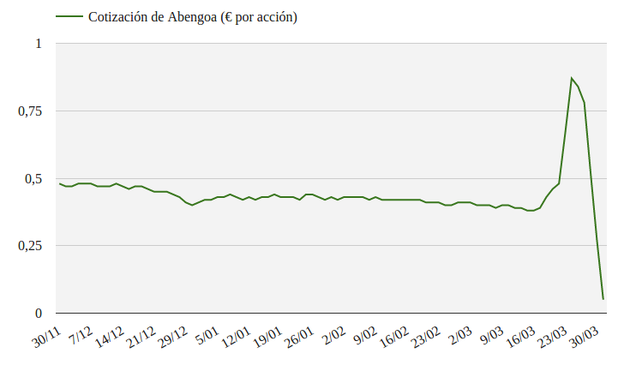

Esta asimetría no es intuitiva para las personas que comienzan en el mundo de la bolsa. Hay que comprender que una filosofía de inversión de éxito debe ser resistente a la mayoría de posibles eventos que pueden surgir. Es habitual sufrir pérdidas temporales incluso invirtiendo bien, pero estas no deben comprometer la posición financiera del inversor (controlar el apalancamiento) y el primer objetivo siempre debe ser evitar pérdidas de forma permanente. Para lograr este objetivo, el inversor debe saber dónde está invirtiendo y a qué riesgos se está exponiendo. Dudo que sea el caso de muchos pequeños especuladores en Abengoa. Cuando me envían preguntas sobre este tipo de situaciones siempre respondo que no tengo elementos de juicio para saber si Abengoa acabará en quiebra o no, solo sé que su situación es muy delicada y los bonistas han aceptado enormes quitas. Creo que estas situaciones son demasiado complicadas para inversores que empiezan su aprendizaje en los mercados, y deberían enfocarse a otros valores donde es más sencillo lograr información y establecer expectativas más razonables. Desde luego, no van a sentir ese subidón de obtener pelotazos del 30% en un solo día de forma habitual, pero el aprendizaje debe ser barato y no costarte la cuenta de ahorros entera en un simple desliz.

Este tipo de cuestiones son un buen ejemplo de los conocimientos más básicos que debe tener alguien que empieza a invertir en bolsa o en cualquier otra actividad, las cuales abordaremos en el próximo Curso de Bolsa Zero. La bolsa no es un juego y existe una realidad detrás de las compañías y activos que cotizan en los mercados, a veces muy negativa.

PD: Si está interesado en una introducción inicial a la bolsa y los mercados, no dude en echar un vistazo al Curso de Bolsa Zero (online) en el cual impartiré 5 clases de 2 horas. Durante las próximas semanas daremos detalles sobre el Curso de Análisis Fundamental que organizaremos desde inBestia y que me encargaré de impartir como profesor.

Cartera Value: Si está interesado en el análisis de compañías desde una perspectiva de largo plazo, no dude en visitar la página de información de la Cartera Value.

Artículos relacionados:

- ¿Qué sucedería si los pisos cotizasen como las acciones?

- Seguir los rumores es uno de los mayores vicios en el mundo de la inversión - ¿Alphabet comprará Twitter?

- No puedes ver el futuro a través del retrovisor - La próxima vez no será como la anterior

- En los mercados cada uno encuentra lo que busca