Hace ya algo más de 7 meses desde que las bolsas mundiales se vinieran abajo en un mes de enero pésimo. La causa se atribuyó a la incertidumbre que presentaba la economía china y en verdad la economía global, puesto que una vez que se duda de una de las principales piezas del engranaje, se tiende a dudar de todo.

Desde entonces, en verdad a partir del mínimo de febrero, muchas bolsas consiguieron frenar la caída y algunas como la americana ha llegado a nuevos máximos. En general la bolsa mundial (siguiente gráfico Global Dow en dólares), ha formado una tendencia secundaria alcista de varios meses de duración.

Varios de los signos observados que podían dar lugar a este suelo en las acciones globales se produjeron: recuperación industrial en EEUU, recuperación de los precios del petróleo (I y II) y por tanto recuperación de muchos países emergentes.

Sin embargo, el conjunto de la bolsa europea (sea Euro Stoxx 50 o Euro Stoxx 600), a pesar de no haber formado un nuevo mínimo, tampoco ha conseguido salir del amplio lateral en el que lleva negociándose desde mediados de enero. De hecho, esta situación la considero de mercado bajista, ya que no hablamos de un mero retroceso del 25% o 30% que se resuelve rápidamente en pocos meses, sino de un retroceso de esa magnitud que se prolonga más allá del año.

La razón se encuentra en que si bien otras bolsas son más sensibles al ciclo industrial, en la actualidad el conjunto de la bolsa europea es más sensible a la situación de su sector financiero, un sector hundido en su digestión de la Gran Recesión, las provisiones al que es forzado, otras regulaciones adicionales y, según muchos, los bajos tipos de interés.

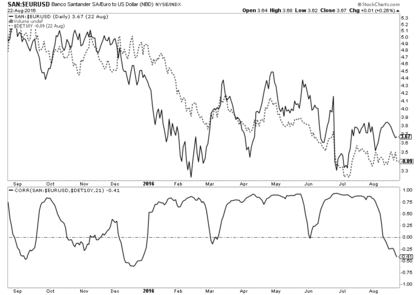

Sea cierto o no que los bajos tipos presionan a la banca, lo que es seguro es que al menos el mercado está siguiendo esta narrativa, ya que el sector financiero está bailando al ritmo de los tipos de interés de los bonos soberanos considerados como refugio. En el siguiente gráfico podemos observar la cotización de Banco Santander y la rentabilidad o TIR del bono alemán a 10 años.

Así el Euro Stoxx 50 a pesar de haber intentando "asomar la cabeza" sobre los 3.000 puntos en varias ocasiones, no ha podido formar una tendencia alcista secundaria, sino tan solo un amplio rango lateral.

Y es que si bien desde febrero se han dado alguno de los factores que eran necesarios para la recuperación bursátil global -petróleo al alza y recuperación industrial-, desafortunadamente para la renta variable europea, aún no se ha producido otro fenómeno clásico de las recuperación económico-bursátiles: el alza de tipos de interés.

Mientras esto no ocurra, es decir, mientras los tipos de interés de los bonos a 10 años en EEUU, Europa e incluso Japón no repunten, es probable que la renta variable europea siga sin poder formar una tendencia alcista sostenida.

Desde el Brexit las bolsas europeas han intentado escalar posiciones, pero de momento se han encontrado de nuevo con la zona de los 3.000 puntos. Es posible que esta vez sea la buena y desde luego no hay que argumentar en contra de las subidas si el mercado supera sostenidamente esos 3.000 puntos.

De momento se enfrenta con la media de 200 sesiones y con la directriz bajista de un año de duración. Si pasa ambas y la rotura no se cancela en pocas horas o días, entonces la convicción alcista ha de aumentar fuertemente, más en un entorno como el actual en el que el crecimiento económico sigue existiendo.

Sigo siendo alcista pero no estoy posicionado al alza en todo momento, porque en Europa claramente falta ese ingrediente de los tipos de interés repuntando para que la bolsa pueda ascender. Todavía creo que esto es lo más probable, pero se ha de materializar a la vez que el mercado bursátil europeo supera esta fuerte resistencia.

De momento el mercado de bonos sigue sin querer formar suelo en sus rentabilidades, como ocurre en el caso del Bund alemán:

Parece que "gira" pero de momento es bastante opinable y más bien parece que no ha ocurrido nada. Hoy mismo las rentabilidades estaban declinando de nuevo.

Y luego, hay algunos elementos que no son tranquilizadores, como el que el tipo de cambio entre el dólar y el yen permanezca en 100 sin que logre repuntar. Este cruce es muy sensible a las fases de aversión al riesgo / búsqueda de riesgo y es curioso que a pesar de que la renta variable global haya formado una secundaria alcista, el USD/JPY no reaccione.

Es decir, en las últimas semanas las cosas no han ido a peor, pero la rentabilidad de los bonos y cruces como el USD/JPY muestran que el mercado sigue claramente en una fase de aversión al riesgo. Esto por sí mismo no es negativo ya que, al fin y al cabo, las mejores oportunidades, las mejores tendencias, nacen cuando el miedo y el escepticismo son elevados. Pero también es importante que se pueda percibir que ese miedo y escepticismo comiencen a evaporarse y que esa rotación desde una fase de escepticismo a una de mayor confianza, apuntale los 3.000 puntos.

Creo que este es el terreno de juego de lo que está ocurriendo estos días. En caso de que la resolución sea alcista, lo más probable es que sea el propio sector financiero el que salga más favorecido a corto plazo.

Descargo de responsabilidad por conflicto de interés: el autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Renta 4 Multigestión / Ítaca Global Macro que asesora a través de su sociedad Ferrer Capital Management.

Leo a diferentes analistas y es evidente, y eso asusta un poco, q nadie tiene ni la mas remota idea de q va a pasar en bolsa pasado mañana... No me extraña que ahora escribas menos Hugo!

En respuesta a Usuario Eliminado 21-02

Desde mi punto de vista lo más importante es entender el escenario, saber cuáles son los factores principales que están moviendo las cotizaciones. Si se puede saber eso, es mucho más fácil reaccionar cuando se está equivocado y más fácil aguantar las ganancias cuando se está en lo cierto.

Escribo menos por varias razones. Entre ellas que tengo menos tiempo y la otra que solo quiero escribir cosas que me interesen cuando creo que importan.

s2

En respuesta a Usuario Eliminado 21-02

Por cierto Alberto, sí se sabe lo que la bolsa hará en todo momento. Fluctuará.

Un saludo.

Magnífico análisis Hugo, que además integra perfectamente las variables importantes.

Esta crisis de deuda, por haber hecho las cosas bastante mal, cosa que los humanos hacemos a menudo, no está dando una oportunidad sostenida en mucho tiempo, de crear unas carteras de empresas a precios muy bajos. Dentro de unos años, cuando los que aún sigan por aquí, hablen en términos totalmente distintos de la situación, esos precios nos parecerán irreales.

Mi punto de vista es diferente veo a la banca demasiado castigada para su situación actual, creo que el fondo de todo esto esta en el precio de la materias primas y en las expectativas de inflación de eso su relación con los bonos, los sectores más castigados han sido los relacionados con las materias primas y es lo que ha lastrado a los mercados, no hay que olvidar que aunque eeuu este mas fuerte las cotizaciones han subido por un aumento de los múltiplos y no por crecimiento de beneficios

Opino que todo esto se vendrá arriba con mas fuerza cuando repunte la industria mundial y la demanda de materias primas

En respuesta a Gaspar VaRo

Así lo veo. En mi artículo de hoy añado más datos. La banca no levantará cabeza sin ese crecimiento e inflación mundial.

http://inbestia.com/analisis/las-bolsas-tienen-pendiente-una-correccionCreo que el excelente articulo de Manuel Llamas publicado hoy en libremercado.com ('Italexit': el riesgo de que Italia salga del euro se dispara a máximos históricos

http://goo.gl/1wo2VG ) vuelve a introducir de forma muy solida el factor "miedo" en la ecuación europea.

En respuesta a Lu Bern

Sin duda. Pero creo que el mercado pondrá precio de verdad a todo esto a partir del referendum para las reformas. Si se pierde (Renzi) entonces el riesgo de Italoexit pesará.

Ahora necesitamos un analista político que nos diga si el referendum se gana o no :)

De todas maneras creo que el empeoramiento de Italia con respecto a España no es por política, sino por la mala salud de la banca italiana. Si el crecimiento e inflación global repuntan, se salvarán, sino el problema no será un Italoexit sino un rescate a la economía Italiana.

Italexit? Tener q escribir de algo por obligación a veces implica decir """""" como esa.

Despues del Brexit, que por cierto, no me creo q se lleve a cabo, nadie se va a atrever a salir de la UE ya q ha quedado clarisimo q es como retroceder a la prehistoria.