Los mercados financieros internacionales están profundamente interrelacionados. Y no me refiero (sólo) a que la bolsa española se mueva direccionalmente de forma parecida a la bolsa surcoreana o que el bono soberano español rime con el italiano. Las relaciones son tan profundas que a veces hay correlaciones tan elevadas entre mercados tan dispares, que cuando los inversores se dan cuenta de las mismas dicen ¡no me lo puedo creer!

En este post sólo voy a comentar algunas de estas relaciones intermercado para ejemplificar el cómo el mundo del dinero está estrechamente conectado. Además, al entender las diferentes correlaciones que existen entre mercados, es posible entenderlos en mayor profundidad. Y si bien no toda relación es aprovechable para invertir o especular, al menos sí para ampliar el conocimiento y evitar errores de interpretación, lo cual no es poco.

1. La cotización de Banco Santander (o casi cualquier banco) y los tipos de interés en Alemania

Empiezo por un clásico. La tendencia de muchos inversores es pensar que lo que haga el Banco Santander (rojo siguiente gráfico) depende mucho de lo que decida la señora Botín, o de cómo vaya la economía española o de cómo vaya la economía de los países en los que tiene presencia el banco cántabro. Lo cierto es que la mayor influencia viene de los tipos de interés (en negro en el siguiente gráfico, tipo interés bono soberano alemán a 10 años).

En el mundo actual, con tipos cercanos a 0% el margen de intereses de la banca sobre los nuevos préstamos aumenta y disminuye según los tipos de interés de largo plazo. Teniendo en cuenta que la banca, que aún obtiene la mayoría de sus fondos de los depósitos, tiene una fuerte barrera en ese 0% (aún no se anuncia en carteles promocionales que cobran por hacerte el favor de guardarte el dinero), ve como su negocio tiene mejores o peores expectativas según los tipos de interés de largo plazo aumenten o disminuyan.

Si el yield o rentabilidad del bono soberano alemán, como representación de los tipos de interés en la eurozona, aumenta, los bancos tienen un mayor margen de intereses y por tanto mayores beneficios. Pero si los tipos de interés caen, declinan con fuerza las expectativas de beneficios. De ahí la fuerte correlación. Si esperas que los tipos caigan el próximo año, lo normal es que caiga la cotización del Banco Santander.

2. El ratio Cobre/Oro y los tipos de interés en EEUU

El gráfico habla por sí solo. En términos de direccionalidad se puede decir que la relación entre el Cobre y el Oro (en rojo, cuando sube el ratio significa que el Cobre se aprecia con respecto al Oro) es una mera función de los tipos de interés (en negro, tipo interés de EEUU a 10 años).

¿Por qué existe esta fuerte correlación? Primero hay que señalar que las correlaciones no son estables a lo largo del tiempo, pueden modificarse según cambios en los mercados financieros y la economía. Dicho esto, durante los últimos lustros la relación es muy estable porque cuando suben los tipos de interés de largo plazo, es porque se descuenta un mayor crecimiento. En dicho entorno de mayor bonanza económica, un metal industrial como el Cobre repunta con respecto a un metal precioso y defensivo como el Oro. Y viceversa, cuando las cosas se ponen feas, los tipos de interés se reducen descontando un escenario de menor crecimiento y el Cobre se hunde con respecto al Oro, haciendo bajar el ratio.

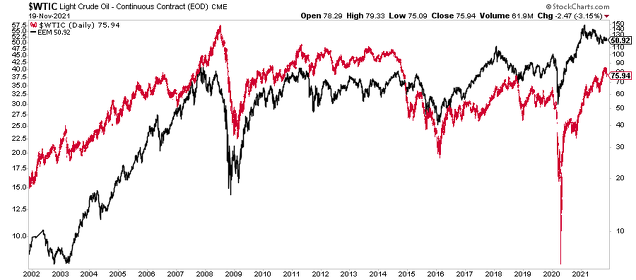

3. Mercados emergentes y petróleo

Un inversor inadvertido pudiera pensar que la evolución del conjunto de los mercados considerados emergentes (y de muchos de esos países de forma individual) dependen de lo bien que lo estén haciendo dichos países y de cómo mejora su posición en el mundo y sus finanzas nacionales.

Lo cierto es que usualmente todo suele ser más sencillo. Muchos países emergentes son altamente dependientes de los precios de la energía para ver mejorar su situación financiera, según obtengan mayores o menores beneficios con sus exportaciones energéticas.

Así, cuando el precio del petróleo (en rojo y utilizado como referencia de los precios de la energía) se hunde, la cotización de los países emergentes (negro) cae casi al mismo tiempo. Y lo opuesto. Cuando el petróleo sube de precio, eso supone mayores ingresos exportadores y por ello sube la cotización de los países emergentes. Estos países pasan fácilmente de una situación de superávit a una de déficit al ritmo del precio del oro negro.

4. Bitcoin y bolsa mundial

Del Bitcoin se dicen muchas cosas, incluso que es el nuevo Oro digital. Como expliqué en un artículo de hace varios meses (ve aquí), esto de momento no es así porque las correlaciones de uno y otro activo son dispares. El Bitcoin (rojo), más allá de la magnitud de sus movimientos, correlaciona altamente con la renta variable mundial (negro, índice Global Dow). Sin entrar en profundidades, parece ser que el Bitcoin es un "activo de riesgo" y que disfruta de las mismas fases de asunción y aversión al riesgo (risk on / risk off) que otros activos de riesgo como la bolsa. Si esta correlación se mantiene, es poco probable que el Bitcoin sirva de refugio en un gran mercado bajista de la renta variable global.

Por ejemplo, entre enero de 2018 y finales de 2020, la bolsa mundial representada por el índice Global Dow que engloba a las 150 empresas más grandes del planeta, cotizó en lateral e incluso sufrió un breve pero intenso mercado bajista. En ese proceso el Bitcoin llegó a perder más del 80% de su valor y también cotizó en lateral durante todo ese periodo.

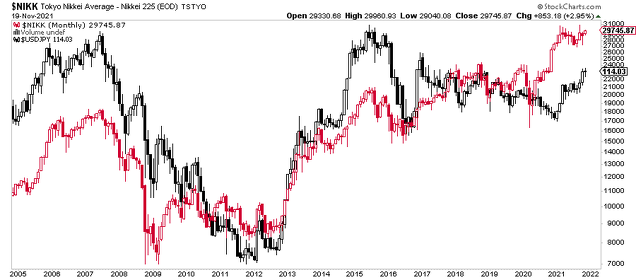

5. Nikkei 225 y tipo de cambio del dólar con el yen

Muchos inversores podrían pensar que la evolución del Nikkei 225 japonés (rojo) es producto de los beneficios de las empresas del país y de lo competitivas que demuestran ser a nivel local y global. Esto es exactamente así, pero de una manera bastante gris y soporífera con poco margen para las sorpresas.

Lo cierto es que en una economía tan madura y desarrollada como la nipona, la evolución de su mercado bursátil, al menos en términos direccionales, es en la práctica una función de la evolución del yen. Si el yen se deprecia (en negro tipo cambio USD/JPY, el yen se deprecia cuando el tipo de cambio sube), el Nikkei sube con fuerza ya que permite aumentar las exportaciones. Si por contra el yen se aprecia y el tipo de cambio USD/JPY baja, el Nikkei lo tiene muy difícil para no caer.

Espero con estos pequeños ejemplo haber azuzado la curiosidad de algunos de mis lectores, para que siempre se pregunten una de las cuestiones fundamentales que todo inversor siempre ha de hacerse ¿Qué es lo que hace mover este activo o mercado? o dicho de otra manera ¿Cuáles son los factores subyacentes que le afectan?

La mar de las veces muchos inversores y medios de comunicación discuten detalles o factores irrelevantes que casi nunca son responsables de las verdaderas causas que mueven los mercados.

Un ejemplo clásico es el pensar que un gobierno más de izquierdas o más de derechas de un país desarrollado tiene un impacto real sobre el conjunto de la bolsa. Otro ejemplo clásico y muy actual es pensar que las empresas tecnológicas (growth) son especiales y que mantendrán su rentabilidad superior en el tiempo, sin ni siquiera hablar de cómo les afectan los diferentes regímenes de tipos de interés. Lo cierto es que el factor número uno que hace que el value o el growth lo hagan mejor, es el precio del dinero. Pero los inversores siempre preferirán narrativas más coloridas.

>> Recibe mi newsletter mensual para no perderte nada de lo que hago pinchando aquí.

>> Hugo Ferrer es gestor de inversiones en Gestión de Patrimonios Mobiliarios Sociedad de Valores con la estrategia "All Seasons Momentum" aplicada sobre cuentas privadas de clientes.