Lo que está ocurriendo con Turquía ha levantado los miedos de que vuelva a suceder una crisis como la de 1997-1998 en emergentes. El viernes pasado con la lira desplomándose, “contagio” fue la palabra del día en los círculos financieros. Los movimientos de la divisa turca, ¡con caídas que llegaron a ser del 20%!, recordaron a algunos veteranos inversores lo que se vivió hacia finales de siglo XX.

En ese periodo se vivieron correcciones de máximo a mínimo (drawdowns) del 90% en algunos mercados del Sudeste Asiático, como Indonesia o Tailandia. El gráfico siguiente lo ilustra claramente. Téngase en cuenta que estos índices MSCI incluyen el impacto de la divisa frente al dólar (y éste se revalorizó fuertemente entre 1995-98 y hasta 2001-02):

Fuente: Lawrence Hamtil

El foco del mercado pasó de la crisis asiática en 1997 a la crisis financiera rusa en 1998, lo que tuvo mayores repercusiones globales por la quiebra de LTCM.

¿Y qué sucedió con la renta variable americana?

En 1997 poca cosa más allá de correcciones normales por encima del 10% que se recuperaron rápido, mientras algunos mercados asiáticos sufrían el colapso.

Pasemos a 1998... Alguien en Twitter publicó este gráfico que muestra que tras las fuertes caídas iniciales, solo llevó algo más de 4 meses para recuperarlas.

Fuente: @JEG_Booth96.

A continuación muestro lo mismo pero en el caso del S&P 500 y con diferente tipo de gráfico. Vemos cómo el punto álgido de esta crisis se alcanzó el 8 de octubre de 1998, día en el que la vela dejó una importante mecha por abajo (el cierre de la bolsa ese día estuvo muy por encima del mínimo alcanzado) marcando el mínimo de la crisis.

Zoom aquí:

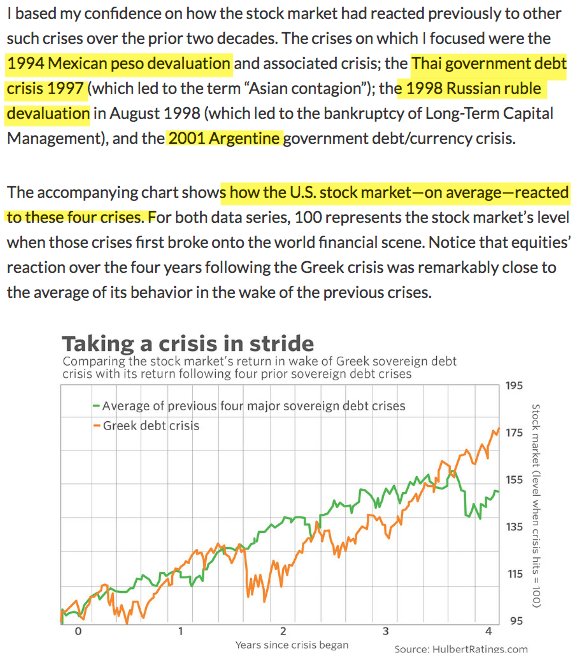

La idea que quería trasladar quien compartió el primer gráfico es que no hay que asustarse tanto del efecto que pudiera tener una crisis en emergentes, pese a lo que dicen los “charlatanes apocalípticos”. Esta es también la conclusión de este análisis sobre cómo la bolsa americana reaccionó ante varios episodios similares previos:

Aunque siempre es interesante echar mano a la historia y ver qué ha sucedido en episodios pasados, hay que preguntarse si “esta vez puede ser diferente”. Porque las cosas hoy pueden ser diferentes a ayer. ¿Y qué es diferente hoy a hace 20 años? Miren el siguiente gráfico:

Fuente: Topdown Charts

Las economías emergentes hoy equivalen aproximadamente al 60% del PIB mundial, mientras que hace 20 años solo eran el 42-43%. Una diferencia sustancial que hace que trazar paralelismos de la situación actual con la de hace varias décadas cuando los emergentes están por medio, sea peligroso. Como escribía Callum Thomas de Topdown Charts:

“la transición de una economía mundial dominada por las economías desarrolladas a una dominada por las economías emergentes es una tendencia importante que hay que tener presente.”

Esto implica que hoy en día una crisis en emergentes tendría un mayor impacto que antaño en la economía global. Y en concreto, el país con mayor peligro de arrastrar a la economía y los mercados financieros globales al pozo es claramente China. No Turquía. En este caso hay algunos bancos europeos que tienen importante exposición al país (BBVA el que más), pero no parece un riesgo global "sistémico" en absoluto, aunque sí podría ser otro palo en la rueda en la ya complicada recuperación de la banca europea...

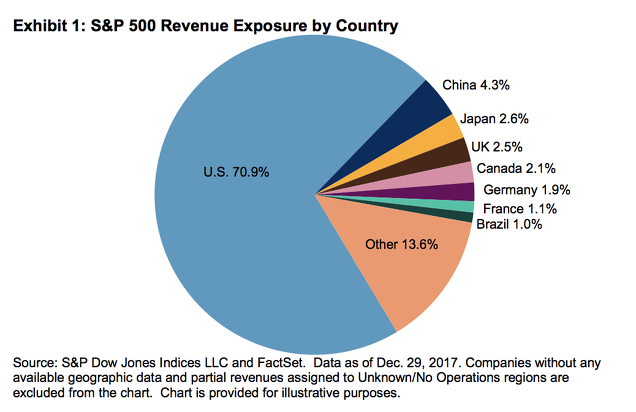

Ahora bien, a pesar de lo que se refleja en los datos de participación de los emergentes en el PIB mundial, en un índice con grandes empresas globales como el S&P 500 menos del 30% de sus ingresos provienen de fuera de EEUU, siendo China el país con mayor presencia con un 4,3%, y de los emergentes el siguiente es Brasil con el 1%... Por lo que el porcentaje de exposición directa a mercados emergentes en las ventas podría estar en torno al 10%.

Fuente: The Impact of the Global Economy on the S&P 500, S&P Dow Jones Indices.

Muy interesante artículo que me ha inducido una pequeña reflexión y me he ido un poco por las ramas. Espero que me disculpéis.

Indudablemente los emergentes, en cuanto a su menor desarrollo están más sujetos a volatilidad, pero se suele meter a todos ellos en el mismo saco existiendo muchas diferencias entre ellos. La deuda sigue siendo, a pesar de su crecimiento, muy inferior a la de países desarrollados

https://www.stlouisfed.org/on-the-economy/2017/november/global-debt-rising-emerging-economies?&utm_source=Twitter&utm_medium=SM&utm_term=fiscal&utm_content=oteblog&utm_campaign=3882 , aunque indudablemente la devaluación de sus divisas y la fortaleza del dólar perjudican el servicio de la deuda y afectan a la economía.

Sin embargo, creo que, por lo menos en el caso asiático, la última crisis dejó una lección bien aprendida y ahora los países tienen una mayor colchón de reservas; lo que no excluye que, en function de la psicología de mercado, sea insuficiente.

Muchas crisis tuvieron su origen en problemas de deuda. Pero en la actualidad, las medidas arancelarias y sanciones publicadas por Trump, si se convierten en realidad, darán un impulso a la nueva crisis, dado que afectará a la segunda mayor economía mundial , China y sus proveedores afectando a las cadenas de valor global.

Sorprende un tanto que la economía lider mundial, con la divisa de referencia mundial, desprecie el orden mundial, comercial, economico y las instituciones que preservan la estabilidad global y utilice su poder en beneficio propio. En este caso creo que, de producirse un crisis, Trump es uno de los principales responsables de la misma. ¿Le dará tiempo a destrozar el orden mundial? ¿Es solo una estrategia que encierra el objetivo de una mayor libertad commercial?

En respuesta a Víctor Díaz

Más que disculpado, Víctor, agradecido por tu comentario y reflexiones.

Como dices, en primer lugar, hablando de emergentes siempre se meten muchos países distintos en el mismo saco. Por ejemplo el caso de Corea del Sur, que es casi una economía desarrollada, pero se sigue considerando emergente...

También tengo la sensación de que se aprendieron lecciones de la crisis asiática. Se suele decir que ahora las divisas ya no son de tipo de cambio fijo, aunque otros apuntan que la sensibilidad de estos países al dólar por la acumulación de deuda en esta divisa, es importante...

No lo sé, mi sensación es que tras años de problemas en emergentes (taper tantrum, 2015-2016, los problemas recientes) es difícil que se hagan generado muchos excesos recientemente.

Respecto a Trump, no tengo una opinión clara, pero tampoco descarto que en el fondo busque una reducción de aranceles con alguno de sus socios comerciales. Ha habido alguna señal en este sentido, pero sus estrategias negociadoras son tan agresivas y aparentemente proteccionistas, que es difícil de creer...

No creo sinceramente que vaya a llegar la sangre al río con este asunto.

Los problemas de los emergentes afectaron sin duda, más en 1997 pero su incidencia en las bolsas desarrolladas fue corta y suave

La caída profunda entre agosto y octubre de 1998, fue sobre todo por el escándalo de Mónica Lewinsky y la posibilidad de impeachment contra Clinton, que durante meses pareció posible, eso fue lo que asustó a los mercados, recuerdo aquel verano y no había otra noticia en el mundo

En respuesta a Javier Garcia Perez

Gracias Javier. No tenía el tema Lewinsky en la cabeza la verdad. Entonces coincidió con el tema ruso y LTCM.