Recientemente, el BBVA (R Domenech y E Marazuela) publicó un artículo sobre las previsiones de inflación, diferenciando factores a corto y largo plazo, que considero bastante acertado aunque discrepo en alguna apreciación.

Es evidente que en este momento la inflación se encuentra condicionada por los factores a corto plazo, siendo importante el efecto base, ya que la inflación se evalúa en términos interanuales, lo que implica que previsiblemente se moderará con el tiempo, y por el desequilibrio entre demanda y oferta.

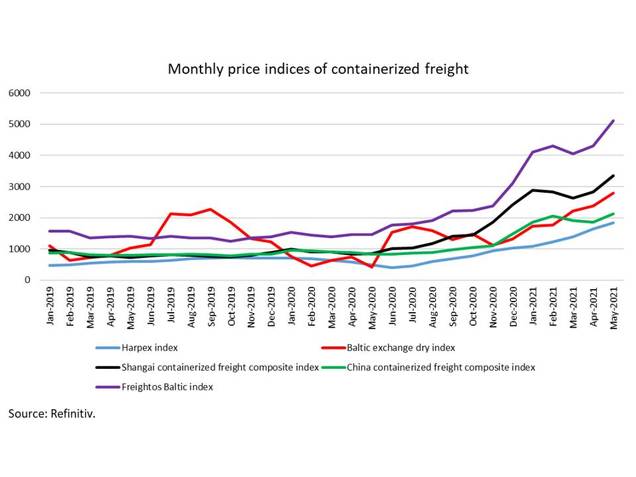

Impulsada la primera por el ahorro y estímulos fiscales (USA) y el segundo por la inactividad empresarial que provoca un shock negativo de oferta. Al que habría que sumar los cuellos de botella e incremento del coste del transporte (figura siguiente), originados por la escasez de contenedores y los controles sanitarios, alargando los procesos de carga y descarga, así como también el cambio de tripulaciones.

Figura.- OECD.- How will rising shipping cost affect inflation in OECD countries

El resultado, como muestra la figura anterior es que los precios del transporte comenzaron a elevarse en el segundo semestre de 2020, continuando en el 1T de 2021, llegando a incrementos entre el 30-65% en función del índice analizado.

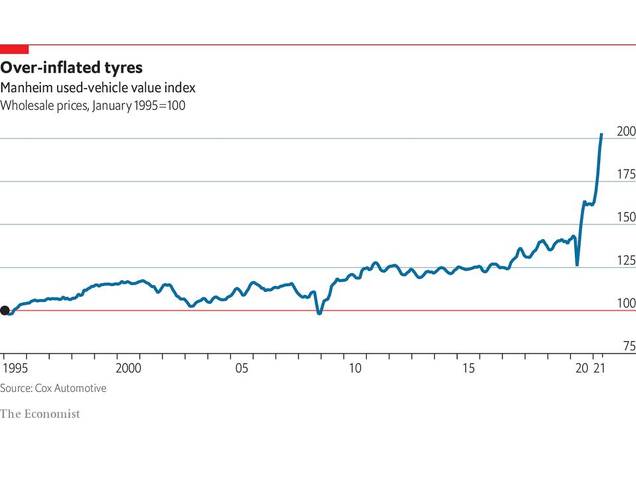

Lo que ha contribuido a reducir la producción al dificultar la llegada de inputs, en especial semiconductores, afectando de forma importante a la fabricación de vehículos, que ha impulsado la inflación a través de las empresas de renting (figura siguiente), que han tenido que acudir, ante la reactivación de la demanda, a adquirir coches usados ante la escasez de la oferta de vehículos nuevos. Atribuyéndose a este hecho al menos un tercio del 5% de la subida de la inflación americana en mayo.

Figura.- The Economist.- Why the used car market is sending American inflation soaring

En cualquier caso, el incremento de los costes de transporte se traduce en unos precios mayores de los inputs de producción y en mayores costes de producción. De hecho, los costes de producción se incrementaron, en términos interanuales, un 9% en China en mayo, la mayor subida en 13 años; y se elevaron un 6,2% en USA en abril frente a una inflación del 5% en mayo.

Esto da lugar a que los precios de producción sean superiores a la inflación, que aunque pueden ser absorbidos parcialmente por los márgenes empresariales, como ha ocurrido en China, previsiblemente se acabarán desplazando a precios finales, y si esto no es totalmente posible, o alternativamente, provocando deslocalización de la producción o incremento de la automatización, repercutiendo en ambos casos sobre el mercado de trabajo.

Sin embargo, también hay otros factores que pueden impulsar la inflación a medio y largo plazo, como la evolución demográfica, el mercado de trabajo, quizá resucitando la curva de Phillips, el efecto base de la digitalización, y de forma más importante, la transición energética global.

El artículo del BBVA incide en la necesidad de internalizar las externalidades de la contaminación medioambiental. Situación que se da en un escenario de impulso a las energías renovables, no gestionables, sin existir alternativas para este problema, lo que de momento hace necesarias las tecnologías de respaldo fósiles.

Recurrir a la necesidad de internalizar los costes de las emisiones de gases de efecto invernadero puede tener su lógica, pero otra cuestión es cuantificar ese daño ¿reflejan realmente el precio de los derechos de CO2 ese daño?.

Esta internalización se cristaliza en los derechos de CO2, que se trasladan a precio y son pagados por el consumidor final. Cuando se trata de un bien esencial de demanda inelástica, sin haberse todavía desarrollado suficientemente tecnologías que resuelvan el problema, como los sistemas de almacenamiento de baterías o hidrógeno. Es decir, se pone la política por delante de la ciencia.

El resultado es que la transición energética se acompañará de precios altos de la energía, contribuyendo a crear pobreza energética, en el mejor de los casos transitoriamente, ya que no se conoce cuando existirá una solución.

Cuando además, se prevé un incremento del consumo de energía, tanto por el incremento de población mundial como por el incremento de calidad de vida, que probablemente no pueda ser compensado por el incremento de eficiencia energética.

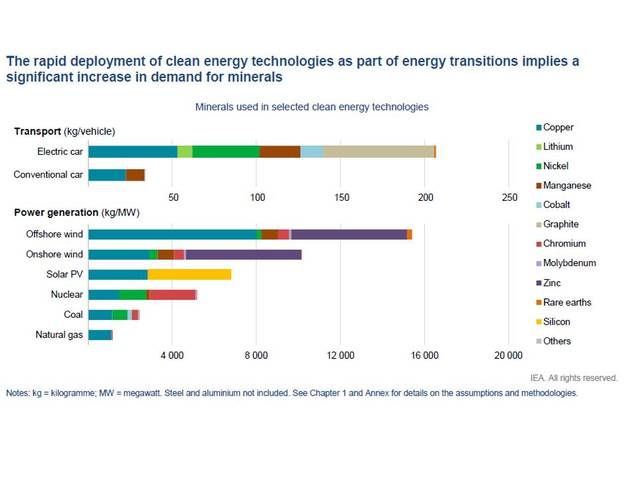

Pero en el mejor de los casos, y que se logre desarrollar sistemas de almacenamiento masivos de energía, implicará tal incremento de demanda de minerales y tierras raras, que disparará el precio de las infraestructuras renovables y de la energía generada con ellas. Al mismo tiempo que el impulso al vehículo eléctrico también disparará la demanda de estos minerales, necesitando para su fabricación mucha mayor cantidad que el vehículo de combustión interna (figura siguiente).

Figura.- Comercio USA-China, transición energética e inflación

Simultáneamente, la transición energética reducirá la demanda de petróleo, restringiendo las inversiones en exploración y desarrollo, haciéndolo más caro, pudiendo dar lugar a que observemos antes un pico de oferta que de demanda de crudo. Al mismo tiempo que no se ha encontrado sustituto para otros productos derivados como plásticos o fertilizantes.

Y este escenario se complica con la entrada en escena de la política fiscal y monetaria, ya que los gobiernos se han endeudado de forma importante y necesitan tipos bajos para financiar su deuda.

La cuestión es que las políticas monetarias y fiscales laxas han estado alimentando las burbujas de activos y de crédito. Y si se produce un repunte de inflación, los bancos centrales tendrán que elegir entre elevar tipos de interés para controlarla, o mantener los tipos relajados para facilitar la financiación de la deuda pública. Lo que se denomina dominancia fiscal, que conlleva la pérdida de credibilidad del anclaje de inflación del banco central y puede contribuir a alimentar más la inflación.

En España, Indudablemente los fondos NGEU europeos pueden contribuir a impulsar el PIB reduciendo el ratio deuda/PIB, y además, y más importante, incrementar el PIB potencial y facilitar el cambio de modelo productivo del país.

Pero ello requiere una utilización eficiente de fondos. Algo quizá incompatible con la necesidad de destinar en España el 37% de los mismos a la transición verde, ya que el país presenta ya una capacidad instalada mayor del doble de la máxima demanda anual, y sorprendentemente, y a pesar de ello, presentamos déficit comercial, signo claro de que algo falla.

Y la guinda final. Roubini parece que tiene claro que se aproxima un proceso de estanflación. La cuestión no es sí se producirá, sino cuando. Vaticina que la combinación de políticas monetarias y fiscales laxas con cuellos de botella en la oferta (shock negativos) son propicios para desencadenar procesos estanflacionarios como los de la década de 1970s, siendo el riesgo mayor hoy que en aquella ocasión dado el mucho mayor volumen de deuda.

Roubini compara la situación con la de la década de 1970s, llegando la inflación a alcanzar el 15% en 1980. Y algo semejante podría llegar a ocurrir de nuevo.

Lo lógico sería que si se eleva la inflación, predominase la dominancia monetaria y el banco central subiera tipos. Aún así, si estos son inferiores al crecimiento nominal de la economía, se reduciría el ratio de deuda/PIB, incluso con déficits si estos son menores al diferencial entre el crecimiento de la economía y el coste financiero de la deuda.

La cuestión es que si se mantiene el shock negativo de oferta, sumado a la subida de tipos de interés, contribuirá a default empresariales y pérdida de tejido productivo, con repercusiones sobre el empleo, pudiendo los efectos transmitirse al sistema financiero, que sería más dificil de rescatar que en ocasiones anteriores dada la situación de las finanzas públicas.

Se podría generar una situación de estanflación que podría llegar a perpetuarse a través de medidas como el proteccionismo, evolución demográfica, restricciones a la inmigración, reshoring y balcanización de las cadenas de valor globales.

Sin embargo, esta situación no afectará igual a todos los países, ya que mientras la deuda puede ser reducida a través de la inflación en los países desarrollados, en los emergentes, endeudados en divisas extranjeras, puede ser más complicado y requerir situaciones de reestructuración o default. Por lo tanto, ojo con las inversiones en esos países.

Según Roubini, la situación desembocará en un “momento Volcker”, con subidas importantes de tipos, que en su día provocaron una recesión importante en USA y la década perdida latinoamericana. Por lo que si extrapolamos esta situación a la actualidad, con volúmenes de deuda mucho mayores, podíamos esperar una depresión y no una recesión.

Pero además de la comentada por Roubini, hay otra situación que admite la comparación con la actualidad, que es la de los años siguientes a la finalización de la 2 Guerra Mundial, en que la deuda pública llegó al 118% del PIB , pero que pudo reducirse en relativamente poco tiempo hasta algo más del 40% en la década de 1960.

Para lograr esto confluyeron distintos factores: Después de la guerra el gobierno derogó los controles de precios disparando la inflación, llegando al 20% en marzo de 1947, al mismo tiempo que se mantenían los tipos bajos, las barreras al libre movimiento de capitales evitaban flujos al exterior en busca de mayores rentabilidades, y todo ello acompañado de una tasa de crecimiento económico elevada, resultado de que las empresas americanas tenían pocos competidores internacionales después de la destrucción provocada en Europa y Japón por la guerra.

En la actualidad, la deuda americana se encuentra en el 129% del PIB, superior a la de finalización de la 2 Guerra Mundial; y los estímulos fiscales, superiores a la brecha de producción de la economía, pueden incrementar el PIB potencial estadounidense y el crecimiento económico contribuyendo a reducir el ratio de deuda/PIB.

Evidentemente los estímulos fiscales contribuirán a impulsar el crecimiento económico. Otra cuestión es que este mismo impulso, como resultado de la lucha contra el cambio climático, pueda dar lugar a un incremento importante de la demanda de infraestructura verde que la oferta es incapaz de satisfacer. Lo que implica, además de generar inflación, crear cuellos de botella y restringir el crecimiento económico a través de la oferta.

El futuro nos dirá si los estímulos son suficientes para impulsar la economía y la inversión y la ciencia avanzan lo suficientemente rápido como para evitar esos cuellos de botella y logran evitar crear un escenario de estanflación.