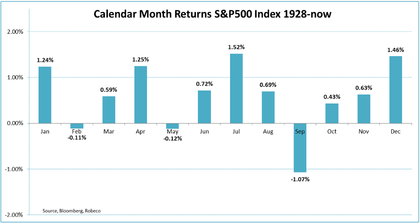

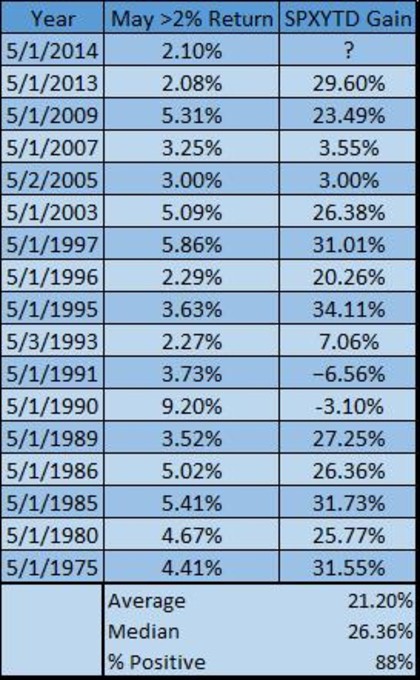

Decían que había que dejar la bolsa en mayo para volver después del verano. Bien, es junio y la bolsa de varios países están en máximos históricos y hay dos estadísticas interesantes. La primera es que cuando durante el mes de mayo la bolsa en vez de mostrarse débil (gráfico 1) señala fortaleza, eso suele ser muy alcista para la bolsa (tabla 2):

¿Nos espera un año en el S&P 500 con un retorno superior al 20%? Eso supondría ver al S&P 500 en los 2.217 puntos a finales de año. Nada mal. Recordemos que las últimas veces que la bolsa subió un 30%, como ocurrió en 2013, fueron los años 1995 y 1997 y los años que les siguieron (1996 y 1998 respectivamente) la bolsa ascendió, en ambos casos, más del 20%.

Además, si cuando el mes de mayo es fuerte el resto del año se muestra muy rentable ¿qué podemos esperar de julio -que ya está a la vuelta de la esquina- teniendo en cuenta que es el mejor mes del año?

Estadísticas, estadísticas y estadísticas. Todo el mundo se saca las suyas según sus propios sesgos: los pesimistas para justificar sus miedos, los optimistas para justificar sus esperanzas. Pero el mercado no es una ruleta de un casino donde se pueden medir de forma cierta los riesgos y oportunidades. Si te pones a rebuscar podrías encontrar unas cuantas miles de estadísticas según qué midas y como lo midas. Todas estas cosas están bien y comoexpliqué hace no mucho, si uno se dedica a usar este tipo de estadísticas para especular o invertir de forma sistemática, por mí perfecto. Pero las estadísticas que puedan aparecer, ya sean favorables o contrarias, no modifican mi criterio operativo:

Cuando practico el "macro trading" y entro en una posición según mi análisis de la situación macroeconómica presente y venidera y por el propio comportamiento de los precios (price action), entonces, para salirme de esa posición tendré que ver un deterioro o cambio en la misma tendencia macroeconómica o una negación de la hipótesis alcista por parte de las cotizaciones.

Hoy jueves hay una gran expectativa sobre lo que hará el Banco Central Europeo en aras de estimular la economía y, sobre todo, evitar una posible deflación. Esto es lo que me pregunta un ex-alumno de mi curso de bolsa:

Considerando la tendencia macroeconómica expansiva que existe, el hecho de que el banco central europeo pueda bajar las tasas o ser aún más expansivo, ¿le dará mayor fuerza al movimiento alcista existente en las bolsas?.... independiente de la reacción inmediata que pueda tener la bolsa, ante el comunicado.

Mi respuesta es que probablemente más estímulos sean alcistas a medio plazo. Pero mi mejor respuesta es que adivinar lo que va a hacer un Banco Central es una tarea muy difícil. No digo imposible, pero para que nos entendamos, hay hedge funds especializados en esta tarea. Y si pronosticar el comportamiento de un Banco Central es complejo (más si hablamos del BCE) más complicado aún es pronosticar que harán las bolsas según lo que haga el Banco Central.

Personalmente me encuentro en la corriente minoritaria (¡contrarian!) que considera que el poder de un banco central es más limitado de lo que la gente se piensa. Su influencia es grande pero "un banco central no es el mercado". Si la economía sigue creciendo y eso se muestra a través de los indicadores macroeconómicos, la bolsa subirá, con inflación o con deflación, con el banco central actuando o dejando de actuar. Es la economía, la realidad global, "lo total" lo que dirige los mercados, no una pandilla de burócratas sentados en un despacho.

Si no observen el sigiente gráfico que muestra el inicio del QE, las diferentes reuniones de la FED y la aprobación del TARP durante el transcurso de la gran recesión norteamericana. ¿Pudieron los bancos centrales con sus acciones parar la espiral bajista? No. Pues lo contrario es cierto. El banco central influye pero no lo es todo.

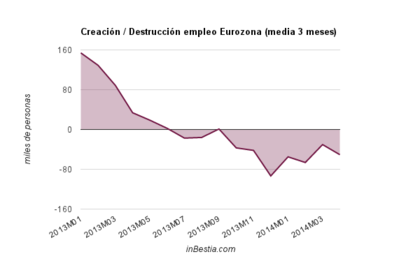

Para determinar que hacer en los siguientes meses yo no me fiaría de una pandilla de "burrócratas" sino de la realidad económica, esa que podemos observar gracias a los indicadores económicos. Durante el mes de abril 70.000 personas salieron de la situación de desempleo en la eurozona. Eso indica que la economía crece y eso es definitivamente alcista:

nota: este último gráfico muestra si entras personas o salen de las listas del paro. Cuando aumenta es negativo porque sube el paro y cuando disminuye es positivo porque disminuye.

Desde mi escaso conocimiento, entiendo que la bolsa no puede subir si ha comprado todo el mundo independientemente de la economia,por otro lado interesa que suba las bolsas, interesa a USA, UE, BANKIA,JAPON, hay que animar a los indecisos que esperan a que recorten las bolsas, si entraran con alegria,( Dragui). se colocaria mucho papel y puede venir el recorte

aunque no es un comentario a su post, le envio informacion sobre un hecho que esta ocurriendo en Deoleo, solicito su analisis

pego comentario

Somos un grupo creciente de 156 accionistas de Deoleo, que con 18.252.000 acciones.

Bankia y BMN se vieron forzados a vender por mandato de Bruselas, lo que permitió que CVC comprará sus acciones, al igual que la inmensa mayoría de las de Dcoop, alcanzando el 29,99% del capital (desconocemos si la compra ha sido ya aprobada por el Gobierno).

Deoleo es una empresa líder a nivel mundial en la comercialización del aceite de Oliva (controla más del 20%), con marcas míticas (Bertolli, Carbonell, Hojiblanca, Koipe, Carapelli, Sasso y las de aceite de semillas Koipesol y Friol). En 2008, solo la compra de las marcas italianas (Bertolli y Carapelli) nos costó €630 millones.

La compañía remontó una gestión presuntamente mafiosa (en 2009 Jesús Salazar -presidente- junto a su hermano Jaime, habrían desviado alrededor de €200 millones) que está avanzada en la Audiencia Nacional y podría suponer la recuperación de más de €250 millones. Adicionalmente contamos con créditos fiscales por valor de €699 millones.

En los últimos años la compañía se ha saneado demostrando una generación de caja asombrosa, lo que demuestran los hechos. Para ver enorme capacidad de generación de caja de Deoleo, baste reseñar lo siguiente.

A 31/12/2009 nuestra deuda neta era de €1.515 millones, que se redujo a 472€ millones a 31/12/2013. Solo en el ejercicio de 2013 -y por flujo de caja ordinario- se redujo la deuda neta en €152 millones, es decir un 24% (3 años = deuda 0)

En esas condiciones la amenaza de CVC de excluir la acción de Bolsa, ahora que ya saneada, perjudicando y amedrentando a los minoritarios, nos parece absolutamente intolerable y reclamamos el amparo de la CNMV para que haga valer nuestros derechos.

Porque además el precio de €0,38 por acción nos parece del todo punto ridículo, teniendo en cuenta la generación de caja de la compañía.

Incluso entendiendo a nuestra cifra de EBITDA 2013 de €80,1 millones -que consideramos manipulada a la baja-, si nos comparamos por ejemplo con EBRO cuyo valor actual en Bolsa es de €2.508,6 millones con un EBITDA 2013 €138 millones, deberíamos valer €1.456 millones o €1,26 por acción.

Gracias pot su tiempo