The British learned this lesson in 1983, after two of their earliest privatizations, Britoil and Amersham International, came out overpriced, creating widespread ill will when the prices declined. Since then, the British have structured their offers so it’s been unlikely that investors would lose, at least in the early going. British Telecom doubled in price in one day. Three million Brits snapped up the shares. No wonder the Tories are still in office.

This leads us to Peter’s Principle #21:

Whatever the queen is selling, buy it.

Los británicos aprendieron esta lección en 1983 después de que dos de sus prematuras privatizaciones, Britoil y Amersham International, salieran al mercado sobrevaloradas causando un malestar generalizado cuando los precios cayeron. Desde entonces, los británicos han estructurado sus ofertas de forma que sea improbable que los inversores pierdan, al menos en el comienzo. British Telecom dobló su precio en un día. Tres millones de británicos se quitaron de las manos las acciones. No es extraño que los Tories sigan en el gobierno.

Esto nos lleva al principio nº 21 de Peter Lynch:

Compra cualquier cosa que venda la Reina

Peter Lynch - Beating the Street

Principales magnitudes de la salida a bolsa

El gobierno italiano ha decidido vender el 38.6% de Poste Italiane. El precio de salida se ha establecido en 6,75€ por acción y se han obtenido 3400 millones lo que supone una valoración total de la compañía de 8800 millones. Esta última cantidad va a ser la relevante para evaluar el negocio en los siguientes párrafos. Actualmente cotiza ligeramente por debajo al precio de salida.

Un vistazo a los números

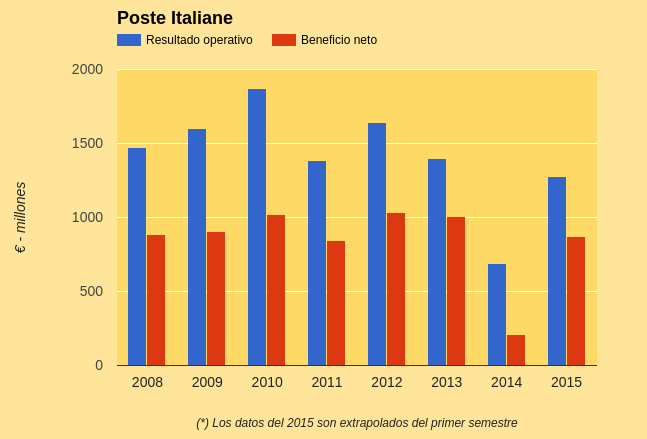

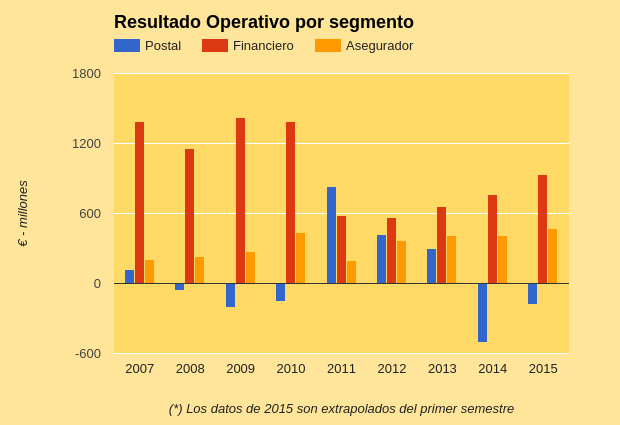

El primer vistazo a los números deja una compañía con un cierto componente cíclico que crece en ventas pero con sus márgenes reduciéndose. El motivo es que su sección de servicios postales (correos, paquetería, logística) ha ido perdiendo volumen y su aportación al resultado contable es negativa en varios ejercicios, mientras que las otras dos áreas de seguros y banca han ido creciendo pero son dos actividades con márgenes menores. El componente cíclico se observa en las recesiones de 2011 y 2014 con una contracción en resultados. Actualmente se recupera del retroceso de 2014 y en 2015 mejora en ingresos y resultados de forma significativa.

Los negocios de seguros y banca siguen aumentando su volumen mientras que el negocio postal tradicional va perdiendo importancia como consecuencia de las nuevas tecnologías para realizar este tipos de servicios. Es por tanto en la práctica una compañía aseguradora y de servicios financieros, y en menor medida de servicios postales o logísticos. Por ello, la principal comparación debe realizarse con compañías aseguradoras-bancarias de tamaño similar.

Comparación con otras aseguradoras y bancos

Las compañías aseguradoras del índice italiano como Generali o Mediolanum presentan ratios precio beneficios muy similares, algo por encima de Poste Italiane. Los bancos tienen su propia coyuntura y vienen de recuperarse de la recesión de 2014 por lo que presentan un ratio P/E mayor ya que la recuperación debería producir un mayor incremento de beneficios con respecto a las aseguradoras.

De las tres aseguradoras Poste Italiane es la que menor P/E tiene por lo que podría sugerir algo de descuento. A primera vista parece un múltiplo bajo para las tres, lo cual apoya la hipótesis de que el sector al completo esté barato, después de todo Italia sale de una recesión. Poste Italiane además tiene una parte bancaria significativa por lo que en principio debería situarse entre los múltiplos de los bancos y los múltiplos de las aseguradoras. La rentabilidad por dividendo es muy similar en las tres aseguradoras, sin embargo, se espera que Poste Italiane eleve su rentabilidad por dividendo hasta el 5% (lo cual es factible). Desde este punto de vista existiría un descuento importante.

Una posible fuente de valor oculto - Inmuebles infravalorados

Es difícil estimar el valor de mercado de los inmuebles y propiedades que posee la compañía, pero hay dos motivos por los cuales podría esconder un importante valor en su balance a través de la infravaloración de inmuebles:

- 1) Los activos (edificios, terrenos) se incorporan en el balance a precio histórico y se amortizan durante periodos de tiempo alargados. Si la compañía ha mantenido un edificio y un suelo en el centro de Roma y lo tiene contabilizado a precios de 1970 es razonable esperar que se haya producido una revalorización en el precio de mercado desde entonces muy significativa.

- 2) Poste Italiane fue en su día un monopolio e incorporaba oficinas y activos por todo el país desde antes incluso de la Segunda Guerra Mundial. Es probable que muchos de esos activos aún se encuentren en el balance valorados a su coste histórico, tan solo añadiendo a precios actuales las reformas o construcciones nuevas, no así los terrenos.

A continuación se muestra la distribución geográfica de sus oficinas y sucursales según el último informe de 2015:

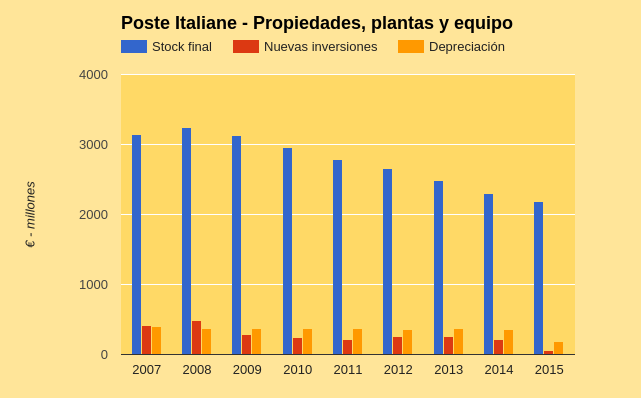

Del capital fijo de la compañía sabemos que en el balance aparece valorado en 2181 millones de €. Desde 2008 y como consecuencia del declive de la sección de servicios postales, esta cifra va descendiendo a medida que se amortiza el capital fijo desde el punto de vista contable y las nuevas inversiones son menores que esta amortización. Es plausible que el valor de las oficinas e inmuebles sea mayor al del importe del balance. No es fácil saber si la compañía ha realizado ventas masivas de inmuebles en los años 90 para sanear el balance de la compañía. Se trata tan solo de una posibilidad. Lo que sí sabemos es que el flujo de caja es mayor al beneficio contable ya que las inversiones que realiza siempre son menores que las amortizaciones desde el año 2008. A continuación se muestra cómo desde ese año la compañía ha dejado de aumentar su invertión en capital fijo mientras continúa amortizando los activos, lo cual supone un flujo de caja positivo sin beneficio contable. Por este motivo habría que ajustar su beneficio al alza aproximadamente 130 millones más si sigue en esta tendencia.

Conclusión

- - Poste Italiane es principalmente una compañía aseguradora-bancaria.

- - Ajustando el beneficio contable saldría a cotizar a un múltiplo menor que Generali o Mediolanum, dos comparables del sector seguros. En principio el múltiplo parece atractivo entre 9 y 10, lo cual supone una rentabilidad mayor del 10% si se mantiene el beneficio.

- - El beneficio operativo tiene un componente cíclico y en 2015 se recupera con respecto a la caída de 2014 gracias al comienzo de un nuevo ciclo alcista. A pesar de ello, parece que el resultado operativo se ha reducido algo con respecto a los años anteriores. No es seguro que el negocio en su conjunto vaya a crecer en los próximos años con dos secciones creciendo y una menguando, pero sí bastante probable teniendo en cuenta que la sección postal podría hacer suelo en los próximos ejercicios.

- - La valoración de los inmuebles podría ser una fuente de valor escondido. De hecho, se invierte menos en capital fijo, lo cual significa un flujo de caja mayor de lo que indica el resultado y es un dato que se le puede pasar por alto a los inversores inicialmente.

Como mi cerebro bursátil ha sido entrenado para validar imágenes concretas o simbólicas solo después de haber visto el gráfico, he ído al momento a ver cómo fue lo de las salidas a bolsa de las dos empresas del sector que citas.

Generalli la colocaron a 3,5 y se fue derecha a 2 (-40%). Mediolanum salió a 4,87, llegó a 7,50 en unos meses ( +62%desde la colocación) y terminó luego bajando a 2 ( -60 % desde la colocación ).

En consecuencia, no he encontrado motivo alguno para validad el concepto "colocación italiana" como "oportunidad de inversión". Tendré, por tanto, que buscarme otra brújula con la que encontrar el norte en Poste Italiane. Gracias, Enrique.

En respuesta a Ricardo Tortajada (Richard).

Hasta donde yo sé, no son empresas que privatizase el gobierno italiano. Además, una parte importante de una operación así es en qué momento del ciclo nos encontramos, es evidente que saques lo que saques a bolsa en 2007 lo va a hacer mal en 2008. Creo que la actual coyuntura en la economía europea e italiana es positiva y el precio de salida me parece prudente.

Un saludo.

Quizás Su Graciosa Majestad goce de otra idiosincrasia, pero lo italianos, imagino que a fuer de latinos, son otra cosa y todas las brújulas son pocas. -))

En respuesta a Ricardo Tortajada (Richard).

Gracias, Enrique. Datos, datos son. En efecto, la coyuntura, léase tendencia, es un factor que no debemos obviar. De hecho, tanto G como MED se encuentran en una clara tendencia alcista. El gráfico de la segunda es sencillamente espectacular.S2.