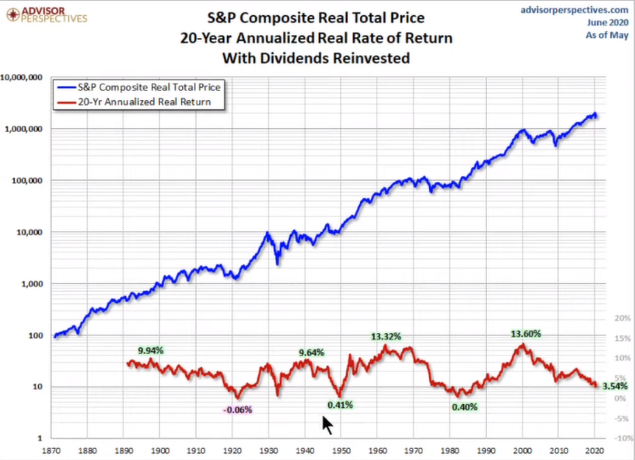

El vértigo es una sensación muy natural en bolsa. Pero es importantísimo saber que es una sensación muy normal y habitual. Si miramos un gráfico de largo plazo (cosa que hacemos poco...y a menudo olvidamos), veremos que la bolsa no para de subir. Esa es su esencia, su naturaleza. Y pensar que el vértigo es algo anómalo que nos invita a vender y anticipar caídas, es ignorar la realidad del mercado. El siguiente gráfico nos muestra la tendencia de la bolsa americana (línea azul) desde 1870 hasta 2020 (150 años).

Eso sí, estoy hablando del SP500 (o del Nasdad si prefieren), es decir, de un mercado amplio (el mayor del mundo) donde cotizan las empresas que lideran el permanente cambio de la economía mundial. Sin ese dinamismo, sí podríamos encontrarnos con bolsas aburridas y laterales, donde cotizan grosso modo las mismas empresas que hace 40 años... (donde podríamos incluir la española). Es un detalle importante.

Teniendo muy presente por tanto que el vértigo es una sensación peligrosa porque nos lleva a engaño, también tenemos que saber que a veces, los mercados pueden corregir "sin razón aparente". La sobrecompra (o momento en el que las bolsas han subido mucho y podrían echar el freno sin necesariamente caer fuerte), es también una realidad que además se da con relativa frecuencia, puesto que aquí ya estamos hablando de un horizonte temporal más corto. En definitiva, una vez más la cuestión clave es la confrontación de horizontes temporales: la bolsa podría echar el freno (caer, corregir...) a corto plazo (1-2 meses), para seguir subiendo después a medio plazo (3-6 meses o más).

Situación técnica de corto plazo.

Estamos ahora mismo en una de esas situaciones en las que tenemos vértigo por la rapidez de la subida (o del rebote alcista en este caso), pero sin ninguna indicación técnica de debilidad a corto plazo que nos permita anticipar una caída inminente. ¿Habría que vender o cerrar posiciones solo por el "vértigo"? No parece lógico... pero también sabemos que cuando aparezca esa debilidad técnica de corto plazo, podría dar paso a algún susto o consolidación mayor.

En este post voy a hablar de lo que me parece relevante en la situación técnica actual en los índices USA y Europeos, y los niveles a vigilar, además de la situación de los índices de volatilidad implícita (VSTOXX, VIX...) que son uno de los elementos a tener en cuenta cuando buscamos complacencia (y por tanto riesgo de fuertes caídas según la "teoría de la opinión contraria"). Empecemos por ahí.

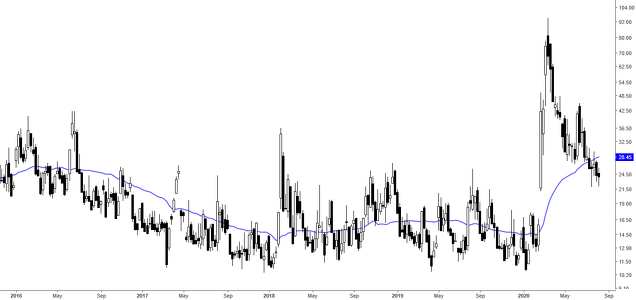

El siguiente gráfico muestra -en velas semanales- la evolución del VSTOXX (el "VIX" del Euro Stoxx 50). Como vemos, las opciones sobre el Euro Stoxx 50 todavía cotizan "un escalón" por encima de los niveles de complacencia previos a la crisis del Covid. Eso sí, esa complacencia también existió durante años previamente... y ahí está la dificultad: no sabemos cuándo se romperá la complacencia, que puede durar años (especialmente cuando no existe un entorno de euforia y burbuja, como es el caso de Europa).

Es importante ser consciente de que no tenemos por qué volver a la complacencia anterior. El VSTOXX podría dar un salto al alza desde los niveles actuales en torno a los 24 puntos (en paralelo a una recaída del mercado), sin necesidad de volver a caer antes hacia los 13-17 puntos. Por eso, tenemos que seguir también la evolución del propio Euro Stoxx 50 para monitorizar posibles sustos o situaciones de riesgo.

En el siguiente gráfico vemos ahora ya el índice Euro Stoxx 50. En la sesión del 21 de julio (círculo con fondo rojo) se produjo un pequeño fallo de continuación alcista que comenté en mi servicio de opciones y tras el cual cerré las PUT vendidas, no porque dejara de ser alcista de fondo, sino como medida de precaución. Después, las bolsas europeas encadenaron 8 velas negras (bajistas) consecutivas, rompiendo incluso un pequeño soporte de corto plazo, pero sin llegar a atacar la zona amplia de soporte (rectángulo de fondo rojo).

La línea azul en el gráfico anterior es la media móvil de 200 sesiones -una importante referencia de largo plazo- que es la que está atacando de nuevo ahora por tercera vez en este rebote. Dada la consolidación lateral desde principios de junio, lo normal es que termine rompiendo al alza. ¿Lo permitirán los mercados americanos con el vértigo que dan sus gráficos?

Antes de pasar a ver los índices USA, quiero destacar que esas 8 velas negras seguidas han supuesto un relevante test de soporte, tras el cual el Euro Stoxx ha vuelto al alza. En el siguiente gráfico muestro pues la que es ahora la zona de soporte clave, entre 3.180 y 3.200 puntos. Romper esa zona a la baja significaría también romper el actual canal alcista en curso, y sería por tanto una señal técnica de peligro a tener muy en cuenta. Mientras tanto, la expectativa es alcista, a la espera de que consiga superar la zona de resistencia situada en torno a 3.380 - 3.400 puntos.

Bolsas USA

Como decía antes, los índices americanos no han formado ese diente de sierra bajista (las 8 velas negras antes comentadas). Ni siquiera el Russell 2000 (en teoría el índice más débil en EEUU), ha formado ese diente de sierra bajista, dando por buena la ruptura alcista que comenté en este post de hace justo un mes.

En el siguiente gráfico vemos el Russell 2000 cuyo gráfico suele parecerse al del euro stoxx (en cuanto a la debilidad de fondo), y que sin embargo esta vez se ha anticipado rompiendo al alza hacia nuevos máximos de rebote (todavía por debajo de los máximos anuales de febrero). Me llama especialmente la atención la consolidación lateral de las 4 últimas velas diarias, después del tirón de las 6 primeras sesiones del mes de agosto.

No existe pues aquí ninguna pauta de debilidad a corto plazo, lo cual no significa que tengamos la certeza de que vamos a seguir subiendo a corto plazo. Aquí nunca hay certezas al 100%. Todo podría complicarse, y asistir a uno de esos sustos "repentinos" en medio del mes de agosto. Pero vender o cerrar posiciones alcistas con esta configuración técnica no tendría ninguna lógica, al menos desde mi punto de vista técnico.

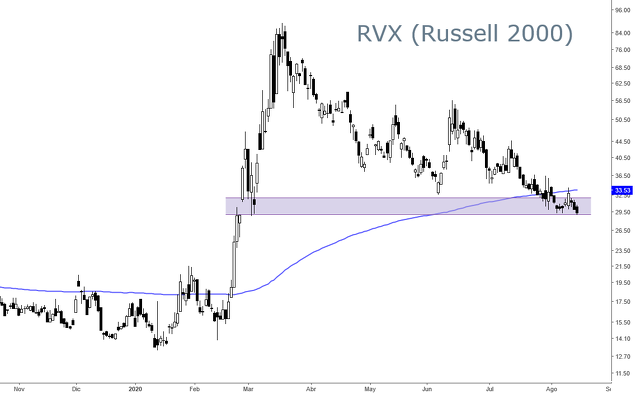

¿Qué está haciendo el RVX, índice de volatilidad implícita de las opciones sobre Russell2000? En el siguiente gráfico vemos que sigue goteando a la baja, pero lejos todavía del rango previo a febrero-2020. Un escenario que tendría sentido es una explosión alcista en el Russell en paralelo a una caída brusca y vertical en este índice RVX, una caída que sería el reflejo de la subida vertical de febrero. Esto supondría el punto final de la crisis del covid (y después llegarían las palabras mayores en realidad...).

Veremos si este escenario tan atrevido (ruptura explosiva cuando todos tienen vértigo...) es posible o no. Lo importante en cualquier caso es no caer en la trampa del vértigo y la sobrecompra, y tener la mente abierta hacia eso que para muchos es una locura (y que a la luz de la historia, en realidad es algo muy normal).

El S&P 500 está justo en máximos de febrero. ¿Doble techo? Podría ser...pero de nuevo, es una conjetura para la que no hay ninguna base ahora mismo. En todo caso, tendría sentido plantear un agotamiento o consolidación, en lugar de pensar que va a superar ese nivel "sin más".

El canal alcista que he dibujado podría trazarse de otra manera. Por ejemplo, en el siguiente gráfico muestro una doble canalización con más sentido. Podría producirse entonces un salto por encima de máximos para después fallar y volver hacia la base del canal. Todo ello sin que la tendencia de fondo se vea alterada (es decir, después de eso podría reanudarse la subida de medio-largo plazo y dar por buena la ruptura de máximos).

En el siguiente gráficos vemos el famoso VIX (equivalente del RVX anterior pero con opciones sobre el SP500). Se aprecia que está en estado más avanzado, es decir, más cerca de los mínimos previos a febrero. No obstante, admite ese posible "salto" de los índices que provocaría un hundimiento -por fin- de los índices de volatilidad, que volverían todos ellos a niveles de complacencia. En un mes (febr-mzo) saltaron a máximos, y habrían tardado 5-6 meses en volver a la "normalidad"...

El amo de la fiesta, el NASDAQ, sigue pegado a máximos, muy por encima de los niveles alcanzados en febrero, y sin muestras de debilidad de corto plazo, gracias a la extraordinaria fortaleza de las FAAMG. Mientras el Euro Stoxx intenta de nuevo superar su media móvil de 200 sesiones, el Nasdaq se sitúa un 20% por encima. Sobran las palabras...

Aquí es donde más se aplica el miedo al vértigo. Y por tanto donde más sentido tiene recordar lo que hace la bolsa a largo plazo: simplemente recoger la cambiante realidad económica, donde hay empresas que mueren y otras que nacen, empresas que pierden el liderazgo y otras que lo toman, empresas que venden como churros productos que no existían hace 20 años y empresas que no consiguen seguir vendiendo lo que hace 20 años se vendía como churros. En la medida en que estamos hablando de un índice que, por definición, se construye con las empresas que más venden (y ganan), tiene sentido recordar que eso que llamamos "vértigo" no es más que una realidad cuya lógica de largo plazo es inapelable.

Lo más sorprendente es que el VXN -índice de volatilidad implícita de las opciones sobre Nasdaq 100- cotiza también lejos de los mínimos de febrero, igual que VIX y RVX. Es decir, a pesar de la clara subida hacia nuevos máximos en el Nasdaq, parece que el mercado sigue desconfiando. Desde el susto del 13-julio, cuando el VXN dio un salto al alza importante, el Nasdaq ha marcado nuevos máximos... pero el VXN no ha marcado nuevos mínimos. Como siempre, el miedo se dispara en cuestión de minutos... pero tarda días, semanas en volver a calmarse.

Así las cosas, por mucho vértigo que dé el Nasdaq lo cierto es que el VXN no refleja tampoco ninguna complacencia. Eso no significa que no podamos estar a las puertas de un buen susto veraniego, pero intentar acertar con el timing preciso de ese susto (que tarde o temprano llegará), en medio de esta configuración técnica de los índices de RV y los índices de volatilidad implícita asociados sería como intentar acertar con la próxima tormenta veraniega cuando en el sol no se aprecia ninguna nube.

Mi sensación es que este rebote está yendo demasiado lejos y que habrá algún susto antes de final de año, en forma de recaída, pero jugar a anticipar ese diente de sierra es, una vez más, una estrategia equivocada para un inversor de largo plazo. Por supuesto, no miro estadísticas del Covid ni leo la prensa en busca de indicios sobre un potencial rebrote y reconfinamiento porque la bolsa, como hemos visto, no funciona así. Podríamos pasar a debatir cómo funciona el mercado, pero eso ya sería otro debate mucho más largo. Me limitaré a decir que obviamente, no funciona como todos creen. Lo que está ocurriendo no tiene nada de anómalo. Como dije en un post anterior (ver "El gran error en la narrativa de consenso: los bancos centrales no han dejado ninguna huella relevante en las bolsas, por ahora"), por extraordinario que parezcan los estímulos de bancos centrales y gobiernos, por bárbaro que parezca el tema de los tipos bajos o negativos, la realidad es que todo eso no está desfigurando el aspecto de los gráficos bursátiles a largo plazo, que en realidad están en medio de su zona de evolución natural (como comento en ese post).

La realidad macro y micro (beneficios empresariales) es la que terminará determinando el nivel razonable de las bolsas a largo plazo. Desgraciadamente, las bolsas son el mejor indicador adelantado para estas realidades macro y micro (y no al revés), por lo que un mercado alcista es una señal (pero no una certeza definitiva) de macro y micro al alza. Sabemos que habrá excesos y serán corregidos, pero llegar demasiado pronto a la conclusión de que estamos en zona de excesos es mucho más peligros que llegar tarde, cuando hablamos de invertir a largo plazo.

Paciencia. La posible gran figura de techo de largo plazo en las bolsas USA sigue siendo una posibilidad pero se ha enfriado bastante, especialmente debido a los nuevos máximos en el Nasdaq. Se ha enfriado pero no anulado: lo iremos viendo poco a poco durante los próximos meses y trimestres. Por ahora, la realidad es que la fortaleza técnica reciente es relevante y por tanto limita el riesgo de que veamos otro crack en el horizonte, y el riesgo de que estemos en las puertas de un gran mercado o tendencia bajista. Que hayamos vivido un crack sin precedentes y sin preaviso no significa que eso vaya a ocurrir de nuevo en breve (al contrario...) y no significa que los viejos principios y metodología ya no sean válidos. Estoy pensando concretamente al principio según el cual las grandes inercias o tendencias de largo plazo no se agotan, ni se frenan y sobre todo no se giran de la noche a la mañana, para dar paso a una gran tendencia bajista. En mi opinión, esto sigue siendo válido y debe formar parte de nuestra estrategia operativa, evitando caer en el miedo al pasado reciente.