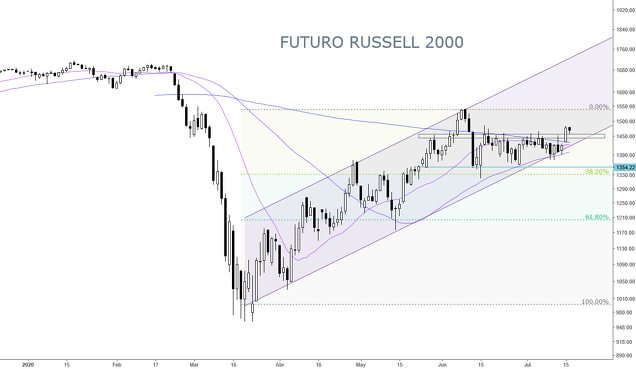

El índice Russell 2000 (small caps USA) rompió ayer una resistencia relevante de corto plazo, mientras que el Nasdaq está bajo la influencia de una envolvente bajista que se formó el pasado 13 de julio. Pero claro, lo que han hecho previamente no tiene nada que ver: desde el 1 de enero el Nasdaq sube más de un 20% mientras que el Russell 2000 pierde más de un 12%. Existe pues un gap de 32 puntos porcentuales solo en este año 2020.

Y esta diferencia de comportamiento en 2020 se suma a lo acumulado durante la última década. ¿Significa esto que hay que comprar Nasdaq y olvidarse del Russell 2000? En mi opinión para nada. Y no porque piense que es una locura comprar Nasdaq a estos niveles: no creo que estemos en medio de una burbuja (aunque sí entrando en euforia o al menos exceso de optimismo, especialmente en algunos casos y subsectores concretos). Pero ni por asomo estamos en algo que se parezca a la burbuja de 2000. Esto NO es una burbuja, pero sí puede considerarse un optimismo excesivo rozando con la euforia. Pero ojo, eso no significa que estemos a las puertas de una gran caída en el Nasdaq. Una corrección es algo que llegará, pero con paciencia. Además, a largo plazo se recuperará, tal y como ocurrió con las nifty-fifty de los años 70. Me parece muy correcta esa frase que dice:

Lo caro seguirá caro.

La cuestión es que a muy corto plazo el Russell ha roto una resistencia mientras que el Nasdaq solo empieza a aliviar la sobrecompra. En este punto tendría mucho sentido que el Russell lo hiciera mejor que el Nasdaq durante varias sesiones, semanas… ¿e incluso meses? Esto se enmarcaría en un proceso de resurgir en algunos valores y sectores Value, puesto que en el Russell 2000 podemos encontrar muchos de estos valores de la “temática Value”. Es una idea a desarrollar.

Cuidado porque no estoy diciendo que "lo barato vaya a estar caro", por seguir con el razonamiento según el cual las FAAMG seguramente nunca lleguen a estar baratas (o al menos durante muchos años / décadas). Se puede comprar un negocio malo o regular a un precio tan ridículo que simplemente volviendo a cotizar a un precio barato o normal, ya puede suponer revalorizaciones del 100% o 200% (o más). Por lo tanto, también podríamos decir que:

Lo extremadamente barato "podría" dejar de serlo.

En definitiva, no debemos descartar la estrategia de comprar lo barato solo porque lleve años sin funcionar (de forma general).

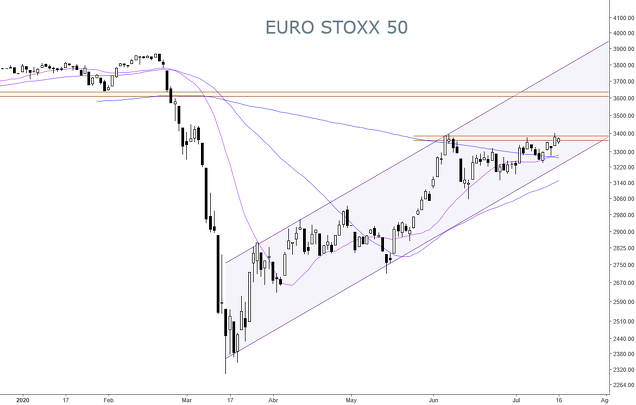

La clave es plantear un escenario (agotamiento tech y potencial Russell y euro stoxx) y luego desarrollarlo día a día.

La ruptura alcista en el Russell no es tan clara en el Euro Stoxx en cuanto a la “limpieza” técnica de muy corto plazo, pero la figura de ruptura y continuación alcista es igual de válida. Si se confirma este escenario, podríamos volver a ver subidas del 8-10% en Europa en las próximas semanas, en otro tirón alcista similar al de finales de mayo y principios de junio (ver mi post: Los gráficos sugieren que Europa y EEUU podrían subir un 10% en 2/3 semanas).

Plan B: soportes para stops.

Como siempre, hay que estar preparado psicológicamente para un fallo del escenario planteado. ¿Qué pasaría si el mercado en su conjunto se gira brusca y fuertemente hacia abajo?

En el siguiente gráfico del euro Stoxx muestro el último gap alcista que nos deja el soporte de referencia en los 3.300 puntos.

En el caso del Russell 2000 el gap alcista y soporte clave son los 1.420 puntos. Un cierre por debajo de este nivel sería la señal de que el escenario de ruptura de continuación alcista no es correcto.

En definitiva, estamos en un punto técnicamente clave, con objetivos alcistas amplios y soportes para stops cercanos. Esa buena relación riesgo / recompensa es la que hace que estos momentos sean tan importantes desde un punto de vista técnico. No tenemos bola de cristal y sabemos con seguridad que no vamos a acertar en todos los escenarios planteados y señales técnicas relevantes que destacamos. Por lo tanto, debemos actuar en consecuencia, no como si tuviéramos certezas sino pensando siempre que ésta podría ser una de esas ocasiones en las que nos colamos completamente.

Pero por otro lado, este tipo de configuraciones técnicas son las que “no podemos dejar pasar”. Después cada cual debe decidir con qué nivel de agresividad quiere jugar el escenario alcista y cómo hacerlo (opciones, futuros, ETFs, acciones…). Y también recuerdo siempre la importancia de aplicar una progresividad tanto en las entradas como en las salidas (siendo quizá algo menos progresivo en las salidas…), porque eso es comportarse verdaderamente como alguien que duda y asume que no conoce el futuro, y el corto plazo puede ser muy errático.

Perfecto

Precisamente el russell es el índice más caro en usa en términos de valoración sobre beneficios

En respuesta a B. Pa.

cierto! Creo que me expresé mal y mezclé dos cosas: una es la valoración global de Nasdaq vs Russell (por cierto, los forward PER que circulan por ahí no valen para nada...), y otra cosa distinta es la temática "value" vs "growth", que he asemejado a Russell2000 vs Nasdaq lo cual no es correcto. El Russell 2000 no es Value puro aunque haya valores value dentro, por ejemplo, Teekay Tankers (TNK) cuyo PER es inferior a 4, y el Nasdaq 100 tampoco es solo "growth" (aunque haya valores dentro como Amazon que cotiza a PER 60).

Hay muchos valores "value" que cotizan muy baratos, y es una temática a seguir muy de cerca, mientras que la elevada valoración (que no necesariamente "sobrevaloración"...) de las FAAMG hace que la relación riesgo / recompensa no sea favorable. Esto es lo que quería expresar, y asociar value ("barato") a Russell, y growth ("caro") a Nasdaq no es correcto.

Dicho esto, Russell y Euro Stoxx se parecen en su desarrollo bursátil (más que euro Stoxx y nasdaq por ej). Son índices "débiles" en comparación con el Nasdaq. Un resurgir de los "deep value" (que sería un sub-grupo dentro de una temática "value" mucho más amplia en realidad, porque un valor como Apple podría considerarse value), tendría posiblemente como efecto una subida del Russell (por caro que cotice en términos agregados) y del Euro Stoxx, y a eso me refería.

Saludos !

La diferencia seguirá ampliándose, simplemente el TECH es refugio, eso no quita que el Russell rebote, pero al final el inversor sabe que los resultados empresariales en las megatech vienen alcistas, y el otro mercado aun tiene incertidumbres y miedos, el virus sigue su expansión, y el miedo a rebrote, a poco que baje el nasdaq100 la gente volverá a meterse dentro, pero no por exceso de optimismo, sino porque es el sector refugio, ya que sus empresas pueden vivir aunque existan mil virus a futuro, el resto de mercado morirá bajo la amenaza vírica, esta o las que vengan. Debe pasar tiempo para que el inversor quiera correr riesgo en el mercado tradicional, quizás años

Esperemos se crezca de manera generalizada ya que si crecen empresas Internet, software, etc y lo que vemos en las calles son empresas cerradas, terrazas vacías, etc va ser bastante triste ese crecimiento parcial de parte de una economía.

En respuesta a B. Pa.

yo creo que eso está exagerado, casi mitificado, y es una señal de optimismo exagerado y "comportamiento de rebaño". Lo que quiero decir es que no es posible que la economía se centre en servicios de las FAAMG mientras el resto se para o se hunde... ¿de dónde sacan el dinero las FAAMG si no es del resto de la economía? La publicidad por ejemplo, se paga con ingresos de las pymes y otras empresas. La riqueza debe ser creada...y las empresas de servicios solo crean una parte de esa riqueza. Es una idea muy somera que necesitaría ser desarrollada, pero creo que se entiende...

Saludos !

En respuesta a Niko Garnier

o sea, los servicios están de apoyo a la industria, que de alguna manera debe seguir existiendo. Si ésta se hunde, los servicios tampoco tiene sentido que crezcan.

Pero bueno, luego hay que poner números a todo esto...y quizá sí haya margen todavía para un mayor crecimiento en servicios de "la nueva era" y cierre de tiendas y otros sectores más "físicos" de la economía. Pero todo tendrá un límite...

Saludos

La riqueza sigue, simplenente cambia de industrias, sectores, etc, insisto, esto no tiene fin, 1/3 de mercado tradicional echara el cierre.