Reproduzco a continuación una serie de interesantes argumentos que he sacado de dos analistas franceses que sigo mucho. Algunos de ellos forman parte de mi órbita y otros no, por lo que deben ponerse entre comillas. Lo comparto aquí porque globalmente me parece una "narrativa" interesante, a tener en cuenta.

¿Por qué los tipos USA a 10 años no han subido en los últimos 6-9 meses? Si realmente la inflación y el crecimiento están de vuelta, y el ciclo de tipos de la FED sigue al alza, deberían subir los tipos de interés de largo plazo. ¿Quizá el esperado escenario de reflación va a fallar y vamos a volver a la deflación? Tampoco lo creo. La alternativa es entre las dos: compás de espera, sin que vuelvan a caer los tipos, pero sin que se vuelvan a disparar por encima del 3%, como muchos vaticinan.

La clave para este escenario de reflación es China. La caída de las materias primas durante estos meses, y en especial el cobre y el hierro, no son indicadores favorables para el escenario de reflación, y probablemente esa es la razón por la que las bolsas se paren (si es que lo hacen...). No es la política lo que mueve los mercados, sino los fundamentales, aunque a la gente le gusta mucho hablar de Trump, de May, de Macron, etc.

Dentro de las materias primas, se está dando una situación llamativa en el petróleo. Por primera vez desde hace dos años, "la curva está invertida": cotiza más caro el futuro de corto plazo que el futuro de medio plazo, lo cual significa que existe escasez de petróleo a corto plazo, o al menos es lo que perciben los inversores. Y esto es algo contradictorio con el escenario negativo descrito en el párrafo anterior con materias primas a la baja. Así que no podemos sacar conclusiones firmes, simplemente observar la evolución de estos elementos.

Otros factores de riesgo en EEUU, relacionados con las promesas de Trump, son la bajada de impuestos, que si se hace, será más lenta y parcial (lo cual podría hacer caer el Russell 2000, índice de Small Caps), y por otra parte, las inversiones en infraestructuras también es más probable que sean decepcionantes. Y si no vemos claro cómo va a poder usar la política presupuestaria, es difícil que se cumpla la esperada reflación. Quizá por eso la FED está siendo más "acomodaticia" de lo previsto...

Por otra parte, en Europa, las empresas van bien. Han tenido el mejor arranque de año en casi una década. El "pero" es que por lo visto la mejora de beneficios se debe principalmente al efecto volumen, y no tanto al efecto precio. Es decir, las empresas europeas no tienen "pricing power" (capacidad de transmitir subida de precios), y eso tampoco es bueno para el escenario de reflación, porque los precios no tiran del IPC para arriba.

A partir de aquí ya es cosecha mía 100%.

Es posible que el párrafo anterior no esté actualizado, porque el gráfico actual de la inflación subyacente (Core), que es la que importa, sí que parece mostrar un "despertar" que sería clave para las bolsas europea:

Dicho todo esto, la realidad es que las bolsas siguen alcistas, y la demostración de fuerza que han hecho los índices de EEUU, recuperando sin pausa todo lo perdido en el velón negro del miércoles 17, es una señal a tener en cuenta. No se observa debilidad de fondo en las bolsas, así que de momento la tendencia alcista sigue viva. Otra cosa es hasta dónde podemos seguir subiendo... aunque con un fondo alcista, lo interesante podría estar en la selección de valores ("stock picking"), es decir, unos índices que a partir de aquí sean ligeramente alcistas, mientras que "van saltando" valores, como ha ocurrido estos días con Tubacex por ejemplo (un valor que tenemos en cartera).

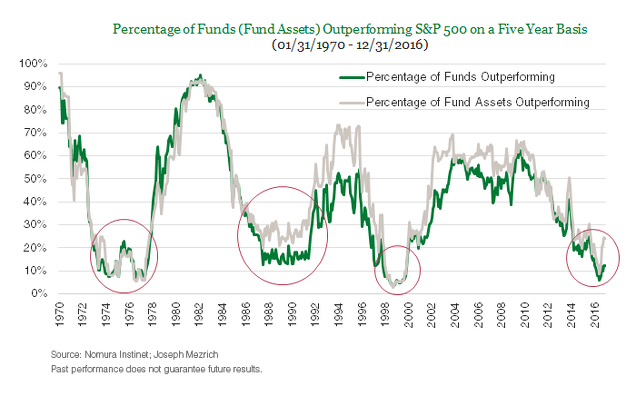

En este escenario de reflación en modo "pausa", pero mercados alcistas, podría ocurrir que se cumpla eso de lo que Hugo Ferrer y otros han hablando últimamente en twitter y en sus blogs: que justo cuando la gestión pasiva está de moda, es cuando más interesante va a ser la gestión activa. Este gráfico que puso Hugo en twitter hace unos días es francamente interesante: nos muestra el carácter cíclico del mejor comportamiento de la gestión activa vs pasiva, y estaríamos al principio de una fase en la que la gestión activa lo va a hacer mejor que la pasiva.

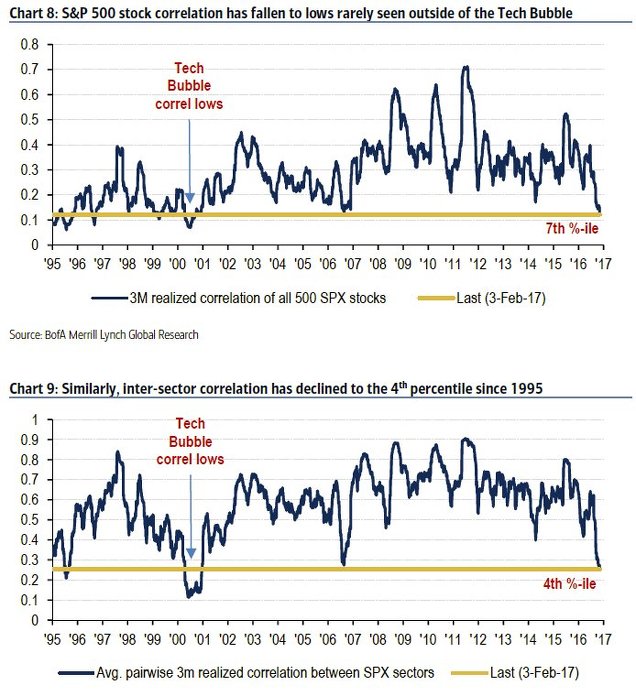

Lo cual me recuerda este otro gráfico que puse hace unos días también, y que muestra que la correlación entre valores (y entre sectores) está en mínimos: parece que la selección de valores podría ser clave a partir de ahora...

En definitiva, los índices podrían estar meses en lateral (dentro de un rango de fluctuación del +/- 5% por ejemplo), mientras determinados valores rezagados y en situaciones particulares, van "despertando" y subiendo un 20%, 30%, 40%... Esta es la estrategia que en mi opinión merece la pena jugarse ahora, como dije en mi post "Nubarrones, se acerca el final. 2ª parte". Un ejemplo lo tenemos en VOCENTO, un valor que probablemente tarde o temprano también saltará.