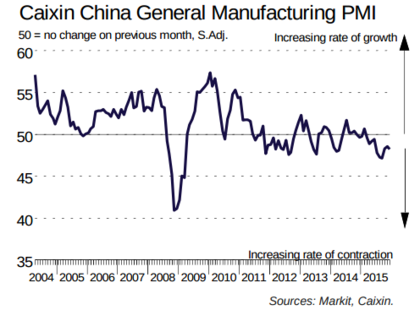

El año ha comenzado caliente con los mercados declinando fuertemente. El detonante se ha querido establecer en los datos manufactureros del lunes 4 -primer día de sesión del año- con China a la cabeza bajando en diciembre hasta los 48.2 puntos desde los 48.6 de noviembre. Lo que sugiere que el sector industrial chino sigue desacelerándose.

Si no viéramos el gráfico y solo escucháramos lo que se dice, parecería como que esta situación es novedosa, cuando en realidad es lo que llevamos observando desde hace años, años en los que no ha sido el fin del mundo. Es más, la lectura de 48.2 está por cima del mínimo de septiembre.

Por otro lado, y este factor parece ser el decisivo, las autoridades chinas han inaugurado el año occidental devaluando el yuan aún más.

La importancia global de este movimiento radica en que, por un lado, al ser más barato importar desde China los precios en los países importadores caen más. Es decir, al importar desde China se importa deflación. Esto, para muchos participantes es un grave problema y también para los bancos centrales los cuales tienen un mandato de inflación del 2%.

Y por otro lado es un problema porque, a la vez, es un reconocimiento oficial de la debilidad de la economía China. La devaluación deprime las expectativas de crecimiento no solo en China, sino en muchos países dependientes de exportar materias primas al gigante asiático. De ahí la caída del petróleo a pesar de las renovadas tensiones de Oriente Medio.

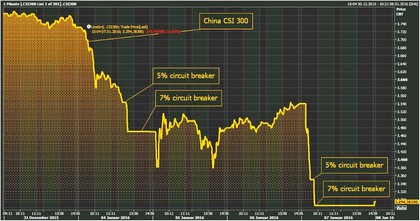

Sea como fuere, lo cierto es que los mercados chinos han corregido fuertemente provocando que se cerrara la negociación de acciones el lunes 4 y en el día de hoy por los llamados "circuit breakers", que es un mecanismo por el que el mercado se paraliza si los precios caen fuertemente y luego se cierra si siguen descendiendo. Este es un mecanismo normal de mercado que existe en casi todas las bolsas, aunque en China existe desde este mismo lunes 4 de enero y ya lo han utilizado 2 veces. Como si fuera un juguete nuevo.

Llama la atención los límites tan pequeños que tienen estos "circuit breakers". Con un 5% de caída se paraliza la negociación durante 15 minutos y con un 7% de retroceso se cierra la bolsa ese día. Esto contrasta con el 20% de caída necesaria en la bolsa de Nueva York para cerrar una sesión bursátil.

Un límite de 7% de retroceso para una bolsa emergente completamente volátil es demasiado poco y, en momentos de estrés, más que servir como un freno psicológico al pánico, puede provocar más pánico porque la oportunidad de salirse del mercado se reduce. Y cuando muchos inversores quieren salir por una puerta estrecha, el resultado suele ser una avalancha.

Todo esto, junto con las tensiones entre las dos potencias árabes de Oriente Medio, la sunita Arabia Saudí y la chiita Irán, más la posibilidad de que la dictadura de Corea del Norte haya alcanzado un hito tecnológico con la detonación de una bomba de hidrógeno, ha terminado de hundir un sentimiento que ya era renqueante. Si bastantes -no diré mucho porque no es así- hablaban de mercado bajista en 2016, después de esta semana ya son bastantes más los que lo creen.

A todo esto, las bolsas europeas y americanas han descendido fuertemente sin posibilidad de que los inversores reaccionaran ya que los movimientos se están produciendo en horario asiático a golpe de "circuit breaker".

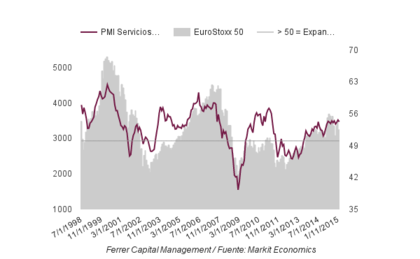

Los diferentes índices muestran mayor o menor debilidad (Alemania mejor, España peor), pero el resumen es que el Euro Stoxx 50 ha vuelto al soporte de agosto. El mercado ha vuelto al punto de partida de la última corrección. El siguiente gráfico no muestra el movimiento de esta mañana, pero los precios están cerca del soporte señalado.

Mi opinión es que por muchos problemas que haya en China, estos son principalmente viejas noticias y, además, lo importante no es tanto si la desaceleración (recordemos que técnicamente recesión es contraerse) tiene lugar o no, sino si esa desaceleración china influye en las economías europeas y americanas.

El sentimiento provocado por acontecimientos que vienen de otros lugares puede deprimir las cotizaciones temporalmente, durante meses, con correcciones feroces. Pero para cambiar la tendencia primaria bursátil es necesario además contagiar las economías ya que, al fin y al cabo, las bolsas americanas y europeas son un reflejo a medio plazo (a partir de 1 año) de sus economías.

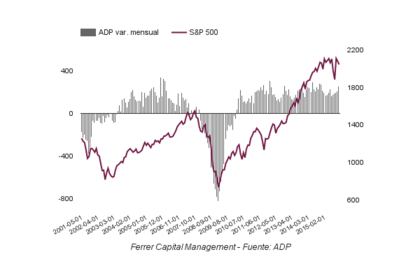

Durante el otoño pudimos comprobar como los miedos del verano no se confirmaron. Todo lo que ocurrió en China y el pánico que creó en el mercado no se tradujo en nada tangible. Para muestra un par de ejemplos. Ayer salió publicado el dato de empleo del sector privado en EEUU. En diciembre se crearon 257.000 empleos, en lo que fue el mejor número del año.

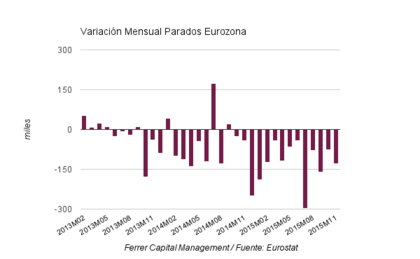

En Europa, hoy hemos sabido que en el mes de noviembre -último dato disponible- salieron del paro 130.000 personas. Un buen número consistente con una situación de expansión económica.

Aparte del empleo, los indicadores PMI del sector servicios de la Eurozona mostraron una lectura de 54,2 puntos. Una cifra que habla de clara expansión y que no ha variado sustancialmente en los últimos meses (por encima de 50 señala expansión).

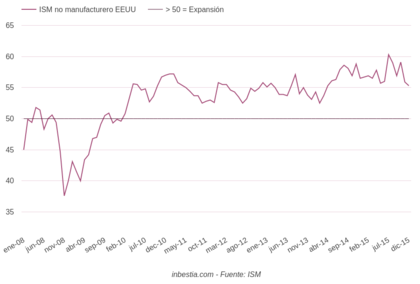

En Estados Unidos, el ISM Servicios mostró una lectura en diciembre de 55,3 puntos, no es una cifra tan fuerte como en el pasado más reciente, pero es históricamente elevada y consistente con una situación de clara expansión.

A pesar de esta situación de clara expansión en Estados Unidos y en Europa, por supuesto que acontecimientos importantes en otras partes del globo pueden afectar a la renta variable creando potentes correcciones y deprimiendo las cotizaciones durante meses. Sin duda y eso es lo que hemos visto ahora y en otras ocasiones.

Lo que, sin embargo, es poco probable -que no imposible- es que esos acontecimientos en otras regiones del mundo logren cambiar la tendencia primaria de las bolsas.

En 1997 ya hubo una crisis con algunos países emergentes y hubo volatilidad, pero las economías occidentales crecían y el daño se contuvo.

Muchos podrán argumentar, y no sin razón, que no es lo mismo los tigres asiáticos en 1997 que China en 2015-2016. Pero recuerden lo ocurrido en 1998. Aquel año Rusia impagó su deuda y tumbó las bolsas occidentales entre un 20% y 30%. Sin embargo, la corrección se resolvió y la tendencia primaria siguió su curso (S&P 500 en el siguiente gráfico).

O más cerca en el tiempo podemos recordar 2011. Entonces Europa entraba en recesión. A pesar de que Europa es más importante, o al menos tan importante como China, los mercados bursátiles globales no declinaron más allá de una fuerte corrección. En aquella ocasión el S&P 500 volvió a corregir un 20%.

En definitiva, lo que ocurre en China está afectando bursátilmente, está deprimiendo el sentimiento. Pero no hay pruebas de que esté afectando a las economías americanas y europeas de forma general. Y sin un contagio sistémico, las correcciones serán temporales y lo altamente probable es que la tendencia primaria sobreviva.

Reconozco que para afrontar una situación así como la actual hay que tener experiencia. Nunca es fácil enfrentarte a un mercado violento. Pero la experiencia, esa que no se puede comprar sino solo adquirir lentamente, es la que te enseña a mantener la calma y actuar según tu método.

En cualquier caso, es importante recordar que los mercados se pueden mantener irracionales más tiempo que tu bolsillo y por ello, aunque uno sea alcista y tenga una fuerte convicción, si los mercados consiguen romper soportes de medio plazo no hay que dudar en volverse tácticos. Pero toda táctica solo es temporal, lo más importante siempre es la tendencia primaria.

-------------------------------------------------

Descargo de responsabilidad por conflicto de interés: el autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Renta 4 Multigestión / Ítaca Global Macro que asesora a través de su sociedad Ferrer Capital Management.

Vamos a ver como abre hoy el mercado americano. Parece que va a ser clave. En cualquier caso, parece que va siendo hora de buscar puntos de entrada más que de salida.

En respuesta a José M. López

Me alegro de verte por aquí Chema. s2

En respuesta a Hugo Ferrer

Un placer!

Gracias Hugo, en momentos de este tipo busco la opinión de ciertas personas, entre las que te encuentras, antes de tomar una decisión

Hola Hugo, esta mañana he visto en CNBC una noticia en vídeo donde Soros decía que esto era como 2008, y en mi opinión si el zorro de Soros dice que vendas solo hay un motivo, él quiere comprar.

En respuesta a Enrique Romero

A ver si cuando se calmen un poco las cosas puedo hablar sobre los gurús que aparecen en los medios de comunicación.

En respuesta a Hugo Ferrer

Lo espero con ansiedad....

Un abrazo

En respuesta a Enrique Romero

Pero Soros esta vendiendo? Una cosa es lo que dice y otra lo que hace... Aunque viendo lo que hace Stanley Druckenmiller a mi me entra la cautela...

En respuesta a Daniel Sobrado

El no ha dicho que este vendiendo, solo ha dicho que le recuerda a 2008 y que China está fatal. Nada nuevo. Yo lo entiendo como un intento de zarandear el árbol para recoger más fruta.

En respuesta a Daniel Sobrado

Un placer saludarte, Daniel. Feliz año. Druckenmiller ha dicho siempre que el sistema no podía sino petar. Lo que no sé es "lo que hace". ¿ Serías tan amable de extenderte o poner algún link ? Sin compromiso, Daniel. Gracias igualmente.

Totalmente de acuerdo con todo lo que has argumentado. Saludos

Para mi las correcciones fuera del mercado USA son la fantasia del pánico, vale lo que hace el mercado y los valores principales en tiempo de contratacion, ese es el verdadero mercado y ya ocurrió el agosto el dia 24, desconozco hasta donde van a estirar la historia bajista, pero tengo claro como se puede desdibujar, terror after mercados usa, y vuelta en el dia en los valores, algo parecido a agosto, a aunque pienso que esto es más light, el dia que sea una sesion de mas a menos, sin factores extrinsecos, y sean los propios valores USA los que despeñen al indice y me den señal de cambios de tendencia, ese dia si estaré preocupado.

mientras el SP no traspase el 1800 la tendencia primaria se mantiene, ahora mismo esta en un 0,618, desde el 2120, si hiciera una vuelta por aqui podriamos ver el 2200, para eso no debemos perder los minimos de hoy, a si de facil, lo que pasa es que las noches son jodidas jajaja

Si el Sp mantiene los minimos de hoy, se traza una directriz desde los ultimos minimos con los de hoy y mientras se mantenga por encima alcista, es que no ha roto nada

Hugo, siempre has comentado que la remontada de la renta variable vendrá con la claudicación de los bajistas...

Y si quienes claudican son los alcistas, ¿A donde nos vamos?

En respuesta a Luciano Zubiria

No soy capaz de hacer una proyección. Si se rompe el soporte nunca se sabe.

Lo que sí sé es que haré yo. Será salirme y esperar una nueva oportunidad. Si mientras espero se produce un mercado bajista con recesión, me lo tomaré con calma, porque mi objetivo será estar listo para el próximo mercado alcista. Si se rompiera pero solo fuera una dilatación y no hay recesión económica, buscaría una nueva oportunidad. Esto segundo es más probable que lo primero.

s2

Usa hoy también decepciona. MENSUAL:

Pues yo no tengo ni idea de si el mercado es alcista o bajista o todo lo contrario, pero lo que veo es que los razonamientos que se dan (en general, por los alcistas) para explicar porqué el mercado es alcista pese a que los precios caen la amplitud se deteriora y algunos datos macro no acompañan, estas explicaciones las encuentro cada vez más complicadas. No digo que sean equivocadas pero lo cierto es que no puedo evitar pensar que si uno se pone a buscar puede encontrar razones para justificar cualquier cosa. De todos modos no es más que una sensación, realmente no tengo ni idea de cómo se encuentra el mercado.

Saludos

En respuesta a Segundo Muñoz Jerez

No sabemos, yo he escrito hoy un articulo en donde pongo el limite, creo que los espacios temporales mensuales/trimestrales dan el margen de volatilidad necesario para seguir tendencias de acuerdo con la teoria macro, pero yo al menos si fallan, hago mas caso a lo tecnico que a lo macro, por mucho que me digan que baja el paro y tal, no se trata de ir a contracorriente, si no de darse un margen de analisis tecnico, porque imagina desde 2011 se han subido 1000 puntos en SP500, sino hubiéramos dejado un margen mensual / trimestral de analisis técnico acompañado de datos macro el mercado nos hubiera echado en la primera correccion perdiéndonos la actual tendencia, yo creo que no es un error dar el margen, y sinceramente se falle o no, me da igual que se cuelgen medallas esto estaba en mayo 2013 en 1600, y lo mismo que podia ser un techo podia ser una situacion como la de 1998, es que acertar los puntos exactos es imposible, yo sigo graficas mensuales y trimestrales, con unos parametros y medias estudiados y con una fiabilidad del 90% en indices, pero claro no es ganar en una semana o en un mes, se trata de espacios temporales amplios, y hasta ahora esos parametros estan acertando veremos

En respuesta a Segundo Muñoz Jerez

Para evitar sesgo y evitar el "cojo el indicador que me venga mejor" puedes tomar los indicadores macro adelantados agregados y ver que dicen. Estos existen desde hace tiempo y se basan en variables macro "adelantadas".

Por ejemplo los que elabora The Conference Board para Europa y EEUU siguen creciendo.

Luego la mayor parte del AT y la amplitud de mercado es puro Vudú, no sirve para nada. Mira la amplitud de 2011 que era peor que ahora y no terminó con el mercado alcista en USA.

En respuesta a Hugo Ferrer

La evolución en los fundamentos de los indicadores, se ha perdido en la mayoría de operadores, debido a que el interés de éstos es utilizarlos para tomar decisiones operativas (de trading) en vez de tomarlos para entender el mercado.

"They just want to see the money!!! Show me the money now!!!. And the funny thing is that, you cannot see the money if you do not understand the markets!!!

(Steidlmayer 1996)

En respuesta a Hugo Ferrer

entiendo de que si la amplitud del 2011 era muy malo y el nivel del tecnico apesar de la amplitud el SP seria bueno, lo unico que podia era mejorar, en una situacion mala pero tecnicamente es buena lo unico que queda es mejorar.

En respuesta a Segundo Muñoz Jerez

ahora mismo con toda la tormenta el SP esta tecnicamente en una situacion buena, simplemente no tiene que peder los minimos de ayer, si no los rompiera a maximos con posibilidades de hacer maximos historicos, pero si los rompe logicamente esa no son maneras para ir a maximos, luego entrar en el porque de las cosas,.........

En respuesta a Pepe Mary Y el chucho de colastani

para mi decir tecnicamente bueno no significa que tenga que subir, significa que estoy preparado para la subida como para la bajada,

Estoy viendo el grupo de las MEGA, amazon, google, facebook, microsoft y el gap por tapar que tienen de octubre, que esperaba que los iban a cerrar como he comentado en algun articulo, a partir de ahí se va a ver la verdad, son puntos claves coincidiendo tal vez con los mínimos de de agosto en Apple, con lo que puede que aun el 1900 sufra en intrames, pero ojo el cierre en Enero sino es por encima de 1900 doy por finalizado el alcismo en USA al menos a 6/8 meses vista, si os fijais la vela de octubre despisto porque parecia que iba a ser lo que ocurrio en el 98, que en realidad ha sido la vuelta rapida de todas las correcciones y por las que no se dibuja un techo, esa vela ha sido la que ha despistado porque parecia giro rápido otra vez, todas las correcciones para que no se consideren techo han sido en V, y esta vez esa vela mensual ha despistado, y esto ya si tiene mas pinta de techo salvo un giro rapido en Enero que haga cerrar por encima de 1900, igualmente conociendo estas figuras puede que desde 1750/1800 de un impulso mensual de 100/150 puntos seria el pull back, y ya si que habria que cambiar el chip, esta es la idea que tengo, lógicamente nos estamos jugando el timing de la tendencia, que no tendría importancia en otro escenario anterior, pero que ya va teniendo argumento,yo al menos en estas mega si tapan gap voy a entrar, y reconozco que pense lo de ponerme corto en ellas, pero a contratendencia no me voy a arriesgar, tambien está fallando GE,pero esta tiene el gap aun mas abajo, no sé si estaré en lo correcto en cuanto a indices, pero en cuanto al sectorial con el crude no parando de bajar lo tengo claro.

Google hasta la fecha ha sido un reloj tapando gap., ojo tambien a las bancarias BAC, JPM tambien se acercan a soportes importantes, el bancario tambien esta a el limite, y en Europa si es más preocupante, pues salvo reaccion mañana se han cargado el soporte semanal y van camino del mensual, lo digo porque ahi por alli gente diciendo que si Santander a 4 puede ser buena opcion y tal, no seré yo el que pruebe suerte, si se hace será en el sectorial que es mas favorecido, Lo del Bancario en Europa es de traca en plena EQ,

El trimestral también se las trae 1100 puntos y 12 trimestres siguiendo la media movil, prácticamente lateraliza durante 5 meses, con volatilidades varias pero cerrando respetando el lateral, y no es capaz de superar el 2070 a cierres trimestrales, el 1900 otra vez importantes respetarse, lo que ocurre que esperar al cierre de marzo como que no, no hay otra que seguir el mensual con la sospechas trimestrales, curiosamente no se ha perdido nada, pero amenazante está y mucho.

quise decir que lateraliza 5 trimestres, nos encontramos empezando el sexto.

Pues yo digo que mientras el S&P no pierda los 1725 con mucha claridad, no veo posibilidad de cambio de tendencia a largo. Recordemos que no ha habido ninguna corrección superior al 20% del S&P en ¿cuánto tiempo? ¿4 años y pico?

La verdad es que me extrañaba que la corrección a toda la subida desde 2011, con simples vueltas rápidas en V desde entonces, se fuera a quedar en un exiguo 18%.

Según mi recuento, el S&P está en plena onda 4 correctora, y lo "normal" es que esta onda al menos se acerque al 38% de corrección, aparte de dilatarse en el tiempo, y ya va camino de los 8-9 meses si consideramos que el techo tuvo lugar por junio o julio.

Estoy convencido de que se perderán los mínimos de agosto porque de eso va la cosa, de ahuyentar a quien comprara en agosto y septiembre pensando que la tendencia alcista se reanudaría en un pispas, y así lo hicieron creer con el subidón desde septiembre a noviembre.

Sin embargo, también estoy convencido de que muy probablemente los índices hagan suelo como muy tarde este verano y se retomará la tendencia alcista hasta conseguir nuevos máximos para 2017 más o menos.

Saludos

En respuesta a David TLop

Ciertamente es lo que estoy mirando.

Solo una pequeña corrección a un, por otra parte y como siempre, excelente artículo. Irán no es un país árabe. En sentido amplio, países árabes son aquellos en que se habla árabe y en Irán el idioma principal es el persa.

En respuesta a Pere C

Toda la razón

Hugo, gran parte de estas bajadas, ¿no se las debería atribuír a la capitulación que ha hecho el Petróleo en los últimos días?

No veo ninguna referencia tuya a este hecho trascendental.

Mira los datos del Viernes de Empleo. La bolsa empezó a subir los primeros minutos luego del buen dato. Pero como el WTI hizó todo lo contrario y empezo a caer.

Finalmente este factor se impuso y terminó hundiendo a WallStreet a su cuarta sesión consecutiva en Rojo.

En respuesta a @patonet _________

En mi opinión, ahora mismo tanto petróleo como bolsas están siendo afectadas por las mismas fuerzas, no veo que el petróleo lidere, sino que le ocurre lo mismo.

s2