El pasado 5 de enero expliqué en mi artículo Syriza no es un factor bajista para las bolsas europeas que la percepción del "riesgo griego" que muchos inversores tienen no está justificada.

Primero porque Syriza, más allá de unas cuantas medidas iniciales de cara a la galería, ha megafoneado que su gobierno negociará con sus socios europeos.

Segundo porque muchos en Europa están de acuerdo con que hay que negociar. Los políticos europeos, claro, no lo quieren admitir oficialmente, pero casi todo el mundo lo está pensando. El problema es como negociar con Grecia sin que otros países pidan lo mismo (Podemos en España lo pide).

Tercero, en la actualidad los acreedores de Grecia son los demás países de la UE y el FMI. Es decir, Grecia financieramente está aislada. Una pérdida de los acreedores no es una buena noticia, pero un impago no provocaría un efecto dominó que arrastre a múltiples entidades en toda Europa. Las posibles pérdidas son conocidas y serían limitadas.

Cuarto, los griegos quieren estar en el euro. No quieren ser un país balcánico y para ellos es fundamental seguir siendo parte de Europa. Recuerden su odio atávico a todo lo que huele a otomano.

Quinto. Que Grecia, en un caso extremo, se salga del euro no significaría el fin del mundo. Su economía solo representa el 2% de la economía de la Zona Euro. Esto no significa que no haya consecuencias a largo plazo para la moneda única, pero no tendría porque provocar una crisis inmediata. De hecho, tal vez la moneda gane en credibilidad.

Todo esto es tan cierto que mientras la bolsa de Atenas cae y cae como una piedra un 33% en los últimos 6 meses, la bolsa europea (EuroStoxx 600) crece un 7%.

El problema griego es un problema aislado que puede provocar conatos de volatilidad, pero difícilmente una crisis. Es una minucia. Los mercados están más enfocados en si Europa consigue reacelerar su crecimiento o no (ver ¡Es Alemania estúpido! ¿Estamos en 2005 o en 2007?)

De hecho, el escenario más probable, según se puede percibir de las declaraciones de los líderes europeos, es que renegocien con Grecia el pago de lo debido a un mayor plazo o incluso una quita (recordemos que ya hubo una) ligada a objetivos concretos de reforma. La clave aquí es como envolver toda la historia para que otros no quieran imitar.

Pero, ¿por qué todo esto es alcista? Por la sencilla razón de que muchos inversores que podrían estar comprados en renta variable europea no lo están porque temen algún tipo de descalabro provocado por Grecia (o están infraponderados).

Es decir, hay una buena parte de inversores a "un lado del mercado" con su dinero sin rentar nada y, cuando se den cuenta de que los mercados van a seguir subiendo pese a Grecia, querrán volver a estar comprados y regresarán pujando las cotizaciones aún más al alza. Grecia es el típico caso en el que las gafas ideológicas no dejan ver la verdad a muchos inversores. Por suerte los mercados no son de derechas ni de izquierdas.

A día de hoy el programa QE europeo es un factor alcista, pero también lo es el sentimiento pesimista que existe por una percepción exagerada de los riesgos que presenta Grecia.

Los mercados se mueven por sorpresas. En los últimos días las subidas han sido verticales porque el sagaz Draghi anunció un programa de compra de bonos soberanos más ambicioso de lo esperado. En las siguientes semanas los mercados europeos pueden subir fuertemente porque muchos se sorprendan de lo poco que importa Grecia.

Hay un tercer factor sorpresa, más importante que el de Grecia por cierto, que es que la economía europea vuelva a acelerarse. Hace poco hablé de los tres grandes puntos de inflexión que se están produciendo en Europa: el técnico, el monetario y el macroeconómico. Y explicaba que el único que queda por ser firmemente alcista es el macroeconómico. Por suerte, parece que éste por fin está regresando al lado apropiado ya que los datos macroeconómicos europeos han comenzado a sorprender al alza. Si esta tendencia se confirma y los datos económicos empiezan a sorprender a los inversores la renta variable europea puede volar. Espero en un siguiente artículo hablar de los interesantes cambios a mejor que se están produciendo en la locomotora de Europa, Alemania.

Dicho esto, el mayor riesgo lateralista para la bolsa europea es la marcha de la bolsa americana. Una posible subida de tipos por parte de la FED y una economía que ha empezado a sorprender a la baja como muestra el gráfico anterior son fuerzas que no siendo bajistas si han solido ser lateralistas.

Y es que en los mercados nada es lineal. Muchas veces se dan dos pasos para atrás para luego dar tres hacia adelante. Esperen más de lo mismo en los siguientes meses. Yo sigo apostando por Europa.

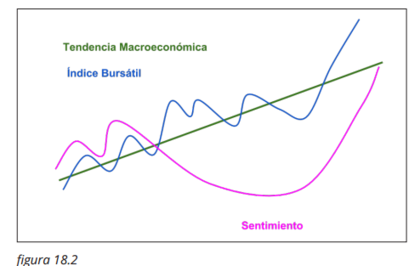

Este es el gráfico del capítulo 18 de mi libro El Inversor Global que explica las tres dimensiones bursátiles: cotizaciones, tendencia macroeconómica y sentimiento. Se muestra en este ejemplo que el sentimiento en un principio se deteriora (como ocurre ahora) pero luego mejora al darse cuenta los inversores que sus preocupaciones no tenían fundamento. Al regresar su optimismo y poner su dinero a trabajar pujan por las cotizaciones haciendo que estas suban todavía más.

Syriza y Alexis Tsipras son un factor alcista para la bolsa.

Además, el mero hecho de que haya tanta gente preocupada por los griegos debería hacer salta la "alarma contrarian" en la cabeza de los operadores. Como dijo Kostolany "lo que en bolsa todo el mundo sabe, a mí no me interesa".

Bastante de acuerdo aunque no creo que sea un factor alcista, simplemente es que Grecia fuera de Europa no le importa a nadie y además ya no sería contagioso nada de lo que le pudiera pasar, hasta te diría que si saliera de la UE podría ser bien visto cara a Europa para los inversores. Desde Atenas todo se ve diferente pues aquí la gente como que pasa bastante de todo el revuelo..

Es posible, aunque sí que es una buena señal el sentimiento que hay alrededor de gracia. Básicamente para que aparte de la galería no pasara a mayor.

Lo que no veo tan claro es que si de alguna forma grecia saliera del Euro, eso sí seria serio y grave ya que con una puerta abierta -quien sabe para otros- y al final el capital buscaría refugio en centro europa o fuera.

Bueno, de momento el Ibex camino de bajar un 2%. El resto de bolsas europeas todas en rojo excepto el Dax. Como en el fútbol, los alemanes siempre ganan... pero el resto pierde.

ya se va a dar la vuelta no te preocupes. saludos

Dale un poco más de tiempo, que sólo hace unos días que me salí y espero cogerlo más abajo.

Dejo aquí un tuit que me dirigen en el que se niega que las bolsas europeas estén en máximos. Clásico ejemplo de miopía propia del escepticismo.

Grandes peleas! jejeje

Desde un poquito más atrás. Lo que verdaderamente está en máximos es la renta fija, para el que haya comprado estos años atrás.

De momento no pasa nada raro, SECTOR BANCARIO es lo peligroso como siempre he explicado, por eso DAX Y stoxx 600 van mas a su bola, para la desgracia de España Ibex es bancario y eso lo demuestra la paliza de hoy, Yo pienso lo de siempre sectores fuertes, valores fuertes, básicamente los comentados en bolsa España, por lo demás, creo que aun pueden haber episodios de volatilidad en banca, porque mi intuición me dice que aunque llegaran a un acuerdo de primeras las negociaciones se van a tensar, en ese justo punto de tensión en el parezca que las cosas no van bien seria el punto exacto, de momento hoy en la prensa , tv hablaran del desplome del Ibex y de los bancos, este finde primera reunión, de todo esto lo mas importante son aprovechar las caídas para comprar.

Pero no tiene ningún sentido que la banca alemana, mucho más expuesta a Grecia, haya caído sólo un 0,85% Deutsche Bank y 3% Commerzbank, mientras que los bancos españoles, que poco o nada tienen que ver con Grecia, hayan caído entre el 3% y el 4,5%. Hay algo más negativo aparte de Grecia, como escribí el viernes.

Si es raro, yo personalmente llevo operativa bajista tanto en DEUTCHE bank como en caixabank, y ciertamente esperaba caída mas amplia en Deutsche, Dax esta fuerte y eso en un primer momento no es bueno, ya que si no ven peligrar sus mercados mas tensaran la cuerda, es una percepción.

De todas maneras el unico indice que esta por encima del año 2000 es el Dax los demas dan la impresion que son bajistas y que es un rebote, claro si viniera un marciano a comprar bolsa europea compraria el Dax, lo demas no sirve para nada.

Yo de un año a esta parte, lo tengo claro, no me guio por indices sino por sectores, si bancario va mal puede que el resto vaya mal o menos mal, si bancario va bien el resto ira mejor, si hablamos del mercado domestico lo mismo, la sensacion es que el ibex no sube, pero si quitamos bancario y constructoras quizas nos llevemos una sorpresa, la subida del stoxx 600 y dax es más real, la subida de ibex sin bancos es mas real.

Y Pablo Iglesias llevará el Ibex a 20.000.

jajajaja, de momento piñazo en USA, bancario castañazo mensual, mañana tiene pinta de ser un dia duro en banca tambien, el resto de valores fuertes se defenderan o caeran menos.

Grecia ha megafoneado a Alemania:

1. Estuvisteis aquí hace uños años y matásteis a mucha gente.

2. Nos habéis jodido la vida.

3. La austeridad y el memorando nos lo pasamos por el forro.

4. Ya hemos subido el SMI, vamos a contratar a todos los despedidos, vamos a reducir todas la tasas, la luz no se paga.

5. A lo largo de este mes que viene os diremos nuesteas condiciones para permanecer en el euro ( quita, ayudas, subvenciones, etc.)

6. Si no nos ayudáis, Rusia lo hará.

Esto en mi pueblo se llama órdago a la grande con 4 ases.

Vende. Yo sigo comprado.

El otro día publiqué un artículo sobre el sector bancario y cómo el resto de acciones está subiendo. Creo que el movimiento alcista de Telefónica ha ayudado bastante a la subida del Ibex. Estoy de acuerdo con algunos de los comentarios, el sector bancario español está especialmente débil, es más tengo la sensación (no he contrastado números) de que incluso el sector bancario italiano está últimamente más fuerte, al menos los grandes y especialmente Intesa Sanpaolo.

A la pregunta de si es factor alcista o no, o mucho cambia o, con la excepción del Dax, creo que es factor bajista (me remito a los números). ¿Podemos es factor bajista? Creo que todas las miradas están puestas en Grecia y, de reojo, en España con las elecciones cerca.

Ya sé que Hugo opina lo contrario y que sólo es un riesgo pero, entonces, ¿cómo explicar el comportamiento del mercado español muchisímo peor que el resto con unos números mejores? Hay factores específicos que perjudican a la banca española y genéricos que afectan a la banca mundial pero Syriza y sus decisiones, en mi opinión, determinan hasta cierto punto lo que se piensa que puede pasar en España. Y la estabilidad (económica, política, legal, etc.) es determinante para tomar decisiones de inversión.

Alemania es un país con estabilidad y confianza, algo que no está tan claro en el resto. Desde luego, creo que falta tranquilidad y no hay más que inestabilidad, incertidumbre y dudas.

Pero, es sólo una opinión... El tiempo quitará o dará la razón.

No existe relación entre tasa crecimiento y tasa revalorización bursátil. Pero sí entre crecimiento y bolsa alcista.

Yo no he hablado del DAX sino de la bolsa europea en general. Ahí tienes, el EuroStoxx 50 y el 600 en máximos de 7 años.

Luego, las bolsas del Sur, incluso en el corto plazo están peor (la española es la que menos mal va). La razón es un mix de circunstancias particulares como recesión en Italia que no tiene nada que ver con Syriza. Pero tambíen su underperformance se debe al efecto región.

El efecto región en el caso de España puede explicar un resultado relativo peor, pero eso no significa mercado bajista en el Ibex. Y mi opinión es que todo ese pesimismo es alcista a medio plazo.

De momento el Ibex está en clara tendencia alcista y cerca de máximos de casi 4 años.

Además hay que tener cuidado al medir. Desde el punto de inflexión de julio de 2012 la bolsa española lo ha hecho mejor que la alemana. Y hasta hace pocos meses lideraba. Ahora se ha producido un cambio y lidera Alemania.

Yo no leería demasiado en el corto plazo. Cada país es un mundo y lo de España puede no tener ningún significado especial (una ampliación, etc)

Sector bancario

----------------------

Holanda

ING Direct

Cotización actual 11,05

Rango Ult. 52s 11,95 - 9,34

Nota: Lejos de mínimos

Francia:

BNP

Cotización: 47,50

Rango Ult. 52s 61,82 - 43,14

Nota: 10% sobre mínimo de 52 semanas

Credit Agricole

Cotización: 10,79

Rango Ult. 52s 12,22 - 9,53

Nota: 10% por encima de mínimos de 52 semanas

Societe Generale

Cotización: 36,20

Rango Ult. 52s 48,69 - 31,85

Nota: Cerca del 20% sobre mínimos

Alemania

Deutsche Bank

Cotización: 25,15

Rango Ult. 52s 37,60 - 22,66

Nota: Casi un 15% por encima de mínimos de 52 semanas

Italia

Unicredito

Cotización:5,37

Rango Ult. 52s 6,89 - 4,82

Nota: Más de 10% sobre mínimo de 52 semanas

Intesa - San Paolo

Cotización: 2,59

Rango Ult. 52s 2,68 - 1,92

Nota: Zona de máximos

Banca Monte dei Paschi di Siena

Nota: Banco en dificultades, explica su movimiento bajista

España

BBVA

Cotización: 7,609

Rango Ult. 52s 9,990 - 7,210

Nota: Acercádose a mínimo de 52 semanas y el mínimo fue marcado hace tan sólo unos días.

Santander

Cotización:5,96

Rango Ult. 52s 7,960 - 5,777

Nota: Mínimos de 52 semanas marcados hace tan sólo unos días.

... y no voy a seguir porque toda la banca mediana está cayendo a plomo y marcando mínimos de 52 semanas o muy, muy cerca.

Y las tendencias a corto parecen no favorecer al sector bancario español. Creo que puede haberse exagerado el movimiento pero yo no soy quién para poner en tela de juicio el comportamiento del mercado. Los números mandan y lo que queramos o creamos debe ajustarse a lo que vemos. España sí, está creciendo pero la banca ha caído durante más de 6 meses y algunas entidades bancarias desde enero/febrero de 2014. En algún momento, si continúa el crecimiento y no se cumplen algunas predicciones agoreras, cambiarán las cosas pero eso son condicionales y, hoy por hoy, nos pese o no, la banca española es de las más débiles y últimamente acelerándose la debilidad.

Hugo, no pretendo decir que España no esté creciendo ni que ello debería reflejarse tarde o temprano en las cotizaciones. Lo único que digo es que actualmente hay factores muy bajistas en la banca española, que los números están ahí y que hay que ver si el resto de valores no se contagian de esta situación ya que el IBEX35 ha subido sin el apoyo de la banca, lo que es un poco preocupante.

Veo que en tu anterior comentario ponías énfasis en la banca y yo he seguido hablando de índices.

Te pregunto ¿por qué está la banca castigada? Es un buen debate y yo no sé la respuesta. Haría falta un especialista que lo contara.

Lo que sí sé es que el sector financiero no es líder del conjunto de la bolsa y como no es líder creo que decir que es preocupante para el conjunto de la bolsa es arbitrario no?

Para mi es un sector castigado, habría que ver por qué, pero no un factor que señale que hará el Ibex de aquí en adelante.

Esto es lo que sé y lo que no sé

Entiendo tu punto de vista y lo respeto. Si inviertes en índices poco preocupa, sólo sabes que el índice sube pero si no vas más allá, como en la crisis de las puntocom donde los índices subían sólo con las tecnológicas, puede suceder que no tengas una imagen fiel de la realidad y no veas que se está creando una burbuja que en cualquier momento va a estallar.

Ya sé que hay gente que piensa que el sector financiero/bancario no es tan importante pero yo considero que sin un sector bancario la financiación es muy complicada (estoy hablando de Europa, no de EEUU). Si el sector bancario no va bien, toda la economía puede ir mal (1929/2008, exceso de stocks, caída del sector financiero, efecto arrastre del resto de la economía). Es por ello que me preocupa el sector bancario.

Si me preocupa en la medida que afecta al todo (se ve que no soy banquero ;)

Pero no veo o conozco el factor que haría desencadenar una crisis en el conjunto de la bolsa española.

1929 era una burbuja y 2008 una burbuja inmobiliaria.

¿Estamos en una burbuja actualmente?

¿Se trata de otra cosa?

¿Qué cosa es?

¿Esa cosa presenta un riesgo sistémico?

Yo, creo que esas son las preguntas. Si no hay una razón potente ¿debemos de pensar que tiene un efecto sistémico de todas maneras en base a una idea de que "lo financiero importa"?

Saludos

Si sirve de algo, y bajo mi humilde opinión, yo también estoy alcista en los índices a medio plazo. No veo tantos problemas como algunos europeos y tengo la sensación de que en EEUU hay otra percepción. Suelo utilizar el rusell como indicador y para mí mientras no construya por debajo de los 1040 significativamente no cambio de opinión.

Lo de los bancos del sur no será simplemente que mucho dinero institucional a nivel mundial prefiere vender banca del sur de europa por si hay contagio?

Yo lo que veo desde los minimos de octubre y desde los minimos del16 de diciembre hasta maximos es un movimiento proporcional en dos modulos demasiados perfectos en la situacion que estamos es altamente peligroso y de crahs, no soy adivino pero esta perfeccion me alerta,es año electoral pero todo es posible.

Me refiero al Dax

Respecto a los bancos, ya escribí mi opinión el lunes:

"La última sesión se produjo una divergencia que no me gustó un pelo, lo que me hace sospechar que algo no muy bueno va a ocurrir. Es intuición del diablo, que sabe más por viejo...

EUROSTOXX50 sube 1,80%

Caixabank baja 4,96%

Sabadell baja 3,59%

Popular baja 5,57%

Bankinter baja 5,71%

Bankia baja 5,08%

En medio de la alegría general porque Dax sube fuertemente, algo me dice que no está sano en la economía.... pero esto ningún periódico lo cita."

25/01/2015 11:28

De nuevo. Yo creo que hay que plantear el tema correctamente.

Por ejemplo. Si el sector financiero (que es otro sector como cualquier otro y puede estar siendo castigado por varios motivos) tuviera una relación causal hacia el resto del mercado (su caída anticipa caídas de las demás empresas) entonces simplemente podríamos seguir el sector financiero para saber que hacer en el conjunto de las acciones.

Pero no siendo esto así, no habiendo capacidad predictiva del sector bancario sobre las demás empresas, entonces para decir que el sector bancario es un problema para el conjunto habría que razonarlo muy bien. ¿Por qué el sector bancario podría meter en apuros al resto de empresas?

Yo entiendo que en nuestras cabezas es fácil pensar que el sector financiero puede liderar el resto de la bolsa...pero la historia nos enseña que no es así. Los sectores rotan y pueden verse afectados por diferentes causas.

Un problema en el sector financiero es grave en la medida que afecta gravemente al todo...y de momento no he escuchado ideas.

En cuanto a PODEMOS, no le doy ninguna importancia: entre enero (elecciones Grecia) y noviembre (elecciones generales España), vamos a tener prueba emprírica de si el invento de no pagar deuda funciona o no: si funciona, que viva Podemos, si no funciona, una parte de la gente quitará su confianza en este partido.

Por eso precisamente espero unas negociaciones duras y no voy a estar en banca.

Al final nos acabamos centrando solo en el corto plazo. Que si hoy cae un 2% o mañana sube un 1, pero eso no define una tendencia. La tendencia es alcista en usa desde 2009 y en Europa desde 2012. Además, mientras mas inversores me preguntan hasta que nivel puede corregir un índice o valor para comprar, mas convencido estoy estoy de que la tendencia seguirá

El error es pensar en índices, hay sectores alcistas y sectores muy bajistas, en bancario es un sector bajista y el el gran problema de los mercados, a pesar de haber los condicionantes propicios para que cambie de sesgo, lo que planteo es lo siguiente , yo no creo que SYRIZA sea un factor BAJISTA pero tampoco ALCISTA, pero una cosa tengo clara NI ESPAÑA NI ALEMANIA, NI OTROS PAISES van a estar de acuerdo, pensar que EL pp TIENE DE enemigo a PODEMOS, y si los de SYRIZA a primeras de cambio negocian y salen de rositas saldrá victorioso PODEMOS, es es una realidad, con lo cual si levantan el pie aquí pueden complicar el panorama, yo creo que si vamos a tener días complicados como en todas las negociaciones, y ese tipo de noticas supongo volvearan el mercado, no pienso que el acuerdo llegue tan inmediato y maxime si le quieren dar una lección, y tampoco creo que finalmente no haya acuerdo, la cuestión es aprovechar este conflicto para aprovechar caídas en valores fuertes, veo un febrero complicado, con coletazos de este tipo, cualquier tipo de noticia en uno o en otro sentido pueden voltear los mercados, en cuanto sector bancario hay que esperar una vuelta fiable de cambio de tendencia y eso no se va a hacer en dos días, y repito si la gente piensa que lo de Grecia se va a solucionar con dos tardes tomando café creo que se equivoca, y me sorprendería equivocarme, si esto fuera asi el palo al PP y a los esfuerzos en los recortes de España puede ser de órdago, yo creo que a estos los obligan a pasar por la piedra, un pequeño gesto pero no mas, y lo cierto que no me creo las simpatías vistas hoy, ir contra España y Alemania es mucha tela, no es fácil, además hay mucho margen de tambaleo en los mercados, la EQ en marzo, pueden presionar perfectamente aun que los mercados de deuda y de valores se resientan.

Si se me permite aportar mi granito de arena, les recomiendo leer en la prensa económica las declaraciones del presidente del Banco Sabadell, que a diferencia de otros muchos, suele dejar clara su opinión.

Básicamente, de acuerdo a mi interpretación, se resume en dos puntos: se va a tener que seguir aprovisionando y saneando balances; y el crédito no va a fluir todavía, porque aunque hay dinero disponible para prestar, no hay demanda solvente para devolverlo por lo que el negocio de la banca tradicional difícilmente crezca de forma exponencial en este próximo año. De lo contrario, se volvería a incurrir en los errores del pasado.

Perdón, olvidé señalar que el comentario era referente al sector banca.

Eso es una realidad, queda otra faceta, por ejemplo B SABADELL es de los que mas deuda ha comprado a buenos precios, si el BCE comprara deuda podría hacer un buen negocio si se desprendiera, otra cosa que hay ordenes internas o políticas de no poder hacerse, yo me pierdo con muchas cosas del sector bancario como supongo que muchos, asique grafico, volúmenes y a intentar detectar tendencias, posiblemente febrero sean meses de compras pero dependerá de muchas cosas que ahora no veo.

Son exactamente ahora las 13:51 de la tarde del 10 de febrero del 2015. Hace cinco minutos le he preguntando al oráculo del I Ching sobre esta pregunta que quedó así formulada: GRECIA, ¿Saldrá del Euro, sí o no?

Respuesta mía y sólo mía después de la interpretación de los signos surgidos.

De momento no sale del Euro.

Ya que el signo es de POCA COSA, hexagrama número 62, LA PREPONDERANCIA DE LO PEQUEÑO. Esta es la descripción en sus líneas mutantes, dice así: "Permaneciendo en el nido", "Buscando Guía" y "Manteniendo un Vigía". Líneas mutantes en el signo raíz LA PREPONDERANCIA DE LO PEQUEÑO, Línea 1, Línea 2 y Línea 3.

Todo ello muta en un signo de FUTURO llamado según Richard Wilhelm LA MUCHACHA QUE SE CASA.

¡ATENCIÓN AQUÍ!

También es traducido en otras webs y páginas del oráculo chino I Ching cómo EL DESCONTENTO.

La muchacha que se casa, es peligroso, no excesivamente peligroso porque no es el signo número 29 EL ABISMO, evidentemente.

Sin embargo, es un signo PELIGROSO, ya que es un matrimonio con una amante profesional, es decir una meretriz de mucho CUIDADÍN.

Se la volverán a Jugar al Banco Central Europeo.

Este signo de futuro es un DISTANCIAMIENTO CON EL EURO.

Veamos si en algo me acerco al futuro. Ya veremos si estoy equivocado en mi predicción o por el contrario he acertado.