Trataré de explicar mi opinión lo mejor posible sobre el futuro próximo en determinados subyacentes. Mi conspiración particular. El dilema.

El artículo es principalmente opinión e imaginación. Está focalizado en los bonos USA 30 años americanos que yo bautizo como "bonos tulipán" y en la Reserva Federal. Y por supuesto en mi amigo Bernanke. Mi objetivo es considerar las consecuencias de una política continuada de manipulación de precios, la consiguiente acumulación de anomalías y la toma de decisiones en función del mal menor.

Sin extenderme demasiado aclaro que desde mi punto de vista sí existe burbuja en los bonos americanos. Aclaro este aspecto para clarificar parte de mis pensamientos y así facilitar la comprensión de mi escrito.

Algunas preguntas que me vienen a la mente para empezar serían estas :

- - Cuál el coste de manipular activos para los inversores ?

- - Existe manipulación legal vs ilegal ?

La respuesta a la primera pregunta es básicamente la "normal". Si algunos precios están "oficialmente" manipulados deberíamos preguntarnos por qué . En este caso el activo en cuestión son los bonos. La reserva Federal decidió que unos tipos de largo plazo bajos ayudaría a la economía a su recuperación. El resultado para el activo en cuestión es obvio. Las rentabilidades actuales descontando la inflación "oficial" son bastante bochornosas. Consecuencia directa debería ser la no consideración de este activo como posibilidad de inversión a las tasas actuales.

Esta política brillante de la Reserva Federal nos fuerza a asumir más riesgos en otros activos para buscar rentabilidad. La manipulación al fin y al cabo nos acaba reduciendo el abanico de posibilidades de inversión. Como he dicho en alguna ocasión...nos fuerzan a tomar "El camino de las Termópilas" : Las bolsas. Y en este caso, no parece que tengamos después una guerra en Platea con final feliz.

Para responder a la segunda pregunta recurro a la comparación, tal vez "infame" de estos 2 ejemplos. La Reserva Federal ha oficializado la compra de 85.000 millones de dólares al mes en bonos para "allanar" la curva de precios de largo plazo. Es decir, aparece un señor con escasez capilar a leer la cartilla con su estupendo plan y a casi todos nos parece perfecto. Es oficial y legal. Bravo. El segundo ejemplo con el que comparo es la supuesta manipulación de centésimas al alza o a la baja en el Libor por determinados bancos británicos. Pues bien, esos señores no hicieron lógicamente una rueda de prensa al respecto anunciando su plan. En este caso estas actividades son ilegales y no oficiales. Ambos ejemplos son manipulaciones de los precios. Quizás publicar una estafa ante los medios de comunicación sea la gran diferencia entre ambas acciones. Quizás el objetivo último de las bondades de uno y las maldades de otros sea la diferencia...no lo sé. Me parece en cualquier caso un línea muy delgada la diferencia entre manipulación legal e ilegal.

Volviendo al objetivo de mi artículo y apartando a un lado mis obvios rencores por la "libertad" del mercado que no tiene fin y el sesgo entre "buenos" y "malos" dependiendo de quién se lleva los beneficios.... sigamos para ponernos en situación.

- Precedentes / Perspectiva / Memoria

Las rentabilidades de los bonos subirían sana y libremente si la economía USA estuviera descontando recuperación o crecimientos dignos. Ahora vemos precisamente que suben. Cuál es el problema ? nuevamente la manipulación de precios. La famosa QE y su impresión de quiebra planetaria. Los precios pueden estar subiendo por varios motivos pero desgraciadamente no podemos estar seguros debido a las políticas de la Bernanke.

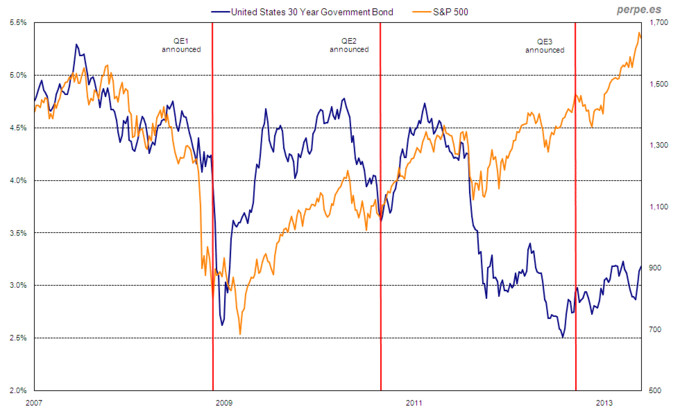

En el fantástico gráfico elaborado por Perpe (@_perpe_ cuenta tw / web perpe.es) podemos apreciar lo siguiente :

En la gran recuperación del 2009 en las bolsas, le acompañó un gigantesco rebote en los yields. En aquellos meses de 2009 pasamos de un un yield de 2.52 a 4.77. Una subida casi de un 90% en muy pocos meses. Podemos apreciar cómo la relación entre bolsas y rentabilidades de los bonos era directamente proporcional en aquellos tiempos de celebración. Subían juntos. Posiblemente se descontó un escenario maravilloso tipo "amanecer de las amapolas".

Sin embargo algo ocurre a principios del 2011. Los yields hacen un doble techo en 4.7 aproximadamente. Mientras las bolsas por otra parte hacen un pequeño descanso... y prosiguen triunfantes hacia el cielo. La relación de pareja se rompe. Yields caen a plomo hasta ese 2.52% a finales del 2012.

Entre otras muchas cosas, posiblemente el impacto en la economía de la suba de tasas a esa velocidad, debió hacer parte del trabajo de derribo para la posterior recaída económica y la adopción de mayores medidas extraordinarias por la Fed. Por qué bajaron los yields ? Supongo que por una combinación de factores : 1) El escenario descontado macro no era más que un sueño, 2) incremento de compras de la Reserva Federal en bonos de largo plazo hizo también su parte.. Todo contribuye. No existen motivos ni verdades únicas o absolutas.

En cualquier caso y viendo las medidas extraordinarias aumentadas por la Reserva Federal, esa parece que fue la lección que aprendió en aquella época. Las bolsas pueden subir, pero las tasas no. En aquellos tiempos se gestó el PowerPoint versión ultra con esas políticas "sagaces" heterodoxas con las que decidieron asombrar al mundo.

Situación actual

Venimos de un Yield en julio del 2012 del 2.55. El viernes 31/05/2013 lo tenemos a 3.28. Una subida del 28% aproximado en 10 meses. Unas tasas paupérrimas viendo una evolución de largo plazo de las mismas. Pero la cuestión es : "Son estas tasas ahora asumibles por la economía usana en este preciso momento ?". En condiciones normales desde luego, pero la situación dista mucho de ser normal. No son buenas noticias en cualquier caso el impacto de estas subidas al mercado hipotecario que es un receptor de golpes directo en este movimiento.

La situación parece extremadamente delicada. Si descontamos la inflación, aún siendo un rendimiento lamentable, no es lo mismo un 2.55 que un 3.28 para este activo. Por sentido "común", la inversión es más atractiva en un 28%. En otras palabras, son más apetecibles.

3 aspectos suponen presión bajista a los bonos :

1) Los "buenos" datos macro USA

2) Los atisbos de supresión de la QE

3) La ausencia absoluta de momentos de "terror" y complaciencia extrema en el mercado.

Estos 3 factores no es algo que ayude especialmente en este momento para que esas tasas bajen, más bien parece una combinación perfecta para que sigan subiendo. A no ser que algo cambie lógicamente.

Personalmente creo que la economía USA en el estado actual "colapsaría" rápidamente si las tasas continúan subiendo. O como mínimo un enfriamiento serio...tampoco hay que ser agoreros. Pensar en el final de la QE ? todos sabemos que eso no va a ocurrir. Pero aún así es la misma Reserva Federal la que continuamente juega al gato y al ratón con ello. Y si ellos juegan a eso, imagino que también la Reserva Federal está preocupada al ver que las cosas no terminan de arrancar. El tercer aspecto anteriormente mencionado es el "terror". Y para mí esa es la clave actual de la situación. La "ausencia" de terror.

- - Cuándo los inversores buscan refugio ?

Principalmente cuando tienen miedo a algo. Buscan protegerse de "algo". Ese algo parece una broma pesada en el estado de complaciencia actual. Pero llama la atención el gigantesco dineral invertido en bonos donde en ningún caso aparece la tan cacareada Great Rotation. El flujo de fondos invertidos en bonos aumenta con las bolsas haciendo máximo tras máximo. No deja de ser curioso.

- Quiénes son los amigos de Bernanke ?

En mi interpretación personal, los amigos son aquellos que también compran bonos. Pero para hacer amigos hay que merecerlos y también hay que hacer algo por ellos. Es decir, subir rentabilidades para hacerlos más atractivos.

Últimamente hemos visto cómo a pesar de una economía USA maltrecha, cuando aparece un dato aceptable o incluso bueno de empleo (que a veces también los hay), las rentabilidades de los bonos se disparan. Lógica reacción, ya que se ha vinculado la política monetaria con un objetivo de desempleo. Pero dados estos niveles mínimos de tasas, difícil saber si las reacciones son tan exageradas porque... o bien sus niveles son extremadamente e históricamente bajos, o bien porque la locomotora usa podría salir eyectada hacia el hiperespacio del crecimiento exponencial en cualquier momento, o más bien por la supresión de la QE....tampoco lo podemos saber. En cualquier caso son dudas, y las dudas no gustan a nadie.

Es resumidas cuentas, la Fed sigue comprando sus 85.000 millones mensuales pero a estas tasas parece que se está quedando sin amigos (otro factor clave), es decir, sin inversores que también vean atractivos comprar sus bonos a este nivel contribuyendo a la causa de tipos bajos. Me remito a la evidencia. Las rentabilidades han subido un 28% en 10 meses. Oferta vs Demanda. Con lo cual a la mínima oportunidad mencionada anteriormente y viendo los últimos movimientos, se vende. Como por otra parte la complaciencia es total, el pensamiento parece bien sencillo : compra tú Ben...que nosotros ya tenemos las bolsas u otras cosas más rentables que sabemos que también proteges.

El sacrificio. El Mal menor. Bajar las bolsas

La tendencia actual de las bolsas es alcista, no necesitamos a la NASA para saberlo. Vemos que los bonos han subido en rentabilidad muy rápidamente, todo está listo para seguir subiendo tasas por los motivos ya mencionados, con lo cual si algo no cambia, la tendencia en ambos subyacentes es norte para bolsas, sur para bonos. En este escenario continuista, no hay amigos para la Fed, sus problemas incrementan al ir el precio de los bonos en contra de su política QE y su economía recibirá el impacto por ello. Se arriesgarán con este escenario ? No lo creo.

Por otra parte viendo los flujos de fondos en acciones de participación minorista no parece que estén dentro, con lo cual ? tampoco hay mucho que pensar en mi opinión. El daño "que importa" es escaso. Guerra de leones. Además en caso de bajadas importantes en las bolsas se ofrecería una oportunidad para saltar a la tendencia alcista, con lo cual sólo veo ventajas en esta decisión. No quiero pasar por alto que precisamente la ausencia de minoristas sería otro de los fracasos sonados de Ben, su inyección de efecto ilusorio de riqueza a sus ciudadanos al ver las bolsas en máximos, también ha fracasado. Ni están, ni se les espera. Si estuvieran en bolsa sus ratios de consumo minorista serían muy distintos a los que vemos con lo cual mi conclusión respecto a esto es clara. Bolsas abajo sin minoristas menos impacto en la economía real. Perfecto.

Dado que la Reserva Federal no cambiará su política de quiebra. Dado que sus amigos habituales no compran sus bonos con la misma potencia que en otras ocasiones debido a los bajas rentabilidades o por otros motivos desconocidos. Dado que la complaciencia es total en el mercado y que tampoco fuerzan a buscar refugios porque tampoco hay motivo para buscarlos...... la Reserva Federal tiene un gran dilema. Tiene que elegir, hay que "sacrificar" algo si todavía no creen que su economía esté preparada para mayores rentabilidades en sus bonos y apreciaciones en su curva larga de tipos.

Cuál es nivel de tipos de largo plazo que permitirá la Reserva Federal en las condiciones actuales en las que está su economía ? Está segura la Reserva Federal de permitir más subidas en sus curvas de tipos en función de la bondad e impacto de las mismas ? Sólo ellos lo saben. Pero desde luego que sus deberes deben haber hecho al respecto visto lo ocurrido en 2009-2010 en el gigantesco rebote de sus yields. Y nosotros, debemos tomar muy buena nota de qué ocurre en este momento en los precios de los bonos para interpretar sus verdaderas intenciones. Niveles permisibles y niveles no permisibles. El plan invisible que inminentemente debe convertirse en visible.

Si las bolsas bajan justamente ahora de una manera agresiva no será por sobrecompras o por precios objetivos ya alcanzados. Esa es una respuesta que no me acaba de convencer. Más bien veo un claro motivo de ganar tiempo rebajando tensión en su economía con un nuevo gran impulso alcista en sus bonos. Si hay un gran movimiento es porque su umbral de apreciación puede que haya llegado a su límite o incluso que ante la duda, prefieren no arriesgar más subidas de rentabilidad. No lo veo de otra manera. Si se diera por otra parte la posibilidad de que bonos y bolsas bajaran al unísono, que también es posible, el impacto en su economía sí podría ser más importante. Por eso nuestro amigo Bernanke debe esforzarse y hacer bien los deberes.

Conclusión :

Bernanke debe elegir Bolsa o Bonos. El dilema.

Se acabó el "mundo ideal" de bolsas en máximos y rentabilidades de bonos en mínimos. Es tiempo para dar la bienvenida a Mr "Pánico".

Espero Bolsas Sur (el sacrificio) y Bonos norte (el rebote del muerto) de manera inminente. Y entiendo que en determinados momentos muy importantes como son los actuales, son decisiones que se toman discrecionalmente en un despacho. No creo en las hadas...lo lamento.

Si La Fed toma la elección coherente con su política de manipulación, elegirá el mal menor... bajar las bolsas. Cuando los osos perciban que los mercados ya no están sostenidos....obviamente estarán encantados de ayudar al amigo Ben.

Corolario : Los osos, el nuevo gran aliado de Bernanke, elegidos para alimentar mediante el pánico, la entrada a sus "maltrechos" bonos, aliviando a su vez la presión en su economía, disipando también el final de la QE al acabarse la complaciencia, ofreciendo a minoristas saltar a precios más razonables a la tendencia alcista... y por otra parte ganar tiempo para una recuperación definitiva económica. No deja de ser irónico. Parece "La alianza de las bondades"

Objetivos SPX 1560/1470/1350 (De más a menos probable). Bonos tulipán por encima de 150 (cierre 31/05 140.35)

Obviamente lo comentado aquí no podrá demostrarse, por eso aclaro que es un simple ejercicio de opinión imaginativa. Pero en la medida de lo posible, he tratado de razonarla a mi manera. Y todo sea dicho.... mis inversiones actuales están en función del escenario comentado.

Un saludos a todos desde el infierno.

Gran artículo, Ben. Y el escenario que planteas es muy posible, además que todo parece indicar que así será. Los bonos americanos ahora están en una zona de control importante y supongo que Bernanke querrá que suban desde aquí e inversamente bajen las rentabilidades.

Por otro lado, puede haber una corrección en la bolsa americana desde aquí.

Es bastante probable que los movimientos en vertical de cada uno de esos mercdos se tome un respiro.

Dicho esto...si ya pronosticar la bolsa o los bonos es difícil..hacerlo con el spread o con los dos a la vez...es ya rizar el rizo.

Yo me quemé con esto a principios de 2012. No juegue con fuego osito!

Supongo que es bueno para este negocio contemplar diferentes escenarios posibles, pero sin aferrarse demasiado, no sea que todo salga al revés.

¡Saludos!

Muchas gracias Vicenç. El escenario que veo es ese...los motivos si eso ocurre nunca los sabremos.

Técnicamente por gráfico los bonos están para bajar bastante más...y las bolsas...para subir. Son momentos interesantes sin duda.

Saludos !!

Muy buenas tardes señor Contrarian :)

No es exactamente un pronóstico ese artículo... sino la consecuencia de una política que no ha funcionado. Mi opinión claro.

Si la QE es principalmente manipulación de curva larga de tipos, qué es más importante para ellos ? la bolsa ? o los bonos ? la idea principal radica ahí.

Si a los bonos en este nivel ...y estando su economía como está... se les permite bajar, no es un riesgo para su economía...? qué tiene mayor impacto ? qué es al fin y al cabo la QE ? la QE es de bonos...no de bolsa.

Respecto a mi inversión aclaro porque a lo mejor parece que sea un héroe...es decir, un muerto inminente. Y yo no juego a eso :))

Estoy principalmente corto en bolsa vía ETF. No tengo una posición larga de bonos. Lo que he hecho es cerrar una posición via ETF en cortos de bonos 30 yr, posición que he mantenido un año saliendo bastante bien parado para la que ha caído.

No juego al spread entre ambos. Eso sería muy estúpido por mi parte. Principalmente porque los bonos en mi opinión son un cadáver. Por eso digo que espero "el rebote del muerto"...y eso con mucha suerte siempre que Ben haga lo que tiene que hacer.

Saludos y gracias por el consejo. Tiene toda la razón.

Creo que otros dos objetivos de la Fed mas alla del impacto en.los bonos radican en:

1) Impulsar precio de activos (inmuebles y bolsa) para inducir ese efecto riqueza que en inmuebles puede parecer claro pero en.bolsa como usted suele comentar es mas dudoso por la presencia escasa de los minoristas.

2) Otro canal por el que se quiere impactar en.la economia a traves del.QE son las expectativas de inflacion. Que estas suben para que la gente se lance a consumir ahora. Que esto este funcionando es otro cantar pero es uno de los objetivos explicitos de Bernanke.

Muchas gracias por el comentario Mr Gold

Respondiendo por puntos aunque entiendo que estamos de acuerdo :))

1) Ha conseguido subir los precios en bolsa pero sin minoristas. Fracaso. No hay ilusión, más bien odio por quedarse fuera.

2) Precios inmuebles ? sí, aquí algo ha ocurrido. Motivos ? pues su aplastamiento de la curva de largo plazo en base a martillazos QE ha hecho bien su trabajo. Pero OJO que la curva empieza a subir :)) Y son los mismos alfiles de la FED los que no paran de marear la perdiz.

3) Inflación ? se refiere a la que la FED niega que exista...y que incluso todavía discute la deflación ??? otro fracaso. No digo que no sea un buen plan un poco de infllación. Siempre he defendido inflaciones saludables. Pero OJO nuevamente con ella y su impacto en los bonos. Porque entonces mucho peor si encima su economía no está preparada para ello.

Alguna bondad habrá hecho el plan de la FED...no lo dudo....no sé cual pero seguro que habrá hecho algo. Lo que no sabemos todavía es la parte de "no bondad" , ahí la cosa ya es más peliaguda :))

Hola Lluis !! muchas gracias por el comentario.

Era sólo un escenario que quería exponer de la mejor manera posible. Yo ya visité el infierno cuando me hice el héroe :)) quizás ha parecido una apuesta de ALL IN y nada más lejos de la realidad. Soy bastante prudente.

Si me equivoco, que es muy a menudo, pago la factura. Pero mi apalancamiento es casi nulo con lo cual no "me aferro" como díría Isabel Pantoja :))

Saludos !!!

Y aclaro algo más caballero Contrarian ,

Siempre he dicho que no juego en la Champions ...más bien en la Intertoto :)) es decir...nada de futuros ni historias extrañas que me acercan a la quiebra... Básicamente ETF en efectivo y derivados CFD para juguetear...

No tendría sentido que pareciera "prudente" en mi primer artículo...o al menos esa era mi intención...y ahora pareciera que me lanzo al ruedo con "cuchillo en la boca" a lo Rambo :)) Es sólo mi manera de expresar..

En resumen : soy un mortal. Y disfruto siéndolo.

Un saludo !!

Yo estoy en bolsa pero digamos que reconozco que si esto fuera como la Play Station, que puedes jugar con el nivel 1 o con el nivel 10, me conformo con jugar al 2 o 3 (de momento).

Supongo que como muchos ilusos quise empezar por el nivel 10, por suerte ya sé lo que es y no estoy muerto :)

¡Saludos!

Enhorabuena al autor, enorme artículo. Sagaz poniéndose en la piel de Bernanke y jugar su juego. De esta forma es muy improbable que Vd. se equivoque. La verdad es que una vez que uno se mete en el círculo de "el mal menor" las alternativas se reducen casi por completo. Así que todo se reduce al cuándo, porque el qué es inevitable. (El SP tocó la parte alta del canal alcista de más de cuatro años hace unas dos semanas. Y eso es un dato que nos da el precio. Amén). S2.

Muchísimas gracias por el comentario. Celebro que le haya parecido interesante.

La probabilidad de error siempre está ahí, me gustaría acertar, pero nunca se sabe. Las tendencias naturales de ambos activos están ahí. Y las fuerzas son todavía poderosas.

Un motivo para errar en el escenario del artículo sería por ejemplo que la economía USA tuviera un fuerte repunte sin "peros". En ese caso sí podría tener un disgusto. Principalmente porque siguen mareando la perdiz del final de la QE, al menos en la parte de la compra de MBS. Probablemente, en ese escenario, no tardaríamos en escuchar que la mano de Bernanke afloja su mano fuerte de QE para permitir a la economía volar libre. Sería algo como "ya no es necesaria la mano que me mece la cuna". En ese caso, bolsas arriba, bonos abajo :((

Como no creo en los milagros, espero que se cumpla el escenario del artículo. En cualquier caso, siempre hay que ser prudente o nuestra cabeza puede acabar en un cesto.

Saludos !!!

Hola. Yo pienso que ni en estos momentos ni en unos cuantos años -- los que tarde el proceso de desapalancamiento en madurar -- existe la posibilidad de plantearse un escenario tradicional: bonos abajo, bolsas arriba. ESO sólo podrá aparecer en el menú de opciones cuando el mercado de bonos deje de estar secuestrado por la Fed. Y el problema, que a la vez es una oportunidad, es que esa "liberación" del mercado de bonos no puede ser gratuíta.

De momento continuamos con el mundo al revés: suben los bonos, sube la bolsa; bajan los bonos, baja la bolsa.

El escenario que nos propone en su artículo es muy sólido porque tiene unos excelentes fundamentales: teniendo en cuenta la debilidad intrínseca de la situación económica global en USA, vamos a hacer lo único que podemos hacer sin poner en riesgo el inestabilísimo equilibrio en el que nos movemos. Y los gráficos nos dicen que bolsa Usa en techo de canal superior de más de cuatro años, luego como mínimo corrección proporcional al tamaño del último tramo de subida -- una corrección normal y saludable para luego continuar subiendo sería de un 10-15%, porque hemos subido mucho; y no "sufrirla" no sería nada saludable --; y bonos llevados a la línea de cuello de un hipootético hombro-cabeza-hombro. Y digo hipotético porque en mi modesta opinión si los bonos atravesaran ahora esa línea de cuello, las posibilidades de descarrilamiento general se ampliarían de inmediato. ¿ Se imagina qué pasaría con los bancos -- y con las bolsas -- si su cartera de bonos soberanos se depreciara considerablemente a consecuencia de una rápida subida de los yields ?. Mejor no.

Yo espero, por tanto, que sigan con el secuestro y no suceda, pero no le quito ojo por si acaso. Por si se convierte en una oportunidad.

Un placer.

Gracias Ricardo por el nuevo comentario.

Pues no puedo quitar ni una coma a su comentario...porque creo en él. Esa es la situación para mí efectivamente. Usted lo explica perfectamente.

Y como ya comento en el artículo. Los bonos espero que hagan "el rebote del muerto". Si eso ocurre, me volveré a poner corto. Pero arriba, no ahora. Y para mucho tiempo. Ahora entiendo que es la bolsa el eslabón más flojo...el sacrificio fácil. Por eso no me arriesgo al spread. Sólo bolsa.

Esta mañana precisamente comentaba con algunos compañeros que ya están invitando a bajar las bolsas los alfiles de la Reserva Federal. Es la invitación a la nueva fase de "las bolsas ya no tienen nuestra protección". Algo nuevo, el pre-anuncio de lo inevitable en mi opinión.

Esto es lo que ha dicho Fischer "No podemos seguir pendientes de no contentar a los mercados, si no le damos su "cocaína" monetaria"

Todo me parece una trama...no creo en el azar...ni en el mercado libre....no con estos precedentes de manipulación miserable de unos y otros. Siguen un guión. No veo más que eso.

Pronto veremos si se desencadenan las circunstancias.

Saludos y un placer !!!

Y aclaro una última cosa.

Veo ese guión ...porque yo haría exactamente eso en su lugar. Ni más ni menos.

saludos !!

Coincido con Vd. Los mercados organizados y regulados del mundo -- que diría ASC -- son obra del hombre. Y éste siempre tiene un guión y deja sus huellas en todo lo que hace.

Establecida la hipótesis, haremos la apuesta y vigilaremos su cumplimiento. Suerte.