Hace menos de un mes tuvimos noticias de que un estudiante había detectado un gravísimo error de cálculo de Excel de los profesores Reinhart y Rogoff en su celebérrimo estudio sobre niveles de deuda y crecimiento. Este estudio es uno de los más citados en los últimos años, porque relaciona el nivel de deuda con el de crecimiento y ha sido uno de los principales argumentos esgrimido por aquéllos que defienden una reducción de la deuda por parte de los estados.

La fuerte controversia sobre el estudio de Reinhart y Rogoff, no solo orbita alrededor del reconocido error de Excel, sino sobre su forma de elegir los datos y, en definitiva, la forma en que fueron cocinadas todas sus conclusiones.

No soy político ni economista y por tanto no hablaré de economía política y muchos menos hablaré de si es mejor una buena tijera para recortar el gasto o mil tropecientos millones más para estimularlo. Como decía José Espronceda:

"Allá muevan feroz guerra

ciegos reyes

por un palmo más de tierra,

que yo tengo aquí por mío

cuanto abarca el mar bravío

a quien nadie impuso leyes"

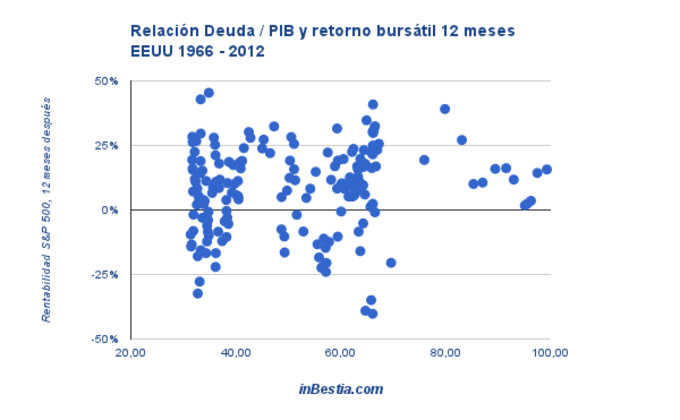

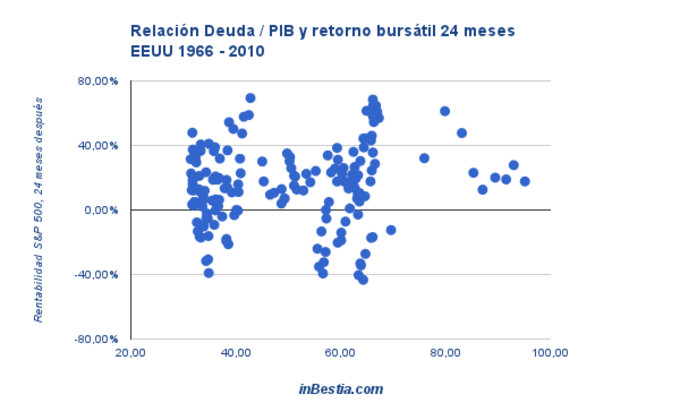

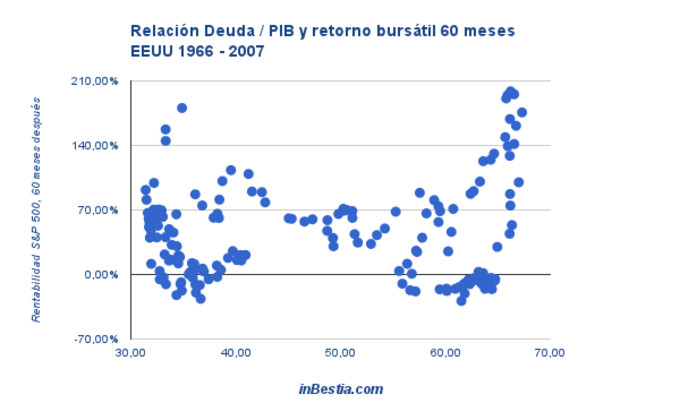

Pero sí hablaré de deuda y retorno bursátil y lo pondré sencillo: El nivel de deuda con respecto al PIB carece de capacidad para informarnos lo más mínimo de que va a hacer la bolsa a X años vista. Es completamente absurdo decir "soy bajista en bolsa porque la deuda es mucha" tanto como decir "soy alcista en bolsa porque la deuda es poca" o "soy alcista porque el Barça ha ganado la liga". Simplemente no hay relación:

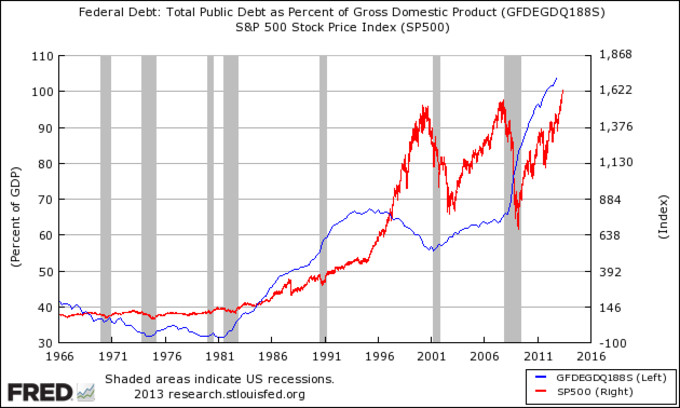

En EEUU, entre los años 1966 y 1981 el nivel de deuda descendía lentamente y se mantenía en niveles objetivamente bajos. Sin embargo la bolsa no obtuvo grandes retornos en aquélla época; época que muchos llaman "secular bajista". A partir de los años 80 el nivel de deuda se incrementó y así lo hizo la bolsa. Luego, a partir de mitad de los noventa el nivel de deuda empezó a reducirse y la bolsa continúo subiendo hasta marzo de 2000. Finalmente, la deuda volvió a aumentar en el momento en el que la bolsa hizo suelo en 2002 y siguió subiendo a medida que la bolsa colapsaba en 2008 y esa misma deuda sigue subiendo una vez se ha vuelto a máximos históricos. En fin, se ve que no hay ningún tipo de relación aparente y eso confirman los datos no solo observándolos visualmente:

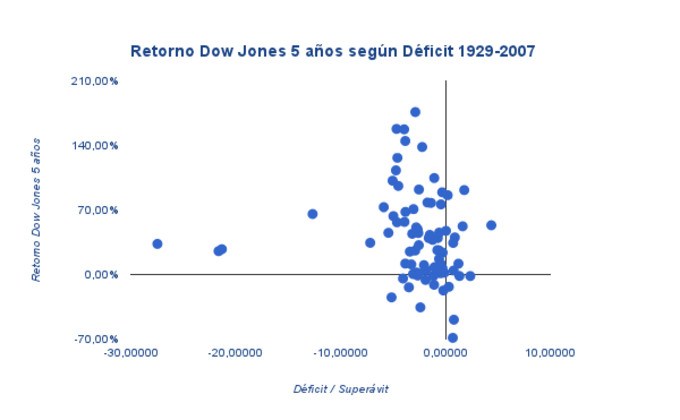

Así que cuando escuche al próximo gurú bursátil unir las palabras deuda y bolsa...recuerde que no hay relación entre ambas. Y tampoco entre déficit/superávit ni bolsa:

En inglés dicen "mumbo jumbo" en español decimos "agua de borrajas".

Un placer leer tus artículos ¡además con una cita de un poema! ¡Saludos!

Hugo, creo que te equivocas desde el fundamento. Evidentemente no se puede correlacionar directamente debt-to-gdp ratio con rendimiento bursátil, porque hay infinitas otras muchas variables que toman parte en el comportamiento bursátil. Por tanto, todas esas regresiones que muestras me recuerdan al método psicodiagnóstico del test de Rorschach, que dicen bien poco o nada, fantasía al gusto del especialista, en cualquier caso.

En segundo lugar, decirte que indirectamente, un estado soberano y su nivel de endeudamiento, va a determinar la manera de hacer frente a su futuro. Y las empresas que coticen en su sistema bursátil se verán afectadas de ello. Como si de una familia se tratara, a la que el banco trata mejor si no tiene deudas y unas cuentas saneadas. Un estado con poca deuda no sólo tiene más capacidad de inversión y endeudamiento, va a atraer más inversión exterior y confianza en su sistema financiero y bursátil.

Pero esto sólo eran un par de prolegómenos a la inconsistencia de tu post. La idea fundamental que creo patinas, es que en los gráficos que muestras deja bastante claro, que cuanto más deuda, más expansión monetaria, más apuntes contables utilizándola como deuda colateralizada. Y ¿Dónde va todo ese nuevo dinero que permite la reserva fraccionaria bancaria ? Se dirige a los mercados de capitales. Creando burbujas de dinero fiduciario; y una detrás de la otra.

El caso más espectacular es desde la ya descarada monetización de deuda por la Reserva Federal desde 2009, en que el incremento en el ratio y el del SP500 es calcado. A la vista está!!

Por cierto. Que no recuerdas de lo que es un CDO o un CMO? La deuda colateralizada origen del credit crunh de 2008. Money is debt, Dinero es deuda. En inglés y español son la misma cosa.

Demasiada ideología y teorías en tus palabras. Yo solo escucho datos y los que tengo, por pobres que sean, me dicen que no hay relación entre deuda y bolsa.

Y no dicen nada no ya con unas regresiones. Sino a ojo. En 1946 se alcanzó un nivel de deuda mucho más grande en EEUU y lo único que se vió fue 20 años bursátilmente excelentes.

En Japón la gente comete el error de ponerse en la idea de que "se compró en 1990", pero no es mi culpa que la gente caiga en ese sesgo.

Hugo, mis teorías se apoyan también en datos. Por cada bono de USD 10 millones, existen USD 9 millones de nuevo dinero cuando se usa como colateral. Y la multiplicación del dinero es exponencial si no hay freno. Una economía que ha puesto más énfasis en los resultados de explotación financieros que en los de la economía clásica, ha fomentado un monstruo como el que ahora tenemos. Y no quiero entrar a valorar tus resultados operativos e inversiones; y espero que te vaya muy bien. Pero ni por muy ricos ni muy pobres que dices que son tus datos, no te fíes ciegamente de ellos. Porque ni la economía, ni la bolsa ni las finanzas son una ciencia exacta. Si no, todo lo contrario. Los datos son completamente interpretables, sujetos a una condiciones particulares, y también muy manipulables! Que se lo digan a los de Enron… o a los que nos pillan más cerca: a Rato, a las Big Four y al Gobierno con la estafa reciente que es Bankia. A mí los números, ratios, correlaciones, distribuciones y demás me flipan, pero no son mi religión. Prefiero el pensamiento libre: la ideología como tú dices. Sin los que ven los ideales, aun estaríamos en la caverna. Pregúntale a Platón. Perdón, que está muerto.

Yo miro datos directos. No me importa la cantidad de dinero que se crea si no consigo con ello saber que hará la bolsa a x tiempo vista....de eso hablo. De bolsa y nada más.

Tu me hablas de economia, de ideas y de eso puedo hablar, pero no tiene mucho que ver con la bolsa.

Platón era un teórico. Yo soy un empirista.

Ya lo decia Kostolany, para que la bolsa suba, hace falta dinero... y cuando hay dinero? Cuando se incrementa la deuda, apalancamiento! Cuando se reduce la deuda, precisamente es el dinero lo que no abunda.

con eso te sitúas en contra de la tesis de Hugo...

Cuando toque devolver esa deuda y deje de abundar el dinero, ¿se hundirá la bolsa?

1- CONCEPTUALMENTE, toda deuda es un peso para el futuro. Es consumo presente que deberá pagarse con trabajo del futuro. Es pan para hoy y hambre para mañana. ¿es eso discutible? Pues sí: en la medida en que esa deuda sea productiva y genere más riqueza, ó a nivel Estado, en la medida en que se invierta en obras públicas que generen trabajo, consumo y más inversión (efecto multiplicador de Keynes). Es un debate complejo, pero quedándonos en lo simple, toda deuda debe ser devuelta en un futuro. Parte de nuestro trabajo futuro generará riqueza que no será para nosotros, sino para nuestro acreedor. Si es nacional, el dinero se queda en casa (bien), si no, se va fuera. Si el acreedor de EEUU es China, significa que parte del trabajo y riqueza futura de los americanos, ya pertenece a China...

2- A nivel LÓGICO: no se puede demostrar la existencia de Dios, pero tampoco se puede demostrar su NO existencia. El hecho de que no se demuestre que existe, no implica que quede demostrado que no existe. Del mismo modo, el hecho de que dos variables NO estén correlacionadas, ¡¡¡ no significa que no exista relación entre ambas !!! ¿Cómo vamos a sacar alguna conclusión del estudio aislado de dos variables en medio de un océano de variables que es la economía? Sobre todo después de la conclusión conceptual del punto 1...

3- GRÁFICO: Yo sí veo alguna relación: hasta 1982, ambos lateral-bajista, a partir de ahí, subida hasta 1993, donde la deuda empieza a caer. Es el boom de internet, años 1995-2000, y podemos asumir que surgen otros factores "distorsionadores" y más relevantes... que acaban como ya sabemos. Desde el año 2000, la deuda vuelve a girarse, y en 2003 el SP500 toca suelo y sube. Parece que la deuda se adelanta 3-5 años. Incluso menos en el subidón desde 2008-09. No hay correlación matemática, pero a simple vista, no me parece que sean dos series totalmente inconexas.

CONCLUSIÓN

Por supuesto, si buscas relación estadística, no la vas a encontrar. En eso tienes razón: no se puede decir con base científica que mucha deuda implica bolsa bajista a 5 años, ni a 10 ó 20 años. Ese razonamiento pseudo-científico no es correcto.

Pero tampoco lo es decir que "no hay relación". Yo no me pongo bajista por la deuda, pero tengo en cuenta que es un factor negativo, un factor que resta, de cara al futuro. Quizá nuevas revoluciones energéticas ó industriales permitan seguir dando la patada hacia adelante indefinidamente. Ya sé que tu mensaje es puramente práctico, y en eso estoy de acuerdo: NO SE DEBE INVERTIR EN BASE A SI LA DEUDA ES ALTA Ó BAJA. Pero no caigamos en el error de lanzar el mensaje contrario de que la deuda no tiene importancia sobre el crecimiento a largo plazo, ¿no te parece?

Hola Niko, yo no soy economista, pero os leo a todos, y pienso, pero la deuda en el caso concreto de EEUU ¿en realidad qué es? ¿una tropibillóncifra qué alguien piensa pagar? y como seguramente me moriré y seguirán hablando de lo mismo...si hablamos de deuda en términos absolutos no le veo ninguna relación para tomar decisiones de especulación en bolsa (al menos por ahora en el caso concreto de USA) y a no ser que se utilice dentro de otras muchas derivadas relacionadas.

No hace falta que nadie me conteste, seguramente divago. ¡Saludos!

Hola niko

el otro dia mirando un grafico de Perpe vi en Singapur que en 10 años prácticamente la deuda estatal no ha bajado del 90 % .

La carga que suponen los intereses en España son 40.000 millones , un 12% del presupuesto .

al final si computas deuda privada etc no es lo mismo

que quien reciba el pago de la deuda sea español o un fondo extranjero que lo repatrie .

tal vez lo que no tenga ningún valor sea el nivel de deuda en si y lo que importen sean otros parámetros .

los mas de 20 años que lleva Japón aguantando si la deuda estuviera en manos extranjeras es bastante probable que no hubiera aguantado .

Creo que mas que deuda es con quien la tienes y a que plazo .

un abrazo