Cuando sucede una caída de esta índole, al igual que en otras ocasiones, la confianza tarda en recuperarse, y los miedos siguen en el cuerpo, y en la mente.

Partiendo del análisis técnico, tenemos bastantes sospechas, de que nos encontremos ante un suelo contundente, eso no significa que pueda haber alguna caída adicional, pero que en ningún caso se puedan perder los mínimos anteriores.

Rentabilidades 2018:

S&P 500 ANUAL: +2.19% (13.43% variación entre máximos y mínimos)

NASDAQ100 +5.85% (13.93%)

NASDAQ INTERNET +11.70% (13.20%) (gran triunfadora)

Ya comentábamos en el anterior articulo hablando del "crash mediatico" (link) que el Nasdaq internet apenas había caído, y como aprecian está prácticamente a tiro de máximos.

¿Suelo fiable?

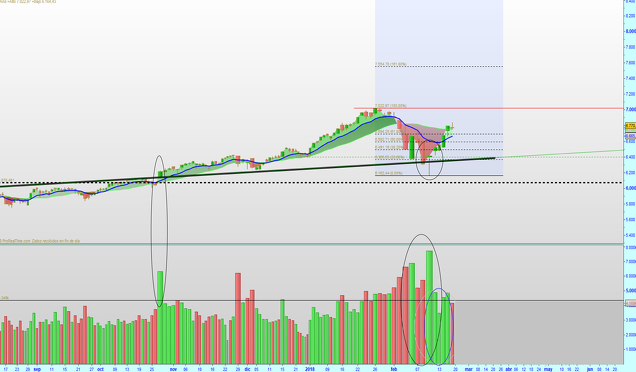

S&P 500 DIARIO

Aqui la excusa para los bajistas, es que no se ha superado el 61.2% del fibo de la caída, cosa que ya ha ocurrido en Nasdaq 100, y Nasdaq Internet, indices en los que SI se ha superado dicha zona fibo de retroceso..

Desde mi punto de vista, viendo las velas y el volumen, más las divergencias creadas, y como recupera con volumen superior a las anteriores subidas, me hace ver fiabilidad en el rebote, la duda es ver si lo va a hacer en forma de V o de W, de momento hay que apostar porque será vertical.

NASDAQ 100 DIARIO

Aqui se aprecia de una manera más bestia el suelo capitular con volumen, las dudas de la caída del viernes son nulas, apenas existió volumen, el Nasdaq 100 sí ha superado esa zona última de fibo. Para mí es un suelo de libro, otra particularidad que sigue vigente el último gap alcista, eso da una pauta alcista de salto de escalón histórico.

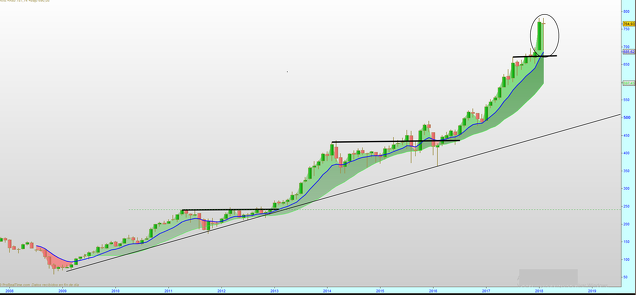

NASDAQ INTERNET MENSUAL

Como comentaba, está prácticamente en máximos, y está dejando un dibujo de vela mensual de total martillo.

¿Ven compatible un crash de mercado sin este sector caer?

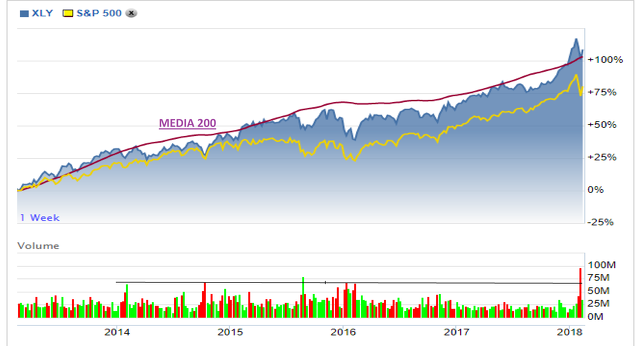

Otra de las cuestiones a estudiar, es que la relación entre consumo discrecional y básico sigue alcista, muy alcista, y esto también es incompatible con un mercado bajista.

El primero funciona como un sector de apetito por el riesgo y en él encontramos empresas como Amazon, Walt Disney, Nike, Starbucks, etc. El segundo funciona como un sector defensivo y en él encontramos empresas como Colgate, Procter&Gamble, Altria, Coca-Cola, etc,

Se establece una curiosa relación entre estos dos sectores de consumo. En mercados con sentimientos de apetito por el riesgo, el sector cíclico (XLY) lo hace mejor que el de consumo básico (XLP) y al revés, en entornos de pesimismo el sectorial de consumo básico lo hace mejor.

Histórico: CONSUMO DISCRECIONAL VERSUS CONSUMO BASICO:

Antes del “crash” del 2008 hubo una rotación desde el sector cíclico (XLY) hacia el de consumo básico (XLP)

- Esa rotación marcó una divergencia de unos 3 años entre el S&P 500 y el relativo XLY:XLP. Los inversores fueron rotando lentamente hacia sectores más seguros antes del estallido de la crisis financiera del 2008.

- Cuando el S&P 500 hizo suelo en 2009, el relativo XLY:XLP hizo suelo unos meses antes marcando una divergencia.

- Desde el 2009 el XLY ha sido más fuerte que el XLP y estos últimos años ha creado un canal alcista. De momento no se aprecia un cambio de tendencia.

- A pesar del actual entorno negativo en los mercados, no se aprecian divergencias que nos indiquen que estemos ante una caída de los mercados como en 2008 o como otras caídas de menos duración como la acaecida en 2016.

Pero es más... como se aprecia, está rompiendo máximos históricos. Para mí esto es incompatible con un mercado bajista, o inminente crash de mercado.

Consumo basico versus discrecional:

Aquí lo acercamos un poco mas, como ven el final de 2017 e inicio de 2018 es motivo de ruptura alcista, de la misma manera relaciono al S&P500, como apreciáis en la caída dura de 2016 (enero/febrero) el sector dio pistas,

Consumo discrecional y SP 500:

Aquí lo relaciono con el SP500 y la media de 200 sesiones, la gráfica es de semanal. La conclusión es que el precio del consumo discrecional se encuentra por encima de la media de 200 semanas, las veces que esto no ocurre, hay peligro de caídas en el SP500 (2016), y las veces que se sitúa por encima, las subidas son generalizadas.

Por todos estos aspectos, que no son los únicos, ya que la tendencia es alcista de largo plazo (eso es indiscutible) se me hace difícil pensar en un crash de mercado.

Es mas, es el mercado tradicional (energía, materias primas) el que más está tardando en recuperar. Buena culpa la tienen las Amazon, Netflix etc etc, y de las TOP5 Amazon está alcanzando a Microsoft, Apple sigue muy fuerte, y de la reciente caída Alphabet está tardando algo más en recuperar.

En España, como comento en mi anterior articulo (link) el IBEX SMALL CAP está ya este 2018 a +5.76%, mientras el ibex 35 está en -2.11%. recientemente han roto resistencias valores como Renta Corporación, Talgo o Airbus.

En cuando a los fondos españoles TOP este 2018, todo sigue en la misma linea, se aprecian en los primeros puestos los relacionados con el LATAM, los relacionados con el tecnológico/internet. Y del estilo value, Valentum y Andromeda Value consiguen revalorizaciones superiores al 4%, pero lógicamente son muy pocos fondos los que obtienen rentabilidad positiva.

Por lo tanto, tecnológico, consumo discrecional, e Internet, y del mercado doméstico, empresas del small cap. He de decir que el ibex medium también se revaloriza un +2,42%, del ibex 35 mejor ni hablo. Aunque me parece que está altamente infravalorado, siempre hay que estar en lo más fuerte.

Saludos y suerte.