Hace unos días llevábamos a cabo en otro post un breve análisis técnico de la evolución del precio del futuro WTI. A partir de entonces, el precio ha ido desarrollando un desplazamiento horizontal que no nos permite apreciar si se producirá en cambio de tendencia o persistirá la caída del precio del barril.

Considero por tanto, que en este momento, que el análisis fundamental nos puede proporcionar más información sobre la probable evolución de los precios. Sin embargo, este tipo de análisis no es sencillo existiendo factores a favor de ambos tipos de tendencia, lo que por otra parte, en los mercados, no es nada nuevo.

En este sentido, el menor crecimiento económico, influenciado por la guerra comercial entre US y China y sus repercusiones globales hace pensar en una menor demanda y debilitamiento del precio. Y efectivamente, tanto la International Energy Agency (IEA) como la US Energy Information Administration (EIA), han rebajado sus expectativas de crecimiento de la demanda.

LA IEA en su Oil Market Report de 15 de mayo rebaja el crecimiento global de la demanda de petróleo hasta 1,3mbd para 2019, de los que 1,1mbd (85% del incremento total) corresponden a países no-OCDE, y 0,7mbd (54% del incremento total) a China e India.

Y por su parte, la EIA, en el This Week in Petroleum de 12 de junio, indica que el PMI de manufacturas estadounidense se ha situado en su nivel más bajo desde 2009 y el PMI de manufacturas chino en 49,4, por debajo de 50, indicando una menor actividad y consumo de crudo, presionando el precio del barril a la baja, ya que el consumo de crudo en los sectores de manufacturas supone un input más importante que en los servicios, reflejándose por tanto en mayor medida que en la economía en su conjunto a pesar de que los servicios supongan un mayor porcentaje del PIB.

Hecho que ha contribuido a que la EIA haya rebajado sus estimaciones de incremento de la demanda en 2019 a 1,2mbd, reduciéndola en 0,2mbd con respecto a sus previsiones de mayo.

Pero en sentido contrario, un incremento de tensión en Oriente Medio también puede provocar una elevación de precio considerable, tal como pudimos apreciar el día 13 de junio con el ataque a dos buques. Siendo esto debido a que un bloqueo del estrecho de Ormuz, y siempre que no se vieran también afectados los estrechos de Bab el Mandeb y Suez, reduciría la oferta de crudo mundial de forma significativa, como ya había comentado anteriormente , ya que por este estrecho pasa el 30% del crudo comercializado por vía marítima y el 20% del consumo global.

Sin embargo, considerar los datos de oferta y demanda globales para evaluar el equilibrio del mercado y determinar el precio del barril es un análisis simplista, ya que en estos momentos, el análisis de los datos totales de oferta y demanda solo tienen importancia relativa, siendo esencial distinguir por el lado de la oferta entre los distintos tipos de crudo y sus calidades.

En este sentido, datos recientes de la IEA habían informado que en el 1T 2019 se había registrado un superávit de oferta de 700.000bd . Sin embargo, un análisis más detallado nos indica que se ha producido un exceso de oferta de crudo ligero y una escasez de crudos medios y pesados, lo que da lugar a un superávit porque la oferta de crudo ligero ha sobrepasado a la escasez de crudos medios y pesados.

Esta distinción entre tipos de crudo es importante porque la oferta de crudo global no supone una estimación correcta del grado de oferta debido a las características de las refinerías, adaptadas al procesamiento de crudos de determinadas características. Y por ejemplo, las refinerías diseñadas para procesar crudos medios y pesados no pueden utilizar como input los ligeros; y otras utilizan mezclas de crudo de unas características específicas de densidad y contenido en azufre que no poseen ni los crudos ligeros ni medios y pesados, de tal forma que se llevan a cabo mezclas de distintos tipos de crudo para adecuar el input de las refinerías a sus características de procesado.

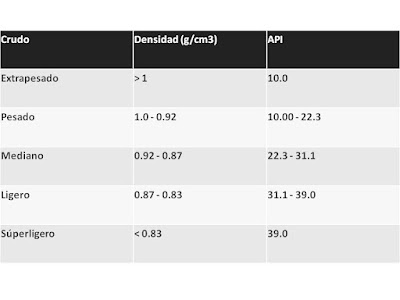

Como resumen, para los no iniciados en el tema, indicar que la calidad del crudo se determina en función de su densidad y contenido en azufre. La densidad se traduce en grados API, siendo este el índice utilizado como referencia, suponiendo un mayor grado API menor densidad (tabla).

Y según el contenido de azufre, la EIA define petróleo dulce (sweet) aquel con menos de un 1% de azufre, y ácido (sour) el que tiene más de ese porcentaje, siendo los de mejor calidad los menos densos y de menor contenido de azufre.

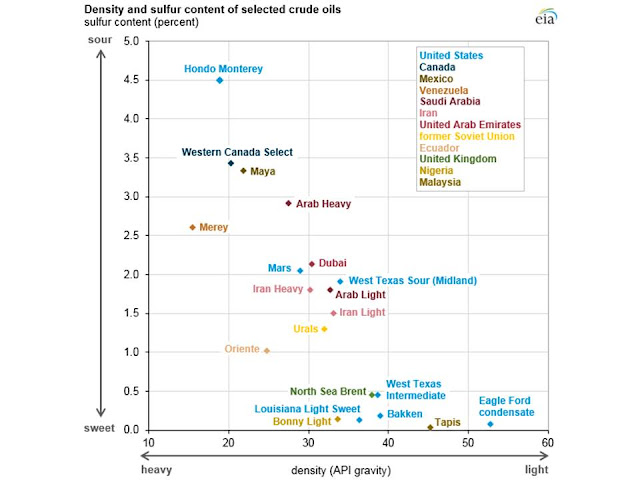

Por tanto, en función de estas características, se puede clasificar la calidad de los distintos petróleos de distintos orígenes (figura siguiente). Pudiendo observarse como en general los petróleos estadounidenses (abajo-derecha en la figura) presentan buena calidad, mientras que el Maya mejicano y el Western Occidental canadiense (arriba-izquierda) son de peor calidad.

Figura.- EIA: Changing quality mix is affecting crude oil price differentials and refining decisions

La existencia de distintas calidades de crudo implica la existencia de distintos precios para cada calidad, aunque estos se muevan de forma más o menos paralela, presentando lógicamente los de mayor calidad, mayor precio. Pudiéndose llevar a cabo una comparativa de los distintos precios a través de Oil Price .

El hecho a considerar en estos momentos es que la oferta de crudo pesado está restringida como resultado de los problemas geopolíticos y de las sanciones estadounidenses a Venezuela e Irán, menor producción mejicana y cuellos de botella en Canadá , además de los recortes de producción de la OPEC+ . Mientras que la producción de crudo ligero estadounidense (fundamentalmente shale oil) sigue incrementándose. Lo que produce una escasez relativa de crudo pesado y sobreoferta de crudo ligero, reduciéndose el spread de precio entre ambos tipos, ya que la reducción de la oferta de los pesados incrementa su precio.

Esta situación se produce porque el mix de petróleo (densidad y contenido de azufre) que las refinerías americanas pueden procesar es intermedio, se mezcla crudo ligero y pesado hasta obtener una mezcla óptima para ser procesada. Es decir, no pueden procesar únicamente el crudo ligero producido en US, y eso hace que el excedente incremente inventarios o se destine a la exportación.

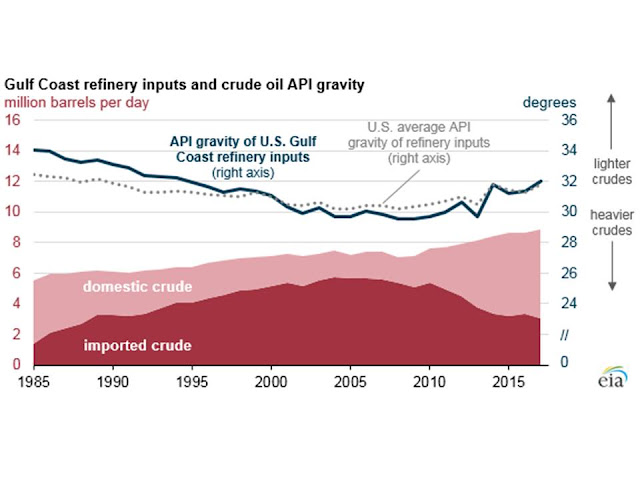

De hecho, las refinerías estadounidenses, y especialmente las del Golfo de Méjico, han incrementado los grados API del petróleo que procesan (figura siguiente) debido al incremento, desde el año 2008, de la producción de crudo ligero doméstico, fundamentalmente procedente de la cuenca Permian con un grado API>40. Lo que al mismo tiempo ha dado lugar a un cambio en el tipo de derivados producido, ha reducido las importaciones y ha incrementado los márgenes de las refinerías.

Figura.- Crude oil entering Gulf Coast refineries has become lighter as imports have declined

Entre 1985 y 2008 se modificado la densidad del mix de crudo procesado (crude slate) por las refinerías del Golfo de Méjico, reduciéndose desde los 34,1 grados API de 1985 a los 29,5 en 2008, al mismo tiempo que se incrementaban las importaciones de crudo desde los 1,4mbd de 1985 hasta los 5,8mbd en2004. Tendencia que revirtió entre 2008 y 2017, incrementando los grados API del crudo procesado hasta 32 al mismo tiempo que las importaciones se reducían hasta 3,1mbd.

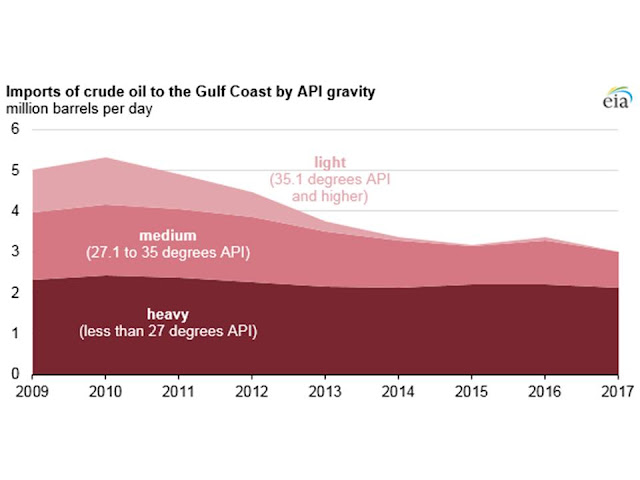

La reducción de importaciones ha sido una consecuencia lógica del incremento de producción estadounidense. Pero es importante destacar que la reducción de importaciones no fue homogénea por tipo de crudo, sino que la producción doméstica redujo en su totalidad la importación de crudo ligero mientras que la de crudo pesado se mantuvo (figura siguiente). De tal forma que si en 2008 las importaciones de crudo pesado (API<27) constituían el 46% del total de importaciones de la región, en 2017 constituían el 71%.

Figura.- Crude oilentering Gulf Coast refineries has become lighter as imports have declined

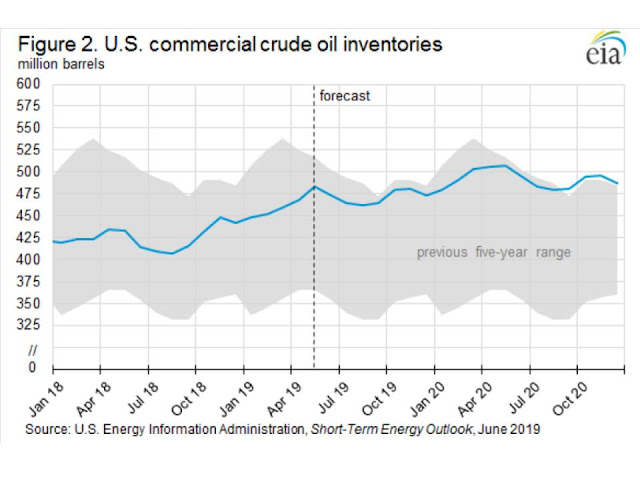

Pero además de la producción, otro de los indicadores estándar a vigilar es la evolución de los inventarios. Y la EIA en su This Week in Petroleum del día 12 de junio nos indica que estos se han incrementado en una época en que suelen reducirse, aumentando en 15,7mb en mayo comparado con una reducción de 2,1mb observada en la media de cinco años, dando lugar a un stock de 38mb superior a la media, previendo además, como muestra la figura siguiente, que el stock continúe incrementándose, lo que en principio es una señal bajista.

Figura.- This Week in Petroleum del día 12 de junio.

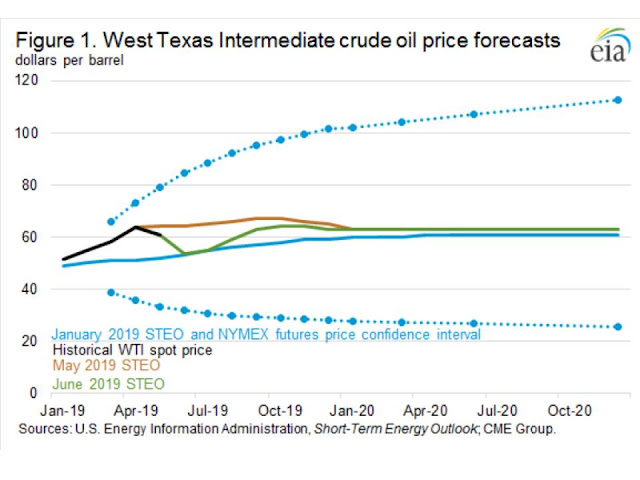

En vista de los datos, la EIA espera que el precio del barril WTI presente una media de 59$ y 63$ en 2019 y 2020 respectivamente, frente a los 65,23$ de media en 2018 , rebajando en junio el precio para 2019 en 4$ con respecto a sus previsiones de mayo.

Indudablemente es muy complicado hacer predicciones sobre la evolución del precio del crudo dado el gran número de variables implicadas, empezando por el comportamiento de la geopolítica, de Trump y de la OPEP+, que condicionan la macroeconomía, la oferta y la demanda, así como los niveles de stock y de producción de crudo; lo que da lugar a que los intervalos de confianza en que se mueven los futuros sea realmente amplio (figura siguiente).

Figura.- ThisWeek in Petroleum del día 12 de junio.

Entre los factores que podrían evitar una caída del precio, además de la tensión en Oriente Medio, se encuentra la previsible continuación de los recorte de producción por la OPEC+, dados los niveles de precios actuales y los breakeven fiscales (precio del barril que requieren estos países para equilibrar sus presupuestos). A pesar de que persiste cierta incertidumbre sobre la postura que adoptará Rusia, que por otra parte se ha visto perjudicada por la contaminación de crudo en sus oleoductos que exportan crudo a Europa Oriental.

Rusia parece que no se encuentra incómoda con precios de 60-65$/b, dado que sus presupuestos han asumido un precio de 40$, cuando además teme que la producción estadounidense pueda reducir su cuota de mercado global. Por el contrario, en el caso de los países de la OPEP, el FMI estima un breakeven fiscal para Arabia Saudí de 85,4$/b , y para la media del resto de países de la OPEP de Oriente Medio de 82,4$, muy lejos de los precios actuales. Motivo por el que es previsible que se mantengan los recortes de producción, aunque ello no implica necesariamente que logren elevar el precio, por lo menos hasta donde desean.

Pero otra incógnita a tener en cuenta es la evolución de la producción estadounidense, que creció un 17% en 2018 hasta alcanzar los 10,96mbd, superior al máximo alcanzado en el año 2017, proyectando la EIA que continúe creciendo hasta los 12,3 y 13mbd en 2019 y 2020 respectivamente. . Estimaciones de producción de tight oil que la EIA ha ido reduciendo progresivamente , al mismo tiempo que otras estimaciones indican que el crecimiento de producción estadounidense será muy inferior, del orden de la mitad o menos de lo previsto, unos 0,3-0,5mbd.

Esta incertidumbre en cuanto a la evolución de la producción de la industria estadounidense se produce por varios motivos, financieros y técnicos. El sector ha estado operando a pérdidas mucho tiempo, produciéndose quiebras y concentrándose, al mismo tiempo que han entrado grandes multinacionales.

En cuanto a los factores técnicos, cabe destacar que los incrementos de producción llevados a cabo por los avances tecnológicos, aunque reducen costes, probablemente no incrementen la producción por pozo, sino que la aceleran, lo que de ser cierto, únicamente implicaría llegar al pico de producción más rápido.

Los datos muestran, por ejemplo, que la industria, en 2018, gastó 70.000mill $ en perforar 9.975 pozos para extraer gas y crudo, de los que 54.000 mill $ lo fueron en tight oil, y de estos, el 70% simplemente compensaron la declinación de producción, siendo responsable del incremento el 30% restante, ratio que probablemente empeorará a medida que incrementa la producción y es necesario perforar más pozos para compensar la declinación de la producción. Cuando además, esta situación puede empeorar debido a que hasta ahora, la extracción se ha producido preferentemente a partir de “sweet spots” o áreas más productivas.

Este hecho es importante, ya que el principal yacimiento estadounidense es la cuenca Permian, que produce unos 4,1mbd de shale oil y supone del orden de 1/3 de la producción total estadounidense y la mitad de la producción de de shale oil estadounidense, cifrada en 8,4mbd . Por lo que dada la gran importancia del shale oil en la producción estadounidense y las dificultades financieras y técnicas que podrían surgir, hay que ser muy cauteloso con los niveles de producción futura, en mayor medida cuando, como ya habíamos comentado, que las posiciones abiertas de futuros se han reducido, lo que es un indicador de menor producción futura.

Por tanto, la combinación de una mayor dificultad de financiación, necesidad de mayor inversión para mantener la producción, limitadas mejoras de eficiencia, así como haber explotado ya los pozos más productivos, da lugar a pensar que como poco, será complicado mantener los niveles de incremento de producción actuales, lo que antes o después tendrá su reflejo en el precio.