Las dos últimas sesiones, especialmente en Wall Street que sigue siendo el mercado que marca la tónica general, han sido especialmente intensas a la baja, con una caída acumulada en dos días mayor al -5% y con el S&P 500 declinando un -2,77% sólo el viernes.

El movimiento es importante, porque tras el fuerte rebote desde mediados de marzo, se habían reducido muchas ansiedades y se habían creado nuevas esperanzas alcistas. Desde ahí, en tierra de nadie tras dicho rebote, muchos esperaban acontecimientos y estos parecen haber empezado a desarrollarse. La mala noticia es que la dirección que parecen buscar los mercados es a la baja.

Muchos inversores siguen bajo la ensoñación de la última década larga del sueño americano, donde el objetivo manifiesto de la FED era promocionar que los inversores compraran las caídas (el célebre buy the fucking dip) con el objetivo de apuntalar el crecimiento y el efecto riqueza en un mundo más deflacionario que otra cosa.

Pero estos muchos inversores, bajo la inercia de esa larga década de mercado alcista, parecen no entender -o no querer ver- los titulares de las portadas de los periódicos en la actualidad, donde aparecen los miembros de la FED diciendo que para bajar la inflación, que se les escapa, han de matar el ciclo económico. Este ya no es un mercado de buy the fucking dip, sino de sell the rip (vender las subidas). No es mi opinión, no mate al mensajero, es lo que la FED desea.

Esta FED señala que un "soft landing" o aterrizaje suave de la economía es posible, mas la historia muestra que esto no parece probable. Esta semana Jerome Powell, presidente de la FED, ha señalado que harán "todo lo que puedan" para lograr ese soft landing, que en el lenguaje críptico de la FED es algo así como decir que los inversores se agarren a los asientos porque vienen curvas.

La notable caída del mercado estos dos últimos días, parece ser el principio de la aceptación de esta nueva realidad. No ya en valores calientes, semichicharros y otras perlas del montón, sino incluso entre los valores blue chips que durante los últimos años han sido los absolutos líderes. Google ha roto a la baja:

Y otros valores como Microsoft están en ello:

¿Por qué esta es una mala noticia para los inversores? por algo que ocurre siempre. Al final de un ciclo alcista, los inversores tienden a refugiarse en los valores blue chip que perciben como más seguros, con ingresos más estables, negocios menos dependientes del ciclo económico y sin apenas competidores. Por ello estos valores lo hacen relativamente tan bien en esas fases finales de los mercados alcistas.

Pero incluso la gravedad afecta a los valores con mejores alas y cuando las alas de estos anteriores líderes del mercado empiezan a arder, todo se viene abajo. Es la confirmación de que ha comenzado un mercado bajista.

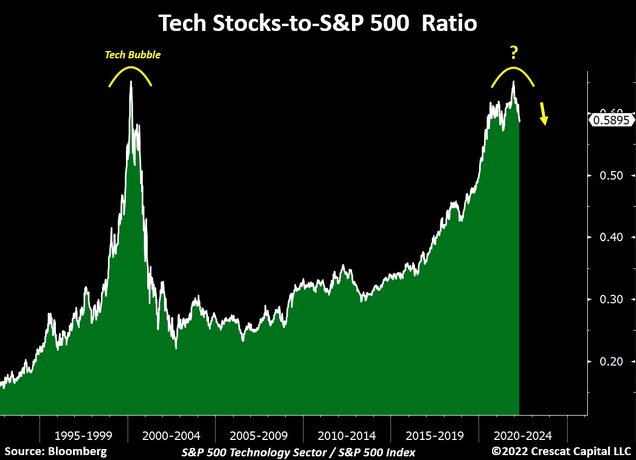

En pocos meses todo parece haber cambiado. Lo que antes lideraba, ahora ha empezado a ir peor que lo demás:

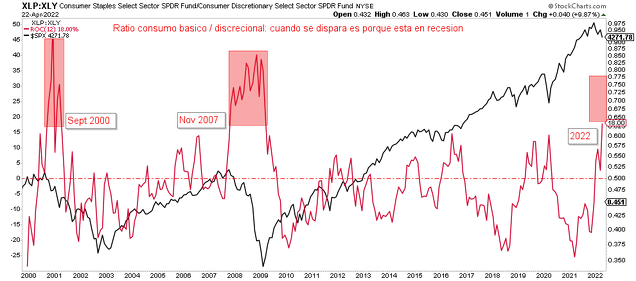

Y analizando el comportamiento interno del mercado, los sectores defensivos lo están haciendo mucho mejor que los cíclicos, en una magnitud, por favor no se mate al mensajero, que sólo se ha visto en 2000 y en 2007, el comienzo de los dos últimos grandes mercados bajistas.

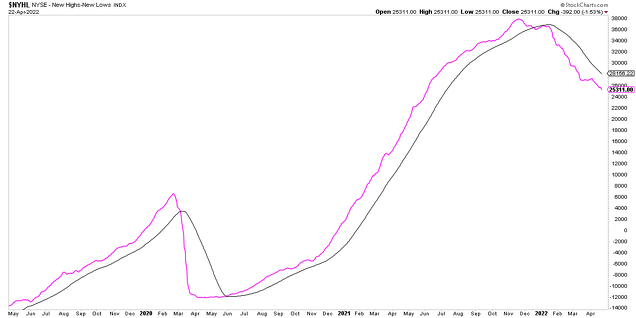

Desde finales de diciembre los nuevos mínimos alcanzados por los distintos valores que componen el mercado superan a los nuevos máximos:

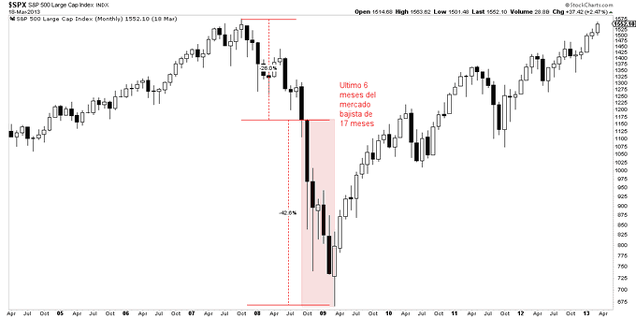

¿Y ahora qué? Una cosa es la realidad y otra lo que cada uno ha de hacer, que puede ser muy diferente según cada uno. Lo interesante es que probablemente la mayoría de las pérdidas están por venir. En los mercados bajistas 2/3 partes de las pérdidas se producen en el último 1/3 de mercado. Así que aún hay tiempo de todo.

Este es un mercado que no se parece a ningún pasado reciente, pero en el que, a cambio, todo está en los titulares de los periódicos.

>> Recibe mi newsletter mensual para no perderte nada de lo que hago pinchando aquí.

>> Sígueme en mi canal de Telegram para estar al día de todos mis artículos y análisis (pincha aquí)

>> Sígueme en mi Twitter (pincha aquí)

Hugo Ferrer es gestor de inversiones en Gestión de Patrimonios Mobiliarios Sociedad de Valores con la estrategia "All Seasons Momentum" aplicada sobre cuentas privadas de clientes.

Hugo, la verdad que tiene mala pinta, sin embargo indicadores como el LEI de la Conference Board de US aún siguen subiendo.

En respuesta a Manolo G J

Excelente apreciación Manolo.

En general con los años he visto que el indicador adelantado agregado más útil es el de la OCDE y en concreto su versión global. Creo que cada vez el ciclo es "más global" y esa es la mejor perspectiva.

El LEI de la Conference Board, creo que es un indicador muy util y avisa de forma adelantada o al menos suficientemente coincidente cuando es un ciclo que se deteriora poco a poco.

Sin embargo, me temo que es probable, como he señalado ya, que este ciclo se parezca en algunas cosas al de 1973, con alta inflación y una FED ultraagresiva a la que le dan igual los activos de riesgo.

El LEI de la Conference Board, por ejemplo, solo declino interanualmente en 1974, bastante después de que se iniciara el mercado bajista de 1973-75.

Creo que está ocurriendo igual.

De todas maneras, si veo que el LEI de la OCDE repunta, entonces pensaré que la economía se estará reacelerando.

Saludos.

Hacía mucho tiempo que los índices no se mostraban tan predecibles, para mi esto no es nada bueno, por que al final lo muy predicible se vuelve siempre complicado. Sigo pensando que estamos en un punto crítico, las cosas no van a ser fáciles.

Los indices están donde estavan hace un año y cada vuelta a mínimos será interpretado como una posivilidad de caída y cada rebote como una prolongación de la linea lateral en el tiempo que ya suma un año.

Estoy espectante, no se si habrá sorpresas, pero insisto, el mercado parece basatante predecible y eso suele jugar en contra de cualquier pronostico evidente.

Ahora operar en bolsa, es muy dificil, o mantienes ya sea a venta o compra, o te sales.

Hay que seguir mirando de reojo a Putin y Ucrania... y eso de momento, también va en lateral.

Suerte.

En respuesta a Keki Trance

Me gusta tu primer párrafo, estoy de acuerdo.

Los mercados bajistas son muy complicados. Fijate en el año 2000. Hizo techo en marzo y sin embargo no empezó a caer de verdad hasta finales de año. Los bear market rallies suelen ser brutales.

Es verdad que parecen muy predecibles a corto plazo, pero también que la FED está buscando ese objetivo. Es una situación especial.

En respuesta a Hugo Ferrer

Si, la FED también esta poniendo su granito de arena, no se yo si están vendiendo todo lo que compraron en 2020, no sabemos de que forma ayudaron a las empresas.. o por lo menos yo no lo sé, no sabemos si compraron acciones, lo que parece claro, es que los indices están en modo casino.

Yo desde luego, veo muy pocos motivos para que la renta variable suba ahora mismo, pero la evidencia de la caída me hace pensar que si llega, va a ser cuando nadie se la espere, me cuesta pensar que va a ser en breve, aunque pueden inventarse un desencadenante en cualquier momento. Si la linea lateral se prolonga mucho tiempo, puede volver loco a toros y osos a partes iguales y puede que en algún momento pegen el zarpazo hacia abajo o si la situación mundial cambia, hacia arriba.

Veremos lo que se mantiene esta situación, pero yo la veo la más complicada desde hace tiempo por la gran cantidad de malas noticias económicas y en especial la de Ucrania, lo que ha pasado a Netflix y la perdida de clientes en Rusia, le puede, o mejor dicho, le va a pasar a muchas otras acciones.

Un saludo